意见领袖丨中银研究

2021年4月9日,中国人民银行、银保监会、证监会、国家外汇管理局联合发布《关于金融支持海南全面深化改革开放的意见》(银发[2021]84号),提出“探索开展跨境资产管理业务试点。支持境外投资者投资海南自由贸易港内金融机构发行的理财产品、证券期货经营机构私募资产管理产品、公募证券投资基金、保险资产管理产品等资产管理产品。”跨境资产管理试点是一项突破力度很大、含金量很高的金融开放政策,具有很强的先行先试特点,需要创造性地加以落实。本文旨在分析海南自贸港开展跨境资产管理试点的创新意义,对比现有境外投资者开展境内金融投资有关规定,提出可落地的政策建议,为相关实施细则的研究制定提供参考。

一、海南自贸港开展跨境资产管理试点的意义

海南探索开展跨境资产管理业务试点,具有重要意义。

一是推进分阶段开放资本项目。“分阶段开放资本项目”是《海南自由贸易港建设总体方案》和《海南自由贸易港法》中明确规定的重要任务,也是跨境资金流动自由便利的重要内容。国家“十四五”规划纲要提出,海南自贸港要“开展跨境证券投融资改革试点”。开展跨境资产管理试点是落实上述要求的重要措施。

二是推进我国资本市场扩大开放。虽然近年来我国陆续推出沪港通、深港通、债券通等境内外资本市场互联互通的开放举措,也取消了QFII和RQFII的投资额度限制,但与发达国家相比,我国资本市场对外开放的程度还存在差距。此次海南跨境资产管理试点涉及的四类资管产品,是目前我国资本市场开放程度较低的领域。此项试点将拓展境外资金投资境内市场渠道,推动我国资本市场进一步开放。

三是提供人民币国际化的新动力。目前,我国资本项目开放存在诸多限制,离岸人民币回流境内资本市场存在不少障碍,影响离岸人民币投资功能的发挥,成为人民币国际化发展的瓶颈。海南自贸港开展跨境资产管理试点,为离岸人民币回流提供了新的渠道,有利于推动人民币国际化。

四是扩大我国金融服务业开放。2018年以来,我国金融服务业开放步伐加快,多个领域的准入门槛、展业限制等被大幅度降低或取消。在海南自贸港这样一个高度开放的市场上开展跨境资产管理试点,放开境外资金进入境内理财、基金、私募等市场的通道,有利于吸引外资金融机构进入海南。

五是提升海南作为“双循环”交汇点的地位。海南自贸港是国内、国际“双循环”的重要交汇点。但是,海南金融市场规模偏小,尤其是没有资本市场,影响了海南自贸港在金融领域连通境内外市场的作用发挥。开展跨境资产管理试点,有利于补齐短板,丰富金融业态,扩大市场规模,提升海南自贸港的金融辐射力。

二、目前境外投资者开展境内金融投资的主要渠道

海南自贸港开展跨境资产管理试点,必须着眼于我国资本市场开放的大局,既要充分吸收现有开放措施的经验,更要拓展开放领域,从而使海南自贸港在某些金融领域处于开放前沿,充分利用海南作为“全面深化改革开放试验区”的战略定位进行先行先试。

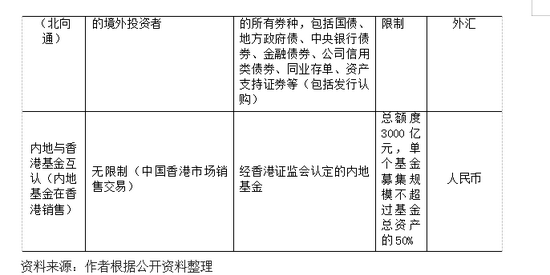

目前,境外投资者进行境内金融投资的渠道可以分为四类:一是向所有境外投资者开放的特定市场,如B股。二是向特定境外投资者开放的特定市场或特定产品,如合格境外机构投资者(QFII)和人民币合格境外机构投资者(RQFII)可以投资部分一级和二级市场产品,境外金融机构、中央银行、国际金融组织和主权财富基金可以参与境内银行间债券市场等。三是境外投资者可以通过中国内地与中国香港资本市场互联互通机制投资境内特定的资本市场产品,如沪股通、深股通、债券通、内地与香港基金互认,以及即将推出的粤港澳大湾区跨境理财通等。四是将特定的境内投资产品转换为境外上市产品,供境外投资者在境外市场上投资,如沪伦通、中日ETF互通等,但这属于境外投资者间接进行境内投资,其投资行为发生地、适用的监管规定均在境外。如表1所示,上述渠道在境外投资者的类型、可投资的境内金融产品种类以及相关安排各有不同。

随着中国经济不断释放发展红利,金融市场不断扩大开放,境外投资者持有的境内金融资产数量呈现较快上升态势。境外机构和个人持有的境内股票和债券金额分别从2013年年末的3348亿元和3989亿元,上升到2020年年末的34065亿元和33350亿元,年均增长率分别为39.29%和35.44%。但是,境外投资者持有境内金融资产的占比还相对偏低。截至2020年年末,境外机构和个人持有的境内股票和债券分别占境内股票和债券流通市值的5.29%和4.30%;经监管部门认可在中国香港发售的内地基金仅50只,总资产规模为8.74亿元人民币,分别占境内公募证券投资基金数量和总资产的0.63%和0.004%;2021年6月末,上交所和深交所的B股流通市值分别占股票流通市值的0.17%和0.19%。相较而言,截至2020年6月末,外国投资者持有的美国证券占全部美国证券的比例约20%。其中,国债占比约40%,公司债占比约20%,股票占比约14%。

三、海南自贸港跨境资产管理试点的突破

《关于金融支持海南全面深化改革开放的意见》给予海南自贸港开展跨境资产管理的政策,在以下五个方面实现了突破。

一是扩大境外投资者的境内投资产品范围。此次海南跨境资产管理试点涉及的理财产品、私募资管产品、公募证券投资基金、保险资管产品,均属于IMF定义的“集合投资工具(Collective Investment Instruments)”。在这个领域,目前我国仅允许QFII和RQFII投资于公募证券和私募投资基金,以及境外投资者通过内地与香港基金互认方式在香港投资经认可的内地基金。

二是扩展了境外个人投资者直接投资中国市场的方式。目前,除了通过中国内地与中国香港资本市场互联互通安排之外,境外个人直接进行境内金融投资只有两个渠道:一是允许境外个人购买B股。二是允许在境内工作并连续居住满1年的外国人(外国驻华外交人员和国际组织驻华代表除外)用来源于境内的收入购买商业银行发行的外币或人民币理财产品。海南跨境资产管理试点将境外个人境内金融投资的产品扩大到上述四种集合投资产品,扩展了境外个人直接进入中国金融市场的方式。

三是为外资金融机构提供了一个在中国市场上竞争的独特机会。虽然目前我国已经取消了银行、证券、保险等金融机构的外资股比限制,但外资金融机构在对境内客户的竞争中与中资金融机构相比并没有明显优势,有时还处于劣势。海南跨境资产管理试点给外国金融机构提供了一个非常有利的市场机会。外资金融机构可以在海南设立子公司,发行面向境外投资者的产品,一方面,可以发挥其在境外的客户基础优势,吸引、募集境外资金;另一方面,也可以为其客户提供进入中国市场的新渠道。同时,外资金融机构还可以利用海南自贸港日益开放的市场环境,借助跨境资产管理试点的政策,将海南作为其全球资产配置的一个重要支点。

四是为海南自贸港吸引外资金融机构提供了独特的吸引力。目前,海南外资金融机构仅有一家港资银行,与自贸港的地位非常不相称。在此项试点政策下,由于海南自贸港内设立的金融机构可以发行面向境外投资者的理财、基金、资管等产品,不仅能够吸引外国金融机构的进入,丰富金融业态,在一定程度上弥补海南缺乏资本市场的短板,做大金融市场规模,而且能够通过提供进入中国资本市场的独特通道,将海南打造成为连接国内、国际资本市场的一个独特支点,在金融开放领域展现海南自贸港作为“双循环”重要交汇点、金融开放门户的战略地位。

五是有利于探索资本项目开放的风险可控方式。从国际经验看,海南跨境资产管理试点涉及的理财产品、私募资管产品、公募证券投资基金、保险资管产品等四类产品,均是个人投资占比较高的产品。个人投资具有参与者多、单笔金额小、资金沉淀性强的特点。一方面,这有利于境外投资者的多元化和分散化,在一定程度上对冲机构投资者资金流动性高的特点;另一方面,这四类产品都是非上市的集合投资产品,与上市的金融产品相比,具有分散风险、流动性较低(大部分产品都有赎回期限限制)的特点,有利于防控跨境资金流动风险。

四、海南跨境资产管理试点与大湾区“跨境理财通”各有侧重

2021年5月6日,人民银行广州分行和深圳中心支行、广东和深圳银保监局、广东和深圳证监局联合发布了《粤港澳大湾区“跨境理财通”业务试点实施细则(征求意见稿)》。虽然大湾区“跨境理财通”这份征求意见稿尚未是最后版本,海南自贸港跨境资产管理试点还有待于从银发[2021]84号文的寥寥数语进一步形成实施细则,但是从业务框架上看,两者各有侧重,体现了我国针对不同区域的开放定位采取不同的开放措施、多管齐下探索金融创新与开放的特点。

海南跨境资产管理试点和粤港澳大湾区跨境理财通(北向通)的侧重点不同,主要体现在以下四个方面:

一是投资主体不同。海南跨境资产管理试点面向境外投资者,没有国家和地区的限制,包括机构和个人。大湾区“跨境理财通(北向通)”的投资者为港澳地区居民个人,并且须符合港澳金融监管部门规定的相关要求。

二是投资产品不同。海南跨境资产管理试点包括理财产品、私募资管产品、公募证券投资基金、保险资管产品等四类产品。大湾区“跨境理财通(北向通)”的投资产品为“一级”至“三级”风险的非保本净值化理财产品(现金管理类理财产品除外)和“R1”至“R3”风险的公募证券投资基金。海南的产品范围要大于大湾区的产品范围,当然未来在实施细则中各类投资产品可能会有具体的风险级别要求。

三是产品发行主体不同。海南跨境资产管理试点投资产品的发行主体为海南自贸港内的金融机构,大湾区“跨境理财通(北向通)”投资产品的发行主体为中国内地的理财公司(包括银行理财子公司和外资控股的合资理财公司)和公募证券投资基金公司,并不限于大湾区范围内广东九市的金融机构。

四是跨境开放模式不同。海南跨境资产管理试点采取的是单边主动开放的模式,也就是面向全球开放,不限特定区域,也没有与境外监管机构签署有关协议。大湾区“跨境理财通(北向通)”是面向港澳开放,采取的是双边协定开放的方式,是双向开放。2021年2月,三地金融监管机构就“跨境理财通”的监管合作签署了谅解备忘录,根据实施细则(征求意见稿),境内、境外都有指定的银行,明确银行的业务责任,境内、境外监管机构都对投资者的资格有明确标准。开放模式的不同与两地的开放定位相关。大湾区的主要目标之一就是粤港澳三地的融合,理财互通是重要内容,而海南作为自贸港,是更大力度、更高水平面向全球自主开放的新平台。由于开放模式不同,海南跨境资产管理试点的风险防控难度可能比大湾区“跨境理财通”要大。

五、落实海南跨境资产管理试点的政策建议

下一步,我国需要在《关于金融支持海南全面深化改革开放的意见》的基础上,抓紧研究制定海南自贸港跨境资产管理试点实施细则,具体明确境外投资者资格、投资产品准入、产品发行机构要求、代销银行选择标准、跨境资金管理、投资管理原则、投资者权益保护、金融监管要求等方面的内容,使这一政策能够尽早落地实施。

在制定海南自由贸易港跨境资产管理试点业务实施细则的过程中,建议采取以下框架思路。

一是在投资主体上坚持高度开放的原则。基于海南自贸港高度开放的定位和“试验最高水平开放政策的优势”,对于境外投资者,应不做国家和地区限制,应包括机构投资者和个人投资者;对于投资资金来源,应包括来自境外和境内的资金;对于在海南自贸港内设立发行投资产品的金融机构,应同时面向境内和境外引进,应包括子公司和分公司等多种形式,并且根据海南自贸港开放的定位,鼓励设立外资金融机构或者合资金融机构。

二是在资金来源上坚持分类管理的原则。对来自境内、境外的投资资金采取不同的管理模式,对于来自境内的投资资金采取与境内投资者相同的管理模式,不得以信贷资金、以直接投资名义进入境内的资金、境外融资资金进行投资;对于来自境外的投资资金,采取投资专户、原路进出、闭环管理的模式。

三是在跨境资金上采取额度管理的方式。借鉴沪港通、深港通、内地与香港基金互认、大湾区“跨境理财通”等对跨境资金流入采取的额度监控的方式,研究确定海南跨境资产管理试点初期的跨境资金流入总额度、各类境外投资者的单个额度,以及额度的测算、公布、管控的具体方式。

四是在投资管理上坚持国民待遇的原则。对于境外投资者开展境内投资,在管住跨境资金的基础上,对于进入投资专户的境外资金和允许投资的境内资金,在开展投资的过程中,应与境内投资者一视同仁,在业务办理的方式、渠道、流程、要求等方面与境内投资者一致。

五是在投资产品上坚持监管一致的原则。对于海南自贸港内金融机构发行的面向境外投资者的四类资管产品,应与境内其他地区金融机构发行的面向境内投资者的相同类型的产品适用相同的监管规定,而不是在监管制度上另起炉灶或者在监管过程中差别对待。包括发行金融机构的资质标准、投资者适当性要求、资金募集、销售管理、资金投向、投资管理、投资者保护、风险监管等各个领域都应当监管一致,充分利用现有金融服务设施,实现改革开放成本最小化。允许海南自贸港内面向境外投资者发行的四类资管产品,与中国内地的同类资管产品一样,投资于境内各类金融市场和进行股权投资;同时,在发行主体取得QDII或QDLP等海外投资资格的情况下,可以面向境内和境外投资者发行投资于境外的产品,实现全球资产统筹配置,更好地发挥和体现海南自贸港作为国内、国际两个市场连接点的作用。

六是在风险防控上坚持全面可控的目标。首先,要严格落实相关管理规定,确保客户充分了解投资风险,并针对境外投资者的特点做好投资者权益保护工作。其次,配套落实好《关于金融支持海南全面深化改革开放的意见》中提出的“加强金融消费者权益保护”的一系列措施和“支持海南设立金融与破产专业审判机构”的要求,建立健全微观层面解决跨境金融投资纠纷的能力与机制。再者,要严格落实中国人民银行、国家外汇管理局2021年联合发布的《银行跨境业务反洗钱和反恐怖融资工作指引(试行)》,确保反洗钱、反恐怖融资风险可控。

七是在落地实施上采取试点先行的方式。跨境资产管理试点既有宏观层面的跨境资金流动风险,又有微观层面的针对境外投资资金来源的反洗钱、反恐怖融资等风险,对银行的跨境金融展业能力提出了很高的要求。特别是海南跨境资产管理试点属于单向主动开放,缺乏境外金融监管机构协助,资管产品代销银行的选择就更为重要。建议采取分步走的试点方式,选择跨境业务规模大、外汇合规管理评价高、在境外有广泛分支机构网络的银行先行开展试点,发挥内外联动的优势,提升跨境资金流动风险和反洗钱风险的防控能力,在试点一段时间后,在总结经验的基础上,再逐步扩大实施范围。

作者:王方宏 中国银行海南金融研究院

(本文作者介绍:中国银行总行一级部门。研究领域涵盖全球经济、国际金融、宏观经济与政策、金融市场、银行业发展等。)

责任编辑:戴菁菁

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。