文/新浪财经意见领袖专栏作家 薛洪言

作为投资理财三大品类,固定收益理财、房地产、股市的投资逻辑正发生着根本性变化:

破刚兑成为市场共识,债券违约常态化、银行理财频现负收益,市场中已经找不到保本保息的高息理财产品。

房住不炒也在变成社会共识,除了核心城市、核心地段,没有人还敢闭着眼睛投资买房。

与此同时,公募基金申购在屡创新高,越来越多的人被股票市场吸引。

种种迹象表明,财富增长,是时候押注股票市场了。

“重房产、轻股权”的由来

过度倚重房地产和固定收益理财、股票市场参与度低,是当前我国居民家庭财富配置的主要特征。据央行调查数据,2019年我国城镇家庭资产中,房地产占比七成;就金融类资产而言,九成以上为固定收益类资产,股票和基金占比不足一成。

这种“重房产、轻股权”的财富配置结构,是特定环境下的必然结果;而随着客观环境的变化,财富配置的根本逻辑也在随之改变。

就房地产来讲,居民高涨的买房热情与房价长期单边上涨互为因果。过去二十年,房地产投资从来不套人,即便暂时买在高点,也总能轻易解套。从结果上看,看多房产的人财富水涨船高,看空房产的人无不后悔顿足。慢慢地,买房就成了一种投资信仰。

再看固定收益理财。刚兑环境下,虽然产品宣称不保本,但事实上每次都能保本保息,于是投资者把高息理财当作高息存款来买,只关注销售平台的信誉,不在乎底层资产投向。低风险、高收益的反逻辑组合,能吸引大批拥趸不足为奇。

反观股票市场,“七亏二平一赚”的格局深入人心,多数人避而远之。起码在五年之前,A股市场一直存在明显的缺陷,如退出机制不畅通,只进不出,沉积了大量垃圾股;上市条件苛刻,错失了以互联网为代表的一批新兴公司,导致上市公司结构偏传统;投资者保护做得不够,信息披露有瑕疵,内幕交易、股价操纵难以断绝,投机属性强,散户频频被割韭菜。

既然买房子赚钱、买固收理财赚钱,炒股容易亏钱,理性的选择自然是重房产、轻股权。

改变正在发生

当前,投资环境正发生着深刻变化,过去有效的投资逻辑逐渐失效,到了做出改变的时候。

房住不炒的政策环境下,房地产正逐步回归居住属性,投机炒作属性被剥离,全面大涨的时代一去不返。从百城房价来看,2018年以来同比增速持续在5%以下,低于居民收入增速。当前,买房致富的信仰还在,但在房住不炒的政策定力下,越来越多的人开始放弃幻想。

破刚兑的环境下,固定收益理财回归风险收益平衡的本质,低风险、高收益的理财产品也慢慢绝迹了。

打破刚性兑付,最强的信号来自2018年4月份发布的资管新规,明确“金融机构开展资产管理业务时不得承诺保本保收益,出现兑付困难时,金融机构不得以任何形式垫资兑付”等要求,并在制度层面做了精密设计,如建立资管产品隔离墙,推动净值化管理,推动成立理财子公司等。

同期,市场也一直在释放信号,既包括近年来债券违约、信托爆雷、P2P爆雷等带来的真切损失,也包括银行理财产品的全面净值化转型,保证本息的理财产品正快速退出市场。

在这个过程中,很多投资者接收到了打破刚兑的市场信号,开始将理财产品视作中等风险产品看待,提高对存款类产品、货币基金类产品等低风险投资品的配置比例,并适当加大对股票市场等中高风险资产的配置,以博取更高的收益。

居民家庭财富资金配置,在悄然发生变化。

自2016年以来,公募基金规模快速攀升,截止2020年11月,公募基金管理规模达到18.75万亿元,同比增长27%,较2016年翻倍增长。

资本市场,正变得越来越好

居民财富“被迫”流入资本市场,而资本市场这两年也变得越来越好,具备了承接大量资金转移的基础。

我国经济发展步入新阶段,更强调高水平的自立自强、强调自主创新、强调供给侧的创新链和产业链建设,这些新特征对资本市场提出了更高的期待和要求,倒逼资本市场改革提速,资本市场正变得越来越好。

创新驱动的经济体,靠银行信贷为主的间接融资体系是难以有效承接的,必须要更大程度上发挥和提升资本市场的资源配置效率。简单讲,就是必须要做大做强以股权融资为主的直接融资市场。

表面上看,做大直接融资,只要改核准制为注册制,为IPO、定增大开绿灯就可以了。但股票市场作为一个生态,如果缺乏需求承接,增大供给只会导致跌跌不休,股票卖不上价,企业也没有发行股票的积极性,股票市场配置资源的能力也就沦为空谈。

据证监会前主席肖钢统计,自A股建立以来,先后经历了9次IPO暂停,累计暂停时间超过五年,暂停的原因大都是市场低迷。可见,如果不能充分保护投资属性,吸引不到中长期资金,股市的融资属性、资源配置功能都会大打折扣。

近年来,为尽快恢复资本市场配置资金、风险定价、支持创新、提升公司治理等功能,我国资本市场改革不断提速。

2018年中央经济工作会议明确定调,资本市场在金融运行中具有牵一发而动全身的作用。

2019年11月,中央全面深化改革委员会第十一次会议审议通过了《关于构建更加完善的要素市场化配置体制机制的意见》,明确提出要完善股票市场基础制度,坚持市场化、法治化改革方向,改革完善股票市场发行、交易、退市等制度,鼓励和引导上市公司现金分红,完善投资者保护制度。

2020年10月,国务院发布《关于进一步提高上市公司质量的意见》(国发〔2020〕14号),以“公司治理”、“做优做强”、“退出机制”、“疑难问题”、“违规处罚”等为抓手,力抓上市公司质量提升。

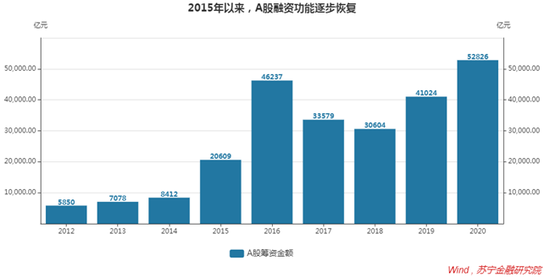

随着改革的不断推进,A股融资功能逐步恢复。

2016-2020年,A股市场年均融资金额4万亿元,是2011-2015年均值的4.2倍,资源配置能力大幅提升。股票供给不断提速的同时,大盘指数还保持了稳步上涨,赚钱效应日趋凸显,对内外资金的吸引力越来越强。

是时候押注股票市场了

股票投资的本质是把资金配置给优秀的上市公司,分享上市公司的成长和业绩回报。即便是过去三十年,A股市场在投资者保护方面有诸多不足,只要选择优质的标的长期持有,投资者依旧可以获得不错的回报。

沪深300成分股是A股优秀公司的代表,假设以沪深300指数进行定投,定投周期为2010年1月20日-2020年12月21日,每月20日(节假日顺延)买入1000元,期间合计买入132期,共投入本金13.2万元,总收益100%,年化收益率高达12.06%。

需要特别指出的是,上述定投期间并非精挑细选的结果。股票投资赚两部分钱,估值的钱+盈利的钱。上述定投期间,沪深300市净率从3.17倍降至1.71倍,年化12%的投资成绩,几乎全靠盈利的驱动。这也说明,在A股赚盈利的钱足以提供一个不错的收益率。

过去的A股市场有赚钱效应,当前股票市场正变得越来越靠谱。投资者保护不断强化,优质公司加速上市,居民资金和各类长期资金持续流入,A股上市公司的盈利能力、估值水平都有望持续抬升,此时长期投资A股,有望享受“估值+盈利”的双重红利,获得更高的收益水平。

财富增长,是时候押注股票市场了。

(本文作者介绍:苏宁金融研究院副院长,硕士生导师。)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。