文/新浪财经意见领袖专栏机构 建信信托

对于大类资产配置的趋势性方向的判断,目前应适度保持谨慎,各大类资产以标配为主,同时在长期资本市场预期和配置倾向性的指导下,可适度进行细分资产的超配和低配。

A股市场在7月触及高点后持续震荡近两个月,并在近期有所回调;债券市场在年初的牛市行情下快速转熊,目前仍未走出熊市趋势;以黄金为代表的贵金属在8月触及历史高点后下行震荡。总体而言,大类资产的趋势性行情逐步走弱,进入震荡行情。

对于大类资产配置的趋势性方向的判断,目前应适度保持谨慎,各大类资产以标配为主,同时在长期资本市场预期和配置倾向性的指导下,可适度进行细分资产的超配和低配。

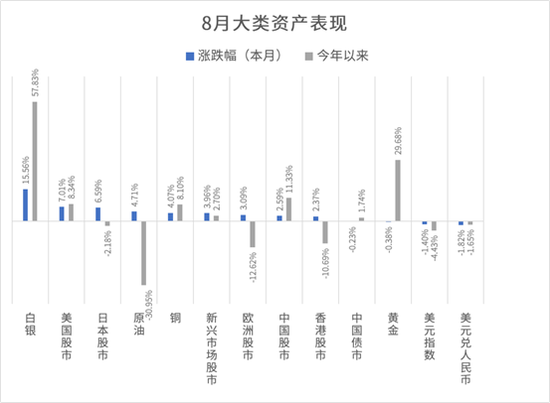

一、8月大类资产表现回顾

(一)8月大类资产表现

今年以来,国内A股长周期的反弹虽然被新冠疫情在2月、3月两次打断,但中长期来看,仍旧未改波动向上的势头。美股经历史诗级的暴跌后,目前已收复失地,纳斯达克指数不断创历史新高;欧股、港股下跌,黄金与白银涨幅巨大,中国债市取得偏低收益。

8月行情延续了7月走势。全球风险资产仍占优,但结构有所调整:美股领涨股市,黄金与白银分化,债市继续下跌,人民币兑美元升值。

具体到各资产类别,前期大幅上涨的创业板本月小幅调整,其余股指震荡上行,大盘股强于中小盘;前期上涨较多的科技、医药股开始调整,但消费股保持坚挺。总体来看,高低估值的分化行情开始收敛。8月债市继续下跌,代表债市总收益的中债-新综合财富(总值)指数下跌0.23%,长债下跌0.16%,短债下跌0.28%。

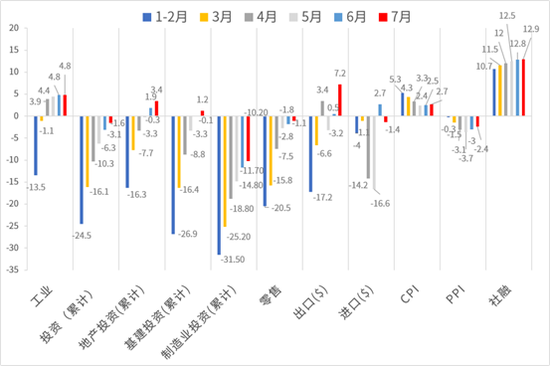

二、9月宏观经济观点与展望

(一)服务型需求恢复开始加快

7月经济数据平稳,复苏延续。1-7月份,全国固定资产投资(不含农户)同比下降1.6%(预计1-8月份累计数据实现零增长),降幅比1-6月份收窄1.5个百分点。其中,民间固定资产投资下降5.7%,降幅收窄1.6个百分点。7月份,社会消费品零售总额同比名义下降1.1%(预计8月份实现同比接近零增长),降幅比6月份收窄0.7个百分点,降幅逐月收窄。城市交通逐渐恢复正常,外贸顺差持续创造史上最高记录。总体来看,服务型需求恢复开始加快。

数据来源于Wind,由建信信托整理

(二)工业利润大增显示供给端实现V型反转

工业生产持续恢复:7月发电量同比增长1.9%,增速比上月回落4.6个百分点;7月规模以上工业增加值同比实际增长4.8%,增速与上月相同(8月预计增速5.5%左右);规模以上工业企业实现利润同比上升19.6%,增速不断攀高。中观层面,汽车、ICT等行业工业增加值转正。前瞻指标PMI连续五个月超临界点,非制造业商务活动指数延续回升态势,整体延续稳中有升的走势。

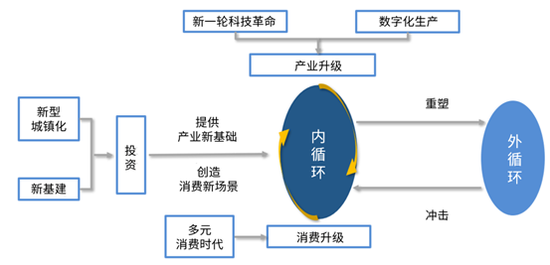

(三)把握双循环发展格局的未来趋势将有较多投资机会

受美国技术封锁、贸易保护主义及新冠疫情等多重因素影响,我国GDP对外部市场的依赖大幅度降低,对国内市场的依赖在逐步上升。面对世界百年未有之大变局和当前国内外经济形势变化,党中央将立足国内大循环、畅通国内国际双循环作为未来贯穿中长期的政策主线,内循环新格局已成为国家战略优先发展方向。我们认为,国内市场持续扩张为产业升级提供了可能性,未来将逐渐形成以进口替代为载体、出口导向为补充的双轮驱动发展模式。产业升级与市场驱动产生的强大正反馈效应,将打造世界新磁极中心。但是,因自主可控领域扩张可能导致的“技术泡沫”也须防范。

三、9月资产配置策略与投资建议

(一)权益资产配置策略与建议

基本面中长期看多中国经济。一年维度,关注经济复苏的高度;市场维度,A股仍有可能震荡,仓位建议标配。

权益类投资要点一:国内经济复苏持续,权益资产受益

OECD(经济合作与发展组织,简称经合组织)的综合领先指标(CLI)等显示,宏观经济仍处于复苏趋势中,对国内经济保持乐观。当前经济复苏从结构上看,出口韧性仍然较强。而回溯历史,经济在出口景气的阶段表现都不会差,利好权益资产。

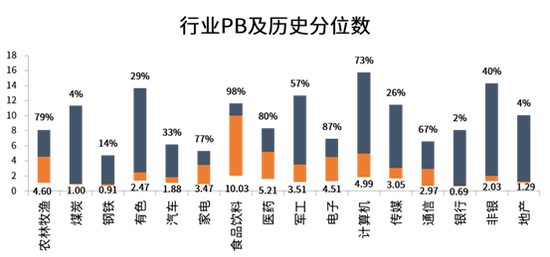

权益类投资要点二:疫情受损较为严重的低估值顺周期行业补涨

股市虽然经历了一轮上涨,但是估值呈现结构性分化,电子、消费、医药估值已处于历史高位,而银行、地产和传媒估值较低,受疫情影响恢复较慢的行业存在估值修复机会。

数据来源于Wind,由建信信托整理

权益类投资要点三:优质龙头股自下而上的alpha(超出市场平均回报的收益)机会

宏观层面,大型企业景气度高于小型企业,大型企业和中型、小型企业的PMI指数仍在分化。资金和估值层面,疫情过后各行业龙头股竞争优势明显,外资持续流入,获得估值溢价。

权益类投资要点四:景气行业成长股的alpha机会

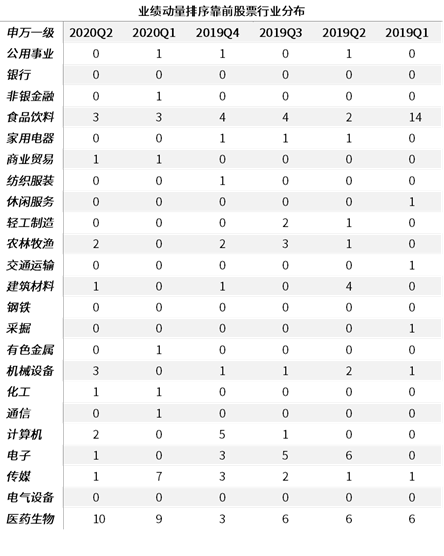

2020年2季报显示,农业、机械、建材、医药、食品等行业景气度持续改善。与之相印证的是,中证800成份股中,业绩动量最强的前25只个股行业也分布在了农林牧渔、机械设备、医药生物、食品饮料等行业。

(二)固定收益资产配置策略与建议

货币政策进入“观察期”并将持续,债市短期内仍将震荡,月度来看保持中性。

固收类投资要点一(利率):收益率短期震荡,但中期仍有上行风险,可择机上调产品久期

利率债收益率于7月13日触顶后,结束快速上行阶段,近1个多月始终处于震荡上行行情,趋势性熊市行情可能暂缓。就货币市场利率和政策利率的利差历史经验来看,10年期国债收益率约为2.95%,而目前十年期国债活跃券的收益率在3.15%附近,已经超调。最后特别国债的供给冲击和外资配债的需求支撑或将逐步弱化,摊余成本债基的需求利好也将淡化。债市短期仍可能震荡,择机可以上调产品久期。

固收类投资要点二(信用):信用债供需层面仍有支撑,信用债仍有底仓价值

信用债受供需影响(尤其是广义基金需求的影响)较大。资管新规延期,现金管理类产品整改滞后,进而支撑了需求。与此同时,全市场3个月理财收益率构成3年期 AA+收益率较强的支撑位或阻力位,当前再次面临考验。需要指出的是,信用利差下行后小幅反弹,虽然仍处于分位数较低位置,但熊市趋势下价值仍强于利率债。

数据来源于Wind,由建信信托整理

固收类投资要点三(含权):创业板注册制推行,固收打新基金收获制度性红利

创业板注册制成功推行,市场反应较好,今年以来新股发行创历史新高,固收打新基金可以获取较为稳健的含权收益。建议选择的打新基金具有如下特征:(1)股票仓位中分别持有沪深两市6000万市值,以安全的白马股或低波动蓝筹股为主;(2)债券部分以高等级债券为主;(3)专注于科创板和创业板打新策略。

(三)另类资产配置策略与建议

商品市场震荡上行,黄金回调后企稳,股指期货对冲成本处于合理区间,建议标配另类资产。

另类投资要点一:对冲成本处于正常水平,利好相对价值策略,建议维持标准配置

股票市场中性策略当前平均对冲成本为13%左右,处于历史平均水平,可以维持标准配置。市场流动性充裕,两市成交量持续维持在万亿,大中小盘风格相对均衡,出现极端行情的概率较小,利好相对价值策略。

数据来源于Wind,由建信信托整理

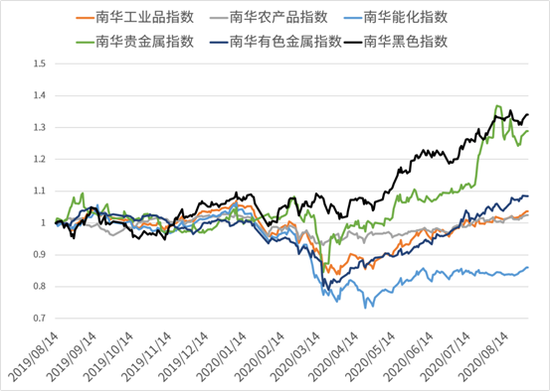

另类投资要点二:商品市场震荡向上,短期波动率降低,长期具有配置价值,CTA策略维持标准配置

中长期来看,CTA策略在各私募策略中表现最好(CTA策略,即商品交易顾问策略,该策略适合趋势较为明显的市场。商品交易顾问对商品等投资标的走势做出预判,通过期货期权等衍生品在投资中进行做多、做空或多空双向的投资操作,市场上涨时做多,市场下跌时做空,为投资者获取来自传统股票、债券等资产类别之外的投资回报)。当前经济复苏预期较强,大宗商品价格在疫情期间大幅反弹,商品波动率短期虽然有所降低,CTA策略仍是较好的长期配置标的。

数据来源于Wind,由建信信托整理

另类投资要点三:黄金回调后企稳,实际利率维持低位,维持黄金配置

美联储仍处于宽松周期,美国实际利率持续处于低位,黄金经历了前期的调整后,逐步企稳,维持黄金在大类资产配置的标准配置。

四、资产配置观点与本月投资建议总结

固定收益:货币政策进入“观察期”,并可能将持续,债市短期内仍将震荡,月度来看保持中性。

利率:收益率短期震荡,但中期仍有上行风险,择机上调产品久期

信用:信用债供需层面仍有支撑,信用债仍有底仓价值含权:创业板注册制推行,配置固收打新基金获取制度性红利

权益:基本面中长期看多中国经济,一年维度,关注经济复苏的高度,市场维度,A股仍有可能震荡,仓位建议标配

核心策略(即某类投资在整个投资组合中所占的权重更大,对整个投资组合的安全和收益起到“保驾护航”的决定性作用):

经济复苏预期乐观,低估值行业存在补涨机会

疫情过后优质龙头企业市场份额提升,获得估值溢价

卫星策略(即某类投资在整个投资组合中所占的权重较小,负责提升组合的超额收益,捕捉市场龙头获取利益,或者从相关性角度平衡指数风险):

配置军工、有色、券商等高beta(来自市场的平均收益)品种

配置优质成长基金经理获取成长股alpha收益。权益组合整体风格偏向价值投资。

另类:配置相对价值策略和CTA策略获取较为稳健收益,低利率背景下维持黄金配置

对冲成本处于正常水平,利好相对价值策略,维持标准配置

商品市场震荡向上,短期波动率降低,长期具有配置价值,CTA策略维持标准配置

黄金回调后企稳,实际利率维持低位,维持黄金配置

(本文作者介绍:建行集团一级子公司,致力于打造一流全能型资管机构)

责任编辑:潘翘楚

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。