文/新浪财经意见领袖专栏作家 张馨元

日本近代史上幕府时代的创立者德川家康曾被人问到:“杜鹃不鸣,当如何?”德川家康答:“静待其鸣。”今天的中国股民和基民们都需要学习这种“静待其鸣”的投资境界。

下半年开启以来,上证综指一路“牛”上3400点,随后又迅速震荡,带着A股投资者们坐了一趟“极速过山车”。

提到权益投资,投资者首先想到的大多是炒股,但其实个股、指数和基金都是参与权益市场的方式,三者之间并不存在绝对的优劣顺序,个中取舍更像一个规划求解的过程,对于投资者而言重要的是分析自己的现实约束条件,做出相对最优的抉择。

1、个股投资的约束条件:基于独立思考和时间精力的投入形成自身的投资交易体系,对于波动风险和回撤具有较强的承受能力

基于独立思考和时间精力的投入形成自身的投资交易体系。A股目前仍是一个“散户化”特征明显的市场,很多个人投资者在扮演“后视镜”投资大师的同时,又被放大的市场情绪引导着持续追涨杀跌,不知不觉间参与到击鼓传花游戏的后半段。A股市场中有近4000支个股,在近1年、3年和2015年6月股市高点至今的周期中,股价下跌的个股占比达到40%、60%、70%,通过盲选“凭实力亏掉靠运气挣的钱”还是较为轻松的。形成自身的投资交易体系并在实操中不断打磨,这个体系可能是技术派也可能是基本面派,操作逻辑可以基于政策驱动、周期转换、行业把控或是业绩分析,其中核心是交易的依据不应是情绪;不是“隔壁王阿姨的儿子通过炒这只股票赚了一辆奥迪”,而是相对稳定的规则和逻辑分析。

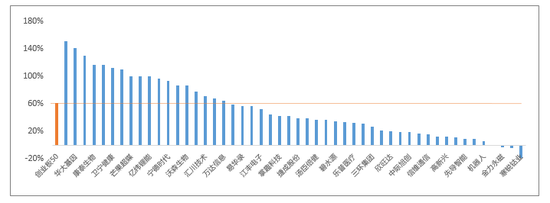

对于波动风险和回撤具有较强的承受能力。十年十倍股一定程度上是长期牛股的代名词,但如果看下最近5年间2次市场整体下跌区间(201506~201601、201801~201901)中这些牛股的跌幅,试着问问自己是否真能拿得住、赚得到?

图:部分十年十倍股长期年化收益率和下跌区间的涨跌情况(单位%)

关于投资者都在纠结的“牛市”,建议整体保持谨慎乐观。目前支撑市场上涨的因素主要是资金面宽松和政策导向,但是经济基本面的改善存在不确定性,靠内需和内循环支撑经济增长格局的形成尚需时日,而基本面的改善情况将直接影响到A股业绩。与其焦急寻找上车机会,不如量力而行捕捉微调时机。

2、指数投资的约束条件:存在直接参与市场的意愿但不希望承受过于猛烈的波动,了解拟投资的板块/行业

存在直接参与市场的意愿但不希望承受过于猛烈的波动。指数投资以场内/外指数基金产品为标的,跟踪市场指数、行业指数,投资收益受指数涨跌的影响。指数投资相当于买了一篮子股票,获取的是某类市场、某个板块或行业的平均收益,意味着更低的波动风险,避免个股投资可能出现的“黑天鹅”事件。当然,在押准的前提下,重仓个股获取的收益一定是高于指数的,但是其中存在着不能忽略而大多数投资者又难以做到的前提——“押得准”。

图:指数VS指数内成分股年初至今涨跌幅对比(以创业板50为例)

对拟投资的板块/行业具备一定了解。指数投资产生并兴盛于美国,依托指数基金的被动投资(即在相对长的周期内被动持有指数而不做过多买卖操作)深受美股市场追捧,其重要背景是美股10余年的“长牛”行情,但这种投资理念对于波动性高的A股市场并不完全适用,A股市场的指数投资必须基于对宏观市场和板块/行业的研究。

常见的指数投资方式有三种,一是投资“均值回归”的趋势,选择低估值指数进行投资,逻辑相对简单——均值回归的力量会最终带动指数估值提升。但这种方式要做好相对长周期的规划,估值中枢的下移和回归时间的长短都会增加投资的不确定性风险,很可能需要进行长周期的低位布局。其中较为典型的是估值中枢持续下移的中证银行指数,近7年中70%以上的时间处于市净率小于1的“破净”状态,对其投资就需要足够大的安全边际和足够长的时间规划。二是投资相对确定的中长期成长性,如当下经济环境中的消费、医药医疗、科技行业指数,中长期的整体上行趋势较明显,主要风险在于当下早已不属于“便宜”资产,投资中需要注意分批交易,关注阶段性震荡中的买入机会。三是投资板块间的轮动,这种投资思路关注由政策、题材、资金面等因素引发的市场风格转换,通过把握相对收益、涨跌幅等不同指标进行指数的轮动投资,交易频率高于前两者,标的以沪深300、上证50、中证800、创业板指等宽基指数为主,相对适合专业性和经验值高一些的投资者,不建议大多数投资者轻易尝试。

3、主动管理型权益类基金投资的约束条件:相信专业的力量,培养长期投资观念

首先明确,本部分包含普通股票型基金和偏股混合型基金,均属于主动管理、权益类投资占比较高(通常50%以上)的公募基金。

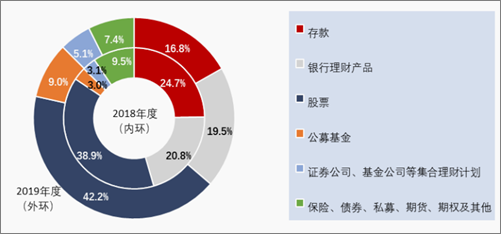

公募基金历经20余年仍未完全走进投资者内心。A股市场中,主动管理型权益类基金始终保持着一种不温不火的状态,经过20余年的发展之后仍未成为投资者配置的核心。依据《2019年度全国股票市场投资者状况调查报告》,受调查投资者在股票中的资金配置比例达到42%,公募基金占9%,若仅考虑主动管理型权益类基金,则比例会更小。投资者不满足于“看人打牌”,更喜欢亲自操刀,但在此环境中基金的价值却被忽略。

图:《2019年度全国股票市场投资者状况调查报告》受调查投资者金融产品资金配置比例

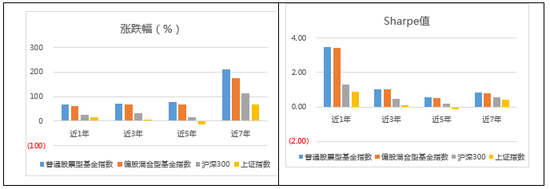

基金的“苦劳”与“功劳”。在权益投资这个术业有专攻的领域,基金不仅仅是产品,其背后包含了基金经理提供的宏观研究、行业分析、个股选择、择时交易等一系列服务。基金的“功劳”在于成功获取了高于市场的超额收益,即通常所说的α。将代表普通股票型基金和偏股混合型基金整体表现的指数与代表市场的沪深300和上证综指对比,无论短期(1-3年)还是中长期(5-7年),无论看绝对涨跌幅还是代表风险调整后收益的Sharpe值,基金都明显跑赢市场。

图:主动基金VS市场的收益对比

长期投资观念破解“基民亏钱”迷思,不被牛市爆款和短期恐慌带节奏。在基金主动收益显著的情况下,市场中却存在着“基民亏钱”的迷思,症结在于追涨杀跌的投资方式——市场上涨时呼啸涌入、下跌时带着损失匆忙出逃,与个股散户的投资方式如出一辙。基金的运作原理决定基金经理会有其自身的调仓规则和择时操作,市场只有在长期才能发挥称重机作用;再看上述基金与市场指数的对比,自2015年6月市场高点至今,上证综指仍然近-40%的跌幅,沪深300跌14%,但股票型基金指数和偏股型基金指数的涨幅已近20%。基金短期的波动涨跌如同海上行船波浪难免一样的常见,与其频繁交易去增加成本、扰乱基金经理的管理节奏,不如长期投资“静待杜鹃花开”。

主动基金跑赢市场的数字也反映了A股很大的一项投资优势——机构通过专业操作获得主动收益的可能性较高,这与A股的“散户化”特征密不可分,在有效性较强的成熟市场获取主动收益是存在很大难度的。在这样的市场中,信赖值得长期坚守的专业力量,相信投资者最终能够获取满意收益。

(本文作者介绍:北京财富管理有限公司资产配置部总监,中央财经大学中国银行业研究中心特约研究员,以上观点仅代表个人)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。