文/新浪财经意见领袖专栏作家 招商银行研究院

■ 风格多元,何者为强?市场上不乏有机构投资者称应秉持价值策略,但实际配置上更偏向对热门股的关注等现象,我们尚不能断言风格的变化、热点的追捧就意味着投资收益的下滑、投资者的不理性,配价值和追热门在A股市场的实际差异到底如何,是否真的存在其中一种策略恒强的局面。若能得出相应结论,则能为未来中长期配置提供相关思路。

■ 如何区分价值股与热门股?本文沿用2017年诺贝尔经济学奖得主理查德·泰勒主编的《行为金融学新进展》一书中对价值股的定义,即价值策略指购买估值(股票价格相对于利润、股息、历史价格、现金流等其他价值尺度)较低的股票,热门股策略则是购买估值较高的股票,其特点包括利用公司过往利润增长情况来推测未来、假设股价具有某种趋势、市场对信息过度反应等。

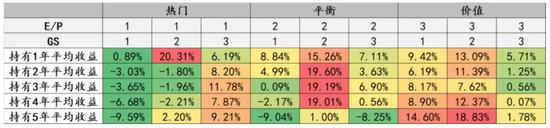

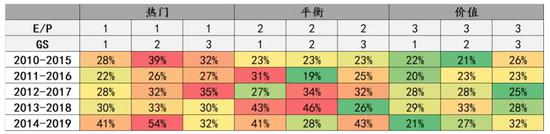

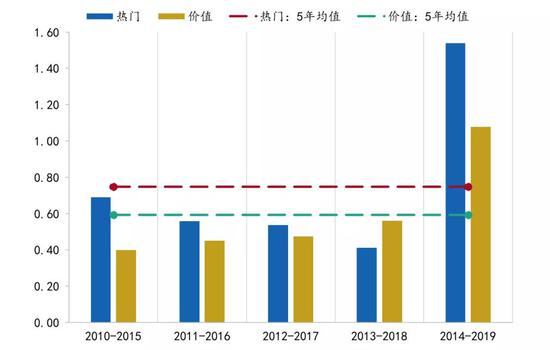

■ 热门与价值组合的实际表现。考察近十年各组合表现,横向对比来看,1-5年的持有期内,价值组合表现普遍优于热门组合;纵向来看,随着持有时间的增加,热门股的3种样本组合中有2组平均收益率均较难以维持在早期的收益水平,而价值股的3种样本组合中有2组平均收益率表现稳中有升。若每年买入当年的价值、热门组合,2010-2019年期间也仍然是价值股胜出,其胜率为74%。

■ 价值组合表现更优的可能原因。存在两类观点,第一种是配置热门股主要基于对过往信息来推测未来表现,投资者对过去表现良好的股票过于乐观,进而使得热门股被高估,而价值股则相反。本质而言,价值策略的强势是因为其利用了热门股策略的错误。第二种解释是基于风险补偿的角度,该观点认为价值组合的强势表现来源于他们存在更高的风险。

■ 实证结论:①参照美股经验,A股逐渐成熟有利于价值股的中长期表现;②收益表现来看,价值策略在近年来整体优于热门股策略;③时间维度来看,较短的投资期限中,热门股策略表现不一定差,但随着投资期限的拉长,热门股组合较难维持早期的收益水平,而价值组合整体表现稳中有升;④更有可能是投资者的过度反应造成了价值组合中长期的强势。

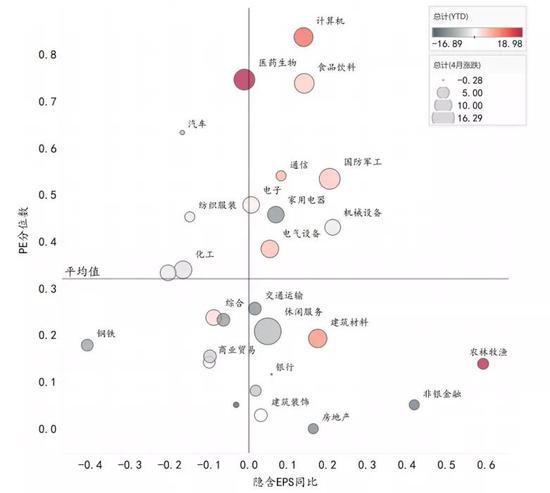

■ 策略建议:股票策略方面,当前农林牧渔、建筑材料等为代表的行业具备配置机会。此外,疫情冲击逐步消退后,亦可积极布局科技、消费等行业中供给与需求端逐步改善、估值相对不高的相关标的。甄选管理人方面,从中长期投资期限的角度考虑,应尽量选取从业经历相对较长、投资风格相对稳定、长期绩优的“价值型”管理人。此外,对于热门题材型、短期绩优型的“热门型”管理人需要有尤为充分的认知,非专业投资者则可寻求相关专业机构的分析与建议。

正文

风格多元,何者为强

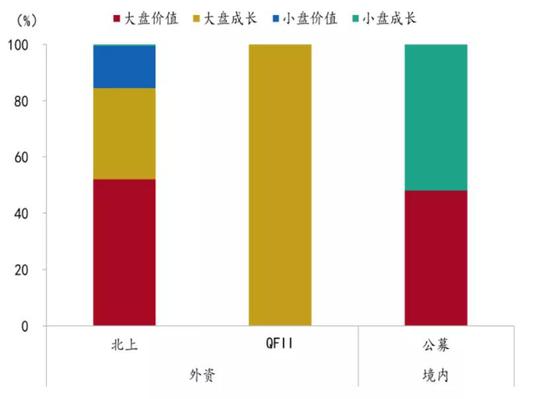

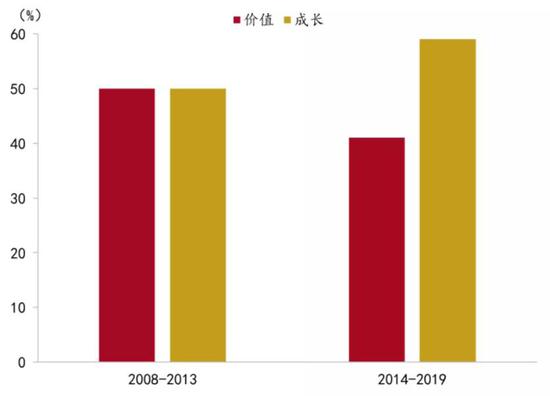

多年以来,股票市场策略层出不穷,从高频交易到长期买入持有,从套利到对冲,股市策略的多样性在逐渐丰富。从近十年A股市场机构投资者风格情况来看,各类机构投资者的风格也大相径庭,如外资中,北上资金比较重视对价值股的配置(风格比重高达67%),而QFII则聚焦成长型标的;境内整体公募基金风格更偏向成长,价值占比尚未过半。以五年维度来看,08年金融危机后A股市场上股票型基金的价值风格占比也有所下降。

图1:风格分析(RBSA): 部分机构投资者

资料来源:Wind、招商银行研究院

资料来源:Wind、招商银行研究院图2:风格分析(RBSA): A股股票型基金

资料来源:Wind、招商银行研究院

资料来源:Wind、招商银行研究院A股股票型公募基金的风格变化,在微观上也有所体现,我们注意到市场上不乏有投资者称应秉持价值策略(如坚守优质且低估的标的等),但实际配置上更偏向对热门股(特点包括换手率较高、估值偏高等)的关注。此外,每当市场出现热点事件时,常见到相关主题基金的大规模发行,但成立并运作一定时间后的表现却参差不齐。

我们尚不能断言风格的变化、热点的追捧就意味着投资收益的下滑、投资者的不理性,为厘清配价值和追热门在A股市场的实际差异到底如何,是否真的存在其中一种策略恒强的局面,本文将沿用2017年诺贝尔经济学奖得主理查德·泰勒(Richard Thaler)主编的《行为金融学新进展》一书中对过度反应和反应不足的实证研究方法,来开展价值与热门策略在我国股市的表现情况,若能得出相应结论,则能为未来中长期配置提供相关思路。

需要注意的是,本文关注在同一维度划分下两种策略的相对表现。因此,如何在短期内最优化投资收益率、产生更大阿尔法等问题不是本文研究重点。

研究方法与分析

(一)何谓价值策略,何谓热门股策略

价值策略,不论在投资界还是在学术界均得到了广泛的认可,但缺乏较为公允且严谨的定义,市场上对它的理解和认知也各有差异。为方便下文区分出价值股,本文沿用《行为金融学新进展》中价值策略的定义,即价值策略指购买估值较低的股票,这里的估值指股票价格相对于利润、股息、历史价格、现金流等其他价值尺度(Lakonishok, J., Shleifer, A., & Vishny, R. W. (1994))。

实际而言,估值是一个广泛使用的指标,具备一定程度上的认可度,如在指数编制上,深圳证券信息有限公司发布的风格指数方案中,对价值因子的特征分类为每股收益与价格比率、每股经营性现金流与价格比率、股息收益率、每股净资产与价格比率。

相对于价值策略,热门股(glamour stocks)策略则是购买估值较高的股票,其特点包括利用公司过往利润增长情况来推测未来、假设股价具有某种趋势、市场对信息过度反应等。一些投资者出于对过去强势股票的乐观态度,认为其强势有望延续,因此买入这类热门股。

简单理解的话,价值策略相当于买入便宜且冷门的股票,热门股策略相当于买入涨势好且贵的股票,其极端表现就是炒题材、打板等。

(二)如何分类价值与热门股

区分价值与热门股的指标可基于两种角度进行筛选,一种是基于预期未来增长率,另一种则是基于过往增长率。我们通过回归发现,在区分价值与热门股上,企业利润与股价的比值是一个较好的指标,同时辅以营收同比增长可做进一步做区分。

具体而言,基于Lakonishok, J., Shleifer, A., & Vishny, R. W. (1994)的发现,利润股价比(E/P)和现金流股价比(C/P)可作为预期增长率的指标,该数值越低表明公司预期增长率越高,即估值越高。因此,低E/P(或C/P)的股票则被认为是热门股,高E/P(或C/P)的股票被认为是价值股。若根据过往增长率来进行区分,相比与现金流/利润增长,考虑到销售收入波动较小,销售增长率(GS)则被视为一种较好的度量方法。

为验证在A股市场上,以上两类指标与股价表现的关系是否显著,本文提取万得全A从2010年至2019年所有上市公司相关数据,并基于各类自变量对上市公司股价的涨跌幅进行回归分析。自变量包括(1)E/P,当年公司利润与股价比在同期全A成分股中的百分位排名;(2)GS,公司前五年营收平均增速在全A成分股中的百分位排名;(3)SIZE,公司市值规模的自然对数;(4)C/P,当年公司现金流与股价比在同期全A成分股中的百分位排名。

图3:各类特征的回归结果

资料来源:Wind、招商银行研究院

资料来源:Wind、招商银行研究院我们发现,在预期未来增长率方面,E/P比C/P有着更强的显著性及更高的回归系数,故本文主要选取E/P作为价值-热门股的分类指标。此外,不同于Lakonishok, J., Shleifer, A., & Vishny, R. W. (1994)的结果, A股市场上过往营收增长率(GS)对公司股价表现并不存在显著的相关性,但为了进一步细化价值与热门股的过往的财务变化,在E/P分类的基础上,采用GS分类进一步描绘。

确定划分指标后,各回测年度中,分别将各公司的E/P、GS按照最小的30%(记为组1)、中间的40(记为组2)%以及最大的30%(记为组3)区间划分,合计9种组合。根据二维分类结果,对各组的所有上市公司(剔除受监管警示的企业)股价进行等权重编制,并跟踪各组合表现。

(三)各资产组合表现对比

依据分组结果考察近十年各组合表现,我们发现价值组合整体优于热门组合,表现为涨幅平稳、胜率更高。

横向对比来看,不难发现1-5年的持有期内,价值组合(E/P组别为3、GS组别为1-3)表现普遍优于热门组合(E/P组别为1,、GS组别为1-3);纵向来看,随着持有时间的增加,热门股的3种组合中有2组平均收益率均较难以维持在早期的收益水平,而价值股的3种组合中有2组平均收益率表现稳中有升。

图4:2010-2019买入持有各组合情况(当期涨幅越高则越红,反之则越绿)

资料来源:Wind、招商银行研究院

资料来源:Wind、招商银行研究院从胜率来看,以当年价值股组合收益率与热门股组合收益率之差来考察, A股市场上热门股到价值股的风格变迁清晰可见。2010-2012年期间,热门股表现普遍超越价值股,但2012年之后价值策略开始表现强势,2012-2014年期间,价值胜率呈现逐年递增态势,且从2013年开始买入并持有价值组合5年,无一例外都胜过同期热门股组合。

Lakonishok, J., Shleifer, A., & Vishny, R. W. (1994)对美股的实证结果显示,美股市场上的价值组合持续战胜热门股组合,我们认为A股在2010-2012期间热门股占优的原因可能受到行业结构与市场成熟度的影响,未来随着股市对外开放、法治加强、市场深化,市场成熟度与行业结构将更加完善。

图5:价值与热门股组合收益差(正数为红,反之则蓝)

资料来源:Wind、招商银行研究院

资料来源:Wind、招商银行研究院除了买入持有策略之外,若每年买入当年的价值、热门组合,2010-2019年期间也仍然是价值股胜出,其胜率为74%。

图6:滚动买入后次年价值与热门收益差(正数为红,反之则蓝)

资料来源:Wind、招商银行研究院

资料来源:Wind、招商银行研究院价值组合更优的可能原因

(一)两种观点:过度反应与风险补偿

上文结论发现,近年来A股市场价值股表现优于热门股,这种现象背后的可能原因为何?存在两类观点,第一种是买热门股主要基于对过往信息来推测未来表现,投资者对过去表现良好的股票过于乐观,进而使得热门股被高估,而价值股则相反,相对低估的股票可能隐含着投资者过度悲观的预期,随着时间的拉长,价格将向价值回归。本质而言,价值策略在中长投资期限中的强势是因为其利用了热门策略的错误。

第二种解释是基于风险补偿的角度,该观点(以Fama和French(1992)为代表)认为价值组合的强势表现来源于他们存在更高的风险。具体来说,投资价值股的投资者需要承担某类更高的基本面风险(或系统性风险),因此他们获得的较高平均收益只是对更高风险的补偿。

(二)价值策略的风险会否更大?

从三方面考察价值与热门股的表现,我们发现实际结论并不支持价值股具备更高风险的观点。

其一,从波动性来看,高波动率自2010-2019年以来多分布于热门股组合中,而价值股组合波动率普遍偏低。

图7:买入持有5年期各组合年化波动率情况(越高则越红,反之则越绿)

资料来源:Wind、招商银行研究院

资料来源:Wind、招商银行研究院其二,从系统性风险来看,我们使用β系数来衡量各资产组合面临的系统性风险。简单来说,它所反映的是某一投资对象相对于大盘的表现情况,若绝对值越大,显示其收益变化幅度相对于大盘的变化幅度越大;若绝对值越小,显示其变化幅度相对于大盘越小。

在统计期内,我们发现热门组合的β系数均值大于价值组合,并且每个组合成立期后五年内,热门股组合的β系数也普遍高于价值组合,反映出热门组合表现与大盘的变化更为密切,换言之,统计学意义上讲,配价值所面临的系统性风险并没有追热门股那么高。

图8:热门与价值组合β系数对比

资料来源:Wind、招商银行研究院

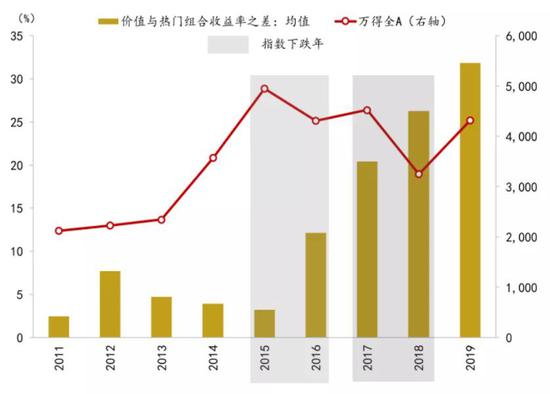

资料来源:Wind、招商银行研究院其三,从A股经历的熊市来看,过去十年期间有两次显著的下跌,一是2015年基本面下行叠加资金杠杆入市最终酿成的股灾,二是2018年企业盈利大幅回落叠加外围冲击产生的单边熊市。而在基本面羸弱的熊市期间,价值组合也仍然能战胜热门组合。

图9:全A净利润同比增速情况

资料来源:Wind、招商银行研究院

资料来源:Wind、招商银行研究院图10:价值与热门组合收益率均值之差

资料来源:Wind、招商银行研究院

资料来源:Wind、招商银行研究院实证结论与策略建议

(一)结论

通过实证对比,我们发现主要结论有四:

①参照美股经验,A股逐渐成熟有利于价值股的中长期表现;

②收益表现来看,价值策略在近年来整体优于热门股策略;

③时间维度来看,较短的投资期限中,热门股策略表现不一定差,但随着投资期限的拉长,热门股组合较难维持早期的收益水平,而价值组合整体表现稳中有升;

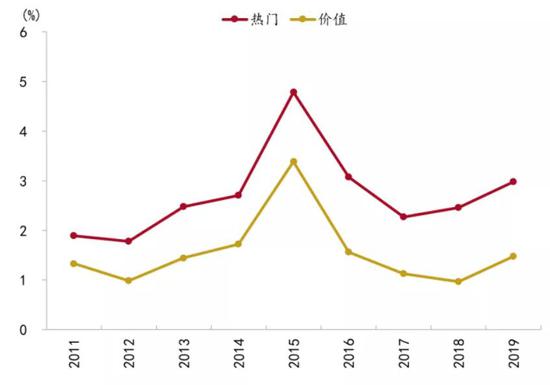

④我们不认为价值策略是因为投资者承担的了更高的系统性风险才实现的更高涨幅,而更倾向认为是由于投资者的过度反应造成的。从每年的换手率来看,不难发现同期热门股换手率始终高于价值股,这侧面描绘出了市场对两类组合的反应程度。

图11:各组合换手率(越高则越红,反之越绿)

资料来源:Wind、招商银行研究院

资料来源:Wind、招商银行研究院图12:价值与热门组合平均换手率

资料来源:Wind、招商银行研究院

资料来源:Wind、招商银行研究院(二)策略:对“热门型”管理人需要有充分认知

一方面,股票配置上看,挖掘当前被低估的优质标的(行业或公司)是解锁长期价值策略的重要方向。

考察A股市场一级行业表现,以EPS同比增速均值作为横轴,PE分位数作为纵轴,那么处于第四象限的行业值得关注,以农林牧渔、建筑材料等行业为代表。此外,疫情冲击逐步消退后,亦可积极布局科技、消费等行业中供给与需求端逐步改善、估值相对不高的相关标的。

图13:A股一级行业情况

资料来源:Wind、招商银行研究院

资料来源:Wind、招商银行研究院另一方面,在甄选机构管理人(如公募、私募基金经理)层面,从中长期投资期限的角度考虑,应尽量选取从业经历相对较长、投资风格相对稳定、长期绩优的“价值型”管理人。

对于热门题材型、短期绩优型的“热门型”管理人需要有尤为充分的认知。从A股过往公募基金情况来看,不少短期绩优或热门题材的基金重复着这样的恶性循环:借助某类主题、事件提升关注度→资金蜂拥而至造成管理规模急速扩大→市场热点事件与风格切换+管理人能力难以匹配巨量规模(体现为风格漂移、言行不一等现象)→基金业绩最终难以维持前期水平。因此,相比于提升对产品本身的认知,建议投资者加深对管理人的了解程度,非专业投资者则可寻求相关专业机构的分析与建议。

本期作者:

朱肖炜 资本市场研究员

刘东亮 资本市场研究所主管

(本文作者介绍:招商银行总行一级部门。研究领域涵盖宏观经济、区域经济、大类资产及重点新兴行业等。)

责任编辑:张译文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。