文/新浪财经意见领袖专栏作家 李湛 邹欣

受国内疫情和春节假期延长的影响,一季度GDP增速创改革开放以来新低、建国以来次低。主要宏观数据呈现1-2月大幅回落、3月反弹的趋势。其中,产能恢复较快、接近疫情前水平,投资主要靠房地产拉动、基建未来有望更进一步发力,消费修复依然疲弱,进出口由于前期积压订单陆续出货好于预期、但可持续性有待观察,CPI高位回落、PPI通缩加深。整体来看,随着疫情得到有效控制以及复工复产的有序推进,全社会生产生活正在快速恢复,但在海外疫情蔓延扩散的前提下,经济面临的挑战和不确定性依然较多,二季度宏观调控政策料将加码。

一季度GDP增速下降6.8%,创历史次低

一季度GDP同比下降6.8%,不及预期的-4.9%。初步核算,一季度国内生产总值206504亿元,按可比价格计算,同比下降6.8%,较去年四季度减少12.8个百分点。分产业看,第一产业增加值10186亿元,下降3.2%,较去年四季度减少6.6个百分点;第二产业增加值73638亿元,下降9.6%,较去年四季度减少15.4个百分点;第三产业增加值122680亿元,下降5.2%,较去年四季度减少11.8个百分点。

虽然一季度GDP增速不及预期,但从资产价格的走势来看,市场对一季度负增长基本上已有充分预期。一季度主要宏观数据呈现1-2月骤降、3月小幅反弹的现象,主要受到国内较为严格的防疫措施以及春节假期延长的影响。分产业来看,第二产业受到的冲击最大,第三产业次之,相对而言,第三产业由于新兴服务业的发展受到的冲击好于预期。整体来看,新冠肺炎疫情对中国一季度的宏观经济产生了冲击,这是不可避免的,但是我们相信这相对于全球其他受到疫情影响的经济体而言,我们的恢复速度是最快的、影响程度相对较轻。所以,中国经济社会的整体局势稳定,不改经济长期向好的局面。

考虑到中国目前是全球所有国家中最先控制住疫情的国家,但受制于为海外疫情蔓延对中国的出口订单、国内产业链配套供应以及金融市场的影响,预计二季度中国经济较一季度肯定会出现显著的好转,但是较去年同期增速可能还是会小幅回落。

一季度官方制造业PMI呈V型走势

一季度官方制造业PMI大起大落,呈V型走势,主要受疫情影响。一季度官方制造业PMI由1月的50%降至2月的35.7%后,反弹至3月的52%,较1月增加2个百分点。

从企业规模来看,一季度大型、中型和小型企业PMI呈V型走势。大型企业PMI由1月的50.4%降至2月的36.3%后,反弹至3月的52.6%,较1月增加2.2个百分点;中型企业PMI由1月的50.1%降至2月的35.5%后,反弹至3月的51.5%,较1月增加1.4个百分点;小型企业PMI由1月的48.6%降至2月的34.1%后,反弹至3月的50.9%,较1月增加2.3个百分点。

从分类指数来看,一季度5类分项指数呈V型走势,但原材料库存和供应商配送时间处于临界线之下。生产指数由1月的51.3%降至2月的27.8%后,反弹至3月的54.1%,较1月增加2.8个百分点;新订单指数由1月的51.4%降至2月的29.3%后,反弹至3月的52%,较1月增加0.6个百分点;原材料库存由1月的47.1%降至2月的33.9%后,反弹至3月的49%,较1月增加1.9个百分点;从业人员由1月的47.5%降至2月的31.8%后,反弹至3月的50.9%,较1月增加3.4个百分点;供货商配送时间由1月的49.9%降至2月的32.1%后,反弹至3月的48.2%,较1月减少1.7个百分点。

从进出口来看,新出口订单和进口指数呈V型走势,但均处于临界线下方,且3月反弹力度均未恢复至1月水平,说明疫情对国际贸易产生了较大冲击。新出口订单指数由1月的48.7%降至2月的28.7%后,反弹至3月的46.4%,较1月减少2.3个百分点;进口指数由1月的49%降至2月的31.9%后,反弹至3月的48.4%,较1月减少0.6个百分点。

从价格指数来看,出厂价格指数和原材料购进价格指数回落,主要受油价下跌和需求不足影响。出厂价格指数由1月的49%降至3月的43.8%后,减少5.2个百分点;原材料购进价格指数由1月的53.8%降至3月的45.5%,减少8.3个百分点。

一季度PMI波动较大,主要受疫情影响,但3月制造业PMI指数大幅反弹且高于1月水平并不意味着企业经营状况改善,这与PMI是环比数据反映经济短期波动有关,同时从结构性数据来看也存在一些隐忧。一是官方PMI的样本以大中型企业为主,存在选择性偏差。二是制造业企业恢复较快,但服务业和建筑业的反弹幅度要弱于制造业。3月服务业PMI为51.8%,较1月减少1.3个百分点;建筑业PMI为55.1%,较1月减少4.6个百分点。三是新出口订单和进口指数都在临界线之下,说明全球疫情蔓延对国际贸易有较大冲击。四是由于防疫措施还是较为严格,物流受到一定限制,供货商配送时间依然在临界线之下。五是国际油价低迷和价格指数处于临界线之下意味着工业品通缩对相关企业营收会有较大影响。

虽然中国疫情防控已经取得阶段性成效以及复工复产有序推进,但是考虑到全球疫情蔓延对外需有较大冲击,以及由于无症状感染者和境外输入的存在国内经济可能还是要在较长时间内做好与新冠病毒长期共存的打算,预计二季度PMI可能在临界线附近震荡。

一季度投资降幅收窄,房地产一枝独秀

一季度固定资产投资累计增速降幅收窄,主要由房地产投资拉动。一季度,固定资产投资累计增速由2月的-24.5%反弹至3月的-16.1%,增加8.4个百分点。分行业来看,制造业投资累计增速由2月的-31.5%反弹至3月的-16.1%,增加6.3个百分点;基建投资累计增速由2月的-26.86%反弹至3月的-16.36%,增加10.5个百分点;房地产投资累计增速由2月的-16.3%反弹至3月的-7.7%,增加8.6个百分点。

一季度投资增速降幅收窄,主要靠房地产投资拉动,基建投资增速与整体平均投资增速相当,制造业投资增速依然较为疲弱。一是考虑到房地产市场是国计民生的重要组成部分,在“房住不炒”的前提下,房地产投资还是起到了一定稳定器的作用,有较强韧性。从70城房价的数据来看,3月多数城市房价略有上涨。从房地产投资分项数据来看,施工面积增速小幅回落但仍在正增长区间,新开工面积、土地购置面积、销售面积和销售额增速降幅收窄。

二是基建投资增速与整体投资增速基本持平,考虑到基建项目资金到位与项目开工之间可能会有一定的时滞,后续反弹速度大概率会加快。目前政府已经提前下达2020年新增地方政府专项债额度1.29万亿元,并且上调专项债作为项目资本金的比例至25%,在内外需不足的前提下,扩大政府投资势在必行。

三是反映实体经济状况的制造业投资依然表现不佳。一方面,海外疫情蔓延导致出口订单减少,对外向型制造业企业冲击较大;另一方面,制造业中民企和中小企业占比较高,前期较为严格的防疫措施和消费修复周期较长对制造业企业的营收产生较大冲击,目前活下来相较于扩大投资来说是更为重要的事情。另外,3月民间投资累计增速为-18.8%,也说明实体经济的情况不容乐观。

根据3月27日中央政治局会议的定调,积极财政政策主要增发特别国债、提高目标赤字率、扩大新增专项债额度来实现,更多稳投资政策有望出台,叠加复工复产的有序推进,预计二季度投资增速修复有望加速。

一季度消费增速修复疲软,但必选消费和医药品消费坚挺

消费增速修复较为疲软,受到汽车和手机销量大幅下滑以及油价暴跌的双重打击,但必选消费和医药品消费依然坚挺。一季度,社会消费品零售总额增速由1-2月的-20.5%反弹至3月的-15.8%,增加4.7个百分点。其中,汽车销售增速由1-2月的-37%反弹至3月的-18.1%,增加18.9个百分点。

从15个行业限额以上单位商品销售额累计增速来看,3月较1-2月,除服装鞋帽针纺织品类外,其他14个行业销售增速均出现不同程度的反弹。但从3月的销售增速来看,9个行业负增长,6个行业正增长。6个正增长的行业分别为:日用品类、文化办公用品类、饮料类、通讯器材类、中西药品类以及粮油、食品类。

消费增速修复较为疲软,受到汽车和手机销量大幅下滑以及油价暴跌的双重打击,但必选消费和医药品消费依然坚挺。根据相关行业的数据,汽车和手机销量显著下降,3月汽车销量累计同比下降42.4%,手机出货量累计同比下降36.4%。同时,从2月开始,受海外疫情蔓延扩散导致需求萎缩以及沙特发起的原油价格战影响,国际油价暴跌,PPI指数降幅扩大,工业品价格受到冲击。不过,粮油、食品、饮料、日用品等必选消费和中西药品类产品消费依然较为坚挺。

随着后续稳消费政策加码和复工复产的有序恢复,预计二季度消费增速大概率反弹。

一季度进出口增速骤降后小幅反弹,但外贸下行压力仍大

一季度进出口增速骤降后小幅反弹,主要是由于前期因疫情和春节假期延长积压的出口订单陆续交付出口增速降幅低于预期;同时,由于担忧疫情影响国际运输、对国内加大基建投资稳增长的预期以及增加猪肉供给稳定物价的影响进口增速较为景气。按美元计,一季度出口增速由1-2月的-17.2%反弹至3月的-6.6%,增加10.6个百分点;进口增速由1-2月的-4%反弹至3月的-0.9%,增加3.1个百分点;贸易顺差由1-2月的-70.96亿美元增至3月的199亿美元,增加269.96亿美元。按人民币计,一季度出口增速由1-2月的-15.9%反弹至3月的-3.5%,进口增速由1-2月的-2.4%反弹至3月的2.4%。按人民币计价的进出口增速明显高于按美元计价的进出口增速主要是因为一季度人民币兑美元汇率明显贬值。

从出口主要国家和地区来看,一季度中国对主要国家和地区的出口增速骤降后小幅反弹,3月韩国和东盟反弹至正增长区间。按美元计,一季度中国对美国出口增速由1-2月的-27.42%反弹至3月的-20.78%,增加6.64个百分点;对欧盟出口增速由1-2月的-29.94%反弹至3月的-24.25%,增加5.69个百分点;对日本出口增速由1-2月的-24.4%反弹至3月的-1.4%,增加23个百分点;对韩国出口增速由1-2月的-18.62%反弹至3月的1.42%,增加20.03个百分点;对东盟出口增速由1-2月的-5.23%反弹至3月的7.72%,增加12.95个百分点;对中国香港出口增速由1-2月的-20.42%反弹至3月的-12.61%,增加7.81个百分点。按美元计,3月中国对美国、欧盟、日本、韩国、东盟和中国香港的出口金额分别占中国出口金额的13.62%、13.53%、6.79%、5.2%、17.81%和11.33%,合计68.28%。

从进口主要国家和地区来看,除美国外,一季度中国对主要国家和地区进口增速反弹,3月日本、东盟和中国台湾反弹至正增长区间。按美元计,一季度中国对美国进口增速由1-2月的2.42%降至3月的-12.65%,减少15.07个百分点;对欧盟进口增速由1-2月的-18.95%反弹至3月的-6.51%,增加12.43个百分点;对日本进口增速由1-2月的-9.38%反弹至3月的4.82%,增加14.19个百分点;对韩国进口增速由1-2月的-7.88%反弹至3月的-1.74%,增加6.14个百分点;对东盟进口增速由1-2月的7.76%反弹至3月的10.49%,增加2.72个百分点;对中国台湾进口增速由1-2月的-3.05%反弹至3月的11.4%,增加14.45个百分点。按美元计,3月中国对美国、欧盟、日本、韩国、东盟和中国台湾的进口金额分别占中国进口金额的5.98%、12.45%、8.93%、8.78%、14.47%和9.15%,合计59.77%。

从出口主要商品来看,一季度对农产品和机电产品出口增速骤降后反弹,农产品反弹至正增长区间;劳动密集型产品出口增速分化。按美元计,一季度农产品出口增速由1-2月的-11.61%反弹至3月的4.03%,增加15.64个百分点;机电产品出口增速由1-2月的-16.44%反弹至3月的-8.97%,增加7.48个百分点。劳动密集型产品纺织和家具降幅收窄,但服装降幅加剧:纺织纱线、织物及制品出口增速由1-2月的-20.72%反弹至3月的-6.32%,增加14.4个百分点;服装及衣着附件出口增速由1-2月的-22.65%降至3月的-24.83%,减少2.18个百分点;家具及其零件出口增速由1-2月的-22.81%反弹至3月的-16.12%,增加6.69个百分点。

从进口主要商品来看,3月中国对农产品、铁矿石和机电产品进口增速为正增长,由于油价暴跌原油进口负增长。按美元计,一季度农产品进口增速由1-2月的5.05%增至3月的17.35%,增加12.3个百分点,主要是猪肉进口大量增加;铁矿砂及其精矿进口增速由1-2月的21.53%降至3月的4.14%,减少17.4个百分点,但仍在正增长区间;原油进口增速由1-2月的17.46%降至3月的-9.83%,减少27.29个百分点,在3月原油进口数量同比增加4.5%的条件下,原油进口增速回落主要是由于油价暴跌的影响;机电产品进口增速由1-2月的-7.37%增至3月的4.51%,增加11.88个百分点。

虽然一季度进出口增速整体萎缩,但3月进出口增速超预期,贸易差额转为顺差,不过,这并不代表内外需出现了根本性的好转。一方面,海外疫情蔓延扩散的形势不容乐观,复工复产可能会出现反复,预计今年年内海外主要经济体都难以恢复至疫情前的水平;另一方面,“两会”推迟召开,政府对经济支持的一揽子计划尚未出台,逆周期政策对冲疫情影响的节奏和力度还存在一定的不确定性,内需企稳反弹有待观察。所以,未来相当长一段时间进出口增速可能依然面临较大下行压力,预计二季度进出口增速大概率回落。

一季度金融数据超预期,货币政策逆周期调节发力

从社融结构来看,社融主要靠信贷、政府债券和企业债券支撑,同时,与去年同期相比,表外融资降幅扩大,信贷、外币贷款和直接融资增幅较多。一季度,社会融资规模增量为11.08万亿元,比上年同期多增2.47万亿元。其中,对实体经济发放的人民币贷款增加7.25万亿元,同比多增9606.6亿元;对实体经济发放的外币贷款折合人民币增加1910亿元,同比多增1669.27亿元;委托贷款减少970亿元,同比少减1307.93亿元;信托贷款减少130亿元,同比多减966.26亿元;未贴现的银行承兑汇票增加260亿元,同比少增1788.63亿元;企业债券净融资增加1.77万亿元,同比多增8449.95亿元;政府债券增加1.58万亿元,同比多增6322.35亿元;非金融企业境内股票融资增加1255亿元,同比多增724.29亿元。3月社会融资规模增量为5.16万亿元,好于预期的3.21万亿元。另外,3月末社会融资规模存量为262.24万亿元,同比增长11.5%,较1月增加0.8个百分点。

从人民币贷款结构来看,与去年同期相比,居民部门贷款回落、短贷降幅更多;非金融企业贷款明显回升、以短贷为主,但票据融资回落。一季度,人民币贷款增加7.096万亿元,同比多增1.29万亿元。分部门看,住户部门贷款增加1.21万亿元,同比少增6027亿元。其中,短期贷款减少509亿元,同比多减4801亿元;中长期贷款增加1.26万亿元,同比少增1200亿元。非金融企业部门贷款增加6.04万亿元,同比多增1.56万亿元。其中,短期贷款为2.3万亿元,同比多增1.25万亿元;中长期贷款增加3.04万亿元,同比增加4700亿元;票据融资增加6305亿元,同比少增1528亿元。3月人民币贷款2.85万亿元,同比多增1.16万亿元,高于预期的1.97万亿元。

M2和M1增速回升,企业流动性改善。3月末,M2余额208.09万亿元,同比增长10.1%,增速分别比上月末和上年同期高1.3个和1.5个百分点;M1余额57.51万亿元,同比增长5%,增速分别比上月末和上年同期高0.2个和0.4个百分点;M0余额8.3万亿元,同比增长10.8%。一季度净投放现金5833亿元。

一季度金融数据大幅超预期,主要是因为货币政策逆周期调控持续发力。一季度央行采用了降息、降准、定向降准、公开市场操作等方式向市场投放流动性,同时新增3000亿元防疫专项再贷款、5000亿元中小企业再贴现再贷款,市场的流动性是非常充裕的,叠加1.29万亿元新增专项债额度的提前下达,政府逆周期调控力度明显加码,这反映在金融数据层面就是各项金融数据指标明显改善。但是M2是基础货币和信用货币的总和,信用货币是由央行和银行系统资产扩张派生出来的,在物价和资产价格(资本市场和房地产)没有出现大幅上涨的前提下,目前金融数据的好转其实不具有可持续性。从央行对一季度金融数据的官方解读来看,M2增速大幅增加主要是居民和企业存款大幅增加。考虑到现阶段市场的贷款利息和存款利率之间可能出现了一定程度的倒挂,资金可能在金融系统内空转,但这种现象也不具有可持续性。

考虑到新冠肺炎疫情全球蔓延和多国采取较为严格的隔离措施可能会对国内的经济金融体系产生冲击,而且3月27日政治局会议也定调货币政策要更加灵活适度,4月MLF下调了20bp,降息力度加大,预计二季度金融数据较去年同期可能有所增加。

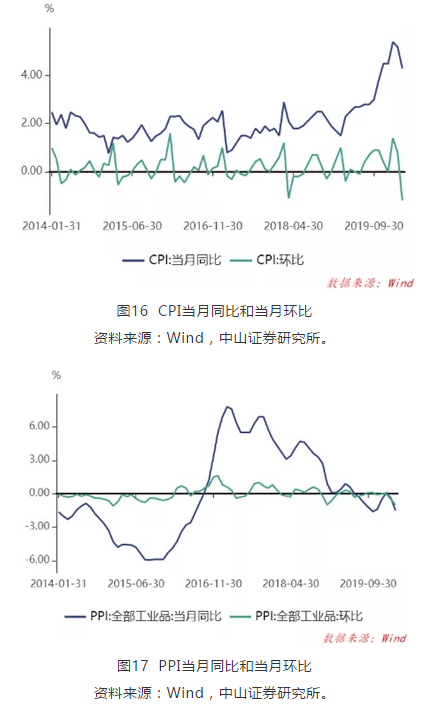

一季度CPI由峰值回落,PPI降幅扩大

CPI方面,一季度CPI同比由峰值回落,主要受基数效应、食品价格回落以及油价暴跌影响。一季度,CPI同比由1月的5.4%降至3月的4.3%,减少1.1个百分点;CPI环比由1月的1.4%降至3月的-1.2%,减少2.6个百分点。从分项数据来看,食品价格同比由1月的20.6%增至2月的21.9%后,降至3月的18.3%,较1月减少2.3个百分点;食品价格环比由1月的4.4%降至3月的-3.8%,减少8.2个百分点。非食品价格同比由1月的1.6%降至3月的0.7%,减少0.9个百分点;非食品价格环比由1月的0.6%降至3月的-0.4%,减少1个百分点。

PPI方面,一季度PPI有正转负、持续回落,主要受油价下跌和疫情导致需求收缩影响。一季度,PPI同比由1月的0.1%降至3月的-1.5%,减少1.6个百分点;PPI环比由1月的0%降至3月的-1%,减少1个百分点。从分项数据来看,生产资料出厂价格同比由1月-0.4%降至3月的-2.4%,减少2个百分点;生产资料出厂价格环比由1月的0%降至3月的-1.2%,减少1.2个百分点。生活资料出厂价格同比由1月的1.3%增至2月的1.4%后,降至3月的1.2%;生活资料出厂价格环比1月和2月均为0%,3月降至-0.2%。

从主要行业出厂价格变化来看,在30个细分行业中,21个行业3月较1月同比价格回落,9个上涨。其中,石油类、有色系和黑色系行业降幅较多:石油和天然气开采业,石油、煤炭及其他燃料加工业,有色金属冶炼及压延加工业以及黑色金属冶炼及压延加工业3月较1月分别减少39.2个百分点、15.2个百分点、5.9个百分点和4.6个百分点。

从3月30个细分行业出厂价格来看,17个行业负增长,2个持平,11个正增长。中上游行业出厂价格多为负增长,下游食品、医药和基建类行业多为正增长。其中,3月石油和天然气开采业,化学纤维制造业,石油、煤炭及其他燃料加工业以及化学原料及化学制品制造业出厂价格分别为-21.7%、-12.4%、-10.6%和-5.3%。

一季度CPI由高位回落。一是由于基数效应,蔬菜价格在3月出现显著回落,水果价格一季度持续负增长。二是随着生猪调运逐步畅通、屠宰企业复工复产、各地陆续加大储备肉投放力度,一季度猪肉价格先涨后跌,猪肉价格同比由1月的116%增至2月的135.2%后,降至3月的116.4%。三是由于油价暴跌,非食品价格持续下降。考虑到基数效应以及需求不足,食品价格进一步上涨的空间不大,预计二季度CPI可能会小幅回落。

一季度PPI由正转负,降幅扩大。一方面,由于新冠肺炎疫情全球蔓延导致全球需求萎缩,这导致对工业品的需求下降;另一方面,工业品需求不足导致油价下跌,同时,3月沙特发起的原油价格战进一步推动了油价的暴跌。虽然4月12日OPEC+达成了减产协议,但减产规模可能不及需求萎缩规模,叠加基数效应的影响,预计二季度PPI可能会在通缩区间进一步回落。

通胀的回落为货币政策进一步宽松打开空间,预计二季度货币政策的逆周期调控节奏加快、调控力度加大。

(本文作者介绍:中山证券研究所首席经济学家、研究所所长)

责任编辑:张译文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。