文/新浪财经意见领袖专栏作家 鲁政委

2020年3月初之后,随着新冠病毒疫情在欧美的持续蔓延,欧美金融市场发生了大幅度的波动。各界人士对于金融市场波动的原因已有多方面的分析,部分人士认为市场的大幅波动与算法交易和高频交易的普及有所关联。本文将从算法交易和高频交易的定义、在欧美市场的普及程度、优点与潜在风险、此前的监管要求和关注点等进行分析,并对此前欧美监管部门针对算法交易和高频交易已经发布和拟发布的相关监管政策进行梳理,以期为我国进一步研究了解算法交易的潜在优势和风险,规范算法交易和高频交易行为提供借鉴。

Shining a Light Creates shadows, If you try to creat this bright line, you are going to create gray zones on either side.

——Michael Lewis, 《Flash Boy: A Wall Street Revolt》

一、算法交易与高频交易已在欧美市场中广泛存在

(一)算法交易与高频交易的定义

近年来,随着信息化、电子化技术在金融市场中运用广度和深度的拓展,程序化交易、算法交易与高频交易等成为了越来越多金融机构首选的交易方式。在探讨各类自动化交易方式的优缺点之前,首先应当明确各类自动化交易的定义。然而,由于各类自动化交易出现时间尚短,不同国家或地区对于算法交易、高频交易等的具体定义或未能明晰、或尚存差异。

关于算法交易(Algorithmic Trading)的定义,一般认为算法交易是自动化交易的一种子类别。欧盟于2018年开始施行的《欧洲金融工具市场指令 II》(Markets in Financial Instruments Directive II, MIFID II)对其进行了定义。MIFID II指出,通过计算机算法自动决定金融工具交易订单某个或某些要素(例如是否发起订单、发起订单的时间、订单的价格、订单的成交量等要素),且较少或完全没有人为干预的金融工具交易即为算法交易(Algorithmic Trading)。应当注意的是,MIFID II指出仅通过智能程序选择交易场所,而预先设置的算法并不决定其他交易要素(例如价格、数量等)的交易方式并不属于算法交易。因此,自动路径下单系统(Automated Order Routers, AORs)并不在算法交易之列,而智能订单系统(Smart Order Routers, SORs)则属于算法交易之列[1]。在美国,不同监管部门对于算法交易的定义并非完全一致,证券监督管理委员会(SEC)等证券交易系统内的定义类似于欧盟,而商品交易委员会(CFTC)的定义则更接近于将算法交易等同自动化交易。2016年6月,美国金融业监管局(FINRA)发布的《监管通知》(Regulatory Notice)[2]中将算法交易策略(Algorithmic Trading Strategy)定义为通过自动化系统生成和发送订单的交易策略,而仅为订单选择交易场所的策略并不属于算法交易策略的范畴。CFTC在2015年开始征求意见的《自动化交易监管规定》(Regulation Automated Trading, Regulation AT)中即将自动化交易(Automated Trading)定义为有算法介入的,自动生成和执行的交易策略,并且在行文中将自动化交易与算法交易系统(Algorithmic Trading System)等同。

关于高频交易(High-Frequency Trading)的定义,国际监管组织和各国监管机构一般都将高频交易作为算法交易的一种特殊形式。国际证监会组织(IOSCO)2011年发布的《技术变革对市场的影响引发的监管问题(征求意见稿)》(Regulatory Issue Raised by the Impact of Technological Change on Market Integrity and Efficiency)指出了高频交易的一些共同特征:一是通过复杂的技术手段来实现多种不同的策略,这些策略包括做市、套利等;二是在整个投资链条中使用了大量采用算法的数量工具,包括市场数据分析、交易策略部署、降低交易成本、订单的执行等;三是一般具有较高的单日交易量,提交的订单量与实际交易的订单量比例较高(即有大量的交易在成交前被取消);四是通常在交易日日终不会持有头寸或仅持有较少的头寸,以此降低隔夜风险,并降低保证金占用量,即使是在日间,持有头寸的时长也较短;五是较多被自营交易公司或交易台使用;六是对于延时特别敏感,高频交易往往需要依赖比竞争对手更快的交易执行来获取利润,因此多会使用电子直连或临近交易所的方式。

欧洲监管机构则在MIFID II中明确了高频算法交易工具(High-Frequency Trading Technique)的定义。MIFID II指出,高频算法交易工具是有以下特征的算法交易工具:一是利用贴近服务基础设施来降低订单成交的延迟,例如贴近交易所(Co-location)、贴近主机(Proximity Hosting)或高速电子直连(High-Speed Direct Electronic Access)等;二是订单的发起、生成、传输和执行等各个步骤都由计算机自动化执行;三是交易订单发送、报价和取消等行为具有日内高信息率(High Message Intraday Rates)。

美国监管机构对于高频交易尚未形成明确的法律定义,但总体来看其范畴与欧洲相似。2012年美国商品交易委员会(CFTC)曾草拟(draft)了高频交易的定义,指出高频交易是指具有以下特征的自动化交易(Automated Trading):一是通过算法来进行交易决策以及订单发起、传送、执行等流程,而不需要人为干预;二是通过低延时技术来降低交易的反应时间,这些技术包括邻近交易所、接近主机等;三是通过与市场的高速连接来及时执行交易;四是高通信率(包括订单提交、询价和取消等)。

(二)算法交易与高频交易在欧美市场的普及程度

随着金融科技的发展,计算机技术在金融领域运用的拓展,算法交易、高频交易等各类自动化交易在欧美市场中占比持续上升,达到甚至超过了总交易量的50%以上。

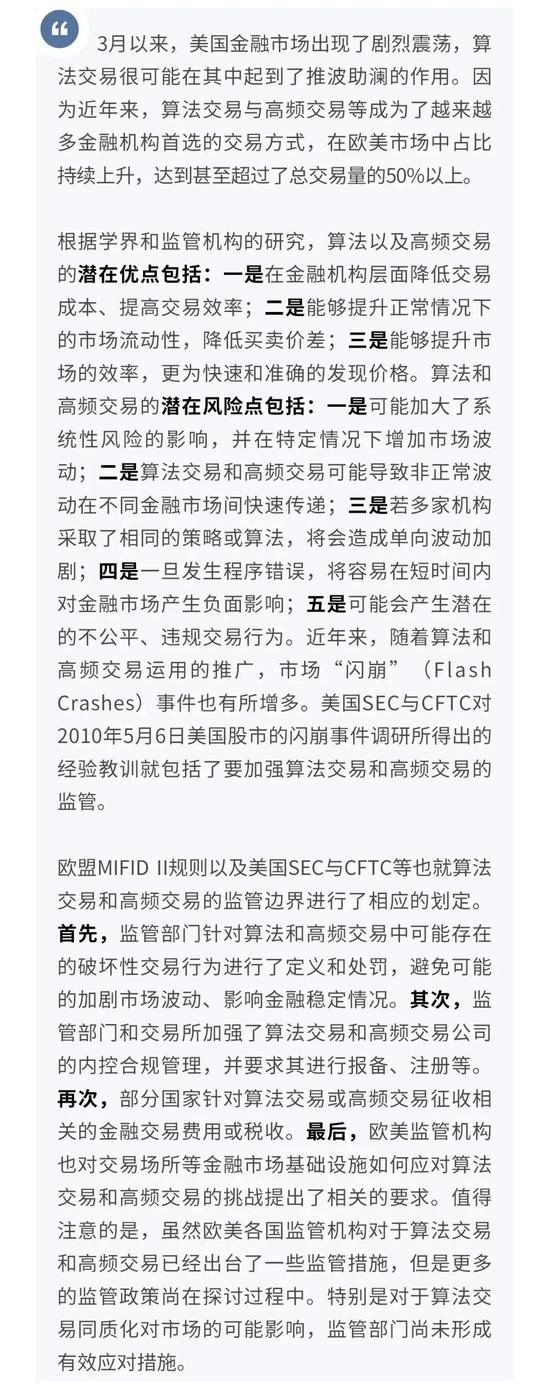

在股票市场,高频交易在欧美股市中占比在10年前即已达到较高水平。根据SEC职员Greig(2012)的统计,美国股票市场高频交易在总成交量中的占比已经从2005年的20%左右,上升到了2010年的55%左右;欧洲股票市场高频交易在总成交量中的占比已经从2005年的不足5%,上升到了2010年的约40%。随着时间的推移,目前算法交易和高频交易等在欧美股票市场总交易量的占比相较于2010年还有进一步的扩大。

在期货等衍生品市场,部分流动性较高的产品自动化交易占比甚至比股票市场更高。从上文可知,CFTC语境下的自动化交易即为算法交易。供职于CFTC的Haynes和Roberts(2015)研究了CME在2012年11月12日至2014年10月31日期间的交易数据,发现在外汇衍生品中自动化交易的占比达到了79.9%,权益和利率类衍生品交易中也有60%以上来自于自动化交易,能源、贵金属和农产品衍生品交易中的30%至50%也是来自于自动化交易,只有低成交量的部分产品中自动化交易的占比较低。CFTC前任主席Massad在2015年的讲话中也指出,近年来美国10年期国债期货交易量的67%以及欧洲美元期货交易量的64%来自于自动化交易。

二、算法交易与高频交易的优势和潜在风险点

(一)算法交易与高频交易的潜在优势

根据学界和监管机构的研究,算法交易以及高频交易能够为金融机构带来更多的利润,与此同时也能够进一步提升市场发现价格的能力和市场效率。具体而言,此前研究认为算法交易与高频交易的潜在优势主要有以下几个方面:

一是在金融机构层面降低交易成本、提高交易效率。算法交易和高频交易在提前确定好相应的程序之后并不需要过多的人为介入,即可自动进行交易的提交、申报和执行等操作。由此,既可以降低所需要雇佣的用于完成交易的前中后台人员数量,还可以进一步通过电子化替代提升交易全流程的效率,降低潜在“乌龙指”可能导致的操作风险。因此,不少金融机构乐于在部分交易台上尝试通过算法交易等方式取代人工操作。

二是能够提升正常情况下的市场流动性,降低买卖价差。此前较多的学术研究都认为,在市场正常的情况下,算法交易和高频交易可以增强市场的流动性。Litzenberger等人(2012)通过分析纽约证券交易所(NYSE)和纳斯达克交易所(NASDAQ)的数据指出,高频交易公司在市场中数量的增多有效的降低了买卖价差(Bid-Ask Spreed)、增加了市场的流动性。Hendershitt(2011)也在相关的调查中指出,算法交易在美国股票市场占比的上升,降低了买卖价差,提升了股票的流动性,并且更有利于报价及时充分的体现各类信息、加快股票价值的发现。

三是能够提升市场的效率,更为快速和准确的发现价格。算法交易和高频交易的运用使得金融机构能更为快速和准确的发现股票的价格,同时消除不同市场之间潜在的价差和套利空间。在高频交易中,即存在一类套利交易(Arbirage Trading)策略,这类策略旨在通过相同或相似证券之间的价格差异来寻求无风险套利利润。例如,当某股票ETF基金及其底层股票之间存在相应价差时,该类高频交易策略就可以通过同时买入和卖出相应的头寸来进行套利。由于该类策略和电子化交易方式的存在,算法交易和高频交易能够在短时间内将外部信息反映到资产价格之上,同时消除不同市场之间的潜在套利空间,在市场正常时更准确高效的发现价格。

(二)算法交易与高频交易的可能风险点

然而,算法交易和高频交易在为金融机构和市场带来潜在好处的同时也带来了相应的风险,具体而言,经过学界和监管部门总结,风险主要集中在以下几个方面:

一是可能加大了系统性风险的影响,并在特定情况下增加市场波动。由各国监管机构组成的高级监管小组(Senior Supervisors Group, SSG)2015年4月曾发布《算法交易简报》[3](Algorithmic Trading Briefing Note),其中即指出单个小型算法交易公司的微小错误可能会造成市场瀑布式的效应,最后这个微小的错误可能造成金融市场整体的巨幅波动。CFTC前主席Massad(2015)也曾经指出,在研究了玉米、黄金、WTI原油、S&P股指期货、欧洲美元等活跃的衍生品种之后,发现近年来市场快速波动事件(”Flash” Event)相较之前更为频繁,不过Massad指出快速波动事件和算法交易、高频交易之间的关系有待进一步研究。值得注意的是,虽然上文提到已有不少研究指出,正常市场情况下算法交易和高频交易能够增强市场流动性,但是在压力场景等特殊情况下,算法交易和高频交易可能会加剧波动、减少流动性。SEC及CFTC针对2010年5月6日美国股市“闪崩”事件的研究中发现,虽然闪崩的初始“导火索”可能并非高频交易,但是当市场快速波动时,算法交易和高频交易的交易行为加剧了市场的波动和流动性危机。

二是算法交易和高频交易可能导致非正常波动在不同金融市场间快速传递。部分算法交易和高频交易中所采用的“套利策略”对于金融市场是一把“双刃剑”。在市场正常时,部署套利策略(Arbitrage Strategy)可通过套利抹平不同金融市场之间相同或相似产品的价差;但当市场发生较为剧烈的波动时,通过算法交易和高频交易实施的套利策略会快速的将单个市场的剧烈波动传导至众多的金融市场甚至各类资产之中,从而容易引致大范围的一场价格波动。

三是若多家机构采取了相同的策略或算法,将会造成单向波动加剧。虽然从合规的角度来看,绝大多数金融机构所部署和采用的算法交易和高频交易程序是互相独立的,但是从策略的层面上,不同机构的算法或高频交易程序背后的策略可能存在同质性。例如,若大部分机构或算法挂钩同一个指标,当该指标发生了剧烈变动时,挂钩了该指标的算法和高频交易程序会同时快速作出同向的类似交易,从而造成市场单向波动的加剧。若市场单向波动的加剧进一步强化了所挂钩指标的变动,市场则会陷入“螺旋效应”,在没有外部干预的情况下“自由落体”。这也正是2020年3月初发达经济体各类金融市场大幅波动背后的逻辑之一。

四是一旦发生程序错误,将容易在短时间内对金融市场产生负面影响。一方面在算法交易和高频交易的程序设计过程中可能会出现人为的失误或漏洞,从而造成市场动荡。IOSCO(2011)指出,当算法出现错误或发生意料之外的操作时,容易引发“链式反应”,特别是在市场波动加剧时可能造成流动性缺失。另一方面,若相应算法和高频交易程序由于系统问题在实际执行过程中出现错误,也可能对金融市场产生相应影响。算法交易和高频交易对于电信连接和电脑系统高度依赖,当相应的配套系统难以承受高通量的信息时,也可能造成相应系统的失效,从而对金融市场产生影响。应当指出的是,由于算法交易和高频交易的低延时性特征,一旦错误发生,难以在短时间内通过人为介入来阻断错误的发散。

五是可能会产生潜在的不公平、违规交易行为。部分高频交易策略与操纵价格等违法行为仅有一步之遥,例如动量发起(Momentum ignition)策略、订单预期(Order Anticipation)与幌骗(Spoofing)、老鼠仓(Front-running)之间仅有一步之遥。动量发起策略一般指的是自营交易公司通过发起一系列的订单来引导资产价格的快速上升或下降,并从中进行获利的策略。由于短时间内进行大量订单提交和取消的特性,其往往与幌骗交易的边界较为模糊。订单预期策略会通过提交小规模的交易订单来探测大机构潜在的暗池订单或大规模订单,以此来侦测未来可能的交易动向并进行获利。此外,算法交易和高频交易的其他部分策略也可能存在潜在的不公平、违规交易行为,因此受到了监管机构的关注。

除此之外,也有部分研究认为,高频交易事实上只是“虚假”的增加了市场的流动性。这是由于高频交易所提交的订单中有许多最后实际上是被取消了,因此高频交易虽然从报价数量上来看,似乎增加了市场的订单数量,但是许多通过高频交易策略程序提交的订单最后会取消,实际上并没有增加市场的有效订单量。更为严重的是,由于算法交易和高频交易的高效套利,部分由人工提交的潜在有效订单逐步被“挤出”市场,从而可能在事实上还降低了市场实际的流动性和深度(Depth)。

三、算法交易和高频交易对市场影响的具体案例

近年来,随着算法和高频交易运用的推广,市场“闪崩”(Flash Crashes)等事件也有所增多。近年来较为知名的市场闪崩事件包括2010年5月6日的美国股票市场闪崩事件、2013年4月23日美国股票市场由于媒体社交账号被盗发布不实信息导致的闪崩事件、2014年10月15日美国10年期国债收益率闪崩事件、2015年1月15日瑞士法郎大幅波动事件、2016年10月6日英镑闪崩事件等。

以2010年5月6日的美国股票市场闪崩事件为例。2010年5月6日下午,美国股票个股、指数以及相应的股指期货出现快速下跌,最大下跌幅度达到9%以上。事后CFTC与SEC共同开展研究,就事件的过程和监管启示形成了《联合报告》。5月6日前,虽然欧洲主权债务危机的相关消息弥漫市场,但是市场的震荡还是比较理性和缓和的。5月6日下午1:00[4],欧元对美元和日元的汇率出现下跌。与此同时,部分股票的波动率上升,纽约证券交易所(NYSE)触发流动性补充点(Liquidity Replenishment Point)[5]的个股数量逐步超过平均水平。2:30左右,VIX指数相较于早上开盘上升了22.5%,股票的抛压使道琼斯指数(DJIA)较开盘下跌2.5%,10年期美国国债收益率下行,而与此同时E-Mini S&P 500股票期货合约(以下简称“E-Mini”)和SPY股票指数基金等最活跃的期货和现货合约买方流动性(Buy-Side Liquidity)[6]较当日早上下降了20%至50%。2:32,为了规避其持有的现货股票头寸风险,某交易商通过算法交易程序发起卖出75000张E-Mini合约(约合41亿美元)的订单。如此大量的合约卖出,在此前1年中仅有2次,而且都是在算法交易程序执行的,以至于其中一次用了5个小时才消化全部订单。然而,在5月6日当天市场流动性较差的背景下,算法交易程序仍试图在20分钟之内完成相关交易。该卖单投放市场伊始,主要由期货市场的高频交易者、期货市场的做市商以及跨市场的套利者消化,其中,高频交易者消化了部分卖单后,累积形成了3300个E-Mini合约净多头头寸,为减少其净头寸暴露,这些高频交易程序在2:41至2:44之间卖出了2000个E-Mini合约,叠加此前还未被完全吸收的卖单,导致市场产生了两次流动性危机。

首先,是E-Mini合约的流动性危机。来自算法交易程序的卖单和高频交易程序的卖单,使E-Mini合约价格在2:41-2:44之内快速下跌了3%;与此同时,在侦测到E-Mini合约和股票现货市场存在价差套利空间后,算法交易套利者在股票市场也开始执行卖出程序,从而使股票指数也下跌了3%左右。由于缺少来自其他买方的买单,高频交易程序随即快速买入并再次卖出E-Mini合约。这导致E-Mini合约仅在高频交易程序之间快速反复交易,2:45:13至2:45:27之间高频交易程序对E-Mini合约的交易量达到27000个合约,但是事实上净买单仅有200个合约。此时E-Mini合约买方的深度(Depth)仅为当日早盘的1%左右,由于市场流动性的枯竭,E-Mini合约的价格在15秒内又下跌了1.7%。2:45:28,芝加哥商业交易所(CME)暂停5秒E-Mini合约的交易,以避免价格继续瀑布般下跌。在交易暂停期间,市场参与者逐步冷静并调整算法交易参数,因此E-Mini合约的价格得以在交易恢复后保持稳定并有所回升。

其次,是个股市场的流动性危机。2:45期货和现货市场快速下跌、产生第一次流动性危机后,许多自动交易程序触发了暂停设置,以避免在非理性的价格达成交易。在自动交易程序暂停的过程中,市场各方重新进行风险评估来确定接下来该如何交易。由于现货、期货等多个市场都发生了大幅的波动,不少做市商(Market Makers)以及其他的市场流动性提供方认为市场恐慌情绪蔓延,故而增扩了买卖价差(spread)并减少交易量。与此同时,平常一般同时向买方和卖方提交大量订单、为市场提供不少流动性的高频交易者也开始更多净卖出。虽然2:45之后E-Mini合约等从此前的快速下跌过程中逐步稳定,但是个股和ETF基金由于缺少买家仍然继续快速下挫。由于个股市场流动性缺乏,部分股票的成交价格甚至下降至几美分或上升至10万美元。此后,市场逐步平稳,下午3:00时绝大多数证券都恢复到了正常的交易情况。由于2:40至3:00期间市场价格波动加剧造成许多资产成交价格发生较大偏离,FINRA后来允许满足相应条件的已成交交易进行撤销。

CFTC与SEC所发布的《联合报告》指出,从本次股票闪崩事件中监管机构获得的经验教训主要包括以下几点:

一是在市场遭遇压力时,自动化执行的大量卖单可能会引发价格剧烈波动,特别是若该算法在执行交易时不考虑成交价格。更为重要的是,压力情况下自动化交易和各类算法交易有可能会进一步侵蚀市场的流动性,并造成整个市场交易秩序的混乱。除此之外,跨市场交易的资产以及各类衍生品可能会造成单一市场波动快速传导至多个市场。

二是如果多个市场重要参与方所设置的交易暂停门槛同时触发,有可能导致整个市场流动性缺失。相应的流动性缺失可能会造成金融市场资产价格扭曲,甚至在极端情况下造成交易在无成交意向报价(Stub Quotes)价格成交。因为做市商(Market Makers)为了履行双边报价义务,只能报出一些远远偏离实际价格的无成交意向报价,若多个做市商都进行如此报价,可能造成这些无成交意向报价最后成交。考虑到CME在短暂暂停E-Mini合约交易后,E-Mini合约流动性逐步恢复正常。SEC及FINRA等监管部门此后开展联合调研,要求各个交易所之间构建相应协调的熔断机制(Circuit Breaker),以期在市场发生异常波动时能够联合阻断风险传播。由此可见,虽然算法交易和高频交易并非造成本次“闪崩”唯一原因,但是算法交易和高频交易的普及使得市场的结构和特性发生了重构,特别是在压力场景下,算法交易和高频交易可能会加剧市场流动性下降和波动率上升,需要引起相应的重视。

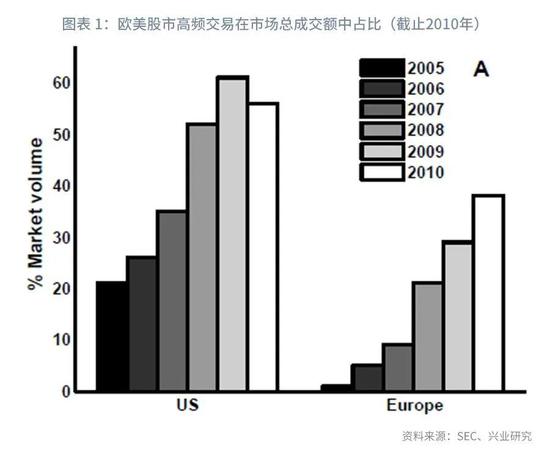

2020年3月以来,欧美金融市场发生了大范围的波动,与1929年、1987年和2008年的震荡更为剧烈,或也与自动交易及高频交易有关。一般认为,股市由最高点下跌20%即进入技术性熊市。以S&P 500指数来看,对比1929年、1987年和2008年股市从最高点下跌所经历的天数来看,本次美国股市从最高点步入技术性熊市的速度最快。不排除市场波动的过程中,自动化交易和高频交易可能进一步加剧了市场波动。特别是当绝大多数交易者采用了类似的算法和交易策略时,相同的自动化交易程序可能互相产生“共振”从而加剧市场的波动。经合组织(OECD)在2020年3月发布《全球金融市场应对新冠病毒政策措施》(Global Financial Markets Policy Responses to COVID-19),其中就明确建议:各国监管者进一步严格审视算法交易和高频交易,关注算法交易策略在压力环境下可能产生的风险以及误操作等情况。

四、欧美此前针对算法交易和高频交易的部分监管措施

随着近年来算法和高频交易的普遍运用,欧盟和美国的监管机构也出台了多项相应的监管措施,划清合规算法交易和高频交易的边界。这些政策更多着眼于遏制价格操纵、幌骗(Spoofing)、内幕交易等行为,并防范潜在的由于内控导致算法和高频交易的失控问题。

首先,监管部门针对算法交易和高频交易中可能存在的破坏性交易行为(幌骗、无效报价等)进行了严格的定义和处罚,避免这些破坏性交易行为对市场波动、金融稳定的影响。美国2008年金融危机之后,即出台《多德—弗兰克法案》(Dodd Frank Act)。其中第747部分(SEC. 747)对《商品交易法》(Commodity Exchange Act)进行了修订,明确禁止任何市场参与者参与、执行或意图进行破坏性交易行为(Disruptive Trading practices),破坏性交易行为具体包括三类:一是违反买卖报价,二是在收盘阶段蓄意或鲁莽的破坏交易秩序,三是进行幌骗(Spoofing)。其中,明确幌骗指的是事前明知将要取消相应的报价订单但还是进行报价的行为。然而在实际操作中,由于算法交易和高频交易往往会取消许多报价订单,因此监管者难以判断算法交易和高频交易者是否进行了幌骗。为了解决这一问题,CFTC在2013年发布《补充说明指引》(以下简称“《指引》”),CFTC对幌骗的构成要件尤其是市场参与者的主观因素进行了明确规定。《指引》指出,市场参与者在主观上必须具备一定程度的故意(Intent)方才构成幌骗,若只是单单由于鲁莽(Reckless)而出现的报价与撤单行为不构成幌骗。除此之外,若市场参与者为完成交易而出现的善意(Good faith)撤单将不被认为是违法。CFTC列举了明确禁止的四种市场参与者通过幌骗交易以期达到的结果:通过幌骗来增加交易所报价系统的负担;通过幌骗来延缓其他投资者交易的执行;通过幌骗来造成虚假的市场深度;通过幌骗来造成虚假的价格上涨或下降趋势。相关《指引》生效了之后,CME等交易所陆续出台了相关文件,就如何处罚算法和高频交易中可能存在的幌骗行为进行了明确。SEC此前曾考虑出台相关规则来明确破坏性交易行为的处罚要求,2014年SEC时任主席White曾经指出:“SEC并不会推动技术倒退或禁止算法交易,但是SEC将评估计算机驱动交易环境下相关的监管议题。一块最值得关注的领域即为激进的、不稳定的交易策略可能增加市场的脆弱性,并加剧市场的波动率……为了应对相关风险,我已经要求相关人员就反破坏性交易制定相应规则,相关规则将会特别对活跃自营交易商的短期交易进行要求,这是因为流动性是脆弱的,而由于激进短期交易策略所造成价格扭曲可能产生很大的风险”。不过此后,由于多种原因SEC并未出台相关的规则或征求意见稿,2018年共和党重新上台之后,美国金融监管的导向由“严监管”转向部分放松此前的监管规则,SEC相关规则的出台也就再无音讯。不过,从具体的处罚层面来看,2014年开始CFTC、SEC以及FINRA就陆续以《多德—弗兰克法案》以及相关文件为基础开始对涉嫌破坏性交易行为的机构进行实际处罚。与此同时,欧盟所颁布的MIFID II也对高频交易可能涉及的“市场滥用”(Market Abuse)行为进行了严格的监管。MIFID II扩大了“市场滥用”的含义,将目的并非为了最终执行,而是为了误导市场的订单视为市场滥用,从而也限制了高频交易的部分行为。

其次,监管部门和交易所加强了算法交易和高频交易公司的内控合规管理,并要求其进行报备、注册等,以更为严格的监控和监管其行为。

一方面,监管机构逐步要求开展算法交易的机构进行报备、注册和信息披露等。在美国,2015年4月SEC曾经发布征求意见稿,拟要求从事高频交易的机构和公司均在FINRA进行注册。尽管此前许多高频交易机构已经作为经纪商由SEC进行监管,但这一规则的修改将更有针对性的加强监管机构对高频交易商交易行为的监测和监管力度。然而此后,由于美国监管放松的趋势等多方面原因,该规则最终并未落地。FINRA也仅在2016年6月发布相关通知,明确任何参与设计、研发以及操作算法交易策略、程序的个人需要获得证券从业认证并在金融监管机构进行注册。在欧洲,MIFID II也对算法交易的注册、监管、信息披露进行了明确要求。MIFID II第17章(Article 17)明确要求从事算法交易的投资机构必须在其业务开展国及该公司注册的东道国监管机构进行报备,并向相关监管机构详细描述其算法交易策略、交易参数的设置或系统的相关限制措施(Limit)等。

另一方面,监管机构要求开展算法交易和高频交易的机构严格公司管理和内控措施。在欧洲,欧盟颁布的MIFID II明确要求,参与算法交易的投资公司都必须具有有效的信息系统和风险管理体系来确保其交易系统具有相匹配的能力和韧性,还应该设置相应的交易阈值或限制来保证其不会向外发出错误的交易指令、造成市场交易秩序混乱。运用算法交易的投资公司同时还应该具备相应有效的业务连续性安排(Business Continuity Arrangements),以应对交易系统发生故障时潜在的风险。除此之外,这些高频算法交易技术的公司和个人都需要强制对交易算法进行测试,并且将算法交易和高频交易的策略、数据、记录等进行储存,以便在必要的时候进行回溯和检验。在美国,CFTC曾在2015年发布了征求意见稿,拟制定《自动化交易监管规则》(Regulation Automated Trading, Regulation AT),Regulation AT旨在规范期货及相关衍生品交易中运用算法交易的行为,并确保相关交易场所能针对新模式的交易生态做好应对准备。Regulation AT的内容不仅包括要求相关运用算法的交易机构需提前进行注册,还设置了交易场所、清算会员和算法交易从业人员的三层次风险管理要求,这些风险管理措施主要为交易前的风控要求(每家机构每秒所提交和执行的订单总量限制、订单价格和规模的限制等)以及订单取消系统。同时,清算会员和算法交易人员应该每年经过审查并向交易所提交年度合规报告。这些合规报告应由相关公司的首席合规官签字确认。除此之外,Regulation AT还要求算法交易使用的源代码(Source Code)也应该进行审计检查,并做好留存。不过,由于多方面因素,CFTC在2017年再次修改Regulation AT并内部征求意见之后,该规则最后并未出台。

再次,部分国家针对算法交易或高频交易征收专门的金融交易费用或税收。欧盟颁布的MIFID II明确指出各国监管机构应该允许交易所(Regulated Market)可以对后续取消订单的报价收取更高昂的费用,特别是对那些订单取消率较高的机构以及高频交易机构所取消的订单收取更高昂的费用。以此来提高市场中报价的质量,通过提升报价成交量的方法防范“虚假的流动性”。正因为如此,MIFID II明确要求交易所的管理者要在事先明确了解、识别和确认各个交易参与方是否是算法交易或高频交易者。在MIFID II出台之前,德国、意大利等欧盟国家即已针对高频交易等征收了更高的费用或税收。例如,2013年9月意大利即开始着手对高频交易和股票衍生品交易征税,一旦高频交易者在半秒内更改或放弃的订单超过一定阈值,将被征收0.02%的税金。

最后,欧美监管机构也对交易场所等金融市场基础设施如何应对算法交易和高频交易的挑战提出了相关的要求。在欧美等发达经济体之中,交易所(例如CME、NYSE等)与行业自律组织等往往帮助监管机构分担了不少一线监管职责,其中既包括相关监管规则的细则制定也包括了具体的监管措施。德国监管机构就要求,相关交易场所应针对算法交易和高频交易提前建立相应的应急处理预防机制等。而为了避免算法交易和高频交易出现问题时对市场流动性和交易价格产生的冲击,SEC及CFTC协同各金融资产现货和期货交易所也重新设计了熔断机制(Circuit Breaker)。前文提到得美国CFTC拟颁布的Regulation AT也拟将第一道风险防线设在交易场所层面,通过交易场所的交易量限制和系统改善等措施来避免算法交易和高频交易潜在的风险。

除此之外,各国监管机构及政策当局也在探讨和研究其他对于算法交易和高频交易的监管措施。这些措施包括要求订单从提交到取消之间不得短于一定时间(Minimum Resting Time)、提交订单数与实际执行订单数的比例不得高于一定比例(Minimum Order-to-Execution Ratios)、强制要求作为做市商的算法交易或高频交易公司必须连续不断的提供有效报价(Market-Making Obligations)、限制一定时间内单个交易机构所能提交的报价订单总量(Order Message Limits)等措施。应当指出的是,考虑到算法交易和高频交易往往是大型机构才能采用的技术,绝大多数中小投资者和个人投资者不仅难以负担相应成本来获得和使用这些技术,对于这些技术的理解可能也不够充分,因此欧美监管机构也在考虑算法交易和高频交易占比增多对投资者保护(Inverstor Protection)的潜在影响。

值得注意的是,虽然为了迎接科技进步所带来的交易方式改变,欧美各国监管机构对于算法交易和高频交易已经出台了一些监管措施,但是更多的监管政策尚在探讨过程中,有待进一步的明确。特别是美国近年来议会多数党的更迭以及多方面因素,使得金融“严监管”的趋势逐步向放松监管转向,使得此前拟出台的许多针对算法交易和高频交易的监管政策陷入停滞,这其中就包括上文提到的CFTC曾发布征求意见稿的Regulation AT以及SEC曾试图构建的针对算法交易和高频交易的监管规则。

特别应当指出的是,虽然各国监管机构针对高频交易可能存在的操纵价格、扰乱市场交易秩序行为以及对市场流动性的潜在影响提出了相应的监管要求,但是并未就算法交易同质化对市场的可能影响出台相关应对。虽然各类机构所使用的算法交易具体程序可能存在差异,然而若底层逻辑、策略存在一致性,可能在特定时点造成市场波动加剧的情况。此前,我们在3月13日发布的《原油暴跌带来的次生灾难》[7]报告和3月20日发布的《美股狂泻近尾声:一个数量化估计》[8]报告中已经明确指出:“油价暴跌带来原油市场波动率上升,传导至全市场的波动率上升。在此情况下,根据市场波动率进行股债配置的Risk Parity资金在遭受VaR冲击后,会根据市场波动率由自动化交易系统降低杠杆,同时卖出股票和债券。在极端风险事件冲击波动率的情况下,各类资产及其之间的传统风险会出现变异和紊乱……对VaR敏感的投资者包括风险平价基金、对冲基金、共同基金、可变年金基金、银行、交易商和做市商等,随着以上投资者资金规模的膨胀,也使得市场更加容易陷入自我循环的由波动率引发的卖空之中。”若未来算法交易同质化的问题未能得到根本解决,市场中无法培育各种多样化的、互相制衡的投资策略,市场面临压力时,动荡依旧还会来临。

2015年我国金融市场曾经发生了大幅的波动,虽然其主因或许并非算法交易和高频交易,但是在之后的调查中,监管机构也发现部分机构通过算法交易和高频交易来操纵市场进行获利。我国证监会曾于2015年10月发布《证券期货市场程序化交易管理办法(征求意见稿)》列举了部分拟禁止的程序化交易,沪深交易所、上期所等机构也曾发布实施细则的征求意见稿,不过该项规则及其配套文件此后迟迟未能出台。2019年11月,证监会出台了《关于〈期货交易管理条例〉第七十条第五项其他操纵期货交易价格行为的规定》(证监会令【第160号】),明确禁止虚假申报、蛊惑、抢帽子、挤仓等四种操纵期货价格的行为。不过从总体来看,我国金融市场对于算法交易和高频交易的监管规则仍旧比较缺乏。在算法交易和高频交易日益普及的当下,虽然算法交易和高频交易可以通过对科技手段的充分运用提高市场的交易效率、减少交易潜在成本,然而如若未能充分的认识到其对于市场和金融稳定潜在的风险,及时开展相应的监管调整和规范,或将有可能造成一定的潜在隐患。因此,若能及时针对算法交易和高频交易的特点开展研究,适当借鉴国际上此前的探索经验,或将有利于防范化解金融市场风险。

(本文作者介绍:兴业银行首席经济学家)

责任编辑:陈鑫

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。