文/新浪财经意见领袖专栏作家 周文渊

美国次贷危机之后,A股经历了四轮熊市。每一轮熊市总有不同的触发因素,但刨根问底,股票的根本还在经济上,不抓住经济这个牛鼻子,不遵循经济发展规律,一时的上涨就如沙滩上的高楼根基不稳,出现牛短熊长的局面也就情有可原。股票市场的走强,虽然需要货币宽松的配合,但追逐到源头还是要看到信用扩张;而且信用扩张的传导链条要通畅,即银行信贷投放传导到经济总量回升,银行信用和实体信用出现双扩张。

第一轮:次贷危机熊市(200710-200810)

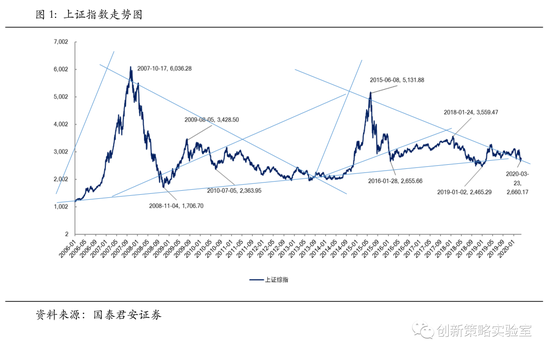

第一轮熊市从2007年四季度开始至2008年10月23日,上证指数从6124点下跌至1650点,下跌73%。

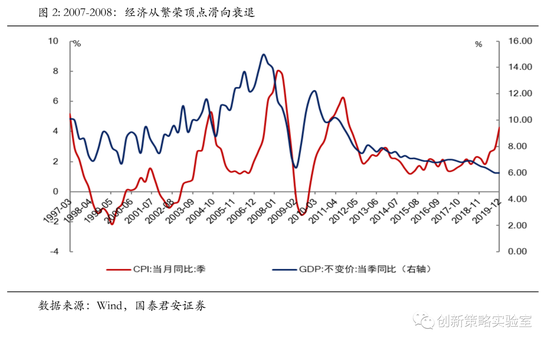

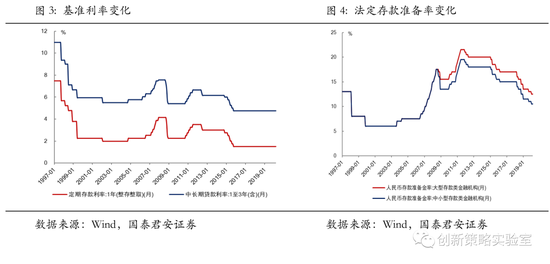

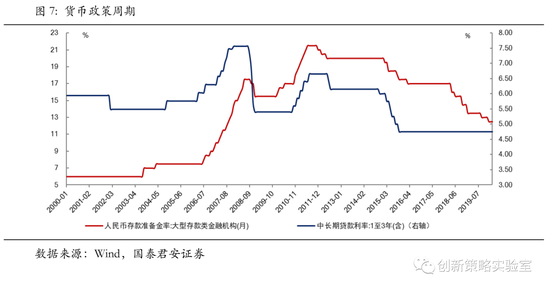

熊市起源于标准经济周期从繁荣转向衰退的边缘,当时国内经济增长处于周期顶部,通胀高企。GDP增速在2007年到达15%的高点,CPI在2007年6月份上冲至6.5%。为了给经济降温,国内货币政策从2006年4月份开始紧缩,直至2007年11月份央行还进行了最后一次加息,将存款利率提升到4.15%,贷款利率提高到7.5%。存款准备金率的调整也经历了同样的过程,到2007年11月份存款准备金率达到17.5%的阶段高点。

紧缩的货币政策在早期阶段并未阻止市场的持续上涨。直至通胀和经济增速达到繁荣顶点位置,货币政策成为股票市场大幅下跌的触发因素。而进入2007年四季度之后,美国次贷危机开始爆发,加剧了国内市场的动荡。从2007年四季度美国开始进行货币宽松,但强烈的信用收缩压力造成全球股票市场大幅下跌,A股难以独善其身。经济下行压力和货币紧缩双重压力,A股开始加速下跌。进入2008年之后,油价暴涨,国内出现滞胀局面,货币政策被动紧缩,进一步造成经济加速下滑;直至2008年3月-4月,次贷危机全面爆发,A股又开始新一轮暴跌。

伴随经济下滑,海外危机扩散,2008年9月份央行开启宽松。当时GDP增速为9.5%,CPI为4.6%;央行试探性地将贷款降低20BP至7.3%,将存款利率暂时保持不动。虽然开始货币宽松,但股市依然继续下跌。2008年10月份央行再次宽松,将贷款利率从7.3%大幅下降60BP至6.75%,存款利率此时降低55BP至3.6%。准备金率降低50BP至17%。进一步的货币宽松只是对股市形成短期支撑,微弱反弹之后,股市继续下跌。直至11月份,央行将贷款利率直接下调108BP至5.67%,存款利率下调108BP至2.52%,并宣布实施四万亿财政刺激,股市开始见底回升。2008年4季度的GDP增速为7.1%,CPI为1.2%,此时离经济增速的底部6.4%还有一个季度。

中国股票市场走出熊市比实际经济增速回升早一个季度,比美国股市见底足足提前一个季度,比央行最初开始进行货币宽松晚一个季度。真正走出熊市的时间点正是中央政府宣布进行四万亿财政刺激。股票市场的走强,虽然需要货币宽松的配合,但追逐到源头还是要看到信用扩张;而且信用扩张的传导链条要通畅,即银行信贷投放传导到经济总量回升,银行信用和实体信用出现双扩张。2007-2008年的熊市以及随后出现的牛市反弹,是经济周期理论完美阐释,是经典的康波周期。

二

第二轮:产能出清熊市(201102-201306)

第二轮熊市持续时间比较长,如果拉长周期可以从2009年11月份开始计算,直至2013年6月份,经历了两次库存周期的波动;指数从3461点下跌至最低1849点,下跌幅度接近50%。如果剔除2010至2011年二季度的震荡期,指数真正开始大幅下跌是从2011年4月份开始的3100点,下跌到2013年6月份的1849点,跌幅40%。

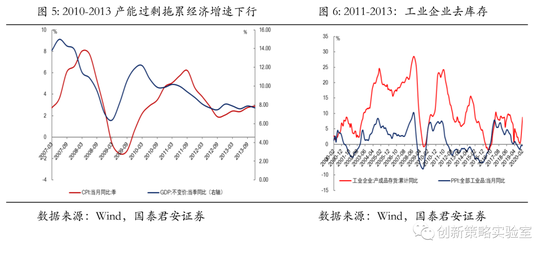

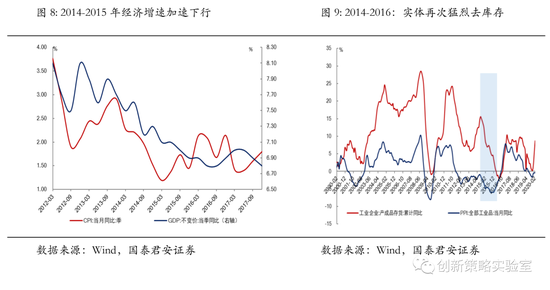

2011-2013年的熊市出现,一是经济内部去库存周期启动,2009-2011年三年资本大规模支出造成产能过剩和库存高企,经济产业面临转型,微观企业信用出现收缩压力;国内经济从2009-2011年经历一波加库存,2011年至2013年经历去库存,GDP增速从10%-12%的增速平台经过去库存下降至7%-8%的平台,CPI在2011年达到6.5%的高位。二是,外部欧洲债务危机的爆发造成出口企业的信用收缩;2011年四季度欧洲债务危机开始爆发,海外股票市场大幅下跌,银行信用开始收缩。三是,国内货币政策在2011年-2013年期间保持适度偏紧的状态。货币政策从2010年9月份开始收紧,贷款利率从5.4%上调至2011年6.65%。存款准备金率从15.5%上调至21%。

股票市场呈现货币偏紧,信用收缩甚至信用出清预期,而经济增速则出现快速跳水阶段。从货币-信用-经济,逆向传导链条较为清晰,股市出现持续单边下跌也就不足为奇。

这一轮熊市又是如何走出来的?故事大家都很熟悉了。虽然GDP增速在2014-2016年期间继续小幅下降,但自2014年开始货币政策出现明显宽松,更重要的是信用开始大扩张。(1)企业库存周期在经过三年左右去库存之后,2014年出现加库存迹象;(2)影子银行系统在2014年之后进入快速扩张周期。银行理财、信托公司、证券公司资产管理、基金子公司资产管理计划、保险资产管理同时开启信用扩张。(3)居民杠杆扩张开始启动,先是股票市场,其后是房地产,杠杆牛把股票市场推升到高位。然而,从2011-2013年的熊市重生之后,仅仅看到货币宽松-信用扩张,并未完全传导到经济实体,这也为后来的股灾埋下了伏笔。

三

第三轮:股灾熊市(201506-201602)

这一轮熊市最为惊心动魄。持续时间从2015年6月份至2016年2月份,不足一年,股指从5178点第一轮下跌至2850点,跌幅45%;第二轮进一步下跌至2640点,总计下跌50%。股灾造成的熊市过程之中,虽然看到货币政策大幅宽松。存款准备金率从2015年1月的20%下降至2016年5月份的17%,贷款利率从2014年年末的6.14%降低到2016年年中的4.9%;但货币持续宽松并未止住市场跌势。其原因一是信用出现被动收缩。高杠杆状况下,股票市场下跌负反馈机给证券公司资产负债表、基金专户、保险资产管理等金融机构带来了极大的资产收缩压力。虽然为了对冲降杠杆,推动大规模表内信贷投放和银行理财债券投资,但信用传导并没有有效传导到实体经济。其二是经济在经历2014年短暂的加库存之后,又开始更为猛烈的三年去库存(2014-2016年)。在此过程中,经济增长速度一路下滑至7%。

起源于去杠杆的股灾,造成信用收缩压力,进一步传导到实体经济,造成经济下行压力,虽然货币出现宽松,但股市下跌趋势难以逆转。而走出这一轮股灾熊市,根源还是在于经济。

2016年9月份之后,国内库存周期开始启动;海外受益于特朗普减税、财政刺激计划,全球经济出现一轮上涨。国内经济出现内生扩张动力,从2016-2018年GDP增速也维持在6.8%左右波动。与此同时,2016年开始,中央财政开始推动债务置换,房地产周期启动,居民杠杆上升。中央和居民杠杆攀升带动信用扩张预期,虽然在此过程中,货币政策保持了中性偏紧,而且开始规范资产管理业务,但股市还是从2640反弹到3578点。

股灾给我们的启示,如果扣动去杠杆和信用收缩的扳机,即使大规模货币宽松也难见到成效。在危机时刻,只有央行最终出手,大规模买入股票ETF才能稳住下跌趋势,稳住金融机构资产负债表。

四

第四轮:贸易战熊市(201802-201812)

最近的一次熊市,开始于2018年2月份,从高点3587点下跌至2018年12月底的2440点,跌幅达32%。

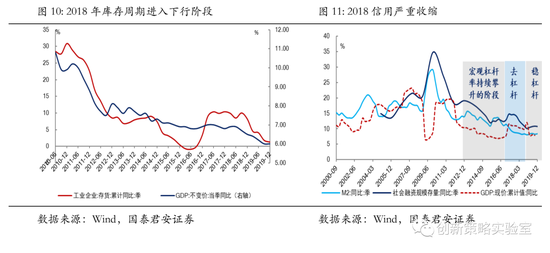

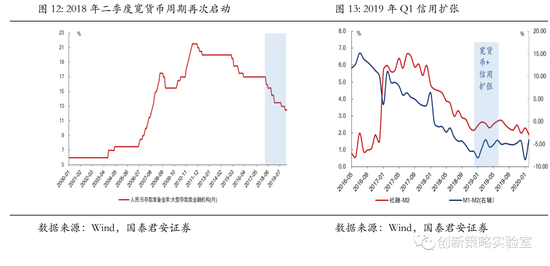

下跌肇始于2018年2月份海外股市暴跌,美国经济增速到达周期高点位置,在持续紧缩的联储政策压力下,美股出现大幅下挫。进入3月份,中美贸易战爆发,导致进出口企业信用收缩压力大增;国内方面,企业库存周期跨过加库存顶点之后,出现去库存迹象,GDP增速在6.8%位置维持近三年左右时间后再次下探。在贸易战和国内经济去库存压力之下,伴随国内经济思想意识争论分歧加大,国内企业和金融机构出现明显信用收缩压力,M2和社融增速大幅下跌。虽然央行不断下调存款准备金率,但是货币拥挤在债券市场,未有效传导到实体经济,市场一度预期中国央行陷入“流动性陷阱”之中。

贸易战熊市传导链条:经济去库存和贸易战冲击之下,经济总量增速出现下行压力,央行采取货币政策刺激投资,但由于企业信用扩张预期不佳,金融机构信用投放信心不足,从货币到银行、企业信用传导断裂;融资信用和经济总量都出现收缩。虽然熊市持续时间不足一年,但短期跌幅大,给金融机构带来较大冲击。

经济下行-货币宽松-信用扩张-经济扩张的链条在信用扩张阶段出现负反馈。信用不是扩张而是收缩,造成经济继续下降,信用再次收缩,货币出现衰退型宽松。而解铃还须系铃人,这次短暂熊市的恢复,根本上还是在于国内在2018年12月份开始出现了一轮较强的银行信用扩张,信贷投放大幅超出市场预期,中美贸易战短期缓和也增强市场信心。在信用扩张刺激之下,股票市场开始出现上涨。

五

2020年A股仍然有较大机会上涨

股票市场从2018年的2440点修复性上涨至3288点之后,由于国内货币政策短期转向和贸易战再次出现波折,股市快速回调,陷入震荡过程。进入2019年下半年,海外方面美国联储货币持续宽松之下,股市大幅上扬;中美贸易战达成第一阶段协议,同时,2018-2019年持续2年的去库周期基本结束,经济出现逐步企稳迹象;特别是2019年12月份之后,银行信用扩张预期升温,国内股票市场从震荡区间低位开始启动。

这一轮股票市场上行,一方面受益于货币宽松,另一方面银行信用扩张和经济库存周期都较为支持,特别是市场预期经济能够稳定在5%-6%的平台波动;再加上中美贸易第一阶段协议的达成,进一步推动出口企业信用扩张预期,综合来看,市场进入一定良性循环的上涨环境之中。

货币宽松-信用扩张-经济回升的传导链条比较通畅,但是疫情的突然出现打乱了市场节奏,并可能改变方向。

疫情首先把经济总量扩张预期变成收缩预期,总需求没了,补库可能马上要变成去库;全球来看,人流、物流和资金流,现在能保障的仅仅是资金流,人流、物流都受到很大冲击。在疫情冲击之下,2020年中国经济要稳在5%左右的增速水平难度很大,2021年能不能稳定在5%,还取决于疫情有没有导致金融机构、居民、企业出现大规模信用收缩。

疫情改变金融机构信用扩张的方式。疫情本身造成比较大的信用收缩压力。美国出现股灾后,金融机构大规模抛售债券、减少贷款;居民没有收入,贷款面临违约,市场化信用扩张已经结束,反而出现信用收缩压力。对冲性的政府信用扩张替代金融机构信用,美联储开始买入公司债、美国推出规模达6万亿美元的刺激计划,直接发钱给居民,为受困企业提供补贴和低息贷款,目的都是为了稳住资产负债表。

中国同样采取了举措,目前累计推出1.8万亿人民币的再贷款投放给企业,推动银行信贷继续保持扩张。中央财政宣布适度提高赤字率,并发行特别国债,此外还提高地方政府专项债券规模。虽然具体刺激规模还没有具体披露,但是国内依然保持了信用大扩张预期。为了支持信用扩张,国内货币政策继续保持宽松。存款准备金率和贷款利率将继续下降,存款基准利率也会下调。

当前,国内股票市场面临的环境是经济复苏进程被疫情中断,货币大幅宽松,信用开始扩张,但是由于海外疫情形势不明朗,国内产业链受疫情影响投资难以快速启动,信用向经济的传导断裂,反馈过来压制信用扩张预期。

未来经济环境如何发展,可能有三种情景。

第一种:乐观情景。海外疫情在4月中旬达到顶峰,5-6月份美国和欧洲经济封锁逐步解除,在大规模财政刺激之下,全球经济从底部逐步回升;中国经济在一季度内部停摆和二季度外部需求萎缩压力冲击后,从6月份开始逐步恢复正常,三四季度保持信用扩张和经济扩张,经济稳定在5%的水平。

第二种:基准情景。全球疫情发展到二季度至三季度,两个季度的冲击造成经济收缩压力,中国经济虽然保持政策刺激,信用保持扩张,但经济总量依然大幅下行,全年增速维持在3%左右。

第三种:悲观情景。全球疫情恶化贯穿全年,并导致金融危机和经济危机,中国经济出现全年负增长。

如果出现第一种情况,股票市场将逐步从底部回升,2020-2021年上证指数有可能上冲3800-4000点位置。

如果出现第二种情景,股票市场大概率维持震荡格局,向上很难突破一季度3100点的高点位置,向下很难跌破2440点的新低。

如果出现第三种情景,股票市场下跌空间增大,全面信用收缩使指数下滑到1800-2000点也是有可能。

站在当下时点,出现第二种基准情景概率最高,假设3100点和2440点各按50%的概率计算,当前市场定价2770点比较合理。此时,持有股票,风险并不大,而且类似于拿了一张到期日为4月中旬的看涨期权,如果疫情真的在4月中旬出现顶峰,经济情景进入第一种状态,此时持仓将获利。如果疫情并未有好转,而且继续保持第二种基准情景预期,那么这个点位定价也较为合理。

当然,也要警惕出现第三种情况。疫情在5-6月份也难以好转,而且国内出现二次爆发,特别是海外发达经济体或者新兴市场国家出现危机,石油战持续恶化,那么指数跌幅将难以预估。不过这些指标都可以做到实时监测,一旦形势恶化,及时止损来得及。考虑到全球疫情合作和全球央行的共同救市,出现第三种情景还是小概率事件。

六

总结与投资策略

历次熊市发生不管什么原因成为导火索,从根源上来讲,无不有几个特征。第一,股市估值在较高位置;第二,信用出现大规模收缩压力,要么来自于经济内生收缩压力,要么来自于外部危机触发;第三,库存周期面临去化压力,经济总量增速开始大幅下降;第四,货币宽松对股票市场的刺激需要等待一个临界点,这个临界点就是信用扩张和信用收缩的拐点位置。货币紧缩造成信用扩张从拐点回落,开始出现信用收缩压力,股市则开始下跌;反之货币持续宽松带来信用大规模扩张,股市将开始从熊市中启动。第五,“货币-信用-经济”的传导链条,如果货币宽松到信用扩张传导出来,即使经济短期下行,也可能出现牛市;但是如果信用扩张最终也未能稳定住经济下行,那么牛市也难以走远,股市的根本还在经济之上。当然,如果“货币-信用-经济”链条完全打通,信用扩张稳定住经济,而经济回升进一步带来信用扩张,则正反馈机制将带来大牛市。

当前,支撑中国股票的因素,虽然有估值方面的优势,但估值并不是硬支撑,一旦经济持续下滑,当前的估值水平可能也变贵。政策刺激和信用扩张才是目前中国股市保持基本稳定的根本,国内政策目前在逐步出台,并未出现类似于美国和欧洲的大规模刺激计划,但是这并不意味着刺激政策不会进一步加码,如果中央继续坚持2020年经济发展目标,则大规模刺激只是时间问题。

(本文作者介绍:国泰君安交易投资委员会大类资产配置主管。负责资产配置策略开发和组合管理,中国人民大学国际货币所财富管理研究室执行主任,人民大学经济学院业界导师。)

责任编辑:陈鑫

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。