文/新浪财经意见领袖专栏作家 刘明彦

当前企业杠杆率比居民杠杆率更值得警惕,同时降杠杆需要用市场化手段,应该一户一策,不可搞一刀切。

最近央行报告及媒体文章都在关注居民杠杆率(居民负债/GDP),指出居民杠杆率持续上升挤压消费,在新兴市场经济体中已无出其右,同时居民杠杆率增幅值得警惕。由于警惕居民杠杆率过快上升,旨在防范金融风险和避免进一步对居民消费形成负面影响,将有利于“稳增长”目标的实现。但是,实体经济部门中包含居民、非金融企业和政府,2019年三季度末,它们的杠杆率分别为56.31%、155.62%和39.21%(万得数据库),企业的杠杆率几乎是居民的三倍,为什么单单居民的杠杆率就值得警惕,而不是杠杆率更高的企业?当然这主要出于对房地产价格的调控,但是我们认为,当前企业杠杆率比居民杠杆率更值得警惕,同时降杠杆需要用市场化手段,应该一户一策,不可搞一刀切。

从国内部门间比较和国际视野看,中国居民杠杆率处于合理水平

从中国实体经济部门间的杠杆率比较看,中国最需要警惕的是企业杠杆率,而不是居民。图1显示,自2010年至2019年三季度,非金融企业杠杆率从117%升至156%,上升39个百分点;居民杠杆率从26%升至56%,增长30个百分点;政府从33%升至39%,仅增加6个百分点。即不管是从杠杆率的绝对值还是增幅看,企业杠杆率都远高于居民,因而未来可能带来风险的是企业,而不是居民。

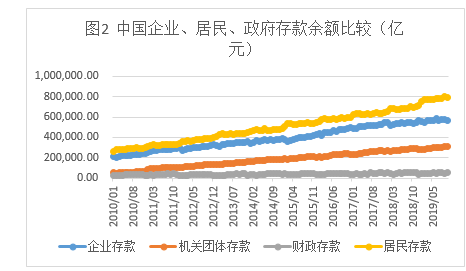

从在金融机构的存款余额看,居民存款余额显著高于企业,即从整体看,居民偿还债务能力远高于企业。图2显示,自2010年1月至2019年10月,居民在金融机构的储蓄存款余额从26.32万亿元增加至79.53万亿元,期间企业存款余额从20.67万亿元升至57.07万亿元,其中居民存款占GDP比例为88%,企业存款占GDP比例为63%,前者显著高于其杠杆率,后者仅为其杠杆率的四分之一,因此,从整体上看,居民杠杆率的安全性远远高于企业,当前银行业的不良率数据也证实了这一点,企业贷款的不良率远高于个人贷款。

从国际视野看,中国企业杠杆率显著高于美国及发达经济体,而居民杠杆率则大幅低于美国及发达经济体。图3显示,2010年一季度至2019年一季度,美国的企业杠杆率在66%至75%之间,发达经济体杠杆率则82%至93%之间,保持相对稳定,而中国企业杠杆率则升幅巨大,从120%升至162%,目前回落至155%,大约是美国的两倍,比发达经济体整体高出65个百分点;同期居民杠杆率方面,图4显示,中国居民杠杆率从26%升至54%,美国居民杠杆率从94%降至75%,发达经济体的从80%降至72%,尽管从趋势上看,中国居民杠杆率上升幅度较大,但从绝对水平看,目前中国居民杠杆率仅为美国的三分之二,发达经济体的四分之三。当然中国居民杠杆率如果和新兴市场的巴西等国相比,中国居民杠杆率相对较高,但巴西已经陷入“中等收入陷阱”不能自拔,经济增长仅为1%,而中国增速保持在6%以上,两者不具有可比性,加之中国将迈入中等发达国家水平,不应将货币危机频发的新兴市场国家作为参照对象。

在经济下行背景下,中国降低居民和企业杠杆率面临诸多障碍

由于杠杆率=债务/GDP,因而从理论上讲,降杠杆率主要有以下选择:一是在GDP不变的情况下,通过破产重组、债转股等方式减少债务规模,缩小分母使杠杆率下降;二是在债务规模不变的情况下,通过市场化的经济改革(比如减税和改善对财产权利的保护等)来优化经济结构、提升生产效率,从而使经济实现快速增长,即做大分母,降低杠杆率;三是实施大规模量化宽松政策,并伴随较低的利率(欧洲央行已实施极端的负利率),通过大幅通胀来稀释债务负担,即实现名义GDP增速远高于债务增速,使两者比率下降,实现降杠杆率的目的。在经济下行压力加大,国际贸易环境面临不确定性的当下,不论是降低实体经济的宏观杠杆率,还是压缩居民或企业单一部门的杠杆率都面临一系列障碍。

降居民杠杆率尽管符合抑制房价上涨的政策意图,但并不利于金融机构资源配置效率的提升,同时会进一步推高企业杠杆率。目前强调警惕居民杠杆率的理由是居民贷款主要用于购房,其杠杆率上升会推升房价,不符合控制房价上涨的政策意图。但从金融机构追求资产的安全性、流动性和盈利性角度看,当前居民贷款(银行称为零售贷款或个人贷款)中的按揭贷款由于有抵押物,平均不良贷款比率在0.5%以下,消费贷和信用卡贷款的不良率相对较高,但居民贷款整体不良率维持在1%左右的较低水平,显著低于1.89%的整体平均水平。反观企业贷款(银行称为对公贷款或批发贷款)整体不良率超过2%,尤其是批发和零售业、制造业的贷款不良率超过4%,即企业贷款的风险明显高于居民贷款。因而,抑制居民杠杆率,通过限贷、限购等行政手段降低居民贷款增速,引导更多资金流入非金融企业,虽然这有利于经济增长,但也进一步推升企业的杠杆率,从2018年底的152%升至2019年一季度末的155%,升幅约3个百分点。

在“保增长”和防范系统性金融风险的背景下,不管是通过信贷政策调整还是破产重组、债转股等方式债务减免降低企业杠杆率都面临困难。目前非金融企业的负债规模约为140万亿元(其中贷款97万亿元),约为2018年GDP的155%,由于债务需要支付利息,这意味着即使企业债务本金不增加,仅利息也将使规模有5%左右的增幅,如果企业营收不足以支付利息,那么企业的债务会不断膨胀,再考虑到眼下GDP增速在6%左右,可能低于企业债务的增长速度,这预示着未来企业杠杆率还会进一步攀升。而中国企业债务之所以能膨胀到如此巨大的规模,是因为有一批长期经营亏损依靠贷款续命的“僵尸企业”,这些企业通常是国有企业,如果让这些企业依照市场规则破产、重组,则其部分债务将得到减免,但金融机构将会很受伤,尤其是银行,其不良率将大幅上升,甚至会触发系统性金融风险,而避免发生系统性金融风险则是政府的底线。加之国有企业(包括国有银行)的软预算约束和激励机制缺乏的缺陷并没有克服,因此短期降低企业杠杆率并不现实。

理性看待中国企业高杠杆率,金融机构应遵循市场化原则,实行“一户一策” 配置资源,而不应该依据实体经济部门进行“一刀切”。

目前中国企业杠杆率是美国的两倍,但中国经济增速也是美国的两倍,表明企业高杠杆率对经济增长的负面影响并不像理论分析那么严重。在中国经济下行压力加大的当下,政府需要加大减税、降费的力度,使政府税费收入总量同比显著下降,同时通过发行国债加大财政赤字,提高政府的杠杆率,从而使企业盈利和居民收入显著增加,这将提升企业、居民偿还债务的能力,减轻对债务融资的依赖,逐步降低其杠杆率。而金融机构应运用自身的专业能力识别风险、发现商机,把资金配置到那些经营最有效率的企业和财务稳健的居民,这样才能提升社会资源的配置效率,促进经济的增长,在经济快速增长中降低中国的宏观杠杆率。

(本文作者介绍:对外经济贸易大学研究员。供职于中国民生银行。)

责任编辑:陈鑫

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。