《危机10年:我们面对的未知市场》系列文章——第七篇

文/朱民(清华大学国家金融研究院院长、 IMF原副总裁)、徐钟祥(清华大学五道口金融学院博士后)

2008年金融危机后,全球各国采用量化宽松政策来刺激经济复苏,资产负债表不断扩大,利率低位,部分国家利率持续为负,政府债务不断增加,全球货币政策和财政政策空间被急剧压缩,今天全球金融风险和2008年有了很大区别,危机防御能力下降。

一、央行货币政策空间缩小

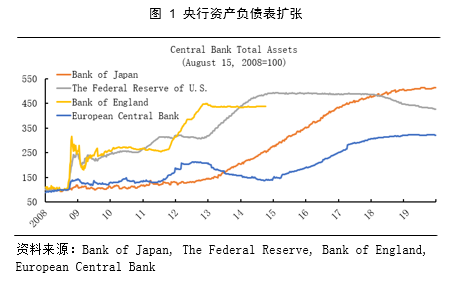

为应对金融危机,全球各国采取了非常规货币政策,通过购买大量的国债等中长期债券向市场注入大量流动性,各国央行资产负债表不断扩张。如图 1所示,将2008年美国,英国,欧元区和日本央行资产定义为100,其资产在随后的10年中都在不断增长。

具体来看,危机发生后,美国和英国迅速地采取了量化宽松政策,使央行资产负债表在2008年后急剧扩大,分别经历了4轮和2轮量化宽松政策后,资产负债表达到顶峰。美联储在2017年10月开始正式缩减存量资产,截止2019年5月8日,美联储资产依然处于较高位置,达38922亿美元,是2008年1月4日的约4.22倍。英格兰银行的资产从2008年1月4日的1010亿英镑增长到2014年9月26日的约4051亿英镑,资产扩大了近4倍。

相对于美国和英国,欧洲和日本在危机后的反应相对滞后,欧洲央行先后实施了资产担保债券购买计划、证券市场计划和直接货币交易等大量购买债券,直到2015年才正式实施超过1.1万亿欧元的量化宽松政策,到2019年5月央行资产达46839亿欧元,从2008年年初开始资产负债表扩大了约3.64倍。日本央行先后在2013年和2016年加码量化宽松规模,央行资产负债表不断扩张,到2019年5月达到562万亿日元,是2008年年初的约5.05倍。

在全球资产负债表不断扩大的同时,全球利率持续低位,部分国家利率为负。目前美联储经过九轮加息后维持联邦基金利率在2.25%-2.5%区间,和历史相比处于低位。金融危机后,欧洲央行的基准利率从2014年开始保持了近4年的负利率政策,2019年5月利率达-0.4%。丹麦和瑞士为缓解本币在欧洲央行量化宽松环境下的升值压力,纷纷实施负利率政策。丹麦基准利率从2012年7月开始进入负利率时期,下降到-0.2%,于2014年加息至0.05%,后再次将利率下调到0以下,截止2019年5月,利率为-0.65%。瑞士则在2014年开始进入负利率时期,到2019年5月利率达到-0.75%。瑞典为推升通胀于2014年也开始进入负利率阶段,之后不断下调,到2019年5月利率维持在-0.25%。此外,日本也于2016年初下调利率至0以下,成为首个实施负利率的亚洲国家,并维持-0.1%的基准利率到今天。可见,全球央行资产负债表不断扩大,利率低位,部分国家利率为负,央行的货币政策空间急剧缩小。

二、财政空间缩小

与此同时,各国财政持续恶化。从表 1中可以发现,整个发达经济体政府债务占GDP比在金融危机后不断上升,从2007年的71.6%增加到2017年的114.8%,增长了约60%,但是整个政府的付息成本在下降,政府利息支出占GDP比从2007年的2.9个百分点下降到2017年的2.3个百分点。从国家来看,在2007年到2017年之间,日本政府债务从GDP的183%增长到237%,增长了约30%,日本的付息成本从GDP的1.9个百分点上升到2.2个百分点。英国政府债务占GDP增速较快,从2007年不断增加到2017年达到87.5%,增长了约100%,政府利息支出占GDP比从2.2%上升到2.7%。美国和欧元区的政府债务占GDP比从2007年到2017年分别增长了64%和19%,于2017年分别达到105.2%和87.4%,美国和欧元区政府付息成本不断下降,从2007年到2017年分别下降了0.1和0.8个百分点。全球低利率水平降低了各国政府的利息支出,导致各国政府在负债上升的同时付息成本并没有增加。

从新兴市场来看,整个政府债务占GDP比值和增长速度远小于发达经济体,但是危机后政府债务占GDP比也有较大幅度的增长。整个政府债务占GDP比从2007年的37.4%增加到2017年51.9%,增长了约39%,同样政府的付息成本在下降,从2.4%下降到1.9%。其中,巴西、中国和俄罗斯的政府债务占GDP比在危机后不断增加,到2017年分别达到83.1%、41.1%和15.5%,从2007年到2017年分别增长了30%,35%和80%。印度的政府债务占GDP比危机后略微下降,从2007年的74%下降到2017年的71.2%,下降了约3.8%。从政府付息成本变化来看,巴西和印度付息成本在下降,中国和俄罗斯付息成本在上升。整体上,全球各经济体政府债务占GDP比在危机后不断上升,财政政策空间急剧缩小,在发达国家中比较明显,其中日本情况尤为严重。

可见2008年金融危机基本耗尽了全球各国的货币政策和财政空间,从货币政策来看,利率持续低位,下调利率释放流动性的空间十分有限;财政政策方面,政府部分债务不断攀升,财政赤字压力上升,财政政策面临力不从心的困境。如今货币政策和财政政策形成死结,如果继续加息,政府债务所承担的付息成本将不断上升,债务违约风险增加。倘若开始减息,将进一步促进债务不断上升,风险集聚的压力将会不断增强。

三、全球风险高位,政策空间有限

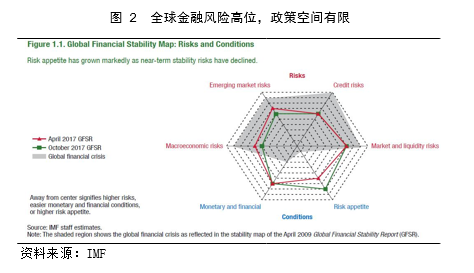

金融危机以来,全球货币政策和财政政策都在不断缩小,然而全球风险依然处于高位,全球处理和抵御风险的政策空间已经十分有限。如图 2所示,灰色区域面积代表2008年发生危机时期的全球风险和政策情况。可见,全球在信用风险、宏观风险、新兴市场风险和市场流动性风险方面处于高位,货币和金融环境紧缩,意味着货币政策和财政政策空间还比较宽松,风险偏好较低。金融危机后,政府实施一系列政策刺激,投资者信心逐步恢复,经济活动得以改善,通胀风险降低,外部融资环境宽松,在这一系列的因素推动下,到2017年信用风险、宏观风险、新兴市场风险和市场流动性风险都有所下降,然而全球四种风险依然处于高位。此外,在低利率低通胀的环境下,风险偏好明显增加,投资者对收益的需求也在扩大,反映在流向新兴市场的强劲资本流动、业绩和风险资产配置的增加。全球金融风险增加的同时货币和金融环境持续宽松,与2008年金融危机期间相比,货币政策和财政政策空间已经非常有限。

金融危机后,新兴市场风险依然处于较高的位置,脆弱性加强。从新兴市场对外部门看,尽管新兴市场国家经常账户失衡从2013年开始总体有所改善,但是支撑全球金融环境的因素导致了外部借款的急剧上升,许多新兴市场国家的外债增长速度远远快于出口,据IMF数据显示,2018年那些外债相对于出口的比例过高的国家GDP目前约占新兴市场(除中国)总GDP的40%,是2008年的两倍多;2018年私营部门外债过高的国家GDP约占新兴市场(除中国)总GDP比超过50%,高于2008年的40%。然而,新兴市场外汇储备呈现下降趋势,高外债加上相对较弱的储备覆盖率水平,将使一个国家特别容易受到外部冲击。从公共部门来看,部分新兴经济体公共部门债务不断增加,主权部门脆弱性上升。数据显示,2018年政府债务高的国家GDP占新兴市场GDP总量(除去中国)的比重达约40%,比2008年增长了一倍多。此外,新兴市场中未能通过外部公共债务和外币计价的公共债务的临界值的份额都在增加。根据IMF的债务可持续性评级,截至2018年8月,超过45%的低收入国家已经处于债务困境的高风险中,相比之下,2016年和2013年的这一比例分别为三分之一和四分之一。

总体来看,2008年到2018年全球风险和市场条件发生了急剧的变化,全球风险依然处于高位,其中,新兴经济体部分国家面临较大的债务风险。如果下一次危机爆发,应对危机的政策空间已经没有了。

综上,全球央行资产负债表不断扩大,利率低位,部分国家基准利率为负,货币政策空间缩小。同时,全球政府债务占GDP比不断上升,在低利率水平下,政府的付息成本并没有显著上升,财政政策空间在缩小。然而,全球风险依然处于较高位置,新兴国家债务风险上升,脆弱性加强,全球政策空间有限。在有限的政策空间下,如果下一次危机爆发,那么对全球各国来说将会是一个巨大的挑战。

(本文作者介绍:清华大学国家金融研究院院长、 IMF原副总裁)

责任编辑:张文

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。