文/新浪财经意见领袖专栏作家 赵毅

长期以来,作为房地产行业的一枚老兵,在通过网络资源获取数据、研究相关趋势并将所得、所感分享给同行的过程中,始终为无法说清楚行业大数据指标而困惑不已。之前,虽然通过研究数十家头部房企的年报,取得了部分可借鉴成果,但那毕竟不属于全行业的特征性指标,大多数房企是无法根据这些经营性指标去对标管理,实现管理和业绩提升目标的。

有道是“功夫不负有心人”!在我挖空心思找寻武汉市场全口径十年期数据的过程中,意外发掘出一座建立在中国上市公司财务报表基础上的大数据金矿,真是眼界大开、心花怒放!

本文将根据我在研究、分析这些数据过程中所精选出的房地产业上市公司关键性经营指标,通过向朋友们分享有关中国房地产业的经营性指标数据及其变化情况,让大家更加清楚“7.30”政治局会议对房地产定调背后的奥秘所在。

01

从市盈率角度看中国房地产业的变化

市盈率PE(Price/Earnings ),也有叫做PER(Price/Earnings Ratio)或本益比、价格收益比的。它反映资本市场对企业盈利的预期。市盈率越高暗示资本市场越看好企业盈利的前景。

市盈率=股价/每股盈利额。如果一个上市公司财务报告中的每股盈利额为5元,对应的股价为40元,则这个上市公司的市盈率为8倍。

上图反映的是2008年以来中国房地产业上市公司和沪深300指数企业对应PE值的变化情况。

从大趋势看,中国股市的市盈率值在统计期内一直处于下行状态中,而且房地产业PE值的降速比沪深300指数企业的PE值降速要快。

就房地产业而言,统计期内PE值的高点出现在2008年6月,PE值为49.77倍,不错的估值;

十年后,2018年12月的最后一个交易日,房地产业PE值下降到8.32倍的低谷,下降41.45个百分点,降幅高达83.28%!这样大的降幅,确实令人遗憾!

截止到2019年6月的最后一个开盘日,即6月28日,房地产业PE值为9.89倍,较之最低位,升1.57个百分点,升幅为18.87%。如果和统计期内巅峰值相比,下降39.88个百分点,降幅也高达80.13%!

同期,沪深300指数企业PE值的高点出现在2008年5月的第一个交易日,PE值为27.81倍,同日,房地产业PE值为37.56倍,相差9.75个百分点;

2014年3月的最后一个交易日,沪深300指数企业PE值下降到8.11倍的低谷值,下降19.70个百分点,降幅也高达70.84%!

截止到2019年6月的最后一个开盘日,即6月28日,沪深300指数企业PE值为12.22倍,较之最低位,上升4.11个百分点,升幅为50.68%。如果和统计期内巅峰值相比,下降15.59个百分点,降幅为56.05%!

2018年2季度开始,房地产业PE值与沪深300指数企业PE值出现历史性变化:

沪深300指数企业整体估值开始高于房地产业估值,这恐怕是本轮房地产调控在资本层面带来的最大、也是最重要变化之一!

令人遗憾的是,上述图表还反映出一个令人揪心的事实:

资本市场对中国股市的信心一直在下跌,这恐怕也是中国股市在全球所有市场中成为唯一一个原地踏步市场的核心影响要素!

投资者缺乏信心的市场,是不可能有太大收益的!中国股市的顽疾,恐怕需要一场刮骨疗毒式的彻底整治才能重振市场信心!

02

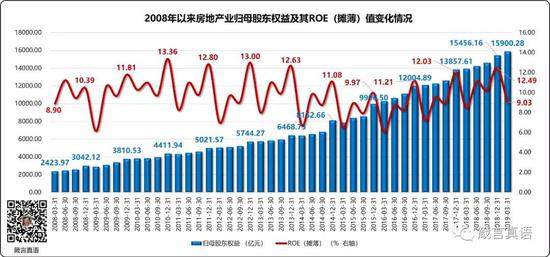

从归母股东权益和ROE(摊薄)值

看中国房地产业变化

1、归母股东权益

1、归母股东权益是指“归属于母公司所有者(或者说是股东)的权益”。一般而言,房地产业大多数上市公司所开发项目,越来越多的采用合作开发或小股操盘方式进行,其发布的财务报表其实属于合并报表。相关利润等收益数据即包括上市公司自身(也就是这里所说的母公司)的收益,也包括合作项目中其它股东的收益。在财务术语中,前者就称为归母股东权益,后者称为小股东权益。

从上市公司大、小股东的利益出发,当然是归母股东权益越高越好。但从扩大规模、占领市场份额,乃至赢得必要的金融资源等角度出发,中国房地产业绝大多数大、中型企业都是靠合作开发或小股操盘方式,快速做大做强的。这种商业模式,其实对上市公司和合作的小股东而言,都是共赢的结果,因而广受市场追捧而成为行业共识。

从上述图表可以看出,中国房地产业上市公司归母股东权益总体表现是绝对值不断在推高,但过程中随着政策行情的变化而有所波动:

全行业的归母股东权益从2008年12月底3042.12亿元,走到2018年12月底15456.16亿元,增长率为408.07%。

如果从同比增速角度看,2009年同比增速为25.26%,之后呈总体波动式下行状态,并于2013年达到12.61%的波谷后迅速反弹;2014年至今,同比增速直线式下行,由2014年的26.03%快速调整至2018年的11.54%,百分之五十以上的降速幅度,其实也揭示出近几年行业靠合作开发或小股操盘模式扩大规模的代价不小——这种扩张模式,是以大幅牺牲归母股东权益为代价的!

2、ROE(摊薄)值

ROE是净资产收益率(Rate of Return on Common Stockholders’ Equity)英文词汇的缩写语,又称股东权益报酬率或净值报酬率、权益报酬率、权益利润率、净资产利润率,是净利润与平均股东权益的百分比,是公司税后利润除以净资产得到的百分比率。

该指标反映股东权益的收益水平,用以衡量公司运用自有资本的效率。指标值越高,说明投资带来的收益越高。该指标体现了自有资本获得净收益的能力。

ROE计算有两个口径,全面摊薄ROE和加权平均ROE:

全面摊薄净资产收益率ROE(摊薄)=报告期净利润/期末净资产。

全面摊薄计算出的净资产收益率是影响公司价值指标的一个重要因素,常常用来分析每股收益指标。

从上述归母股东权益口径ROE(摊薄)图表可以看出,中国房地产业上市公司从2008以来,其全面摊薄净资产收益率ROE值随着时间的推移呈现出周期性波动的特征:

2008年至今,ROE(摊薄)年末值的变化区间为9.97%(出现在2015年)至13.36%(出现在2010年),最低值和最高值对应2014年那个低迷的年份和2009年四万亿刺激政策带来的楼市狂欢;

2008年至2010年,ROE(摊薄)连续三年上涨;2011年下挫、2012年回升;2013年至2015年,又出现连续三年下挫局面;调控政策实施这三年,2016至2018年,又呈现出连续三年上涨的结果;

从整体趋势来看,ROE(摊薄)值呈现出一种微幅下行的状态。

如果把2008年末的ROE(摊薄)值10.39%与2018年12.49%这一最新数据相比,十年时间,中国房地产上市公司全面摊薄净资产收益率增加了2.1个百分点,增幅为19.27%;如果和2010年13.36%的峰值相比,减少0.87个百分点,降幅为6.51%。

结合这十年中国房地产行业的发展历程,这种变化的最核心刺激因素恐怕首推全行业负债率不断提升这样一个事实(一般来说,负债增加会导致净资产收益率的上升),其次才是管理提升和产品力、客户服务、社群理念不段加强的结果。

由此来看,2016年9月30日开启的宏观调控,在房地产业上市公司全面摊薄净资产收益率指标上,表现出“不降反升”的结果。这种靠拉高负债率提升资产收益率的商业模式,带来的一定是整体金融风险的加大,这恐怕也是近期国家进一步收紧房地产业资金来源的原因所在!

03

从营业收入、销售毛利率和净利率

看中国房地产业变化

1、营业收入

1、营业收入从上市公司营业收入绝对值看,2009年以来每年都是节节攀升的景象:

2009年,营业收入为3071亿元,到2018年,增长到20776亿元,净增17705亿元,9年时间,5.77倍的增长额,年均64.06%的涨幅,够惊人的!

但从同比增速看,营业收入的同比增速波动明显,且整体处在逐步降速通道:

在统计期内,同比增速波动区间在5.47%(2015年)至48.09%(2014年);2018年,同比增速为18.98%。这个数值在调控政策仍然偏紧的背景下,确实有些突兀。如果不是货币化安置棚改政策助推全行业去库存,相信不会有这样的结果!

从同比增速曲线走势看,2019年,营业收入同比增速极大可能会出现明显的下滑,但相信仍然会维持在6%这一数值附近徘徊。

2、销售毛利率

在统计期内,房地产业上市公司的销售毛利率虽然也呈现出一定的波动状态,但总体上还是走出了一条波浪式起伏的曲线,且波动周期在明显缩短:

2009年至2014年,是一个由低到高,再由高到低的完整波段,峰值出现在2011年,销售毛利率水平不算低,为39.23%。波谷出现在2014年,为28.01%的水平。峰值和低谷值相差11.22个百分点,降幅为28.60%。

2015年以来,销售毛利率维持在27.15%(2015年)至32.39%(2018年)之间,波幅较之前有一定程度的缩窄,周期也明显缩短。峰值和低谷值相差5.24个百分点,降幅为16.18%。

从销售毛利率同比增速曲线可以看出,销售毛利率增速的低谷出现在2014年;整个统计期内,销售毛利率增速曲线呈现出U型走势;2018年的同比增速有可能是统计期内的高峰值,销售毛利率和同比增速均会维持窄幅下行状态。

3、销售净利率

销售净利率及其同比增速的表现与前述销售毛利率的表现高度贴合,但也有略微区别:

2009年至2014年,销售净利率处于持续下行状态,由2009年16.07%的峰值一直下滑到2014年9.52%的低谷,下降6.55个百分点,降幅为40.76%。这样的销售净利率降幅,相对于销售毛利率峰值与谷底值的降幅而言,说明房地产业的盈利能力确实在下降!

2015年以来,销售净利率又呈现出一种持续性上扬状态,由2015年9.81%的水平上升至2018年12.42%的水平。2018年相对于2015年,销售净利率水平上升2.61个百分点,涨幅为26.61%。

从上市公司上述图表可以得出一个令人意外的结论:

尽管中国房地产全行业都面临严峻的政策市环境,但全行业规模仍在不断扩大,而与经营压力最直接的销售净利率水平,却从调控开始以来一直保持2015年开始的持续上升的记录不变,只是同比增速在2018年出现较大幅度的下降而已!这样的数据,和万科高调宣称“活下去”的现实,差距可不小!

04

从资产负债率角度看中国房地产业的变化

从上述资产负债率及其同比增速图表可以看出,2009年以来,中国房地产业上市公司的资产负债率是在窄幅波动中呈现出日益走高的局面。

2009年,那个四万亿狂欢的年代,房地产业上市公司资产负债率居于统计期内的最低值,为64.95%;时间走到2019年一季度,这个值达到新的记录,为80.06%,这是自2015年以来连年创新高的结果。

在中国政府从2016年四季度开启的房地产专项调控剑指全行业去杠杆、降低金融风险的大背景下,这种调控目标与实际结果相背离的局面,让当局者情何以堪?房地产同行们,醒醒吧,如果还要奢望本届政府给房地产业松绑,洗洗睡吧!睡好觉,也许脑袋就清醒了!

至少,从资产负债率同比增速表现看,2017年以后,同比增速在下降,也预示着这种资产负债率单边上扬的历史该画上句号了!

05

从营销、管理和财务三费费用率角度

看中国房地产业变化

从上述营销、管理和财务这三项体现公司经营管理水平的三费费用率表现情况看,虽然这三项费用的绝对值在统计期内是节节走高,从2009年283.26亿元走到2018年2037.97亿元的水平,三费总额净增加1754.71亿元,增幅高达619.47%,九年时间,年均增幅也是惊人的68.83%!但这是伴随着全行业规模持续追高的必然结果。

按国家统计局数据,2009年,全国商品房销售额为43995亿元,2018年,该数据增长到149973亿元,增幅为240.89%,年均增幅26.77%。

在统计期内,三费费用总额增幅与销售额增幅的不匹配现象,其实揭示出房地产业管理提升的节奏并未与销售规模提升的节奏同步。换句话说,房地产业离“精细化管理”这五个字的差距还非常大!

如果扣除资产负债率不断提升导致的财务费用飙升这个因素,全行业在营销、管理维度的提升空间值得做深入探究!

从三费费用率表现看,剔除2019一季报这个口径不同的数据后,在统计期内三费费用率的波动区间为8.05%(2014年)至10.16%(2011年)之间。

从曲线的走势看,三费费用率的变化在波动中还是呈现出一定的规律性,年景好时,费用率略高,反之则有所下降。这与行业粗放管理特征也有一定的一致性。从近期房地产业进一步收紧金融管控政策,乃至“730政治局会议”定调房地产业不再作为刺激经济的手段,要维持长期、稳定发展环境的长效机制来看,2019年,全行业的三费费用率有可能会略低于9.75%的水平。

那些靠高利息借债维持企业运作的企业,恐怕要好好琢磨下自己的生存策略。房地产企业在三费方面的任何降本增效成果,可都是真金白银的利润,在规模至上的今天,千亿企业在三费费用率方面一个点的差距,就是十亿级别的利润额!十个小目标,绝不是一件可以忽略的小事而已!

06

从年度新增现金流和过往累计现金流角度

看中国房地产业变化

这张图反映了房地产业现金流量表中最核心的汇总成果指标:

这张图反映了房地产业现金流量表中最核心的汇总成果指标:柱形图表现的是年度现金及现金等价物增加额、来自上年度积累形成的期初现金及现金等价物余额和年底账面反映的期末现金及现金等价物余额。

剔除2019一季报这一不同口径的数据,大家可以看到,黄色柱体代表的现金及现金等价物增加额呈现出显著的波动特征,2011年甚至出现-242亿元的负现金流,如果不是绿色柱体代表的期初现金及现金等价物余额补充,2011年,全行业可就陷入极度悲惨的境地;

现金及现金等价物增加额的峰值记录出现在2016年,为2302亿规模,在这一年9月30日推出调控政策,恐怕是理所当然的结果。

从黄色柱形图可以看出,现金及现金等价物增加额有着鲜明的周期性特点,调控政策实施以来,该值连续两年下降,预计2019年的下降趋势不会逆转。

其余两个柱形图代表的数据,虽然也有一定的波动,但振幅相对较窄,周期性特征与黄色柱体呈现的结果也有明显差异,但从2013年以来,期初现金及等价物余额和期末现金及等价物余额均是持续性走高的表现。

相对于2009年和2018年而言,九年时间,房地产上市公司期末现金及现金等价物余额由2026亿元上升到10973亿元,增加额为8947亿元,增幅高达441.61%,年均增幅为49.07%,房地产业整体可动用资源能力明显加强。

线形图代表现金及现金等价物净增加额占期末现金及现金等价物余额比重(红色线型,后称前者)和期初现金及现金等价物余额占期末现金及现金等价物余额比重(紫色线型,后称后者)。

可见中国房地产业除了2009年这个被四万亿刺激政策所致的全民狂欢年份以外,来自当年度的现金及现金等价物占年终现金及现金等价物余额的比例明显低于上年度积累的资源的对应口径比重,而且呈现出一种明显的“此高彼低”矛盾统一关系。

从统计期内区间来看,前者区间处于-10.92%(2011年)至45.40%(2009年)之间,后者区间处于54.60%(2009年)至110.82%(2011年)之间;

调控政策实施以来,前者的比重在逐步缩小,后者的比重在逐步增加,2018年的数据,前者仅为9.87%的水平,后者高达90.13%,显示出连续三年来,全行业的融资环境确实在大幅收紧,房地产企业更多的要靠过往的积累才能生存下去!

从这个视角看,万科高调喊出的“活下去”口号,是有足够战略前瞻性的!

......

还有很多研究数据,限于篇幅,本人不再一一罗列。

最后,以今天发布的内容结束本文:

730政治局会议,再一次定调房地产政策方向:不将房地产业作为刺激经济增长的工具使用,要考虑长效机制,长远发展规划,实现平稳发展目标。

虽然本轮史上最严房地产调控即将满三年,总体力度很少放松,但房地产业整体规模还在冲高、与降杠杆目标相反的全行业资产负债率从2016年以来一直呈上升势头,2019年一季度,房地产业资产负债率更是站上了80%这个历史新高点,达到80.06%的水平;

行业的销售毛利率和净利率在调控期这三年也是“芝麻开花节节高”,2018年分别达到32.39%和12.42%的水平。

2019年一季度,房地产业出现的一波小阳春,如果不被及时打压,大有继续高歌猛进的势头!

在这种背景下,还奢望给房地产业松绑,让其承担经济增长领头羊的作用,除非当局者头脑发昏,忘却了启动本轮极致调控的初衷!

这对本届政府而言,恐怕是不可能发生的事!

与其长痛,不如短痛,相信这是经历过房地产几十年风雨的理性人士的共有观点!

在当今国际、国内政治、经济环境下,除个别行业以外,整体性的产品过剩已经严重影响这些行业的收益指标,但唯独房地产行业,仍然维持相对较好的收益指标。而变形于香港房地产卖楼花模式的预售制,至今仍是房地产业的通行产品销售模式,全行业如果不能有一个清醒的认识,从放弃幻想、适应房地产业收益率与其它大多数产业收益率水平接近(比方说2014年出现的9.52%这一最低销售净利率水平有可能成为行业净利率特征值)这样一个现实,相信万科那句“活下去”的口号就不仅仅是说说而已,而是驱动全行业发愤图强、关注研发产品和服务、关注从管理要效益等一系列实实在在的生存之战!这样,时间的朋友真是朋友,而不是让你陷入深渊的恶魔!

我还是那句话:

如果一个房地产企业在中国取消预售制、与其它绝大多数行业执行一样的卖现货产品商业模式大背景下还能生存,这个企业就有可能成为基业长青的百年老店!

(本文作者介绍:地产观察者。)

责任编辑:张文

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。