文/新浪财经意见领袖专栏作家 薛洪言

信用卡是个大江湖,空间广博,宜浅宜深。信用卡,既是支付产品,又是信贷产品;既可做独立支付工具,亦可绑定第三方支付渠道;既是一款产品,又是业务场景。在这个场景里,衍生出发卡推介、账单管理、账单代偿、积分兑换、逾期催收等系列商业模式,养活了大大小小的三方公司。

这两年,信用卡发卡提速,周边江湖水大鱼大,红利效应尽显。不过就目前来看,信用卡红利已现衰相。

信号

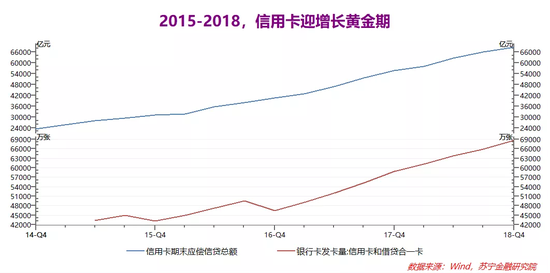

过去四年(2015-2018),银行业以发卡量论英雄,信用卡产业迎来增长黄金期,催生整个大生态的繁荣。互联网机构凭借流量优势,以联名信用卡为突破口,尽情变现流量;51信用卡、萨摩耶金服、小赢科技、维信金科等创业公司,围绕信用卡产业链布局,更是在互金红海竞争中顺利上市。

2018年以来,现金贷推介减速,信用卡推介接棒,助力互联网平台延续营收高增长趋势,更是泽被整个互金行业。

以简普科技为例,2018年贷款推介收入负增长,信用卡推介收入则同比增2.28倍(营收占比提升20个百分点,接近四成),拉动整体营收同比增46%。

回头看信用卡的雄起,是时势的必然。

新金融崛起后,银行零售业务多面受敌,信用卡兼具银行账户(发卡量)、消费信贷(信用卡贷款)、支付收单(刷卡交易)等多重属性,举一破三,被不少银行选做零售转型的破局点。

以兴业银行为例,过去三年力推借贷两卡(借记卡与信用卡)联动策略,并借助“织网工程”推动信用卡与收单业务融合发展,累计发卡量增长1.76倍(2015VS2018),信用卡贷款余额增2.49倍,年交易金额增2.36倍。抓住信用卡这个牛鼻子,银行账户、支付收单和消费信贷三大零售业务都有了突破式发展。

不过,并非每家银行都在押注信用卡业务。过去三年里,有些银行(如贵阳银行、浦发银行、兴业银行、平安银行、华夏银行)信用卡未偿贷款年均增速超过40%,也有银行(如盛京银行、大连银行)年均增速低于10%,而诸如工行、中行、农行等国有大行,增速不高不低,没有刻意发力。

作为足以撑起银行零售转型的利器,做好信用卡并不容易。发卡环节不愁,可与互联网机构合作获客,但激活环节(针对新用户)需要面签,激活后的日常运营更需要投入大量人力。因此,发卡容易活卡难,区域性银行缺乏触及全国的物理网点,在激活环节受阻,在日常运营上也有心无力,发卡量和活卡量上不去,达不到盈亏平衡点,对信用卡业务就没了动力。

大量的区域性银行,搭不上信用卡的快车,才把零售转型的希望寄托在“助贷”上。所以,过去几年的信用卡狂欢,只是全国性银行的狂欢。

可增长总是有尽头的。截止2018年末,信用卡累计发卡量达6.86亿张,五家银行(四大行+招行)发卡量过亿。盘子越来越大,增速也开始放缓,2018年累计发卡量同比增长16.67%,增速下降近10个百分点。

从上市平台信用卡撮合量中,也能找到佐证。51信用卡,于2018年下半年迎来拐点;简普科技,则于2019年一季度迎来拐点。

狂欢之后,信用卡产业迎来休整期。

悖论

在宏观经济调整的大背景下,银行经受着很大的盈利压力,若信用卡业务在营收层面动力强劲,银行是断断不会踩刹车的。

实际情况是,发卡量快速增长,卡均营收贡献在下降。以招行为例,2018年流通卡卡均营收贡献降至791元,较两年前缩水约18%。

这要从持卡人结构中找答案。

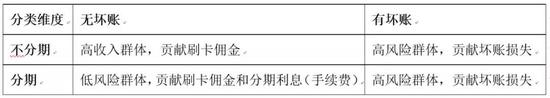

基于是否分期(账单分期和现金分期),可把持卡人分为分期持卡人和不分期持卡人,前者贡献利息和刷卡佣金,后者仅贡献刷卡佣金。基于是否产生坏账,可把持卡人分为低风险群体和高风险群体,前者贡献收入,后者贡献坏账。

一般认为,20%的低风险分期用户可以贡献120%的利润(多出的20%用于弥补高风险用户的坏账损失),是银行最青睐的一个群体。仍以招行为例,信用卡贷款余额中,计息贷款占比为23%,可理解为约23%的用户选择分期,仅利息收入就贡献了七成营收。

不考虑交叉销售效应的情况下(如理财、存款、房贷、车贷等),高收入群体带来的只是刷卡额的增长,银行很难借此盈利。目前,国内信用卡行业POS刷卡费率平均为0.45%左右(拉卡拉2018年度平均刷卡费率),据银联数据,2018年卡均交易6.34万元,假设高收入群体年卡均交易10万元,每年带来的刷卡佣金收入为100000*0.45%=450元,以发卡行占七成计算,为315元。

这笔收入,要覆盖资金占用成本、促销费用、积分兑换、权益兑换以及人力费用、IT费用等,基本没有盈利空间。

要盈利,靠分期。从盈利最大化的角度,银行要一边降低坏账用户占比,一边提高分期用户占比。坏账用户和分期用户有一个共同点,就是收入较低,用户属性重叠会带来营销层面的悖论:努力提高分期用户占比,意味着要加大对中低收入群体的营销力度,反过来会提高坏账用户占比。

2017年以来,信用卡增长日益依赖互联网流量,一大批贷超平台转型信用卡推介平台。贷款平台吸引借贷用户,输送的持卡人分期意愿高,银行自然欣喜非常,好像挖到了金矿、触及了蓝海。

刚开始的合作是甜蜜的,互利共赢。之后,更多的银行发现这个蓝海,都来找贷超渠道合作发卡,竞争激烈起来。贷超平台话语权增强,倾向于选择准入门槛低的信用卡合作,在发卡量KPI压力下,倒逼各家银行降低进件标准,开始放水。

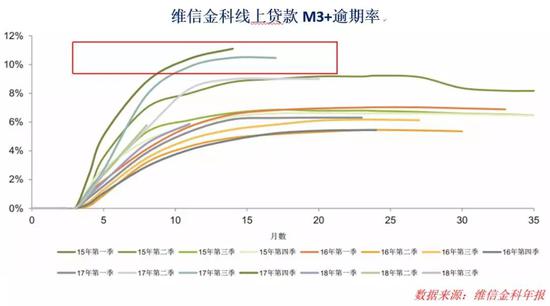

各方努力(放水)下,新增发卡量井喷式增长,隐患也随之而来——坏账用户越来越多。以维信金科为例,2017年3季度之后发放的线上贷款,M3+逾期率明显提升,从之前的6%左右升至10%左右。由于其线上贷款主要是信用卡余额代偿,逾期率的抬升,可视作持卡人里坏用户越来越多。

维信金科线上贷款M3+逾期率

踩刹车,成了理性选择。

休整

逻辑上分析,银行信用卡业务再次走到“夯实存量”的转折点;但在实践中,发卡量要增长,有的是空间。

大数据风控的普及叠加现金贷的无序繁荣,大大拓宽了“可评估信用”的用户范围,不完全估计,过去三年里至少2亿人从无贷户晋身有贷户。这些新晋借款人,只要还款记录良好,都是潜在持卡人。

即便是无贷户,只要有互联网行为数据,就在大数据风控射程之内,也是潜在持卡人。此外,以卡下卡也是拓展新客户的重要手段,不少银行都可凭借他行高额度信用卡秒批下卡。

既然发卡量还有很大增长空间,现阶段的休整,就并非受环境制约的被动降速,而应是战略层面的主动为之,最考验银行的战略决策和战略定力。毕竟,在一片繁荣中主动叫停,万一担心的事情没发生怎么办?万一市场份额被竞对赶超怎么办?压力不小。

不过,信贷类业务战略调整就是这样。领先半年到一年才有效果,等到市场普遍调整时,为时已晚。

关于信用卡踩刹车,先来看一个案例。

2003-2007年,是中国信用卡产业的第一个高峰。以招行为例,四年时间里,年发卡量实现从60万到千万的跨越,增长近16倍,到2017年末,累计发卡量已超过2000万张(2003年不足70万)。

2008年,宏观层面受全球金融危机冲击,行业层面也在爆发式增长后隐患丛生,如睡眠卡问题、高注销率问题和坏账问题等,尤其以校园信用卡为典型。

2004-2008年间,银行大跃进式开拓校园市场,致使校园信用卡三高问题突出:注销率高达70%、睡眠率高达80%,坏账率比普通信用卡持续高2个百分点。同时,大学生因信用卡过度负债频频引发舆论热议,与当前现金贷引发的舆论风波颇有相似之处。

综合宏观和行业层面变化,2008年前后,银行业普遍开始调整信用卡业务策略,不再片面追求速度情结。如招行明确了“总体业务经营模式从以获取新客户为主的快速扩张模式,逐渐向平衡化、多元化、以客群为导向的精耕细作模式进行转变”的经营策略。

2008-2013年,招行主动放慢发卡速度,六年时间里,流通信用卡增长1100万张,仅为2007年一年的发卡量。客户基础夯实,客户质量优化,营收仍在快速增长,2013年,信用卡业务营收167亿元,是2007年的6.4倍。

回到2019年。当前,一人多卡现象普遍。据51信用卡统计,北京、上海等地人均持卡超过3张,银行使出浑身解数,如广发分享日、招行周三五折、交行最红星期五、中信9分享兑、光大十元看大片等活动,诱导持卡人用自家的卡,竞争激烈。

不少持卡人,冲着各式各样的优惠办信用卡,有活动刷一下、没活动就装死。银行花大价钱(卡均成本约在200元左右,第三方渠道费用+新户激活奖励)争抢的新客户中,羊毛群体混杂其中,多是办一张、亏一张。

同时,经过多轮次发卡洗礼后,潜在新客户中坏客户占比快速提升,一味聚焦拓展新客户,必要性越来越低。

这轮信用卡的狂欢,是全国性银行的狂欢。这里面,累计发卡量过亿的5家,过五千万的5家。就这十家银行来讲,存量基础已经足够,把有限的资源聚焦存量优质用户,提高单户贡献,更为可取。

影响

当银行放弃速度情结,信用卡周边产业会遭受怎样的池鱼之殃?

信用卡推介业务。信用卡推介,一锤子买卖,卡均推介费在110元左右,多推多赚、不推不赚。银行发卡量降下来,互联网平台的信用卡推介收入也会降下来。

有些强势的渠道,不甘心挣一锤子流量费,转而做联名信用卡,不仅在发卡环节收推介费,还要参与后续收入分成。这种业务模式,聚焦存量,所受影响有限。

信用卡账单管理及还款。账单管理和还款,属于免费服务,也是一些创业公司(如51信用卡)的基本盘,意在为信用卡推介、贷款推介、信用卡代偿、理财等收费业务引流。该业务聚焦于存量持卡人,不受新发卡增速下滑影响。

不过,支付巨头陆续上线自动还款功能,形成了绑卡-支付-货基理财-自动还款的完整闭环,会对第三方独立账单管理公司带来冲击。

信用卡代偿。信用卡代偿,聚焦存量持卡人群体,所受影响有限。不过,这个业务有自己的风险。

一是属性风险。信用卡代偿,代偿的是持卡人的消费账单,从这个角度,信用卡代偿是典型的消费金融;而站在发卡行角度,消费账单属于应偿贷款,信用卡代偿则是一种非典型的以贷还贷。消费金融,政策层面是鼓励的;以贷还贷,政策层面是严禁的。如何定性,事关重大。

二是业务风险。正常情况下,信用卡代偿解决的是持卡人的短期流动性问题,此时,业务模式是可持续的;而在特定情况下,信用卡代偿会成为持卡人化解不良风险的工具,以维持表面上的良好征信,此时,信用卡代偿便存在“接盘侠”的风险。在过度发卡、过度负债的行业环境里,后者的风险正越来越大。

催收。从高速增长向中低速增长的转型期,通常会带来逾期率的快速上升,对催收业带来短期利好。

中长期看,金融科技重塑催收业是大势所趋。金融机构通过部署智能催收系统,提高催收效率,降低外包需求;第三方催收公司,也需要借助金融科技,在合规和运营层面升级,提高竞争力。

前景

回到发卡行自身,从速度到质量,并非一句话而已。

发掘存量优质客户,做好用户运营,在成本投入和业务可持续盈利两个维度中找平衡,不容易。

市场中有不少经典的信用卡运营案例,涌现出一个又一个的所谓“神卡”,吸引了大量粉丝,风头一时无两。但卡界没有常青树,原因无他,几乎所有的“神卡”,都是靠补贴性投入在支撑,长期亏本经营不可持续。

银行早过了躺着赚钱的时代,刷卡回佣也在趋势性下降,靠补贴运营“神卡”活客的思路不再可取。如何借助金融科技,基于多维度数据,为持卡人设计千人千面的权益,击中靶心、不及其余,把好钢用在刀刃上,才是科技驱动背景下信用卡转型的方向。

所有的粗放,终究要回归精益。

至于前景,光明依旧。2018年末,我国人均持卡量仅为0.7张,相比发达国家和地区2.5张-3张的水平,仍有很大空间。

但0.7到3的跨越,需要多次休整沉淀。所以,静下心来,不要怕错过红利,夯实基础,也不会错失红利。

(本文作者介绍:苏宁金融研究院院长助理,硕士生导师)

责任编辑:张文

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。