文/专栏作家 孙彬彬

如果社融其他项目保持平稳增速,那么社融可能在7月达到年内高点,之后将会持续回落。

社融总体增速目标是否就是定在10%左右,非标等融资到底恢复程度如何除了需求外还取决于总量调控与金融监管环境的变化。如果不考虑宏观总量调控基调变化,按照上限推测社融增速变化,未来整体信用环境并不稳定。所以二季度等待预期差,可能还需要进一步关注整体融资环境的变化。

市场点评与展望

1、与名义GDP相匹配:全年社融增速是多少?

政府工作报告提出“广义货币M2和社会融资规模增速要与国内生产总值名义增速相匹配”,货币政策委员会2019年1季度例会以及上周的小微吹风会等场合多次提及。

为什么M2/社融增速要与名义GDP增速相匹配?——主要是基本稳定宏观杠杆的需要。

宏观杠杆率的一种计算方法是M2/名义GDP,实际上央行此前多次将M2增速和名义GDP增速进行对比,2018年二季度货币政策执行报告明确提到“M2增速趋稳有利于稳定宏观杠杆率”。

目前的监管诉求是稳杠杆,因而M2/社融增速与名义GDP匹配,应当可以看作一种硬约束。

注意到,周四的国新办降低小微企业融资成本政策例行吹风会的表述中多了“基本”二字,结合1季度快速上升的信贷社融以及宏观杠杆率的上升,从稳杠杆角度考虑当前的社融增速可能是偏高的。

目前社融/M2/GDP增速大致存在如下关系:

社融增速≈(实际GDP增速目标+CPI目标)>名义GDP增速≈M2增速

2019年GDP增速目标在6.0%~6.5%、通胀目标3%,由此计算出全年社融增速在9.0~9.5%,按照近期政策信号外推,乐观估计社融增速最多应该10%左右,M2就应该是在GDP名义增速附近。

那么一季度10.7%的社融增速确实略有偏高。

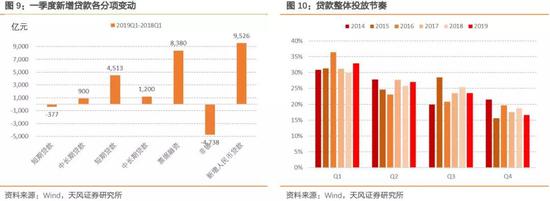

2、贷款全年会增加多少?

如果社融全年同比增速10%,那么新增贷款会有多少?

2018年非标在严监管下大幅收缩,贷款增速较高(13.5%)但仍然未能对冲非标带来的收缩效应,从而导致社融增速明显下滑。

去年年底以来,我们可以看到非标同比降幅明显收窄,3月委托贷款、信托贷款、票据均实现同比正增长。预计2019年非标同比降幅收窄的趋势能够保持;鉴于2018年企业债券融资规模处于历史较高水平(仅次于2015、2016年),预计2019年应该不会过多地超预期,大概率与2018年持平;地方专项债相对确定;其他项目主要是非标部分,还是要取决于监管政策和态度,按照目前的监管状态和未来到期量估计,可能比2018年略少。

那么如果要维持10%左右的社融,全年新增信贷规模应该在18万亿左右。

换个角度来看,如果观察新增贷款的年度变化,可以发现历史上只有2008、2009、2015、2018年新增贷款较上年增幅超过1万亿。

2018年新增贷款较2017年增加2.6万亿,如果非标能够回稳,那么新增贷款增幅应该有所降低,我们暂且假设增加2.25万亿(一季度贷款同比多增9000亿,按照4321的增幅来推算;对应同比增速13.5%,增速持平去年)。因此,2019年全年新增贷款预计约在18.35万亿左右,和前一种思路结果大致相同。

3、贷款投放节奏会如何?

政府工作报告提出“今年国有大型商业银行小微企业贷款要增长30%以上”。4月17日国常会明确“工农中建交5家国有大型商业银行要带头,确保今年小微企业贷款余额增长30%以上、小微企业信贷综合融资成本在去年基础上再降低1个百分点”。

当前政策着力降低小微融资成本,小微贷款提前投放是否会影响贷款投放节奏?

由于普惠金融小微贷款的统计口径变化[1],我们主要使用国新办降低小微企业融资成本政策例行吹风会(简称“吹风会”)和央行公布的《2019年一季度金融机构贷款投向统计报告》(简称“贷款投向”)的数据进行测算。

贷款投向显示,“2019年一季度末,普惠小微贷款余额10.05万亿,同比增长19.1%,增速比上年末高3.9个百分点,一季度增加5529亿元,同比多增2899亿元”。

由于银行在一季度信贷投放节奏偏快,因而全年增速大概率应该不会超过19.10%,假设全年同比增速19%[2],那么全年新增普惠小微贷款1.8万亿,一季度已投放5529亿,普惠小微贷款预计还要投放1.25万亿左右。

五大行一季度普惠小微贷款环比增速16.85%,可以推算出1季度五大行新增普惠小微贷款2870亿,占全部新增小微贷款的51.90%。而截至1季度末,五大行小微贷款余额占比仅为19.94%,可见1季度五大行普惠小微贷款投放的力度相当之大。由于大行贷款利率低,大行加快投放是一季度小微贷款利率较2018年全年下降52bp的重要原因。

考虑到五大行已完成小微信贷投放计划的55.31%[3],全年新增普惠小微贷款5188亿,剩余额度仅2,319亿元,按照目前的进度预计二季度即可投放完毕。

因而,后续的接力主要依靠股份行和中小银行。大型银行主要发挥“量增价降”的“头雁”作用,央行也在“抓紧建立对中小银行实行较低存款准备金率的政策框架”以缓解中小银行负债成本约束,考虑到三季度开始小微贷款主要由股份行和中小银行投放和降低小微贷款利率的迫切需求,那么针对小微的定向降准预计在二季度推出。

因而,小微贷款在三季度投放量将会出现较大幅度的下滑。对比2018年,三季度小微贷款较二季度明显增加,这意味着三四季度小微贷款带来的新增贷款的增量并不多。

一季度新增小微贷款同比增加2899亿,占所有新增贷款的30%,主要形式应该是短贷和票据。如果按照上述小微贷款投放进度,二季度新增贷款中短贷、票据占比依然会较高,三四季度则会出现显著下降。

目前居民贷款、中长期贷款增长基本稳定、房地产贷款依然具有较强的韧性,参照历史数据同时考虑到小微贷款投放进度,预计整体贷款投放节奏呈现一二季度偏强、三四季度略偏弱的格局。

企业中长期贷款会被挤出吗?

一季度企业中长期贷款新增规模较去年小幅增长,固然与小微贷款加快投放的稀释有关,但扣除多增的小微贷款之后企业中长期贷款占比回升两个百分点(46.59%),依然低于去年同期(50.42%)。

2018年全年企业中长期贷款占比34.64%,处于2014年以来的较低水平。假设2019年全年企业中长期贷款占比持平34.64%(剔除多增的小微贷款之后),那么全年企业中长期贷款投放规模大致在6万亿左右,略高于2018年的5.6万亿。

一季度企业中长期贷款已投2.57万亿,相当于已投放全年近一半的企业中长期贷款。

4、未来社融怎么走?

地方债发行前置,三季度预计并无太多发行;企业债券一季度确实同比大幅增长(4000亿),主要是去年下半年以来宽松政策下的延续,下半年预计会回归历史均值水平(18年四季度企业债券净远超历史均值)。非标同比降幅明显收窄,同比目前转为正值,下半年由于到期压力仍大,增量预估有限。

如果社融其他项目保持平稳增速,那么社融可能在7月达到年内高点,之后将会持续回落。需要提醒的是,此处测算只是基于现有情况的静态测算,未考虑宏观调控和监管政策的动态影响。

社融总体增速目标是否就是定在10%左右,非标等融资到底恢复程度如何除了需求外还取决于总量调控与金融监管环境的变化。如果不考虑宏观总量调控基调变化,按照上限推测社融增速变化,未来整体信用环境并不稳定。所以二季度等待预期差,可能还需要进一步关注整体融资环境的变化。

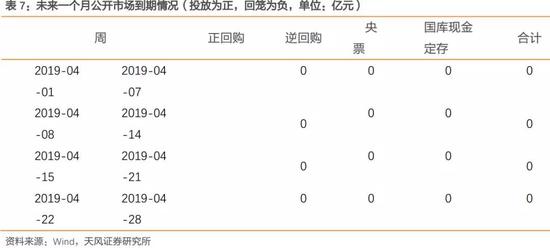

市场点评:资金面有所波动,债市陷入震荡

央行全周未进行公开市场操作,实现净回笼3000亿元,资金面有所波动。周一,央行公开市场操作零投放零回笼,资金面先松后紧;周二,未进行公开市场操作,另有400亿逆回购到期,早盘资金面紧张,午后有所松动;周三,央行未进行公开市场操作,另有1600亿逆回购到期,资金面整体较为紧张;周四,央行未进行公开市场操作,另有800亿逆回购到期,全天资金面较为平衡;周五,央行继续暂停公开市场操作,但资金面平稳回落,整体较为宽松。

市场对基本面和货币政策取向预期分化,债券市场陷入震荡,并没有明显方向。周一,由于上周五央行参事称短期内无降准条件,开盘收益率上行,国债期货持续低位震荡;周二,债市交投激烈,资金早盘紧张,下午出现资金松动的预期,收益率随之下行,国债期货上午维持低位震荡,午后大力拉升,联动现券收益率波动;周三,央行开展2674亿TMLF操作,债券收益率短暂下行后走高,国债期货午盘后跳水下跌,联动收益率波动;周四,国债期货开盘后持续拉升,尾盘有所回落;周五,资金面宽松叠加股市下跌,债券收益率下行。

[1]中国人民银行决定,自2019年起,将普惠金融定向降准小型和微型企业贷款考核标准由“单户授信小于500万元”调整为“单户授信小于1000万元”。另外,不同来源(银行年报、银监会)的小微贷款口径亦有差异。

[2]小微吹风会上央行表示“确保2019年实现五家国有大型商业银行小微企业贷款余额同比增长30%以上、小微企业信贷综合融资成本降低1个百分点的目标”,因而30%的增速目标应该仅针对五大行,而不是全体小微贷款。

[3]按照环比增速16.85%、投放进度55.31%来看,全年基本刚好能够完成政府工作报告中“国有大型商业银行小微企业贷款要增长30%以上”的预定目标。

一级市场

根据已公布的利率债招投标计划,下周将发行36只利率债,共计1017.94亿。其中地方债发行28只,共计537.94亿。

二级市场

市场对基本面和二级市场货币政策取向预期分化,债券市场陷入震荡,并没有明显方向。

全周来看,10年期国债收益率上行3BP至3.40%,10年国开债收益率上行2BP至3.83%。1年与10年国债期限利差扩大4BP至73BP,1年与10年国开债期限利差收窄15BP至93BP。

资金利率

央行公开市场操作实现净回笼,净回笼规模达3000亿。银行间隔夜回购利率下行18BP至2.47%,7天回购利率上行2BP至2.70%;上交所质押式回购GC001上行36BP至3.17%;香港CNH Hibor隔夜利率下行4BP至2.51%;香港CNH Hibor7天利率下行17BP至2.54%。

上周央行周一到周五未开展逆回购操作,净回笼3000亿元。本周无逆回购到期。

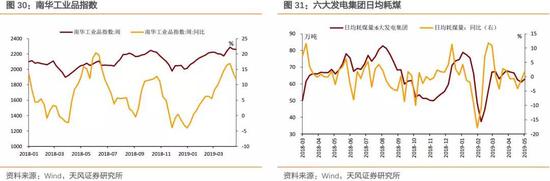

实体观察

中观行业数据

房地产:30大中城市上周商品房合计成交383万平方米,四周移动平均成交面积同比上升18.36%。

工业:南华工业品指数2260.27点,同比上升11.84%。

用电:六大发电集团日均耗煤61.00万吨,同比下降1.34%。

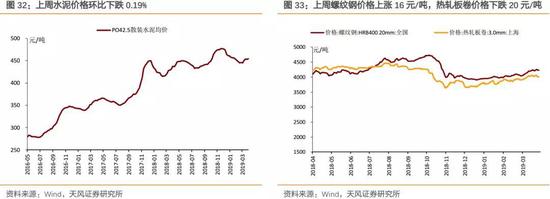

水泥:全国普通42.5级散装水泥均价为454.57元/吨,环比上涨0.26%。

钢铁:上周螺纹钢价格上涨16元/吨,热轧板卷价格下跌20元/吨。

通胀观察

上周,农产品批发价格200指数环比下降1.20%,22省市猪肉平均价环比上升1.8%。

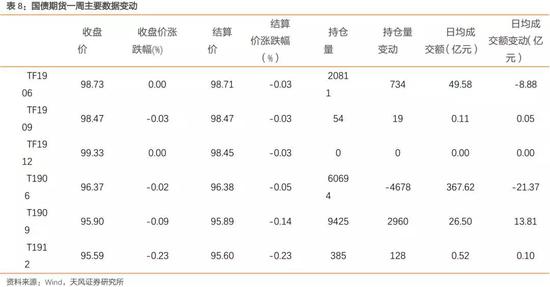

国债期货:国债期货价格总体下跌

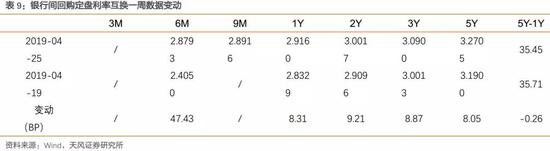

利率互换:利率整体上行

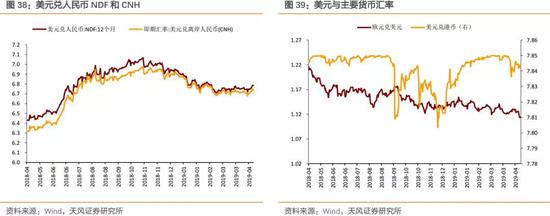

外汇走势:美元指数上涨

大宗商品:原油价格上涨后回落

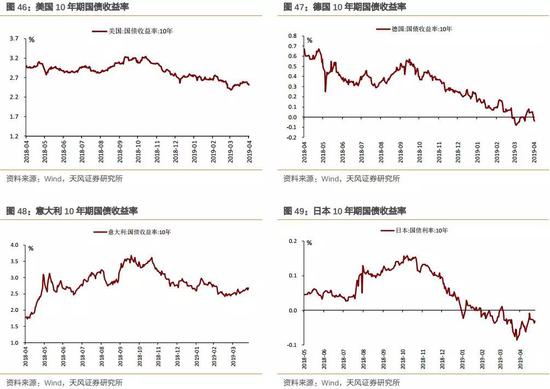

海外债市:美债收益率下行

风险提示:经济走势超预期,货币政策转向。

(本文作者介绍:天风证券固定收益首席分析师孙彬彬)

责任编辑:杨希 1904183207

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。