文/新浪财经意见领袖专栏(微信公众号kopleader)专栏作家 张斌

保住前期化解金融风险的政策成果,同时避免经济破位下行,需要建立信用扩张的新机制。

展望2019年的中国宏观经济,价格水平处于较低水平,实体经济仍面临总需求不足的挑战,然而资产价格面临向上调整的机会。摆脱有效需求不足的关键举措在于三个方面,财政开前门、金融补短板以及改善房地产市场供给。

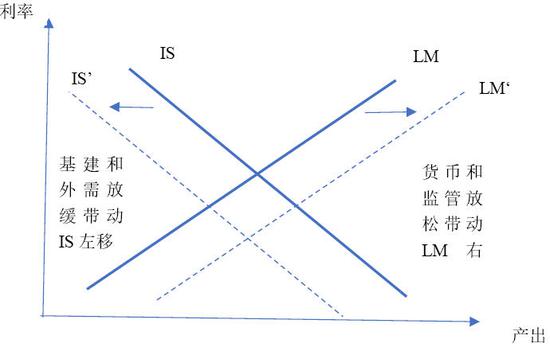

IS向左,LM向右

IS向左。IS曲线被用来描述在产出和利率空间内的商品市场供求均衡。让这条曲线向左移动的通常是两股外生力量,一是外部需求下降,二是财政支出下降。这两股力量也恰恰是中国经济正在面临的变化。

2018年2季度以后全球经济的景气程度开始从高位持续回落,全球贸易也随之持续回落。从过去几轮全球景气周期变化的规律来看,全球经济景气程度回落未来几个季度还会持续下去,这对中国的外需构成了负面影响。

财政支出方面,尽管政府强调要采取更加积极的财政政策,但是政府总支出增长是在放缓而不是加快。2017年政府公共财政支出和政府性基金支出之和的同比增速12.5%,2018年上升到13.2%,仅从此来看政府支出有小幅增长。如果把政府主导的基建活动也包括内,2017年(公共财政支出+政府性基金支出+基建投资-民营部门基建投资-预算内基建投资)口径下的广义政府支出增速13.2%,2018年9.9%,广义的政府支出增速在下降。2018年政府采取了减税政策,据财政部长刘昆称2018年全年减税降费约1.3万亿元,这些税费转化为居民和企业的收入,但不会全部转化为新增支出。即便这些减税降费全部转化为支出,也还是不足以保持与2017年相同的广义政府支出增速。

在当前对基建项目的融资机制安排下,即便大量增加专项债也难以让广义基建投资有显著大幅回升。最突出的矛盾在于目前中国的基建投资越来越多地集中于水利、环境和公共设施管理业,2018年这类基建投资8.2万亿,占全部基建投资的48%。这些投资的公益性特征明显但是商业回报率很低。过去大量低收益的基建投资项目是凭借地方政府信用从商业金融机构融资,并形成了庞大且难以偿还的债务。在地方债务管理新规和资管新规双重作用下,地方融资平台缺乏意愿也很难再从商业金融机构融资,而财政对整个基建投资的预算内资金安排只有2万多亿,对水利、环境和公共设施管理业只有1万多亿,远不足以覆盖公益和准公益类基建投资。专项债对基建投资能起到一定促进,但是2万多亿的专项债更多也是覆盖那些有较好投资回报的项目,难以支持大量缺少现金流回报的项目。近期内还看不到这种格局会有大的转化,公益和准公益类投资的融资机制破旧未能立新,对今后的基建投资形成拖累。

图47 IS-LM曲线移动

图47 IS-LM曲线移动LM向右。LM曲线被用来描述在产出和利率空间内的货币市场供求均衡。面临经济下行压力和全社会信用扩张的持续放缓,货币当局采取了一系列措施。这些措施可以分为两类,一是保障市场上流动性合理充裕,二是激励金融机构对企业,尤其是小微企业的融资。前一类的措施包括降准、再贷款和再贴现、增加中期贷款便利(MLF)、新设定向中期贷款便利(TMLF)等。这些措施保证了市场上流动性合理充裕。银行间市场利率保持在低位,存款类金融机构7天银行间质押式回购加权利率(DR007)显著下降,各种期限结构的国债到期收益率显著回落。

第二类措施包括扩大MLF抵押品范围、再贷款和再贴现、完善普惠金融定向降准优惠政策的考核口径、在宏观审慎评估中增设小微企业和民营企业融资专项指标、设立民营企业债券融资支持工具、利用央票互换支持银行发行永续债补充资本金等。央行行长易纲还提出研究股权融资支持工具,缓解股权质押风险,稳定和促进民营企业股权融资。这些措施减缓了信用收缩,并带来了信用风险溢价下降。AA级和AAA级企业债券利差从2018年3季度末的1.04%回落至4季度末0.99%。部分中小民营企业以及政府融资平台扎堆的低信用企业债券融资略有回暖。低信用等级(AA-)地方融资平台债券利率回落,从2018年3季度末的7.8%下降至4季度末的7.2%。

资产价格得益,实体经济难见起色

双重力量推动利率下行,总需求扩张效果不佳。LM右移和IS左移都会起到压低利率的作用。在更充裕的货币供应环境下,更低的利率才能让商品和货币市场同时达成均衡。基建和外需乏力环境下,同样需要更低利率才能让两个市场同时达成均衡。两股力量的共同作用下,利率面临双重下行压力。但是,总需求扩张效果并不明显,基建和外需乏力抵消了货币政策对总需求的扩张作用,总需求未必因为更低的利率水平有显著扩张。

资产价格得益。这种环境对资产价格形成了利好。低利率对资产价格形成了有利支撑。IS曲线左移,总需求难以有效扩张,名义GDP难以有效扩张,企业利润不佳。但是从前瞻性预期的角度看,低利率对总需求的扩张作用可能还会进一步发酵,而实体经济虽未扩张但止住下滑步伐,企业未来盈利预期有望改善,对资本市场估值也形成了利好。

上一轮IS曲线右移与LM曲线左移同时发生的时间是2014年下半年到2015年。2014年7月,包括了基建支出在内的广义财政支出累计同比增速开始从17.7%快速下降,进入2015年以后开始回升但整个2015年保持在8.6%相对较低水平。在2014年7月到2015年12月,7天回购利率月均值从2014年7月的3.85%先升至2015年2月最高点4.65%,随后下降至2015年底的2.49%。在广义财政支出低位和利率震荡下行的过程中,上证综合指数月均值从2015年7月2051的低位快速上升,截至2015年位于3569的高位。

三支箭应对总需求不足

中国经济面临总需求不足和经济破位下行风险。当前应对经济下行的政策手段,从数量上看不足以弥补传统信用扩张渠道的缺口,从机制上看也不能确立新的信用扩张渠道。信用扩张不能尽快恢复,中国经济会破位下行,债务风险会重新突显。保住前期化解金融风险的政策成果,同时避免经济破位下行,需要建立信用扩张的新机制。要建立信用扩张新机制的重点内容由以下几个构成要素。

1、财政开前门。在机制设计上为新增公益和准公益类基建投资做出合理融资安排,将地方政府平台的公益和准公益类项目的历史债务置换为政府债务。

这其中主要涉及到两个工作,一是政府和市场边界的明确界定,区分哪些债务有明显的公益和准公益特征,且没有足够现金流偿还债务利息的债务;哪些债务不属于此列。二是政府债务置换前一种类型的债务并为今后的公益和准公益类项目投资的融资负责,不能再让商业金融机构为公益和准公益类且缺乏现金流支持的建设项目融资;后一种类型的债务交给市场,破产机制不能缺位。

2、金融补短板。保持宽松货币政策环境的同时,把多层次资本市场发展落到实处,重点内容是发展个人养老金账户、推出以权益类REITs为代表的权益类金融产品、发展专业投资机构以及相关金融基础设施。

对银行理财业务的规范措施使得银行过去的表外业务发展模式难以持续,与之相关的居民金融资产配置需求和企业融资需求则不能抹杀,需要新的金融服务模式对接。对于居民而言,当前最缺乏的是收益和风险居中的养老类投资产品;对于企业而言,尤其缺乏的则是可用于长期投资的资金。推动税收优惠的个人养老金账户发展满足了这两方面的需要。REITs为居民部门提供中长期金融投资工具,为企业和政府的不动产投资找到权益型融资工具,降低企业和政府杠杆率,降低金融中介风险,也是同时解决居民、企业和政府金融服务供求失衡的有效金融工具。

3、房地产市场供给侧改革。改善人口流入城市的住宅用地供给和相关基础设施建设,正常化房地产企业融资条件,有效增加住房供给。

信用扩张必然带来购买力扩张,对部分城市本已经很高的房价再次构成压力。缓解这种压力的办法是大幅增加人口流入城市的新增住宅用地供给、推动人口流入城市的租赁房市场发展,改善城市的公共基础设施。目前房地产企业资金链非常紧张,融资受到多种限制,有必要保障房地产企业的合理融资需求,避免过多的房地产企业陷于债务危机。

(本文作者介绍:中国金融四十人论坛高级研究员、中国社科院世界经济与政治研究所全球宏观经济研究室原主任)

责任编辑:赵子牛

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。