文/新浪财经意见领袖专栏专栏作家 洪偌馨、伊蕾

所谓‘得零售者得未来’,其背后的含义或许也在于,谁具备更强的数字化能力、能够更好地适应经济社会与金融行业的剧烈变化,谁才能够在下一阶段的市场角逐中占得先机。

在各行披露的2021年半年度报告中,中国邮政储蓄银行(下称‘邮储银行’)交出的‘答卷’极为亮眼。

财报显示,今年上半年,邮储银行实现营业收入1576.53亿元(中国企业准则,下同),同比增长7.73%;实现净利润412.44亿元,同比增长22.48%,超过20%的净利润增速也使其成为大行中的‘潜力股’。

邮储银行何以实现盈利能力的持续增长?零售银行业务的发展是其中一个关键原因。

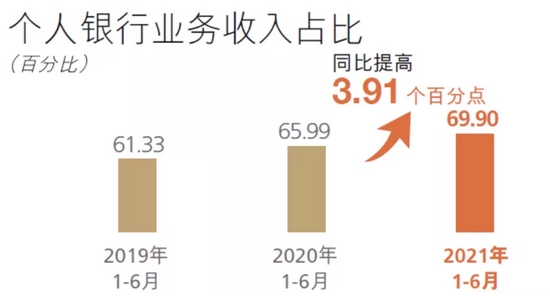

根据财报,邮储银行个人银行业务收入同比增长14.11%,贡献了近7成营业收入;上半年管理零售客户资产(AUM)增加近8000亿元,总规模突破12万亿元。

图片来源:邮储银行2021年半年度报告

图片来源:邮储银行2021年半年度报告一直以来,干净的资产负债表和优异的资产质量是邮储银行的一张‘名片’,近4万个网点和超6.3亿个人客户的积累为其深耕大零售构筑了牢固的‘护城河’。眼下,随着行业发展进入新阶段,邮储银行的金融科技能力又进一步推动其实现‘高速度’与‘高质量’的‘双高’增长。

值得注意的是,随着‘十四五’规划展开,要在高质量发展中促进共同富裕、实现分配公平,金融机构在其中扮演着重要角色。无论是推动普惠金融、绿色金融发展,还是满足大众理财需求,作为社会经济的‘血脉’,如何顺势而为、抓住市场机遇是每一个市场参与者都必须思考的问题。

对于邮储银行而言,无论是服务‘三农’、城乡居民和中小企业的定位,还是独特的零售资源禀赋和能力积累,都为其在新一阶段的市场‘卡位’中占得了先机。

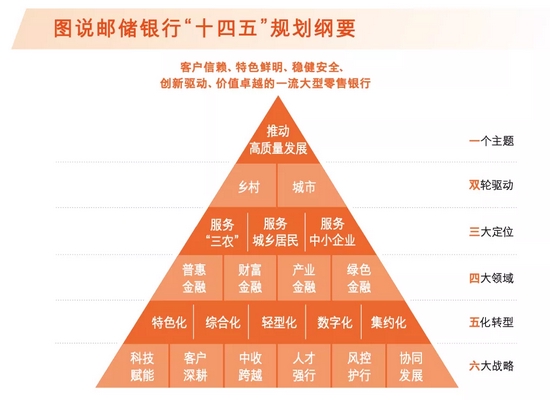

站在‘十四五’的新起点,邮储银行将走向何方?在发布中报同时,邮储银行公布了自身的‘十四五’规划,提出‘加快建设成为客户信赖、特色鲜明、稳健安全、创新驱动、价值卓越的一流大型零售银行’。

图片来源:邮储银行2021年半年度报告

图片来源:邮储银行2021年半年度报告在中期业绩发布会上,邮储银行董事长张金良表示,邮储银行将以更大力度整合内部资源、以改革创新为根本动力、以客户为中心、以价值创造为导向,在普惠金融、财富金融、产业金融、绿色金融四大领域发力,开创高质量发展新局面。

1

‘护城河’优势

麦肯锡在2020年中国银行业CEO季刊中曾提出,在宏观经济放缓、利差收窄和不良率攀升等不利因素的挤压下,未来银行的出路在哪里 ?

麦肯锡给出的答案是:得零售者,得未来。

过去几年,零售银行业务已经成为中国银行整体收入池增长的主要动力。这也是许多银行加码布局零售银行业务的重要原因。

但零售银行业务的潜力远不止于此。随着‘十四五’规划展开,助力乡村振兴、支持实体经济、加强民生保障成为发展重点,无论是推动小微金融、农村金融服务的进一步下沉,还是让长尾客群享受到财富管理服务、分享资本市场红利,都是银行有待把握的机会。

图片来源:邮储银行2021年半年度报告

图片来源:邮储银行2021年半年度报告‘让大多数农民有邮储银行的授信,为亿万农户提供综合金融服务,是邮储银行的梦想,也是我们的资源禀赋和目标所在。’邮储银行行长刘建军在业绩发布会上如是说。

当然,不同银行的资源禀赋不同,也决定了他们切入的赛道、重点发力的领域有所差异。对于邮储银行而言,广泛的线下网点布局和庞大的客群基础是最深的‘护城河’。

复盘国内零售银行业发展,在之前很长一段时间里,只有依托网点布局和品牌效应才能获得零售客户的信任,而邮储银行恰恰是能够将‘触角’延伸到最基层的金融机构,网点覆盖中国99%的县(市),其县及县以下地区的网点占全部网点数量70%。

4万个遍及城乡的营业网点和4万名信贷员队伍,交织成为遍布城乡的线下服务网络,覆盖6.3亿个人客户。

值得注意的是,在邮储银行这6.3亿客户中,有近70%客户分布在县及县以下地区。换言之,在新一轮的市场变局中,邮储银行恰恰是为金融服务需求最为旺盛的群体服务。

以小微金融群体为例,作为国内市场上最具活力的群体之一,他们在拉动就业、贡献税收、市场创新等方面一直扮演着重要角色。2021年,我国小微企业数量已经超过4400万,疫情以来,小微金融市场更是呈现快速增长趋势。

上半年,银保监会提出要继续围绕‘两增’目标,确保对小微企业的信贷支持力度,并要求大型银行将‘首贷户’纳入内部考核评价指标。

农村金融业务也是如此,随着电商、物流等产业的兴起,农村的社会经济结构发生变化,其金融需求也从单一的贷款向保险、理财等多元需求转变。邮储银行也在‘十四五’规划中提出,将持续推进三农金融服务由‘小农户’向‘大三农’全产业链金融转变,这也意味着更大的价值链静待发掘。

从这个角度来看,邮储银行在下沉市场的耕耘本身就已经具备了先发优势。而在此基础上,稳如磐石的‘负债端’又进一步加深了‘护城河’。

在规模上,邮储银行超过12万亿的AUM规模稳居银行业第一梯队。从结构来看,邮储银行的负债端有着‘两高一低’的特征:一是在负债业务中存款占比高,达到95%;二是在存款业务中个人存款占比高,达到88%;三是付息成本低,上半年仅为1.65%。

换言之,邮储银行的负债端具有规模大、供给稳定和成本低的特征,这也是所有银行都梦寐以求的——良好的资产负债管理是商业银行提升价值创造能力、保持可持续发展的基石。

2

结构优化

在半年报披露的同时,邮储银行公布了其‘十四五’规划,阐述其下一步发展的整体思路。而在2021年中期业绩发布会上,邮储银行管理层也对于各版块业务发展做了详细解析。

如果说市场机遇是‘天时’,资源禀赋是‘地利’,那么清晰可执行的战略则是‘人和’,这也是最为考验银行能力的一点,其核心是让三者能够相互协同,最终实现战略目标。

总结起来,下一阶段,为了进一步挖掘零售银行业务潜力,邮储银行将分别在‘负债端’和‘资产端’两端发力。

先来看负债端,在前述优势的基础上,邮储银行将在增量的同时完成结构调整,即‘稳定活期存款占比’‘提升短期存款占比’和‘严格控制长期高利率存款’。

‘抑短促长’的逻辑并不难理解,其核心是进一步降低银行的付息成本。事实上,从2019年开始,邮储银行就已经着手调整长期限、高利率存款业务的扩张,在2020年基本实现零增长的基础上,今年上半年实现了负增长。

但如何在降成本的同时,不造成存款流失?从市场环境来看,邮储银行踏准了国内新一轮财富管理市场爆发的‘节奏’,逐步推动存款与AUM之间的相互转化和良性循环。

数据显示,储蓄存款在邮储银行零售AUM的占比达到78%;上半年邮储银行三年期高息存款同比少增近200亿元,下半年及明年还有数千亿元规模即将到期,未来,这些资金都可能转化为财富管理产品。而邮储银行也在启蒙客户理财意识、培养理财能力并进行投资者教育,让他们拥有更多实现财富增值、分享中国经济增长红利的机会。

刘建军在业绩发布会上提到,过去几年,邮储银行加大财富管理投入,完成了客户分层、人员队伍建设、财富管理系统建设和产品线丰富等‘基础设施’建设,接下来将充分发挥资源禀赋优势,进一步升级财富管理服务。

在负债端调整的同时,资产端的结构调整也在同步推进。

业绩发布会上,刘建军将信贷资源的投放思路概括为‘资产向贷款倾斜,贷款向实体倾斜,实体向零售倾斜’。下半年总体的思路是信贷资源更多地向零售倾斜,在零售当中主要是以涉农贷款和小微贷款为主加大投放力度。

事实上,在农村金融和小微金融市场需求爆发的背景下,邮储银行在上半年已经实现了相关业务的良好发展。截至今年6月末,邮储银行普惠型小微企业贷款余额达到8905.03亿元,占全行贷款比例超过14%;涉农贷款余额达到1.52万亿,在全行贷款占比约为四分之一。

负债端与资产端的双重结构调整,不只让邮储银行站上了更宽阔的‘赛道’,更重要的是存贷比的优化、以及代销等业务带来的中收增长,正在持续提升邮储银行的盈利能力。

数据显示,过去五年,邮储银行的中收年均复合增长率超过12%。而代销业务、托管业务的发展和财富管理需求的扩张,也进一步推动邮储银行的金融市场业务和公司金融业务不断发力,协同增长。

3

数字化‘引擎’

当然,在如今的市场环境下谈银行发展,尤其是零售银行业务的未来走向,数字化是绕不过的关键词。前述麦肯锡报告也直言不讳地指出,新一阶段的零售银行发展不单以规模增长为目标,而是以客户为中心,通过科技引领和数据驱动实现高质量发展。

‘数字化增长’将成为零售银行未来5年发展的主旋律。

这一点同样适用于邮储银行,尤其是该行重点布局的农村金融、小微金融领域,更加需要线上化和数字化能力提供支持。

这也解释了邮储银行在拥有网点优势的同时,对于金融科技的重视和线上化能力的构建依然走在行业前列的原因。

邮储银行董事长张金良在业绩发布会上表示,零售银行对信息科技的要求非常高。过去几年,邮储银行启动了一系列重大改革措施,加大金融科技投入和科技人才引进力度,把每年营业收入的3%左右投入到科技领域。

数据显示,今年上半年,邮储银行投入研发等资金超52亿元,占营业收入的3.30%,持续推动技术创新、底层基础设施建设和业务流程优化等等。

以新一代信贷业务平台为例,今年4月上线后,它对信贷业务流程进行了企业级再造,不仅提升了信贷工厂的处理效率,还能够快速响应客户需求,支撑信贷产品创新和迭代。通过实现标准化、集约化的运营,邮储银行的运营成本大幅压缩,为降低贷款利率、优化商业可持续能力提供了可能。

除此之外,客户触达与运营模式的改变也是数字化能力建设的重要一环,更是用户端感知更为直接和强烈的部分。

以备受关注的移动端APP发展为例,过去几年,邮储银行依托线下‘触角’和拳头产品大力提升移动端渗透率。截至2021年6月末,邮储银行手机银行客户规模达3.14亿户,上半年手机银行交易金额达6.75万亿元,同比增长24.71%,手机银行月活跃客户数(MAU)突破4300万户。

对于邮储银行而言,从线下到线上的转移并不是目的,而是希望能够增加触达用户的渠道,增加与用户的交互方式,形成‘线上+线下’融合发展模式。

图片来源:邮储银行2021年半年度报告

图片来源:邮储银行2021年半年度报告正如张金良在业绩发布会上提到的:‘过去,扎根县域、连接城乡是邮储银行的金字招牌;如今,科技的力量使我们线上线下深度融合,满足客户更加多维的需求。我们致力于打造前台敏捷、中台强大、支撑有力的数字生态银行,提升金融服务可获得性和可持续性,构建“无我”、“无界”、“无形” 的场景化金融服务。’

‘无我’,就是在服务理念上,依托大数据等科技应用,个性化服务客户,将银行标准化产品转为客户定制化服务,为客户、股东和员工持续创造价值。‘无界’,就是在服务渠道上,打破时空界限,将有限的网点和无限的网络相结合,使金融服务既有线上智能服务的便捷和效率,又有面对面服务的温度和深刻理解。‘无形’,就是在服务产品上,把金融产品嵌入到百姓生活、社会场景中,既‘无形’又无所不在,打造‘金融+生活’‘金融+经营’的生态服务体系,使服务更智慧、更便利、更贴心。

疫情之后,更多小微企业经营者和农户意识到了线上经营的重要性,希望锻造自身的数字化发展能力,由此,金融机构切入市场、提供服务的手段也日益多元化。

从市场趋势来看,依托开放银行战略,通过引入B端、G端、F端(企业、政府、金融市场)场景,打造生态圈成为了许多银行的共同选择。邮储银行也是如此,只不过在生态圈的打造方式上更具针对性。

比如,围绕‘三农’金融生态圈,邮储银行从‘C+B+G+P’(分别对应用户、企业、政府机构和邮政)四端出发,通过集合用户有高频需求的各类‘小场景’打造‘大生态’。

这一点在小微客群的金融服务中表现得更加明显,通过广泛引入工商、司法、征信、税务等G端合作,深入产业链上下游,邮储银行在提升获客效率的同时,有效控制了不良风险。

此外,更精准的用户画像、更精细化的客户运营也为银行提升用户全生命周期价值提供了契机。

数据显示,截至2021年6月末,邮储银行小额贷款当年线上放款笔数占比达94.53%;线上化小微贷款产品余额突破6,000亿元,较上年末增长33.12%。

所谓‘得零售者得未来’,其背后的含义或许也在于,谁具备更强的数字化能力、能够更好地适应经济社会与金融行业的剧烈变化,谁才能够在下一阶段的市场角逐中占得先机。

(本文作者介绍:洪偌馨,资深财经记者、主持人,自媒体“馨金融”创始人。)

责任编辑:戴菁菁

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。