文/意见领袖专栏机构 苏宁金融研究院 陈嘉宁

很多人觉得自己年纪轻,身体健康,无需买保险。等年纪大了,有疾病风险了再说。这个说法是不成立的。要知道,保险服务从来是“锦上添花”而非“雪中送炭”,一旦风险出现了,再找保险公司就没用了。

近日,身边有朋友因为家人重病而背上了沉重的经济负担。大家在踊跃捐款和感叹世事无常之后,也在问如何规避此类风险?

在笔者看来,除了保持健康的生活作息、定期体检以外,给自己和家人配置一些合适的健康险产品是一个不错的选择。

那么,我们应该如何去配置健康险呢?以下是一些小提示:

健康险包括哪些?

所谓“工欲善其事,必先利其器”,在开始健康险的配置前,我们有必要了解一下常见的健康险产品具体包括哪些类型、特点如何,这些产品就像我们应对风险的盾牌,只有熟悉它们,才能够根据我们每个家庭的具体情况,因地制宜地构筑防御工事,将风险的冲击挡在外面。

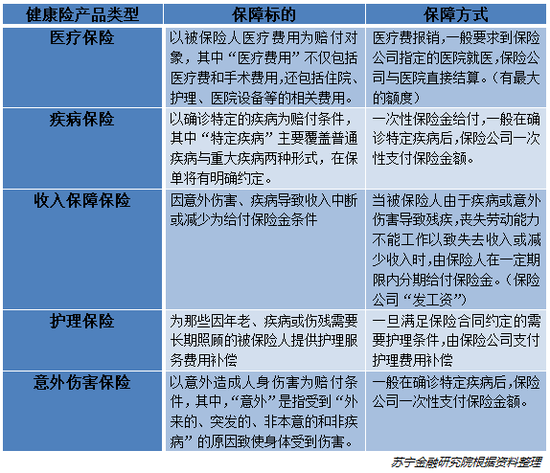

关于健康险的产品类型总结,如下表所示:

在此需要说明,我们常见的健康险其实仅包括医疗保险、疾病保险、收入保障保险和护理保险四种产品类型。严格意义上,意外伤害险不属于健康险的范畴,但意外险与健康险互为补充,为我们的家庭提供全方位的保护,故在此一并讨论。

健康险配置小提示

前面对健康险的各个险种进行了介绍,那么,具体到各个险种的配置方面,我们都应该注意些什么呢?

1、医疗保险以“基本医保”为基础,适当配置商业保险。

医疗保险直接对被保险人的医药费进行报销,减轻了就医人的经济负担。在实务中,医疗保险又分为基本医疗保险和商业医疗保险两个部分。

经过二十年的努力,我们的国家已经建立起了相对完善的基础医疗保障体系,表现在:

(1)为全体国民提供最基本的医疗保障。根据国家医疗保障局的数据,2018年参加全国基本医疗保险(包含职工基本医疗保险、城乡居民基本医疗保险以及新型农村合作医疗保险)13.45亿人,参保率稳定在95%以上,基本实现人员全覆盖。

(2)集中招标采购,调控药价。由医保出面,和药厂开展准入谈判,集中招标采购,一方面,老百姓得到更加实惠的价格,另一方面,药厂的市场占有率和利润得到提升,进而实现双赢。

相信大家对去年那段医保谈判专家“灵魂砍价”的视频还记忆犹新——治疗糖尿病的药品达格列净片的价格被从“5.62元”一直砍到了“4.4元”,专家一句“4.4元4太多,不好听,再降4分钱!”,将该药的价格定格到全球最低价4.36元。

在2019年国家医保谈判中,新增的70个药品,价格平均下降60.7%;续约的27个药品,价格平均下降26.4%。使得患者个人负担减少80%以上,个别药品负担下降95%以上。纳入医保的进口药品,基本都是全球最低价,堪称患者的福音。

当然,基本医疗保险作为基础保障也存在着一些局限性:

一方面保额有限。以北京为例,基本医疗保险门诊1800元起付,全年最高报销2万元,住院最高支付限额为50万。

另一方面,基本医保的用药也是受到限制的。基本医保的用药仅覆盖1858种甲类药和817种乙类药,而对于超过19万种丙类药则需要全自费,自费药中包含了许多大病进口药和特效药。

因此,在有基本医疗保险兜底的基础上,建议根据经济条件,适当配置一些商业医疗保险,以应对不时之需。另外,对于有基本医疗保险的人,购买商业医疗保险的保费会更低一些。

2、疾病保险关注“疾病范围”、“二次赔付”等要素。

与前面介绍的医疗保险直接报销医疗费不同,疾病保险在确诊相关疾病时,一次性赔付一笔保险金。患者可以用保险金继续治疗,或者改善生活。

配置疾病保险,一定要注意以下三个要素:

一是“疾病范围”。在疾病保险的保单里,会严格约定所保障范围和赔付比例,保障范围之外的疾病是不赔的。因此,保障范围的差异是配置疾病保险需要关注的重点。在重疾方面,银保监会已经对25种重大疾病做了统一的规范和规定,这一块,各保险公司的产品差异不会特别大,建议选择赔付比例更高的产品。而在轻症方面,监管机构没有做硬性要求,各个产品的赔付范围千差万别,建议对“极早期恶性肿瘤”、不典型心肌梗塞等高发轻症进行保障。

除此之外,由于每个人的家族情况、工作生活状态的不同,面临的疾病风险也是不一样的,比如,家族里罹患心血管病的比例较高的当事人,在概率上,未来罹患类似疾病的可能性也较高,因此在选择疾病保险时需重点保障此类疾病。

二是“二次赔付”。一般疾病保险只赔“一次”,赔完以后保险责任就解除了。所谓“二次赔付”是指,如果被保险人治愈后,又罹患约定范围内的疾病,还可以获得赔偿。随着科技的发展,越来越多的重疾,包括早期的肿瘤都可以治愈,因此,“二次赔付”可以为当事人提供更全面的保障。当然,“二次赔付”的保费价格要贵一些,建议在报价合理的范围内,优先选择“二次赔付”。

三是“保费支付方式”。保费支付方面有“消费型”和“储蓄型”两种方式。所谓“消费型”是指每年缴纳一定保费(几百到几千元),享受相应的保障。而“储蓄型”每年需要缴纳更高的保费(上万元甚至更高),保险公司承诺除了提供相应保障之外,若干年后(如当事人60岁的时候)全额退还保费。两种方式,笔者更推崇“消费型”保险,在保障效果差不多的情况下,“储蓄型”保险占用大量资金,而十几二十年后,即使退还保费,由于通货膨胀,现金价值折损也是相当厉害的。

3、意外伤害保险合理配置,可以省不少。

所谓“意外”是指受到“外来的、突发的、非本意的和非疾病”的原因致使身体受到伤害。一般情况下,“意外”发生的概率较疾病更低,所以保费也要低得多。

目前的市场上,意外险的销售呈现小额高频的特点,报价也是特别乱的,如果做到以下两种方式,可以有效减少意外险的保费开销:

一是“选择合适的渠道,主动投保”。相信很多人会在买机票的同时,顺带花20元给自己买一个航空意外险。20元才保几个小时的飞行时间,这个价格其实挺贵的。有多少人知道,在许多保险公司的官网上,只要花上几十到上百元钱,即可对全年的意外伤害进行保障,保险范围也更加全面,除了飞机、汽车等交通意外,还包括很多其他意外情况。

二是“根据自己的情况,选择性投保”。现实中,还有人活得“更加精细”——仅仅对风险高的时间段进行投保。如在家和去云南旅游,面临的意外风险是不一样的,有的人仅仅对旅游期间进行投保,保费能够低至0.1元/人/天。

最后,收入保障保险和护理保险主要是解决出现健康问题后,收入受到影响以及需要护理的问题,挑选产品的思路和前面介绍的类似,这里不再赘述。

健康险配置的“那些坑”

前文介绍了配置健康险的一些小常识,在实际操作中,健康险配置中也存在着一些“坑”,来看看你有没有踩过:

1、谁最该配置健康险?

身边很多客户认为家里的孩子或者老人是健康险配置的重点。一方面,家里的孩子和老人免疫力较弱,更需要得到关爱和保护,另一方面,他们认为自己处于青壮年,出现健康风险的概率较小,配置健康险的意义不大。

其实,家庭里最该配置健康险的正是处于青壮年的我们自己。因为,我们是这个家里的顶梁柱和主要收入来源,一旦出现问题,对家庭的影响是灾难性的。假设老人或者小孩病了,即使没有保险,至少我们的收入还能扛一阵。一旦我们自己倒了,收入断了,又没有保险,谁来照顾家里的老小。所以,在关心家人的同时,请先保障好自己。

2、“保费返还型”产品最划算?

很多人都希望在享受健康保障的同时,尽量少付钱,最好能够免费——这是不现实的。保障服务都是有代价的。任何一家保险公司的背后是专业的精算师团队、管理团队、销售团队,以及HR/IT/财务等中后台支持团队,也意味着巨大的运营成本。

有人问,很多“保费返还型”保险承诺多年后退还保费,这不是免费服务吗?实际上,因为通货膨胀,多年后退还的保费现金价值会大幅缩水。

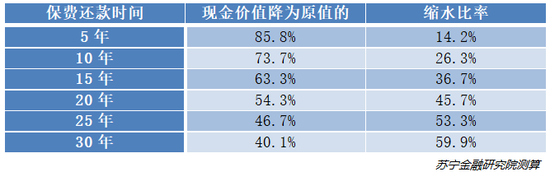

在此,以每年3%的CPI增长率计算,经过一定时间后,退还保费的现金价值缩水情况如下:

如1万元的保费,即使10年后全额返还,受到通货膨胀的影响,其购买力已经缩水到现在的73.7%,也就相当于现在的7370元的购买力。而这种缩水效应,随着保费返还期限的增长,通货膨胀的增加,还会进一步的加剧。

因此,无论是“消费型”保险直接支付保费,还是“保费返还型”保险以退还保费的现金价值缩水为代价支付保费,“免费保险”是不存在的。考虑到“保费返还型”产品每年交纳的保费也更高,故“保费返还型”产品不一定比“消费型”更划算。建议大家不要被“保费返还”的条款所迷惑,货比三家,选择性价比更高的保险产品。

3、只买一个险就好了?

前面介绍的各种健康险类型,在保障范围内是有一定交叉的。比如一旦查出某个重疾,医疗险可以报销医药费,疾病险也可以赔付一笔现金用于治疗。看起来,两个保险的产品效果是一样的,只买一个就好了。

其实不然,以某人意外失明为例,从医疗险的角度,仅报销两万元的治疗费用,而疾病险则可以赔付50万元的现金,用以支持今后的生活。因此,医疗险、重疾险、意外险三个类型的产品即使在保障范围上有交叉,但保障目的是不一样的,建议结合自身情况和经济实力,综合配置。

4、等到有风险了再去买保险?

很多人觉得自己年纪轻,身体健康,无需买保险。等年纪大了,有疾病风险了再说。这个说法是不成立的。要知道,保险服务从来是“锦上添花”而非“雪中送炭”,一旦风险出现了,再找保险公司就没用了。

从投保的角度,健康险在投保阶段一般都要进行“核保”,即对被保险人的健康状况进行审核。如果“核保”不合格,保险公司一般会直接拒保。相比之下,年轻人身体素质更好,更容易通过核保,获得保障。年纪大了以后,身体难免会出现一些小状况(如甲状腺结节),从而引发拒保。从成本角度,年轻人的保费也会低很多。所以,趁年轻健康,先把保险上了,可能是一个更明智的选择。

5、用自己的医保帮别人一把?

在医保过程中,有人会耍小聪明,用自己的医保,帮助其他人看病拿药。这种情况,在三四线小城市特别常见。一方面,这种行为属于骗保,本身就违法,严重的可能要负刑事责任。另一方面,这些就诊和用药记录会记到医保系统中,对自己今后的投保和理赔造成影响。如某人用自己的医保帮朋友拿了几瓶心脏病的药,看起来占了便宜,其实,除了可能因为“骗保”受到惩罚以外,在医保系统中,他会被标记为“心脏病人”,对他今后购买重疾险,或者申请理赔都将造成影响。所以,“诚信做人,合法用保”是一个更加符合我们利益的选择。

(本文作者介绍:苏宁金融旗下专业研究机构。研究领域涵盖宏观经济、消费金融、银行业发展、互联网金融、金融科技等。)

责任编辑:潘翘楚

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。