文/新浪财经意见领袖专栏作家 温彬 霍天翔

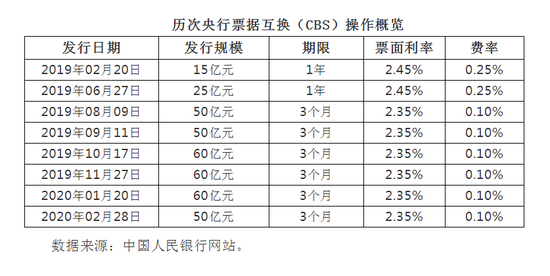

为提高银行永续债的市场流动性,支持银行发行永续债补充资本,2020年2月28日,中国人民银行面向公开市场业务一级交易商开展“2020年第二期央行票据互换(CBS)”操作。操作规模50亿元,期限3个月,票面利率2.35%,费率为0.10%。

【评论】

——近年来,受市场流动性分层影响,部分中小银行存在局部性、结构性的流动性风险,个别银行还因出现严重风险事件被重组,引发市场对银行稳健经营和防范系统性金融风险的广泛关注。为进一步增强商业银行特别是中小银行抵御风险的能力,提升应对风险的水平,经国务院金融稳定发展委员会研究决定,于2018年起允许商业银行创新运用新型一级资本工具补充其他一级资本,即发行无固定期限资本债,又称永续债。

——不同于大型商业银行、全国性股份制商业银行发行永续债时受到市场追捧,随着永续债发行主体下沉至城商行,部分中小银行因其较低的信用等级,发行的永续债面临市场认购意愿不强,债券流动性较差等问题,无法及时补充一级资本,提升风险递补能力。为解决上述问题,央行于2019年1月24日创设票据互换(CBS)工具,目的就是为商业银行发行永续债提供流动性支持。

——央行通过票据互换(CBS)操作,从中标机构(主要是指公开市场业务一级交易商)换入合格银行发行的永续债,同时换出等额央行票据,以增加持有银行永续债的中标机构持有的优质抵押品,提高市场对永续债的认购热情。2020年以来,已有华融湘江银行、东莞银行、江苏银行、湖州银行、桂林银行和广西北部湾银行等6家城商行发行永续债,规模共计380亿元。为支持城商行永续债的发行并提高流动性,央行于年内开展了两期“以券换券”票据互换操作,互换规模合计110亿元,占城商行永续债新发行规模的28.95%,极大的保障了城商行支持实体经济应对新型冠状肺炎疫情的可持续性。

——下阶段,政策上在支持企业复工和复产,稳定我国就业和经济发展的基础上,通统筹做好疫情防控、经济社会发展和防范金融风险等工作,持续加大对中小银行的支持力度,保持市场流动性合理充裕,坚决打赢疫情防控阻击战。

(本文作者介绍:中国民生银行首席研究员。)

责任编辑:赵子牛

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。