文/新浪财经意见领袖(微信公众号kopleader)专栏作家 黄志龙

国家统计局的数据显示,2018年11月工业企业利润增速为-1.8%,三年来首次负增长。这种企业盈利能力的下降,可能会加剧当前已经出现的金融机构“资产荒”压力。

值得注意的是,新一轮资产荒与2015年-2016年出现的“资产荒”相比,有了一些深层次原因,请看下文分析。

新一轮“资产荒”的主要表现

从本质上讲,任何时期的“资产荒”,都是相对于资金市场的供需关系而言,即金融机构的资金供应过多,适合其风险偏好的资产规模过少,从而形成了过量的银行资金追逐有限资产的现象。

一般而言,这种资产具有两大特征:一是有较高的收益率,能够覆盖成本,或者是在金融机构加杠杆之后满足其资产回报要求;二是资产相对安全,信用风险可控。

回看上一轮的资产荒,出现在2015-2016年,当时中国经济正处于L型下行通道,企业投资回报率快速下滑,去杠杆、去产能使得信用风险增加,经济部门中能够提供的安全、高收益资产越来越少,同时叠加2015年股灾的冲击,出现了巨额存量资金追逐较少的安全资产的情况,不过,随后两年的房地产去库存,使得资产荒的问题大大缓解。

对比来看,2018年下半年已经出现“资产荒”卷土重来的迹象,主要有以下几个特征:

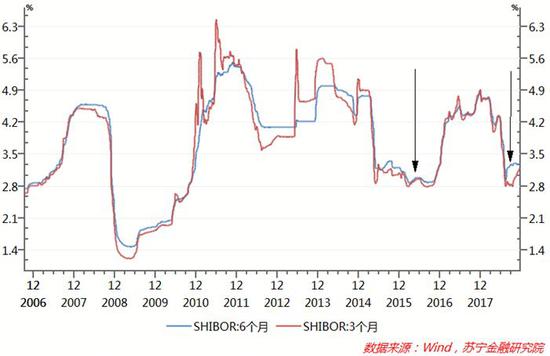

首先,货币宽松使得追逐优质资产的资金供应十分充足。每一轮的“资产荒”,必然会从资金供应层面得到印证。2018年以来,央行经过连续四次降准,逆回购、MLF、TMLF、PSL、央行再贷款等手段,轮番向市场投放流动性。宽松的货币政策使得银行间拆借利率重新回到了2015年-2016年的低位水平(参见下图)。而资金供应的充裕,必然会加剧优质资产的稀缺性。

其次,金融机构风险偏好下降使得不同信用等级企业融资成本分化。理论上讲,市场上永远不缺资产,而是缺乏与金融机构风险偏好相匹配的资产。当前的“资产荒”,另一重要特征是不同信用等级企业融资成本明显分化。而此前的10年间,各类信用债利差走势几乎完全同步,融资成本差距长期保持相对稳定。在最近半年中,尽管资金供应环境明显宽松,但低信用等级的企业融资成本却持续保持高位,没有明显回落,且与高等级信用债的融资成本差距迅速扩大(参见下图)。其原因可能在于金融机构的风险偏好下降,对风险略高的企业融资支持明显不足,“惜贷”现象较为严重,而上一次金融机构“惜贷”较为严重的时期,还要追溯到1999年-2002年期间。

新一轮“资产荒”的四大潜在源头

新一轮“资产荒”的四大潜在源头具体来看,从资产供应的角度,2019年造成“资产荒”的源头可能来自于以下四方面:

第一,楼市低迷态势不变,资产泡沫风险放大。长期以来,房地产市场是金融机构追逐的优质资产,其中房地产企业的资产形式包括贷款、债券、股票和信托等表外资产,而新房、二手房的按揭贷款市场和近年来金融机构、小贷公司力推的“房抵贷”业务,则构成了金融机构追逐的居民部门的优质资产。2015年资产荒之所以能走出来,主要动力来自于各级政府力推的房地产去库存政策。

然而,2018年以来,来自房地产市场的优质资产全面收缩,房地产开发贷款、个人按揭贷款增速持续下降。2019年,楼市低迷造成的“资产荒”仍将是大概率事件,这一方面是因为中央延续了“房住不炒”的调控方向,虽然部分城市有一些政策微调,但仍难以扭转楼市低迷的趋势;另一方面是因为当前房价过高、资产泡沫风险较大,金融机构对于楼市资产仍将持较为审慎的态度。

第二,地方财政与融资平台隐性债务全面压降。近年来,地方政府债务开启了“开前门、堵后门”的监管进程:2018年,国家发改委、财政部、银保监会等部门,继续严禁地方政府、财政部门和国有企业为地方融资平台、其他企业出具担保函、承诺函、回购函等各种显性、隐性担保行为,全面压降地方财政与地方融资平台、地方国有企业的债务风险。可以预见,2019年地方财政隐性担保的融资平台的高收益、安全资产规模将大幅减少。

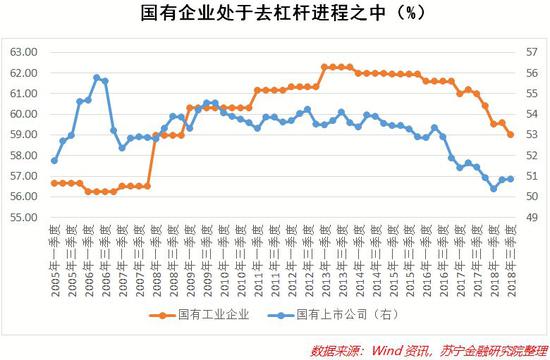

第三,国有企业去杠杆进程中无法提供稳定的优质资产。2018年,去杠杆进程已转向结构化去杠杆阶段,其中国有企业是去杠杆的优先方向。但从数据来看,2017年以来,无论是国有工业企业的资产负债率,还是国有上市公司的资产负债率,都处于整体下行通道之中(参见下图)。值得注意的是,国有企业的去杠杆主要有债转股、混合所有制改革和削减负债三种方式,其中前两种方式是通过债权转化给股权实现去杠杆,影响相对较小,而削减负债的方式则较为激烈,特别是针对国有“僵尸企业”,中央经济工作会议提出将“加快处置‘僵尸企业’”。整体来看,在去杠杆过程中,2019年来自国有企业的“资产荒”问题将延续。

第四,社融“入表”和股市走弱加剧了民营企业信用风险。据银监会披露,银行业贷款余额中民营企业贷款占25%,这与民营经济在国民经济中的份额(60%)明显不对称。因此,民营企业融资需要通过大量的表外融资、影子银行来满足,而资管新规落地之后,社融“入表”趋势明显,民企到期债务接续压力剧增,由此抬升了信用违约风险。

与此同时,股市走弱使得民营企业股权质押风险暴露。根据2018年上市公司披露信息,2018年大股东进行了补充质押的上市公司数为2877家,其中民营上市公司占了2456家,占比85.4%;遭遇平仓的上市公司数为54家,民营企业占了46家,占比85.2%;强制平仓的6家上市公司中,民营企业占了4家,占比2/3(参见下图)。最近一段时间,股市持续走弱,可能使得前期进行过补充质押的2000多家民营上市公司再度面临平仓风险。由此可以预测,金融机构对民营企业风险偏好回升的前景仍难言乐观。

不过,我们也应该看到,中央经济工作会议对于2019年的一系列政策部署将会发挥实效,如要求金融机构加大对民营企业的支持,金融机构的风险偏好有望提升,民营企业融资困境将逐步缓解;地方融资平台的融资需求也将转向“开前门”——地方政府专项债规模将显著增加,加上楼市政策微调之后,刚需和部分改善性需求的按揭贷款将得到鼓励,大型房企的融资需求将保持稳定,这些有利因素将在一定程度上缓解当前的“资产荒”难题。

(本文作者介绍:苏宁金融研究院宏观经济研究中心中心主任、高级研究员。)

责任编辑:张文

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。