文/新浪财经意见领袖专栏(微信公众号kopleader)专栏作家 李蓓

1-2年的角度看,美股的估值水平仍有下行空间,盈利也将下行,下跌并未结束。

A股的见底,必须要先实现另外3个小强的大跌:工业商品大跌,美股大跌,基金仓位大跌。这3个条件目前为止只实现了半个,还差2个半,所以A股离见底至少还有几个月。

美股的估值水平仍有下行空间,中期看盈利也将下行,下跌并未结束。

今年以来A股异常孱弱的同时,有三个东西异常小强,形成冰火两重天的对比:工业品价格、美股、基金仓位。

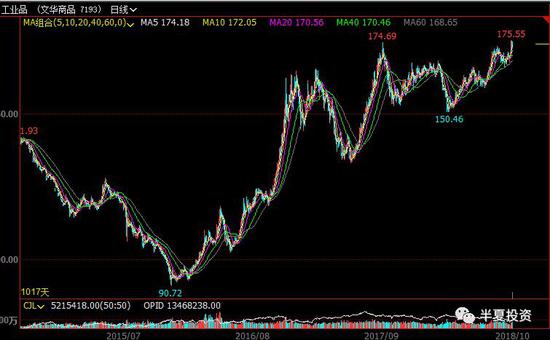

文华工业品指数在10月10日本周三创出了5年新高。

美股在国庆假期前创出历史新高,本周开始才下跌;

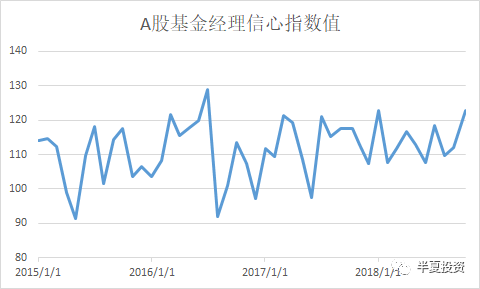

美股在国庆假期前创出历史新高,本周开始才下跌;根据私募排排网统计的,样本大于3000支的,管理规模1亿以上的股票型私募基金的数据。

股票型私募基金仓位虽然总体出现了一定的下降,但还稳定在60%以上,比2016年的低点高15%。

其中百亿以上私募基金的仓位稳定在80%的最高位附近,至今毫无动摇。

其中百亿以上私募基金的仓位稳定在80%的最高位附近,至今毫无动摇。 私募基金信心指数更是显著上升回到年内最高点。

私募基金信心指数更是显著上升回到年内最高点。

这里说明一下,为什么我们更关心私募基金仓位而非公募基金仓位。因为股票私募基金的规模,应该大于主动型股票公募基金的2倍。而且股票私募型基金绝对收益的属性,决定了其仓位波动幅度更大。

A股最近几日重新大跌破新低之后,周五反弹企稳,“市场接近底部,应该积极抄底”的声音重新多起来。

个人认为A股还没有见底,A股见底,有三个必要条件,就是需要实现上面三个小强的大跌:

1,工业商品大跌。首先关系企业盈利:工业品大跌才能使得企业盈利下滑的利空出尽,至少一阶导加速的利空出尽。同时关系流动性和估值水平:工业品大跌的前提是地产赶工的结束,这意味着地产融资需求的消退,意味着利率的下行和流动性的宽松,对于股指估值水平的抬升。

2,美股大跌。关系估值水平:尤其外资驱动的大股票,估值水平下台阶的利空出尽。

3,基金仓位大跌。关系风险偏好。

下面详细讨论一下:

工业品为什么如此小强?

之前的几个月,很大程度是因为环保减产。最近,一些领域,比如钢材的环保已经有所松动,产量持续回升,价格的推力变成了需求。

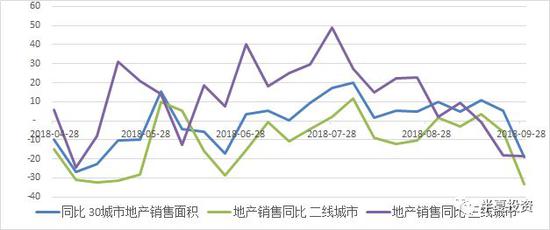

过去一段时间,媒体上随处可见地产销售转冷,楼盘降价,甚至降价楼盘老业主暴力维权的消息。

具有非一般编剧和表演才能的万科,更是自编自导自演了自己的三季度会议,高喊:活着!赚足了眼球。

从高频数据上,我们也能看到,地产销售,尤其之前最为坚挺的2,3线城市,的确大幅下滑。

地产的冷却是毋庸置疑的。

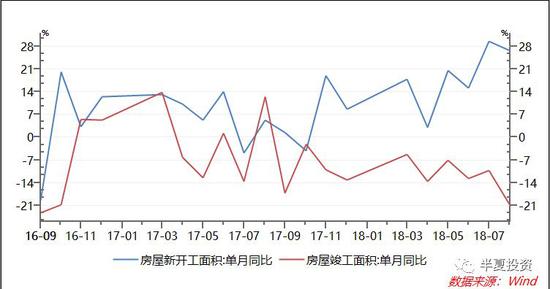

地产的冷却是毋庸置疑的。但是落到工业品的需求上,需要地产新开工的下降。工业品中的大品种,钢材和水泥,都是跟新开工相关更高的。

3季度主要建筑企业房建新订单转为负增长,一些大企业号称放缓进度。连我,在过去2个月都一度以为:地产新开工的急转直下,很快就能看到。

可是,前几天一个钢材贸易商朋友告诉我:他最近2周新接了2个新的地产项目的钢材供应业务。全国前5大地产商,开工开得非常着急。连总包合同都没有签,就入场开工了。

道理上似乎也成立,越是房价摇摇欲坠的时候,而且大家都知道后面会很惨的时候,越是要赶紧开工,赶紧满足预售条件,赶紧卖掉。真是坠到已经卖不动,估计就放弃了。

至于已经卖掉的,就不着急完工了。

于是,在地产投资数据不温不火的背景下,我们看到新开工和竣工的极度分化。新开工持续维持近30%的增速,竣工持续负增长。

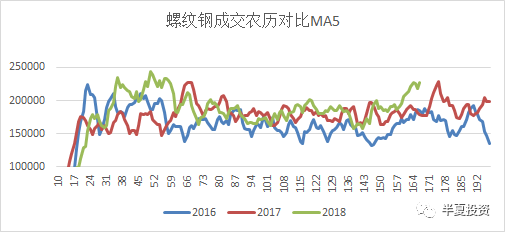

于是,螺纹钢的销售二度回春,大幅高于去年同期。

于是,螺纹钢的销售二度回春,大幅高于去年同期。 在产量持续增长的背景下,螺纹钢库存重新明显下降,价格从新企稳回升。

在产量持续增长的背景下,螺纹钢库存重新明显下降,价格从新企稳回升。这种地产赶工的高达30%的增速持续,在近期甚至再加速,在家电汽车显著下滑,基建显著下滑的背景下,以一己之力,支撑了包括钢材在内的众多大宗工业商品的终端需求和价格,推动了文华工业品指数创新高。也支撑了整个链条相关企业的企业盈利。

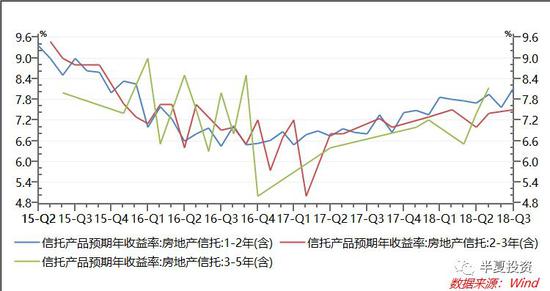

同时,这种赶工需求的延续,也使得地产融资需求始终维持,在货币市场利率和长期债券利率总体走低的背景下,地产信托利率持续走高。

然而,既然是赶工,就总有赶完的一天。

然而,既然是赶工,就总有赶完的一天。在地产销售0增长甚至负增长的背景下,地产新开工不可能一直维持30%的增速。地产开工显著下滑,相关产业链和大宗商品需求显著下滑,企业盈利下滑和大宗工业品价格大跌,在未来几个月是必将到来的。我不能确定是1个月后,还是2个月后,但是这个时点,应该是越来越近了。

对于A股而已,这一时刻的到来,反而就意味着企业盈利下滑的利空开始出尽,至少加速度最快的阶段过去。同时,地产融资需求也将显著下行,释放流动性,对A股估值水平构成支撑。

美股是否还能继续跌?对A股的影响?

我在本月初的文章 李蓓:A股反弹的原因,及后续的趋势(点击可阅读原文) 里分析过:

今年以来,外资持续净买入大于千亿,从资金流的角度,几乎是唯一的正向力量。

外资的持续流入,支撑了上证50为代表的大股票的表现,今年以来持续优于中证500和中证1000为代表的中小股票。

而外资的持续买入,很大程度是海外投资者总体风险偏好高的体现。海外风险偏好拐头,股市下跌,将会构成上证50为代表的大股票的下跌推力。

而海外投资者总体风险偏好的龙头,就是美股。

用标普500指数的PE来看,美股的估值水平,今年以来一直维持在过去几年的最高位附近震荡。

我今年2月曾经写过一篇文章,李蓓:全球股市见顶 —从美国长债利率为何上涨说起 (点击可阅读原文)判断全球股市见顶。现在看,这个判断总体上大致是正确的。除了美股,其它主要市场股市那个时候基本都见顶了。唯有有美股在10月又创新高了做了双顶。

我当时的核心逻辑认为随着海外央行QE力度的缩减,甚至后续将发展到净缩表,全球股市的估值水平面临见顶下行。

这一点我其实也没有错,美股的估值水平的确也没有继续提升。但是美股的盈利增速超了我的预期,高于20%。这一超预期,有一半来自税改对盈利的提升,有一半来自企业调整资本机构,具体来说就是发债回购股票。扣掉这两块非经常性的盈利增量,实际的美股盈利增速也就不到10%。

税改的影响是一次性的。

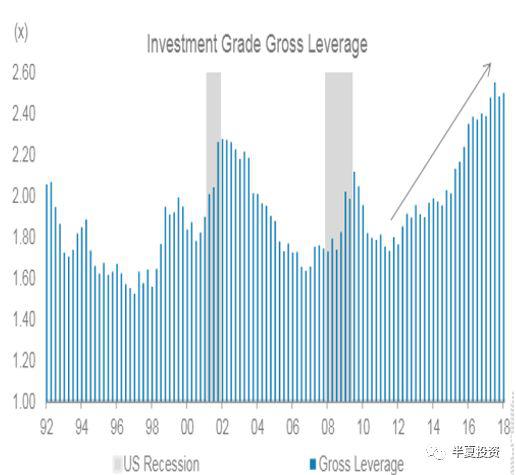

企业发债回购股票的动力,随着利率的上升将会衰减。

另外,美国企业的杠杆率也已经回到了历史最高位附近。继续增加杠杆的空间也很有限。

而驱动真实的盈利增长的美国经济本身,今年消费相对平淡,地产下滑。主要靠财政刺激的力度的增强,和企业产能投资的加速。

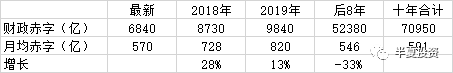

关于财政刺激力度,年初白宫公布十年计划的时候,我曾经计算过:2018年赤字增长是最强力的一年,2019年增长就会下降到13%。后面8年平均算,就要大幅下降。

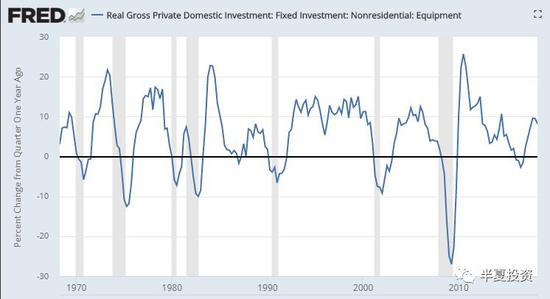

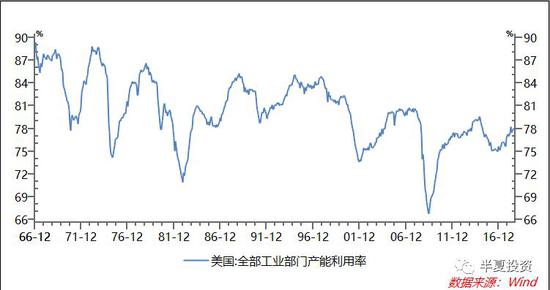

而企业产能投资,按照历史上的周期规律,一轮周期也就10年左右,时间上本轮大周期可能已经接近尾声。小周期上受税改的刺激,理论上有3-4个季度的持续释放周期。那么,也不差几个月了。

另外由于本轮产能利用率的顶跟之前几轮比相对较低。所以,10%左右的企业产能投资增速,可能也是顶部区间附近了。

所以,随着后续全球央行缩表进度的加速,美国在内的海外股市,估值水平难以重新扩张,而是有可能进一步下行。而中期1-2年左右的视角来看,美国经济的驱动力,以及企业盈利增长的驱动力都不能维持,都有下行驱动。

所以,虽然大跌之后美股存在反弹的可能,但大的方向上,中期美股的驱动力向下,也依然有下行空间。

基金仓位和信心

这里有个残酷的现实,基金经理作为个体总希望自己是理性的,是择时正确的。但互相之间,却总是面临互相博弈互相割韭菜的结果。到最后,作为一个整体,基金仓位总是错误的反向指标。市场顶部仓位最高,市场底部仓位最低几乎是铁律。

最上面已经说过,基金仓位仍然不够低,基金经理的信心也不够低。所以,市场大概率没有见底。

总结一下

A股的见底,必须要先实现另外3个小强的大跌:工业商品大跌,美股大跌,基金仓位大跌。目前只实现了半个,还差2个半,所以A股虽然下跌空间已经并不很大,但离底部还有一定的距离,时间上还要至少几个月。

1-2年的角度看,美股的估值水平仍有下行空间,盈利也将下行,下跌并未结束。

(本文作者介绍:上海半夏投资创始人兼基金经理,国内宏观对冲投资领域的先行者。)

责任编辑:张文

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。