本文是对2023年企业资产证券化市场整体发行情况、市场动态和评级调整的总结,以及对企业资产证券化市场的展望。

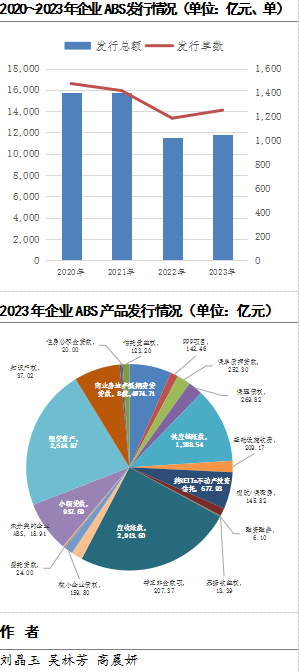

发行概述:2023年,企业ABS发行量同比有所回升,共计发行1,253单,发行规模同比增长2.47%;发行规模占资产证券化全市场产品的比重为62.94%,同比上升5.88个百分点,继续巩固其在资产证券化市场领先地位;一年期以内AAAsf资产支持证券加权平均发行利率同比有所上升,发行利率区间有所收窄。

市场动态:首单央企非主体增信工程尾款保理债权ABS、央企滚动发行类REITs、首单央企无主体增信CMBS等,是中央企业发行资产支持证券等创新品种的积极示范;碳中和叠加可持续发展ABS,是绿色企业在“碳中和”领域以及可持续发展道路的主动探索和积极实践;首单内资民营房企CMBS、首单民营制造企业产业园CMBS等,是民营企业盘活优质不动产资产的积极尝试,也是资本市场助力国家多举措发展壮大民营经济的重要体现。

评级调整:2023年,评级下调产品数量同比大幅减少;在金融严监管的驱动下,资产证券化产品交易结构及增信措施愈发完善,整体风险可控,但仍需关注个别项目信用风险。

未来展望:政策导向、经济形势及战略目标推动资产证券化产品多元化创新;资产证券化市场规则体系进一步完善,促进资产证券化业务的高质量稳步前行。

作 者

一、发行概况

2023年,在经济曲折修复及政策支持的积极影响下,企业ABS发行量有所回升;一年期以内AAAsf资产支持证券加权平均发行利率同比有所上升,发行利率区间有所收窄。

2023年,企业ABS发行量较2022年有所回升,共计发行1,253单,同比增加67单,发行规模11,784.10亿元,同比增长2.47%;发行规模占资产证券化全市场产品的比重为62.94%,同比上升5.88个百分点,继续巩固了其在资产证券化产品市场的领先地位。

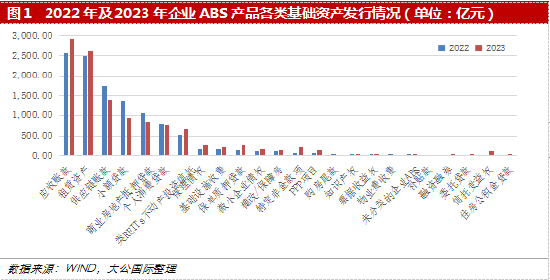

基础资产类型方面,企业应收账款、融资租赁债权以及供应链应付账款仍为2023年前三大基础资产类型,共计发行699单,发行规模6,917.01亿元,占企业ABS总发行规模的58.70%。具体来看,企业应收账款ABS占全年发行规模的24.72%,发行规模同比增长14.28%;融资租赁债权ABS占全年发行规模的22.19%,发行规模同比增长4.73%;供应链应付账款ABS占全年发行规模的11.78%,发行规模同比下降19.48%,虽继续受经济下行和市场低预期影响,但随着地产行业风险出清,地产企业融资环境持续改善,供应链应付账款ABS发行增速将有望回升。此外,一般小额贷款债权、CMBS、票据收益权等发行规模同比有所下降;保理债权、特定非金债权、PPP项目、保单质押贷款等发行规模同比有所增加。

发行利率方面,一年期以内的AAAsf资产支持证券2023年加权平均发行利率为3.34%,加权平均发行利率同比有所上升;最高发行利率为6.80%,最低发行利率为2.37%,发行利率区间有所收窄。

二、市场动态

首单央企非主体增信工程尾款保理债权ABS、央企滚动发行类REITs、首单央企无主体增信CMBS等,是中央企业发行证券化产品创新品种的积极示范;碳中和叠加可持续发展ABS,是绿色企业在“碳中和”领域及可持续发展道路的主动探索和积极实践;首单内资民营房企CMBS、首单民营制造企业产业园CMBS等,是民营企业以证券化方式盘活优质不动产资产的积极尝试,也是资本市场助力国家多举措发展壮大民营经济的重要体现。

央企无主体增信ABS实现良好突破。2021年10月,国资委发布了《关于加强中央企业融资担保管理工作的通知(国资发财评规[2021]75号)》(以下简称“75号文”),旨在进一步规范和加强中央企业融资担保管理,推动中央企业提升抗风险能力。2023年5月,国务院国有资产监督管理委员会发布《关于印发<中央企业债券发行管理办法>的通知》(以下简称“《通知》”),《通知》指出:中央企业应当积极利用债券品种创新等资本市场重大改革举措,通过发行资产支持证券等债券创新品种,有效服务国家重大战略。2023年8月2日,市场首单央企非主体增信工程尾款保理债权ABS“中建保理工程尾款保理债权第1期资产支持专项计划”发行成功。2023年8月24日,首单无主体增信CMBS“中信建投-上船公司1期资产支持专项计划”成功发行,优先A级及优先B级信用等级均为AAAsf,优先A级通过结构化方式实现了无主体增信,是中央企业通过去主体增信、仅依托基础资产质量发行资产证券化产品的积极实践。2023年12月29日,首单央企知识产权ABS、全国首单“保理融资债权+专利质押模式”知识产权ABS“水电十四局第1期知识产权资产支持专项计划”成功发行,三个首单均为中央企业发行资产支持证券创新品种形成良好示范。

碳中和及可持续发展挂钩ABS持续发力。2021年10月,《中共中央国务院关于完整准确全面贯彻新发展理念做好碳达峰碳中和工作的意见》中指出,将碳达峰、碳中和目标要求全面融入经济社会发展中长期规划。在“碳达峰、碳中和”目标的推动下,聚焦碳减排的碳达峰、碳中和资产证券化产品不断涌现,同时一些产品还叠加了可持续发展挂钩属性,从而有计划地实现可持续发展的目标。2023年4月27日,全国最大规模储架碳中和CMBS、全国首单灵活期限储架CMBS“金茂申万-上海金茂大厦-鑫悦绿色资产支持专项计划(碳中和)”成功发行,发行规模30.00亿元,优先级信用等级AAAsf,期限10+8年,发行利率4.68%;2023年6月21日,首单“碳中和+可持续挂钩”双创新标签ABS“中电投融和租赁2023年第2期碳中和绿色资产支持专项计划(可持续挂钩)”成功发行,发行规模17.50亿元,优先A1~A2级信用等级AAAsf,优先级加权发行利率3.17%;2023年8月25日,全国首单Pre-REITs培育清洁能源资产发行类REITs的创新融资产品“国家电投-湖北电力清洁能源绿色碳中和资产支持专项计划(类REITs)”发行成功,发行规模19.20亿元,优先级信用等级AAAsf,期限18年,发行利率3.17%;2023年12月6日,全国首单国企TOD项目类REITs“中信建投-深铁集团金融科技大厦资产支持专项计划(碳中和)”成功发行,发行规模19.32亿元,优先级信用等级AAAsf,期限17年,发行利率3.29%。碳中和CMBS产品及可持续发展挂钩ABS的接连发行,都是绿色企业在“碳中和”领域以及可持续发展道路的主动探索和积极实践。

民营企业积极尝试以ABS方式盘活存量资产。习近平总书记在党的二十大报告中指出“优化民营企业发展环境,依法保护民营企业产权和企业家权益,促进民营经济发展壮大”。2022年末,中央经济工作会议明确提出“从政策和舆论上鼓励支持民营经济和民营企业发展壮大”。2023年7月,《中共中央国务院关于促进民营经济发展壮大的意见》指出为促进民营经济发展壮大的总体要求和具体意见。2023年11月,中国人民银行、金融监管总局、中国证监会、国家外汇局、国家发展改革委、工业和信息化部、财政部、全国工商联等八部门联合印发《关于强化金融支持举措助力民营经济发展壮大的通知》(以下简称“《助力民营经济的通知》”),指出要“持续加大信贷资源投入,助力民营经济发展壮大”。在多项政策出台促进民营经济发展的背景下,2023年6月16日,首单内资民营房企CMBS项目“海通-大华商业物业资产支持专项计划”成功发行,发行总规模16.03亿元,优先A级信用等级AAAsf,发行利率4.80%,优先B级信用等级AA+sf,发行利率5.90%;2023年6月20日,全国首单民营制造企业产业园CMBS项目“中泰-正泰科技园1期资产支持专项计划”成功发行,发行规模6.70亿元,优先A级信用等级AAAsf,发行利率3.90%,优先B级信用等级AA+sf,发行利率5.00%;2023年9月12日,首单担保公司增信民企类REITs“宝供投资-深圳担保-仓储物流第一期资产支持专项计划”成功发行,发行总规模4.01亿元,优先A级信用等级AAAsf,发行利率4.00%。民营企业资产证券化产品的成功发行,也是资本市场助力国家多举措发展壮大民营经济的重要体现。

三、评级调整

2023年,评级下调产品数量同比大幅减少;在金融严监管的驱动下,资产证券化产品交易结构及增信措施愈发完善,整体风险可控,但仍需关注个别项目信用风险。

2021~2023年,分别有38单、32单和3单企业ABS产品评级下调,随着市场环境向好、监管政策调整等,2023年评级下调产品同比大幅减少,3单评级下调产品类型分别为CMBS、收费收益权ABS和类REITs,均为个体原因导致的评级调整,非市场共性。

根据公开信息,“华创-贵阳高新产投双写字楼资产支持专项计划”CMBS及“华融证券-铜仁公交经营收费收益权绿色资产支持专项计划”收费收益权ABS评级下调原因包括基础资产现金流不及预期,CMBS标的物业未进行重新估值,收费收益权ABS项目资产服务机构未按约定归集频率进行现金流归集,以上原因也是部分历史评级下调项目的共性原因。此外,“华融证券-铜仁公交经营收费收益权绿色资产支持专项计划”也因增信主体评级下调导致优先级证券评级下调。

综合来看,资产证券化产品存续期基础资产现金流、物业估值、主要参与方信用状况及履约表现等,均是关注重点。在金融严监管的驱动下,资产证券化产品交易结构及增信措施愈发完善,整体风险可控,但仍需关注个别项目信用风险,从个体中寻找共性,不断对资产证券化产品进行优化。

四、总结与展望

企业资产证券化产品在经历了快速增长期后,发行量自2021年起回落。2023年,在“强预期、弱现实”的背景下,叠加居民消费需求减弱、企业融资意愿不强、固定资产投资额下降和监管政策持续收紧等因素影响,企业资产证券化产品发行规模同比仅小幅增长。

2023年10月及11月,两交所分别发布了最新版《上海证券交易所公司债券和资产支持证券发行上市挂牌业务指南》和《深圳证券交易所债券发行业务指南第1号——公司债券(含企业债券)和资产支持证券发行上市挂牌业务指南(2023年修订)》(以下统称“两交所《业务指南》”),两交所《业务指南》的修订,涉及债券代码和简称的申请、资产支持证券的发行、登记与上市挂牌等,旨在进一步规范和明确资产支持证券发行上市挂牌工作要求,提高业务办理效率。资产证券化市场规则体系的进一步完善,也将有助于资产证券化业务的稳健发展。

2023年3月,证监会指导证券交易所制定《保险资产管理公司开展资产证券化业务指引》,证监会将会同银保监会等有关方面,鼓励符合条件的保险资产管理公司积极开展ABS及REITs业务。企业资产证券化产品管理人范围持续扩大,有利于更好地服务实体经济,助力债券市场高质量发展。

此外,在乡村振兴、文化旅游行业等领域,相应推出资产证券化产品,在响应国家各项政策和战略目标的同时,助力企业盘活存量资产,激发市场创造力。预计2024年,市场仍将推出多元化创新产品,企业资产证券化市场将保持稳中求进的态势继续发展。

报告声明

本报告分析及建议所依据的信息均来源于公开资料,本公司对这些信息的准确性和完整性不作任何保证,也不保证所依据的信息和建议不会发生任何变化。我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,不构成任何投资建议。投资者依据本报告提供的信息进行证券投资所造成的一切后果,本公司概不负责。

本报告版权仅为本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发,需注明出处为大公国际,且不得对本报告进行有悖原意的引用、删节和修改。

(本文作者介绍:大公国际作为中国国新控股子公司,成立于1994年,拥有独创的评级方法和评级技术,科研成果丰富。)

责任编辑:赵思远

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。