核心观点

引言:

年初以来,由于国内需求恢复快于预期、欧美经济韧性强于预期,叠加俄罗斯原油主动减产,油价开始企稳反弹,导致1月美国通胀环比跳升。市场因此担忧若未来油价进一步上涨,会再度推升通胀上行风险,引发加息预期持续走强。

核心观点:

今年油价出现单边上涨的概率较低,大概率维持高位震荡。随着油价从单边下行转向震荡格局,叠加能源价格权重下调,对美国通胀影响正逐步趋缓。

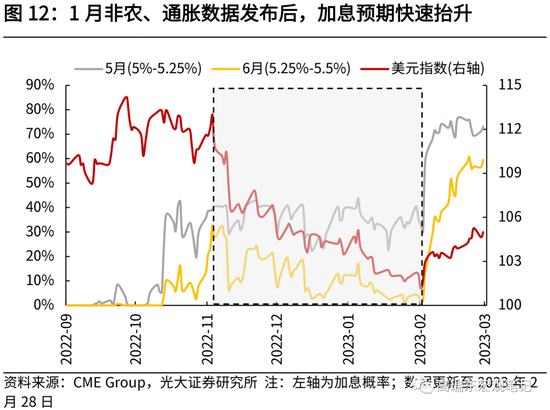

从资产价格看,市场对6月加息预期的定价已相对充分,若上半年内住房通胀开始回落、劳动力薪资增速延续收敛,在6月实际利率大概率转正的基础上,后续再度加息概率较低。这意味着当前市场的紧缩预期或步入尾声,近期美债、美元指数、金价的调整或告一段落。

油价反弹带动1月美国通胀数据走强

美国通胀回落过程中,预期与现实反复摩擦。去年11月、12月美国通胀数据快速回落后,市场对未来通胀降温的形势较为乐观,进而引发加息预期降温、降息预期升温,带动美元指数持续回落。但是,前期通胀数据的降温仍然是以油价下跌为主导,而服务通胀并未放缓,仍处在高位。因此,随着油价从单边下行转向震荡格局,叠加能源价格权重下调,对通胀影响正逐步趋缓。未来通胀下行速度更多取决于滞后的住房价格何时回落,以及劳动力成本何时缓解。

如何看待未来油价上行风险?

去年12月以来,油价企稳主要源于供需、流动性等多因素转向。一是,中国疫情快速过峰,经济复苏推升原油需求。二是,欧盟对俄制裁落地,俄罗斯石油开启主动减产。三是,前期加息预期趋缓,美元指数由强转弱。

今年在原油供给趋紧、需求相对韧性的情况下,供需维持紧平衡。但相较2022年,地缘风险已被多数消化,加息背景下海外经济放缓预期仍在逐步推进。我们预计今年布伦特原油价格以85美元/桶为中枢,维持高位震荡。

上半年,需求抬升叠加供给受限,油价易涨难跌,仍存在上行空间。需求方面,国内疫后复苏红利释放、欧美经济相对韧性,以及后续季节性需求抬升,将推动原油需求上行。供给方面,欧盟对俄成品油出口制裁落地后,短期内俄罗斯部分成品油出口受限,开启主动减产,对油价形成支撑。未来油价会否进一步上涨,一是,等待国内经济的进一步修复;二是,观察俄原油实际减产是否超预期;三是,若后续紧缩预期弱化,美元指数回落将进一步支撑油价。

下半年,随着俄罗斯成品油贸易逐步向欧盟以外地区转移,减产空间有望收窄,叠加美国经济逐渐走向结构性衰退,或将带动油价中枢小幅下移。但总体而言,考虑到OPEC挺价意愿较强、美国适时回购战略石油储备的诉求,油价下行空间有限。去年12月以来,布伦特原油价格已在75美元/桶上方站稳。

风险提示:俄罗斯石油减产超预期;国内经济复苏好于预期;欧美经济维持较强韧性。

一、油价反弹带动1月美国通胀数据走强

去年11月、12月美国通胀数据快速回落后,市场对未来通胀降温的形势较为乐观,进而引发加息预期降温、降息预期升温,带动美元指数持续回落。

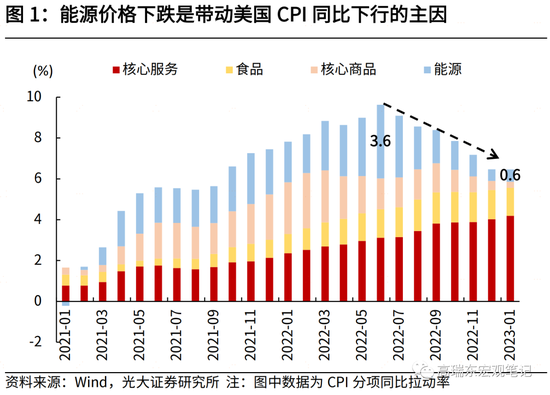

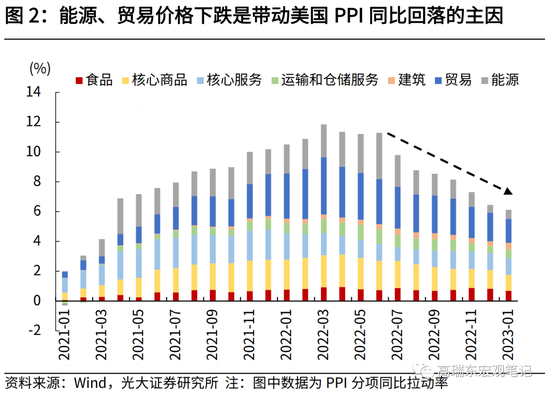

但是,前期通胀数据的降温仍然是以油价下跌为主导,而服务通胀并未放缓,仍处在高位。CPI方面,自2022年6月至2023年1月,美国CPI同比自高点9.1%降至6.4%,共下降2.7个百分点。其中,能源、核心商品价格分别贡献3.0、1.2个百分点的同比降幅,核心服务价格贡献1.1个百分点的同比涨幅。同样,PPI方面,2022年6月至2023年1月,美国PPI同比自高点11.1%降至6.0%,共下降5.1个百分点。其中,能源、贸易、核心商品价格分别贡献2.5、1.4、0.9个百分点的同比降幅。

因此,随着油价从单边下行转向震荡格局,对通胀影响也逐步趋缓。1月油价阶段性反弹,带来美国CPI、PPI环比明显抬升,同比下行速度放缓,市场因此又转向紧缩交易,预期加息将持续至6月。

二、如何看待未来油价上行风险?

今年以来,由于国内需求恢复快于预期、欧美经济韧性强于预期,叠加原油供给偏紧,油价开始企稳反弹,市场也因此担忧若未来油价进一步上涨,将带来通胀前景恶化。

我们认为,今年油价出现单边上涨的概率较低,大概率维持高位震荡,且上行风险更多集中在上半年。

首先,去年12月以来,油价企稳主要源于供需、流动性等多因素转向。

一是,中国疫情快速过峰,经济复苏推升原油需求。

11月,中国疫情反复带来油价下行压力。但12月初,中国防疫政策大幅优化,推动国内疫情快速过峰,自12月下旬起,出行强度逐步修复,持续推升原油需求。中国也成为今年原油市场最重要的需求增量来源。

二是,欧盟对俄制裁落地,俄罗斯石油开启主动减产。

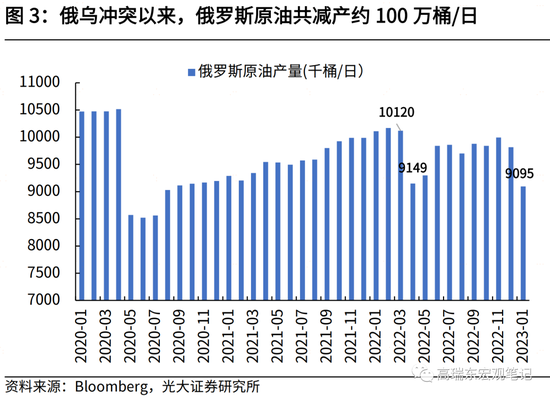

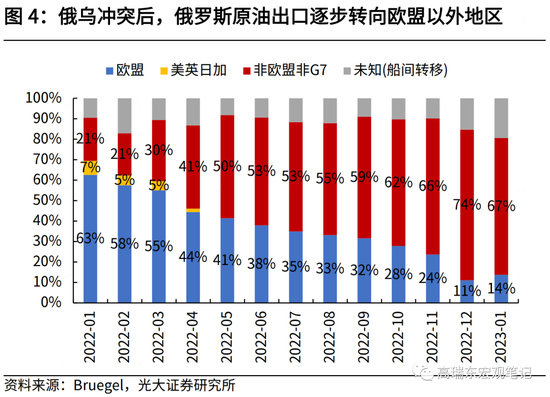

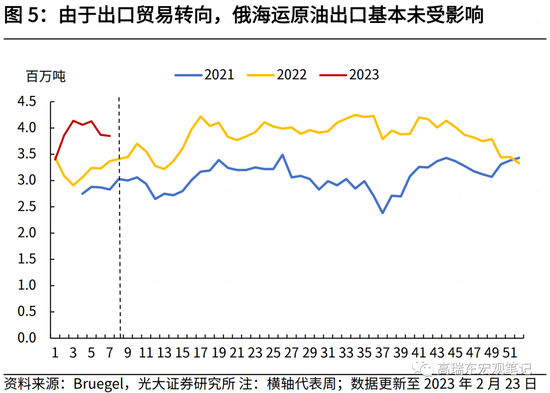

去年下半年以来,由于欧盟对俄制裁存在缓冲期,加之俄罗斯原油贸易流多数转向亚洲,俄罗斯原油出口和产量基本未受影响。

12月5日,欧盟对俄原油贸易制裁落地后,俄罗斯开始释放主动减产意愿。12月23日,俄罗斯方面表示,俄方可能在2023年初将石油产量削减5%至7%,并停止向支持对俄石油设置价格上限的国家进行销售。1月俄罗斯石油出现实质性减产,据彭博报道,1月俄罗斯石油产量降至910万桶/日,较12月下降72万桶/日,相较去年2月俄乌冲突前水平下降107万桶/日。2月5日,欧盟对俄成品油贸易制裁落地,2月10日,俄罗斯表示,为应对制裁,石油产量每日减少50万桶。

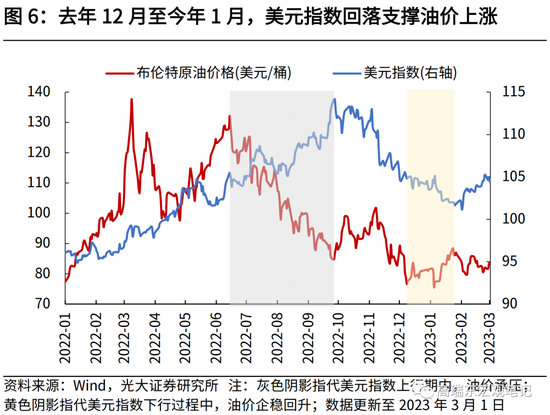

三是,前期加息预期趋缓,美元指数由强转弱。

去年下半年之后,油价大幅回落,一方面与俄原油供给风险消退有关,另一方面,很大程度上受美联储持续加息影响,削弱原油金融属性。但随着10月美国通胀数据确认见顶,11月、12月通胀数据接连降温后,市场普遍预计后续加息幅度减弱,对应美元指数快速走低,对油价也构成支撑。

目前看,由于中国需求回暖、俄罗斯石油减产以应对制裁,以及美国适时回购战略石油储备的诉求,短期内油价底部已经形成。去年12月以来,布伦特原油价格已在75美元/桶上方站稳。

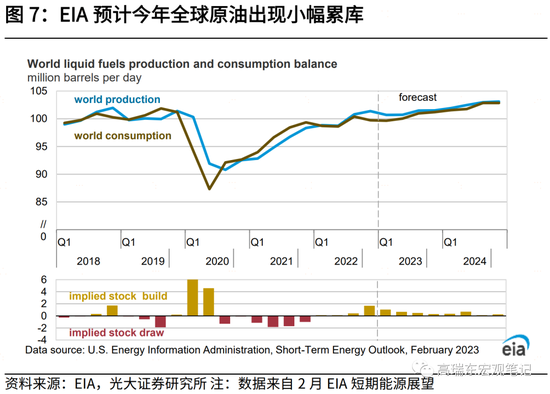

全年看,今年在原油供给趋紧,需求相对韧性的情况下,供需维持紧平衡。但相较2022年,地缘风险已被多数消化,加息背景下海外经济放缓预期仍在逐步推进。我们预计今年布伦特原油价格以85美元/桶为中枢,维持高位震荡。

上半年,需求抬升叠加供给受限,油价仍存在上涨风险。需求方面,国内疫后复苏红利释放、欧美经济相对韧性,以及后续季节性需求抬升,将推动原油需求上行。供给方面,2月5日,欧盟对俄成品油出口制裁落地后,短期内俄罗斯部分成品油出口受限,开启主动减产,对油价形成支撑;OPEC作为关键的边际定价者,在11月大规模减产后,产量维持平稳;美国页岩油由于资本开支不足,仍在缓慢增产。总体来看,全球原油供给端弹性较差。

鉴于美国加息预期反复,持续扰动金融属性,油价大概率曲折前行。此外,美国计划从战略石油储备中再出售2600万桶原油,预计在4月至6月之间交付,将部分对冲原油供给缺口。因此,我们预计上半年布伦特原油价格在80-95美元/桶区间震荡,总体上行高度有限。

下半年,随着俄罗斯成品油贸易逐步向欧盟以外地区转移,减产空间有望收窄,叠加美国经济步入结构性衰退,或将带动油价中枢小幅下移。

2月13日,俄罗斯副总理曾表示,俄罗斯计划在2023年将80%以上的原油和75%的石油产品转向出口“友好国家”,指向俄罗斯正通过出口转向等方式,逐步摆脱欧盟制裁。从俄罗斯海运原油转移至亚洲地区的经验看,成品油贸易也将通过多种方式逐步摆脱制裁,包括组建自有船队、建立影子船队、船对船转移、折价销售等方式。因而,随着成品油贸易逐步转向,预计下半年俄罗斯石油减产风险有望降低。

但总体而言,未来油价下行空间有限,我们预计下半年布伦特原油价格处在75-85美元/桶区间震荡。

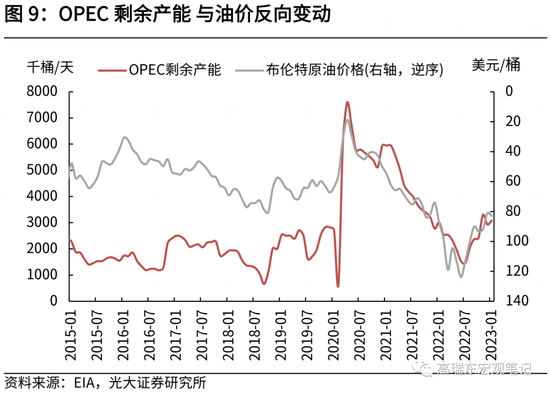

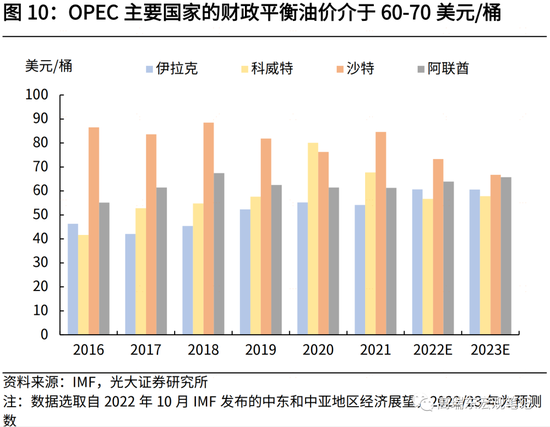

一是,当前全球原油闲置产能主要集中在OPEC国家,其通过产量调节,能够有效控制油价。鉴于其维护财政平衡的诉求,挺价意愿较强。若未来需求过快回落,OPEC大概率采取减产挺价措施。

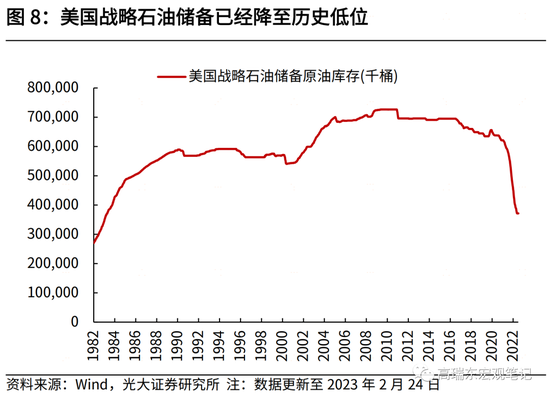

二是,美国存在回购战略石油储备的需求。去年10月,白宫曾承诺,当油价在每桶67至72美元或以下时,政府将会回购原油以填充战略石油储备。此前,美国为了平抑高汽油价格,2022年3月底宣布在6个月内从战略石油储备中释放1.8亿桶石油。截至今年2月初,美国战略石油储备库存降至3.7亿桶,达到近40年最低水平。今年4-6月,美国会再次释放2600万桶战略石油储备,此后库存将降至3.45亿桶,接近国际能源署要求的最低战略石油储备(要求成员国覆盖90天的净进口量,对应3.15亿桶)。

三、预计6月实际利率大概率回正,美联储加息或步入尾声

当前,随着油价从单边下行步入震荡阶段,以及能源分项权重下调,油价波动对于美国通胀的影响趋于收敛。今年1月,美国劳动部将能源分项权重下调至6.9%,去年1-12月权重平均为8.1%。去年上半年,美国能源价格环比平均上涨3.5%,拉动CPI环比上升0.3个百分点;下半年环比平均下降2.2%,拉动CPI环比下降近0.2个百分点。对于今年,假设在乐观情况下,平均每月能源价格环比上涨1.5%(对应油价环比上涨约4%),拉动CPI环比上升0.1个百分点。

因此,未来通胀下行速度更多取决于滞后的住房价格何时回落,以及劳动力成本何时缓解。对于前者,从领先指标看,预计今年二季度或将看到住房通胀的回落。对于后者,由于超额储蓄尚在、劳动力供给紧缺、居民债务负担较低,美国劳动力市场和消费领域形成正反馈效应,持续加息对于抑制居民消费效果较弱,劳动力成本的缓解仍然偏慢,等待未来非农数据释放进一步降温信号。

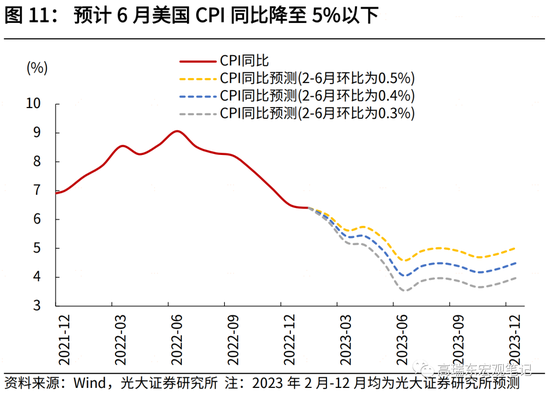

从美国通胀读数来看,6月CPI同比大概率低于5%,在预计5月美联储加息至5%-5.25%的基础上,对应实际利率回正。今年1月CPI单月环比跳升至0.5%,若假设今年2月-6月CPI单月环比分别为0.5%、0.4%(去年下半年核心CPI月环比均值为0.4%),下半年月环比均回落至0.3%,则预计6月CPI同比将分别回落至4.6%、4.1%,此后进入平台期。

因此,若上半年内住房通胀开始回落、劳动力薪资增速延续收敛,在实际利率已经回正的基础上,年中之后再度加息概率较低。这也意味着市场当前交易的紧缩预期或步入尾声,近期美债、美元指数、黄金价格的调整或告一段落。

四、风险提示

俄罗斯石油减产超预期;国内经济复苏好于预期;欧美经济维持较强韧性。

(本文作者介绍:光大证券董事总经理,首席宏观经济学家,研究所副所长,早稻田大学经济学博士,中国财政部金融人才库专家,中国金融四十人青年论坛会员。)

责任编辑:卫晓丹

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。