文/新浪财经意见领袖专栏作家 东方金诚 王青、高级分析师 冯琳

2021年8月金融数据点评

事件:2021年9月10日,央行公布数据显示,2021年8月新增金融机构人民币贷款1.22万亿,环比多增1400亿,同比少增631亿;8月末人民币贷款余额增速12.1%,分别比上月末和上年同期低0.2和0.9个百分点。

8月新增社融2.96万亿,环比多增约1.9万亿,同比少增6295亿;8月末存量社会融资规模305.28万亿,同比增长10.3%,增速比上月末和上年同期分别低0.4和3.0个百分点。

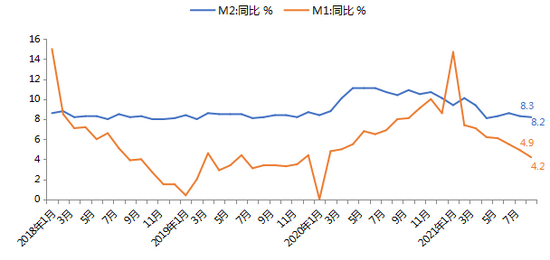

8月末,M2同比增长8.2%,增速比上月末低0.1个百分点,比上年同期低2.2个百分点;M1同比增长4.2%,增速比上月末低0.7个百分点,比上年同期低3.8个百分点。

主要观点:

总体上看,8月金融数据延续弱势,多项增速指标创年内新低。我们认为,年初以来的持续“紧信用”过程,以及近期经济下行压力有所加大,都是8月金融数据偏弱的重要原因;而另外一个原因是时滞效应:央行7月降准,8月召开货币信贷形势分析座谈会,以及近期新增3000亿再贷款支持小微企业,可以说“宽信用”信号已经发出;但历史数据显示,从政策信号释放到宽信用效果显现,往往会有2-3个月的时滞。

信贷方面,因城投、房地产融资严监管,以及经济下行背景下企业信贷需求有所减弱,银行风险偏好下行,8月信贷表现依然偏弱,且存在较为明显的票据冲量现象。另外,8月居民短期贷款也现同比少增,或与当前消费修复较缓相关。高频数据显示,8月商品房销量同比大幅下降,直接导致当月以房贷为主(占比约为八成左右)的居民中长期贷款延续同比少增势头。

8月社融环比季节性多增,同比大幅少增。除投向实体经济的信贷同比较大幅度少增,以及在年末资管新规过渡期进入倒计时背景下,信托贷款同比大幅多减外,主要原因在于去年同期地方政府债大规模发行,导致8月新增政府债券融资同比大幅下滑。

8月末M2增速小幅回落,主要原因是当月贷款走弱影响存款派生;8月末M1增速大幅下滑0.7个百分点,当月楼市显著降温是直接原因,同时实体经济活跃程度也有所下降。

展望未来,8月23日货币信贷形势分析座谈会之后,票据利率应声而起,这意味着银行信贷投放力度或已显著加大,9月宽信用效果将有一定程度体现。另外,接下来政府债券发行将明显提速,也将直接带动社融数据改善。我们判断,8月金融数据基本触及本轮“紧信用”过程的底部区域,9月有望企稳,四季度信贷、社融及M2增速都将进入一个小幅回升过程。未来金融对实体经济的支持力度,将主要取决于国内外疫情演化牵动的宏观经济走势。在我国货币政策空间充裕的背景下,政策面将相机而动,未来全面降准、再贷款再贴现及MLF操作等政策工具都有发力空间。

具体分析如下:

一、7月全面降准落地、8月下旬央行召开信贷座谈会要求银行加大信贷投放力度,直接带动银行放贷能力和意愿增强,但因城投、房地产融资严监管,以及经济下行背景下企业信贷需求有所减弱,8月信贷表现依然偏弱,且存在较为明显的票据冲量现象。

8月新增人民币贷款1.22万亿,环比季节性多增1400亿,但同比少增631亿,拖累月末各项贷款余额增速较上月末下滑0.2个百分点至12.1%。7月全面降准落地,直接带动银行放贷能力和意愿增强,但8月信贷数据依然偏弱,我们认为主要还是受城投、房地产融资严监管,以及经济下行背景下企业信贷需求有所减弱影响。

图1 新增人民币贷款规模及增速

数据来源:WIND,东方金诚

8月人民币贷款各分项环比均现季节性多增,但除票据融资和非银贷款外,各分项同比均为少增。8月票据融资环比多增1042亿,同比多增4489亿,一方面与当月到期量下降有关,另一方面,结合月内中上旬票据利率持续下行,显示银行信贷投放仍然存在票据冲量现象,印证当前信贷需求不足。这具体反映于:

首先,在房地产调控不断加码背景下,8月楼市继续降温,抑制居民按揭贷款需求。当月居民中长期贷款环比仅多增285亿,同比少增1312亿。同时,监管严查消费贷、经营贷等居民短贷流入房地产流域,加之疫情扰动居民消费活动,也限制了居民短贷需求,当月居民短贷环比虽季节性多增1411亿,但同比少增1348亿。

其次,8月企业短贷和企业中长期贷款均现同比少增。当月企业短贷维持负增,或因票据放量对短贷起到替代作用,与上月相比,季节性少减1428亿,但与去年同期相比,多减1196亿。8月企业中长期贷款环比仅多增278亿,同比少增2037亿,主要与城投和房企信贷增长受政策抑制直接相关。可以看出,本月企业信贷结构有所恶化,票据冲量现象加剧,企业中长期贷款则连续第2个月同比少增,这也反映出银行风险偏好下降,有效贷款需求也明显偏弱。

图2 8月人民币贷款各分项新增规模和环比、同比变化情况

数据来源:WIND,东方金诚

图3 企业新增中长期贷款规模与增速

数据来源:WIND,东方金诚

二、8月社融环比季节性多增,同比大幅少增。除投向实体经济的信贷同比较大幅度少增,以及在年末资管新规过渡期进入倒计时背景下,信托贷款同比大幅多减外,主要原因在于去年同期地方政府债大规模发行,导致8月新增政府债券融资同比大幅下滑。

8月新增社融2.96万亿,环比季节性多增1.90万亿,但同比少增6295亿,拖累月末社融存量增速较上月末下滑0.4个百分点至10.3%,仅比有数据记录以来的最低值(2018年末的10.26%)高出0.04个百分点。

图4 社会融资规模增长状况

数据来源:WIND,东方金诚

从分项来看,8月社融同比少增的主要原因在于,当月政府债券融资同比出现较大幅度下滑。实际上今年8月政府债券发行较为正常,但去年同期地方政府债大规模发行,高基数导致今年8月政府债券融资同比少增4050亿。同时,8月投向实体经济的信贷同比少增1488亿;在年末资管新规过渡期进入倒计时背景下,信托贷款同比多减1046亿。另外值得一提的是,在票据贴现大规模增加背景下,8月表外票据融资意外转正,环比多增2443亿,主要是到期量减少所致,但与去年同期相比,仍少增1314亿。

其他分项中,8月企业债券融资继续回暖,环比多增1382亿,同比多增682亿;当月新增委托贷款小幅回正,环比、同比实现多增,股票融资环比、同比亦现一定幅度多增,但对整体社融走势影响有限。

图5 8月社融各分项新增规模和环比、同比变化情况

数据来源:WIND,东方金诚

三、8月末M2增速小幅回落,主要原因是当月贷款走弱影响存款派生;8月末M1增速大幅下滑0.7个百分点,当月楼市显著降温是直接原因,同时实体经济活跃程度也有所下降。

8月末,M2同比增速较上月末小幅回落0.1个百分点至8.2%,直接原因是当月人民币贷款较弱,存款派生相应放慢。不过,8月财政存款增加1724亿,比去年同期大幅少增3615亿,改变了年初以来财政存款持续高增的势头,显示8月宏观政策向稳增长微调后,财政支出开始发力。这实际上也缓和了当月M2增速的下行幅度。本月M2同比增速回落,广义货币供应量增长水平已回到疫情前,是本轮“紧信用”过程持续发酵的一个明显标志,也意味着当前货币政策已回归常态化。

8月末,M1同比增速较上月末下滑0.7个百分点至4.2%,在上月已处明显低位的增速基础上进一步较快下滑。我们认为,一个直接原因是8月房地产市场显著降温,高频数据显示,8月30城商品房销量降幅比上月明显扩大——历史数据显示,M1增速与房地产市场热度存在较强关联。另外,8月官方制造业及非制造业PMI均现不同程度回落,特别是服务业PMI降入收缩区间,表明受汛情、疫情影响,近期实体经济活跃度下降,也是拖累M1增速下行的部分原因。我们认为,近期M1增速较快下滑且已明显处于偏低水平,在某种程度上折射出经济下行压力确实有所加大。

图6 M2与M1增速

数据来源:WIND,东方金诚

总体上看,年初以来的持续“紧信用”过程,以及近期经济下行压力有所加大,都是8月金融数据偏弱的重要原因;而另外一个原因则是时滞效应:央行7月降准,8月召开货币信贷形势分析座谈会,以及近期央行新增3000亿再贷款支持小微企业,可以说宽信用信号已经发出。但历史数据显示,从政策信号释放到宽信用效果显现,往往会有2-3个月的时滞,特别是在此次强调跨周期调节,不搞大水漫灌的背景下。

可以看到, 8月23日货币信贷形势分析座谈会之后,票据利率应声而起,这意味着银行信贷投放力度或已显著加大,9月宽信用效果将有一定程度体现;另外,接下来政府债券发行将明显提速,也将直接带动社融数据改善。

我们认为,在当前社融、M2增速已略低于名义GDP增速的背景下,接下来适度的边际宽信用不会导致宏观杠杆率再度抬头,却能够对稳定今年底、明年初经济运行起到重要支撑作用。我们判断,8月金融数据基本触及本轮“紧信用”过程的底部区域,9月有望企稳,四季度信贷、社融及M2增速都将进入一个小幅回升过程。未来金融对实体经济的支持力度,将主要取决于国内外疫情演化牵动的宏观经济走势。在我国货币政策空间充裕的背景下,政策面将相机而动,未来全面降准、再贷款再贴现及MLF操作等政策工具都有发力空间。

(本文作者介绍:清华大学公共管理学博士,东方金诚首席宏观分析师。)

责任编辑:赵思远

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。