文/新浪财经意见领袖专栏作家 东方金诚 王青、高级分析师 冯琳

2021年7月贸易数据点评

据海关总署统计,以美元计价,2021年7月出口额同比19.3%,前值为32.2%,上年同期为6.8%;进口额同比28.1%,前值为36.7%,上年同期为-0.7%;贸易顺差565.9亿美元,前值为515.3亿美元,上年同期为604亿美元。

主要观点:

7月出口连续14个月保持正增长,且增速处于两位数的高位,凸显全球疫情冲击下我国出口具有很强韧性。7月出口增速较上月回落,主要有以下几个原因:一是去年同期基数抬高;二是近期全球疫情虽现反复,但主要经济体制造业PMI等指标显示,境外产能总体上进入较快修复过程,我国出口的替代作用有所下降;三是近期国内大宗商品价格上涨,且已达到偏高水平,开始对部分企业出口接单带来一定不利影响。

7月进口表现依然强劲,但边际上看,进口动能有所放缓,表现于当月进口额环比逊于季节性,且两年复合增速有所下滑;当月价格因素对进口额同比增长的正向贡献不减,进口动能放缓主因国内进口需求边际减弱。

展望未来,我们判断7月出口增速下滑并非短期波动,而是代表下半年的总体趋势,其中受基数抬高及海外产能修复影响,8月出口增速会回落至15.0%左右。这意味着伴随出口对国内经济修复的拉动力边际减弱,下半年内需要及时顶上来。这也是近期国内宏观政策向稳增长方向微调的原因之一,意味着下一步我国经济复苏的主动力将从上半年的“出口高增+工业领跑”向“内需提速+服务业修复”切换。进口方面,本轮国内疫情反弹范围远超此前几轮,对经济运行、尤其是需求端的扰动相对较大,同时价格上涨对进口需求的抑制作用仍存,我们认为8月进口需求将边际减弱,预计进口金额同比增速将回落至18%左右。

具体分析如下:

一、7月出口增速如期回落,对主要经济体出口普遍减速,而且出口数据的两年平均增速也在走低,或意味着年初以来出口强劲增长势头出现下行拐点。

按美元值计算,2021年7月我国出口额同比增长19.3%(以人民币计价同比增长8.1%,差值为上年同期至现在人民币升值所致,汇率变动对进口额增速的影响类似),连续14个月保持正增长,且增速处于两位数的高位,凸显全球疫情冲击下我国出口具有很强韧性。

7月出口增速较上月大幅回落12.9个百分点,符合市场预期,显示出口增长动能边际上有所回落。为消除去年同期基数影响,与2019年同期对比,7月出口的两年平均增速为9.2%,而上月为15.0%,也表明7月出口增长动能确实出现一定程度回落。

数据显示,7月我国对主要发达国家和新兴经济体出口增速普遍下行。其中,7月对美国出口增速为13.4%,较上月下降4.4个百分点。一个重要原因是去年同期对美出口增速大幅上行,高基数是带动7月增速下降的主要原因。由于美国推出了对民众大额补贴政策,进口需求上升,实际上7月我国对美出口继续保持较强增长动能。7月我国对欧盟和日本出口增速分别为17.2%和12.6%,较上月大幅回落10.0和13.4个百分点。其中上年同期对欧盟出口增速基数还有所下降,对日本出口基数变化不大。这意味着7月我国对这两个发达经济体出口增速虽仍保持两位数,但增长动能出现了明显下滑。

7月我国对美、欧、日出口占整体出口的比重为37.6%。对这些区域出口减速,对整体出口增速产生了2.9个百分点的下拉效应。

新兴经济体方面,7月我国对头号出口目的地东盟的出口增速为14.5%,较上月下滑18.6个百分点。我们判断,除上年基数大幅抬高外,近期东盟中的印尼、马来西亚、泰国、越南等国疫情严重,也给我国对该地区的出口带来了负面冲击——7月我国对东盟出口额环比不升反降,明显不符合季节性规律。7月我国对印度和俄罗斯出口分别增长31.2%和13.2%,增速较上月下行13.1和37.9个百分点。上年基数变化能解释部分数据波动,但当月我国对以上国家的两年出口平均增速也出现较大幅度下行,显示出口增长动能在走弱。

7月我国对东盟、印、俄出口占整体出口的比重为18.7%。对这些区域出口减速,对整体出口增速产生了3.7个百分点的下拉效应。

整体上看,7月我国出口增速下行主要有以下三个原因:一是上年同期基数抬高,这在7月对各类经济体的出口数据波动中均有较大影响;二是近期全球疫情虽现反复,但主要经济体制造业PMI等指标显示,境外产能总体上进入较快修复过程,我国出口的替代作用有所下降。三是近期国内工业原材料价格上涨较快,且整体进入高位运行状态,成本压力迫使企业提高产品售价,也对部分企业出口接单带来了不利影响。7月财新制造业PMI指数分析中指出,“有企业反映,产品出厂价格上扬抑制了销售”。

二、7月进口表现依然强劲,但边际上看,进口动能有所放缓,表现于当月进口额环比逊于季节性,且两年复合增速有所下滑;当月价格因素对进口额同比增长的正向贡献不减,进口动能放缓主因国内进口需求边际减弱。

7月进口额同比增长28.1%,增速较上月放缓8.6个百分点。尽管去年7月进口额绝对规模环比增长,拉低了今年7月进口额的同比增幅,但从环比来看,7月进口表现也逊于季节性——7月进口额环比下降1.7%,而从历史数据看,多数情况下,7月进口额要高于6月——这也反映于7月进口额相较2019年同期的两年复合增速较上月下滑6.0个百分点至12.8%。因此,与6月相比,7月进口动能有所放缓,但从同比增速和两年复合增速来看,7月进口仍然处于强劲状态。

7月价格因素仍对进口额同比增速起到主要拉动作用。当月原油、铜等核心大宗商品价格高位宽幅震荡,此前曾大幅回调的煤炭、螺纹钢等“黑色系”商品价格则大幅拉涨。整体上看,当月RJ-CRB商品价格指数月均值环比上涨2.0%,同比上涨50.9%,涨幅较上月小幅收窄2.8个百分点。从进口需求角度来看,由于局部疫情反弹、洪灾等极端天气扰动国内经济运行,7月制造业和非制造业PMI双双下滑,其中订单类指数全面走低显示总需求走弱,这也是当月进口动能边际减弱的主要原因。同时,原材料价格高企侵蚀利润抑制企业增产意愿,进而影响原材料进口需求。我们注意到,7月PMI进口指数降至49.4%,已连续第二个月处于收缩区间,印证进口需求的边际减弱。

从主要进口商品来看,(1)7月原油进口环比量价齐升,进口量同比降幅较上月收敛5.0个百分点至-19.6%,但因进口价格同比涨幅收窄27.4个百分点,当月原油进口额同比增速较上月下滑11.3个百分点至51.5%。(2)或因国内生猪养殖及大豆压榨利润下滑,影响对大豆的进口需求,7月大豆进口量环比大跌,同比降幅较上月扩大10.1个百分点至-14.0%,因此,尽管当月大豆进口价格进一步上扬,但进口额同比增速较上月下滑12.5个百分点至31.9%。

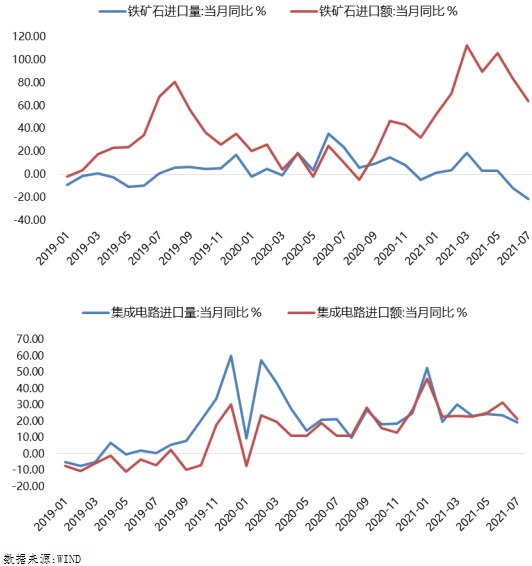

(3)主因国内钢厂环保限产影响对铁矿石进口需求,7月铁矿石进口量环比小降,同比降幅扩大至-21.4%(前值-12.1%),当月铁矿石进口价格则继续走高,因此,主要是进口量下滑拖累,7月铁矿石进口额同比增速较上月下滑19.5个百分点至63.9%。6月铁矿石进口价格持续上涨,同比涨幅从上月的99.0%加快至108.4%,但因外矿供应偏紧,6月铁矿石进口量环比延续下降,加之基数走高,同比大幅下降12.1%(前值为增长3.2%),拖累当月进口额同比增速较上月放缓22.0个百分点至83.3%。(4)7月集成电路进口量升价跌,进口量环比增长7.6%,但因基数走高,同比增速较上月下滑4.2分百分点至19.3%,当月进口价格同比涨幅也有明显收窄,共同影响进口额同比增速较上月下滑10.3个百分点至21.0%。

三、未来一段时间境外产能修复过程还会持续,加之上年基数持续抬升,我们预计8月出口增速会进一步降至15%左右;下半年出口增速会出现回落势头,进口有望继续保持较高增速。

展望未来,我们判断7月出口增速下滑并非短期波动,而是代表下半年的总体趋势,其中受基数抬高及海外产能修复影响,8月出口增速会回落至15.0%左右,四季度个别月份出口同比不排除出现负增长的可能。这意味着伴随出口对国内经济修复的拉动力减弱,下半年内需要及时顶上来,稳增长将进一步倚重国内消费和投资。我们判断,这也是近期宏观政策向稳增长方向微调的原因之一,意味着下一步我国经济复苏的主动力将从上半年的“出口高增+工业领跑”向“内需提速+服务业修复”切换。

进口方面,当前国际大宗商品价格仍处高位波动,预计短期内价格因素将继续对进口金额增速产生显著正向贡献——尽管因去年同期大宗商品价格回升,同比拉动作用在边际上会持续减弱。需求方面,本轮国内疫情反弹范围远超此前几轮,对经济运行、尤其是需求端的扰动相对较大,同时价格上涨对进口需求的抑制仍存,我们认为8月进口需求仍将边际减弱,PMI进口指数料将连续第3个月落于荣枯线以下。综上,预计8月进口金额同比增速将回落至18%左右。

(本文作者介绍:清华大学公共管理学博士,东方金诚首席宏观分析师。)

责任编辑:赵思远

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。