文/新浪财经意见领袖(微信公众号kopleader)专栏作家 郭振华

相互保出来后,作为保险系教师,我自然就产生了好感,因为像极了讲了无数遍的风险汇聚原理。虽然不少人说是创新,但我感觉是一种返祖现象。

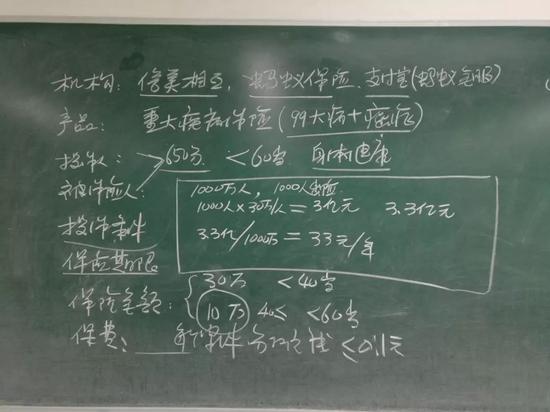

我利用10月18日晚上的保险选修课与同学们进行了讨论,感谢各位同学的积极参与,把我们得到的七点结论分享如下:

1. “后付费”改变了产品金融属性

大家知道,现代保险都是预付费的,先交费,后赔付,正因为此,保险公司有了保险准备金,有了大笔的负债和资产,成了金融机构。

但相互保的设计采用了后付费制度,半个月公示一次出现案件,然后由所有参与者分摊总赔付额。

这样,承保方就没有准备金了,也没有了保险公司的投资功能。感觉像是卖消费品,而不是金融产品。

2. “赔付=收费”消除了公司承保风险

对于现代保险公司,因为无法完全达到大数定律,以及预付费导致的赔付滞后,使得保险公司面临未来赔付金额不确定以及投资收益不确定等风险,因此,现代保险公司都是承担风险的,股东需要投入资本来吸收风险或兜底。

但是,相互保采用后付费,而且保险期限缩短到了半个月,使得收费总是大于赔付(有10%的管理费),消除了公司的承保风险。

公司不承保风险,只是一个大家汇聚风险的平台。

3. “330万底线”保证了参与者分摊金额的稳定性

相互保有一个“不到330万人参与自动解散”条款,其意义在于使风险组合达到或逼近大数定律,保证参与者每次交费数额的稳定性。

如果达不到甚至离得太远,后果就是每人每半个月分摊的金额有高度的不确定性,一会多一会少,保费失去稳定性,客户们会不高兴的。

3. 噱头营销:每个案件每人分摊不超过0.1元

第一眼看上去,一人一案一毛钱,一个30万的赔付需要至少300万人的参与,至少300万人参加才能分摊损失,所以确定了330万人的底线参加规模。

但实际上,我感觉这是个营销噱头,因为多数人是不善于思考的,一看到一案不超过1毛钱,自然会产生极端便宜的感觉,于是主动加入。

等到加入后,逐渐发现分摊的金额远不止1毛钱(案件可能挺多),尽管有些不高兴,但那毕竟是自己当初做出的决定,也可能就逐渐认账了!

4. 没有差别定价

相互保只区分了0-39岁和40-59岁两档,对这两档人采用了不同的费率。您想一下,两类人保额不同(30万和10万),但分摊损失一样多,实际上就是不同的费率,前者低、后者高。

这一点与现代保险相比有重大缺陷,就是没有根据年龄差别定价,年龄大的占了便宜,年龄小的则吃了亏。

5. 出事越多,公司赚的越多

现代保险公司采用预付费制度,业务做进来之后,就希望客户少出事,这样就可以少赔钱,赔得越少,赚得越多。

但相互保正好相反,它采用后付费制度,收费=赔款×110%,公司收入实际等于“赔款×10%”,显然,参与者出事越多,赔款越多,公司实际收入就越高。

6. 道德风险控制问题

由于只需要提交电子索赔文件,可能会造成不少欺诈案件,当然,公司有一定的审查制度,包括公示和参与者评议,但由于电子文件很容易造假,可能会存在较多道德风险问题。

最好的方式就是保险业与医疗体系逐渐联网,据说今年有所行动。如果完全实现联网,所有诊疗信息可查,信息不对称就基本消除了,这一点短期不容易实现。

7. 参与者退出的可能性较大

不要看大家现在好像很踊跃的样子,但人类的本性还是难以忍受每半个月出一次血,却没有任何私人收益。保险之所以难以销售和普及,根源就在于此。

这一点,相互保即便采用了后付费也是无法消除的,尽管案件公示和案件评议制度可以增强参与人的风险认知,但是否能够抵消参与者的自私本性,还未可知。

预计未来会进进出出不断,池子里的人数能够维持多少,我们拭目以待。

(本文作者介绍:同济大学风险管理与保险学博士,上海对外经贸大学教授、保险系主任,兼任中国保险学会理事、上海保险学会常务理事。对保险业和保险公司经营有独到见解。运营《保险神谭》公众号。)

责任编辑:张文

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。