文/新浪财经意见领袖(微信公众号kopleader)专栏作家 洪偌馨

小米的金融业务或许未必会成为其“上市故事”中的主角,但是在其各项业务的发展以及未来营收、利润的增长中,金融的价值绝不可被低估。

如果说2017年中国的科技公司们迎来了又一轮上市”超级周期“的开启,那么2018年初传来的小米即将上市的消息,则把这轮上市周期的进程推向了高潮。

虽然小米的上市地到底在香港还是美国尚未确定,短短几个星期之内,估值也从最初传言的2000亿美金直接打了5折,变成1000亿美金。但是即便如此,这依然是一笔受到全球科技市场瞩目的IPO。

根据IT桔子统计,截止到2017年最后一个交易日收盘,互联网科技领域的中概股市值情况如下:

腾讯控股市值31955亿元(4900多亿美元),阿里巴巴市值28491亿元(4378亿美元),百度市值5269亿元(809亿美元),京东市值3813亿元(586亿美元)。

如果小米上市真的有千亿美金市值,小米将成为国内仅次于A(阿里巴巴)T(腾讯)的第三大互联网公司,将B(百度)和J(京东)远远甩在身后。

然而在此消息爆出之后,市场上最多的声音是:小米靠什么支撑起如此庞大的估值?尽管小米在2017年确实春风得意,手机销量重回全球前五,提前两个月完成千亿销售目标,但是无论对标互联网公司AT亦或是同样以电子产品起家的苹果公司,小米似乎都无法摆脱被高估的标签。

值得注意的是,在2017年初小米的公司年会上,雷军透露,未来一年,小米将会聚焦黑科技、新零售、国际化、人工智能和互联网金融五大方向,其中互联网金融作为核心战略也是小米首次在内部员工会上提出。

小米的金融板块会成为支撑其估值、讲出一个好故事的关键吗?

如果小米的目标是复制一个“蚂蚁金服”的话,似乎很困难。金融监管在2017年的转向使得新金融的概念变得越来越暧昧,由于起步较晚,小米此前布局的支付、保险经纪、理财等业务也尚未成气候。

但是如果从另一个角度来看,在小米“新零售+互联网+硬件”战略下,无论是在B端的供应链金融方面,还是在C端进行流量变现、提升客单价方面,金融业务都在贡献更多。

1

小米的金融版图

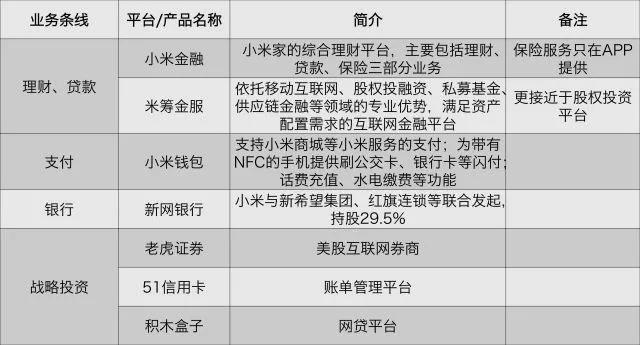

虽然小米的金融业务起步并不算早,但是在牌照和业务线布局方面已经相对齐全。无论是价格一路水涨船高的第三方支付牌照,还是新金融行业分量最重的民营银行牌照都已经被小米收入囊中。另外,小米还布局了网络小贷、保险经纪、商业保理等牌照。

与此同时,小米在金融业务的投资方面出手也颇为频繁,抛开顺为资本不谈,仅小米本身就投资了老虎证券、51信用卡、积木盒子等多家公司,覆盖了网贷、证券、理财、彩票等多个领域。

小米金融业务布局

小米金融业务布局从发展路径来看,小米并没有另辟蹊径,而是与新金融巨头们一样,从支付切入,然后进入利润最高的贷款领域,同时兼顾保险代销、理财等流量消耗型业务,且逐步向产业链上游延伸,为用户定制化产品。这一思路从小米过去几年重点发力的业务也可见一斑。

从2016年开始,小米的支付业务一直在快速推进,包括布局公交支付场景,与更多银行合作,尝试VR支付等。

2017年,小米的消费金融业务发展迅猛,不到半年时间,贷款规模增长超百亿。从ABS的发行情况来看,它几乎是除阿里之外,市场上的最大玩家之一。

值得注意的一点是,小米贷款最早于2015年9月推出,定位于提供小额信用贷款服务,包括“现金贷”和“分期”两大产品。而2017年4月,“小米贷款”App独立发布,业务不再限于小米手机和小米商城用户,开始面向所有用户提供小额信贷服务,这也被看做是小米金融业务扩张的一个重要节点。

此外,保险业务也是小米金融大力推进的一块业务,在手握保险经纪牌照的条件下,小米近两年与合作伙伴合作,推出了一系列针对小米用户定制的保险产品。

尽管小米金融的布局是按照巨头的思路来的,但是要复制一个巨头却很困难,这也是小米金融业务此前一直存在感不强的原因。

小米的支付业务由于起步较晚,除了在生态内部的使用之外,在外部想要撼动AT掌握90%以上移动支付市场的格局似乎非常困难。

贷款业务虽然增速迅猛,但是在去年网络小贷的整治文件下发之后,ABS也迟迟没有下文,这对业务或多或少造成了影响。另外,小米虽然是新网银行的股东,但是在银行业务发展的过程中存在感并不强,短时间内也很难解决贷款业务冲到的冲击。

2

金融业务的新角色

看完了小米金融的布局,我们再来看一下在小米的大战略之下,金融业务扮演着怎样的角色。

小米成立初期的发展策略是,首先依靠贴近成本的硬件产品获取海量用户,再利用发烧级的操作系统MIUI粘住用户,最后通过互联网服务即应用软件完成流量变现。

腾讯/360均是这一模式的成功典范,彼时诸多互联网企业均是此模式的拥趸。

图片来源:分析师薛永锋

图片来源:分析师薛永锋在这个三级火箭中,金融业务理论上属于第三级的流量变现部分。此前小米金融布局的思路,从支付到贷款、理财、保险等,也是紧紧围绕C端流量展开的。

然而在2017年7月,雷军在阿里巴巴网商大会上提出新的铁人三项:硬件+新零售+互联网之后,金融业务虽然仍旧与小米互娱等典型的C端业务放在一起,但是扮演的角色却在悄然发生变化。

2017年,为了挽回销售量下跌的颓势,重返线下成为了小米的一个重要课题。按照雷军的规划,小米2017年年底铺到250家,2018年年底500家,2019年1000家。

全面铺开的小米之家加上小米商城、优品以及全网电商,共同构成了线上+线下的新零售闭环。而在眼下讨论新零售,金融服务几乎已经是其中的标配。

此前小米金融负责人洪锋在一次公开演讲中表示,除了原本线上的分期场景与消费贷款之外,小米的合作渠道商、上百万的小米小店店主也有着非常大的小微经营贷的需求。

在这个维度下,金融业务仍然是C端流量变现的重要布局,只是它能够以更多形态嵌入新零售线上线下、面对消费者和商户等不同场景中。

而在新零售之外,小米还押注了另一个重要领域——硬件。除了手机,小米布局的智能家居生态链已经初具规模。按照当初雷军的计划,五年时间孵化100家智能硬件公司,目前小米生态链企业投资正在接近当初预期的目标。

不久前向SEC提交了IPO招股书的华米——全球最大的可穿戴设备厂商,就是小米生态链数百家企业中的一个。

而在这个生态链背后,其实是巨头基于对上下游供应商的掌控力而产生的产业金融机会。

我在此前的文章中(传送门:《从这八个趋势,看2018新金融行业如何“重建”与“突围”》提到过,过去供应链大都基于传统产业、核心企业,但随着新经济的崛起,一大批具有新的商业模式、新的供应链环节的企业开始涌现,与之相匹配的新的供应链金融模式也亟待出现。

小米本身作为新的智能硬件生产商、也是投资方,对于自身的供应商以及被投企业的团队、技术、产品、数据有着更好的掌控和理解,因此能够更好地识别背后的风险,进而提供金融服务。

从某个角度来看,小米的金融业务或许未必会成为其“上市故事”中的主角,但是在其各项业务的发展以及未来营收、利润的增长中,金融的价值绝不可被低估。

(本文作者介绍:洪偌馨,资深财经记者、主持人,自媒体“馨金融”创始人。)

责任编辑:杨畅

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。