美股科技五巨头,今年过得怎么样?

欢迎关注“创事记”的微信订阅号:sinachuangshiji

文/金玙璠 苏琦

来源/ 深燃(ID:shenrancaijing)

北京时间10月30日凌晨,美股科技五巨头中的三家在收盘后公布了截至9月30日的最新一季财报。

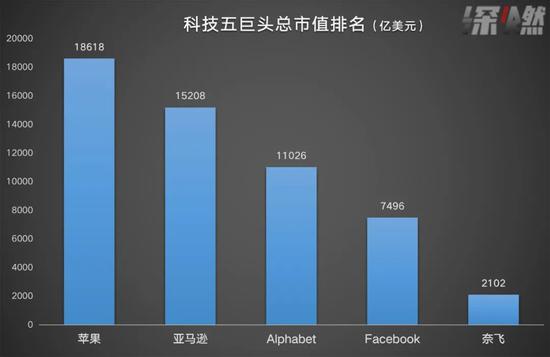

以目前的市值来看,苹果、谷歌、亚马逊均已冲过万亿美元市值的重点线,排名第四的Facebook目前市值约为7500亿美元,末位的奈飞刚迈过2000亿美元大关。

科技五巨头市值排名图 数据来源 / 公开数据 制图 / 深燃

科技五巨头市值排名图 数据来源 / 公开数据 制图 / 深燃与国内新冠疫情的爆发、对企业的影响集中在一季度不同,美国市场受疫情影响延续至今。深燃统计了科技五巨头今年以来发布的三个季度财报,从收入、净利润、业务变化等维度来反映疫情之下科技五巨头今年过得如何,谁最得意?谁最惨?它们走出疫情阴霾了吗?

五巨头谁最挣钱?

从最新一季财报来看,科技五巨头在营收、利润方面都表现出强势增长。营收方面,亚马逊以961亿排名第一,苹果则表现出最强的盈利能力,净利润达127亿。本季度,谷歌的母公司Alphabet增速表现最为亮眼,净利润同比增长59%。Facebook则带来了创纪录的第三季度财报,营收、利润双双反弹。相比之下,奈飞并没有延续前两季的辉煌,净增付费用户数出现下滑,净利润也不及预期。

来源/ 公司财报 制图 / 深燃 苹果

来源/ 公司财报 制图 / 深燃 苹果总的来看,苹果公司的2020财年第四季度(2020年第三自然季度)业绩在营收、利润方面的表现均超预期,营收647亿美元,同比微涨1%;净利润为127亿美元,与去年同期的137亿美元相比有所下降。

来源/ 公司财报 制图 / 深燃

来源/ 公司财报 制图 / 深燃具体业务方面,苹果公司CFO梅斯特里一句话总结:除iPhone外,其他产品的销售在这一季度增长了25%。这话说得略显夸张,但可以说,这一季的苹果除了手机,其他部门都完成了相对大幅度的增长。

可穿戴设备、家居及配件销售额78.8亿美元,相比去年同期增长21%,产品包含毛利率极高的AirPods系列和手表,是苹果最新的利润发动机;Mac销售额为90.3亿美元,去年同期69.9亿美元;iPad销售额为68亿美元,去年同期46.6亿美元;服务部分也在继续上涨,营收145.5亿美元,同比增长16.3%。

但苹果依赖的iPhone收入在本季度只有264亿美元,同比大跌20%。原因很简单,因为本季度财报记录的是7、8、9三个月的业绩,今年的iPhone 12延迟到10月才发布,首销金额不在今年的第四财季。

在没有新一代iPhone的情况下,看iPhone 11发售以来的销售收入变化更加客观。

来源/ 公司财报 制图 / 深燃

来源/ 公司财报 制图 / 深燃分市场来看,其他所有市场的销售额都在增长,只有大中华市场的销售收入同比大幅下滑28.6%。苹果CEO库克给出的理由是,由于此前中国消费者在等待5G iPhone,因此本财季销售额肯定会疲软些,他对下一个财季的大中华区销量非常有信心。

亚马逊

即使没有Prime Day,亚马逊Q3的业绩也是不错的。由于零售商店的关闭和新冠肺炎的管制,人们开始习惯在线上消费,亚马逊的净利润较去年同期增长了近3倍。

据财报数据显示,亚马逊第三季度净销售额为961.45亿美元,与去年同期的699.81亿美元相比增长37%;净利润为63.31亿美元,与去年同期的21.34亿美元相比增长197%。

在亚马逊的利润贡献中,AWS越来越重要。

按照服务和业务类型划分,第三季度来自于在线商店的净销售额为483.50亿美元,同比增长38%;来自于实体店的净销售额为37.88亿美元,同比下降10%;自于第三方卖家服务的净销售额为204.36亿美元,同比增长55%;来自于AWS云服务的净销售额为116.01亿美元,同比增长29%。

上个季度,疫情似乎也给亚马逊带来了同样巨大的提振。今年4月至6月,亚马逊的净利润同比翻了一番,达到52亿美元。

谷歌

整体来看,谷歌母公司Alphabet的营收表现除了二季度发挥“失常”外,一季度和三季度基本都保持着13%左右的同比增速。

上一财季,同样是美国五大科技巨头之三选择在同一天公布季度财报,在指标刷新高的其他三家面前,最尴尬的是Alphabet,营收利润双双下滑,交出了上市14年以来最差成绩单。

来源/ 公司财报 制图 / 深燃

来源/ 公司财报 制图 / 深燃本季度,Alphabet的表现最为亮眼,截至2020年9月30日的第三季度财报显示,总营收为460亿美元,同比增长14%;净利润为112亿美元,同比增长59%。

受疫情等因素影响的广告业务,上一季度增速为负后,在本季度终于扬眉吐气,Alphabet的广告收入同比增长9.8%至370.95亿美元;云业务发挥稳定,成为所有业务版块中增速最快的部分,收入为34.4亿美元。

除此之外,包括Pixel手机等硬件在内的谷歌其他收入为54.8亿美元,同比增长35.3%。Alphabet旗下的其他(Other Bets)收入1.78亿美元,同比增长14.8%。这其中包括自动驾驶公司Waymo和生命科学业务Verily。

Facebook带来了创纪录的第三季度财报(截至2020年9月30日):

营收从疫情期反弹,同比增长21%至214亿美元,其中来自广告业务的营收为212亿美元;净利润为78亿美元,同比增长29%。

一位广告业内人士表示,Facebook多为小企业广告客户,这部分客户的付费能力和需求受疫情冲击严重,如今广告市场回暖,Facebook营收大幅回暖。

来源/ 公司财报 制图 / 深燃

来源/ 公司财报 制图 / 深燃随之回暖的还有利润,相比前两个季度,三季度Facebook利润环比增长53%至78亿美元。

对于Facebook而言,另一个关键指标是用户数,用来衡量其生态体系。

截至2020年9月,Facebook的日活跃用户数为18.2亿人,比去年同期增长12%;月活跃用户数为27.4亿人,比去年同期增长12%;包括Facebook、 Instagram、WhatsApp和Messenger等生态体系内的日活平均为25.4亿,同比增长15%。

重度依赖广告收入的Facebook目前也在尝试开拓游戏业务,以及入局电商。

奈飞

在2020年第三季度,奈飞并没有延续前两季的辉煌。

财报显示,奈飞Q3营收64.4亿美元,略微超过预期,比去年同期的52.45亿美元增长22.7%;净利润7.89亿美元,比去年同期增长19%,但不及预期。

同时,从核心指标净增付费用户数上看,奈飞今年一季度与二季度都在疫情的影响下突破了1000万大关,而到Q3这一数据出现了下滑,净增付费用户只有220万人,低于分析师预期的330万人。

个人需求:

拉动教育、流媒体、电商版块大涨

疫情之下,个人学习、办公、娱乐及购物的大量需求转至线上,苹果、奈飞、亚马逊均有所受益。

最直观的变化是 ,疫情之下,平板电脑成为很多用户居家学习和办公的新选择。

一位长期观察苹果的人士对深燃表示,Mac和iPad在苹果营收中占比较小,对于苹果而言,生态价值大于销量指标,以更长的周期来看这两个版块即可。从近四个季度财报数据来看,Mac和iPad的销售额同比走势呈现出从下跌到上升的趋势。

苹果2020年Q1,当iPhone、服务、可穿戴等一片高歌猛进时,Mac和iPad表现相对黯淡:Mac的营收为71.6亿美元,同比下跌3.45%;iPad营收59.77亿美元,同比下跌超11%。

这样的趋势在苹果2020年Q2进一步扩大,iPad营收为43.68亿美元,占比7%,同比下滑10.3%,Mac营收为53.51亿美元。库克称,公司销售在3月末至4月初急剧下降后开始恢复,得益于新iPad Pro、iPhone SE和MacBook Air等产品。

到了Q3,Mac销售收入为58.2亿美元,较上年同期的52.58亿美元增长11%;iPad销售收入为50.23亿美元,较上年同期的46.34亿美元增长8%。具体到地区,大中华区第三财季净营收为91.57亿美元,比去年同期的95.51亿美元下降4%,远小于过去两个季度25%和21%的同比下滑幅度。

苹果最新一季的Q4财报一出,所有的分析均指向iPhone增长乏力,相应的,Mac和iPad则因远程学习和办公的需求强势增长。

Mac产品从去年的69亿美元增长到90亿美元,同比增长了29%。

90亿美元是什么概念?今年第二季度PC出货量全球第一的联想,发布的截至今年6月底止的首季度财报显示,联想集团的收入133.48亿美元,其中,个人电脑和智能设备业务为106.03亿美元。苹果公司iPad部门的收入也实现了大幅度增长,从46亿美元增长到67亿美元,同比增幅达到46%。

苹果的硬件卖得好,奈飞的会员也卖得不错。

来源/ Pexels

来源/ Pexels今年以来,一片暴跌之中,奈飞的股价连续上涨。今年4月,奈飞更是以1927亿美元的市值,在时隔一年多之后,再次超过了迪士尼。

这是由于大家都被关在家里,重新变回沙发土豆,对线上流媒体的需求激增。不得不说,今年第一季度,奈飞确实交出了超乎预期的成绩单。

2020年第一季度,奈飞实现营业收入57.7 亿美元,同比增长27.6%,略高于市场预期。这主要是由于家庭隔离的政策,使得会员增长激增。其中新增订阅用户1577万,远超市场预期,去年同期,奈飞的全球新增用户数仅为960万。

但从后来的数据看出,这可能是暂时的。2020年Q1的新增用户,主要聚集在北美以外的地区。财报显示,奈飞在欧洲和中东在内的地区增加了近700万用户,拉丁美洲用户增加了290万,亚太地区用户增加了360万。而在美国本土和加拿大,奈飞新增用户数仅为230万。而这一地区,是流媒体的最大的竞争赛场。

很快,Q2的财报就证明了,疫情带来的线上流量激增并不可持续。这一季度,奈飞新增付费用户1009万,同比增长27.3%,但从5.5%的环比增速来看,已经跌回了疫情前的水平。

从用户数据来看,欧洲、中东及非洲,在本季度的新增用户量为275万,与上一季度相比有明显下降;而原本增长趋缓的美国本土及加拿大地区,在Q2“反常”的拿下了净增最多的成绩,但也仅有294万。

值得注意的是,一季度超预期增长的订阅用户,或许是提前透支了接下来三个季度的用户,这将直接影响奈飞剩下两个季度的业绩表现。

不出所料,在2020年第三季度,奈飞并没有再创辉煌,在财报公布后,奈飞股价收盘后大跌近6%。奈飞Q3全球的付费用户增长出现颓势,净增只有220万人,上两个季度均破千万,甚至低于去年同期。

本次新增付费用户增速断崖式下跌,为奈飞敲响了警钟。一方面,国外疫情已经逐渐稳定,用户们开始恢复工作,剧组们的复工却延迟了,奈飞想要继续保持高质量的内容产出节奏,就得加大内容成本支出,现金流压力加大。另一方面,奈飞周身环伺着Disney、Amazon、Apple和AT&T等巨头强敌。

疫情期间,买买买的需求也拉动着另一家零售巨头亚马逊的营收增长。但总结来说,亚马逊的收入增加了,利润却减少了。

根据亚马逊发布的2020财年第一季度财报,亚马逊在Q1营收为754.52亿美元,相比去年同期的597亿美元增长26%;但净利润为25亿美元,较去年同期的35.61亿美元下降29%。此外,亚马逊Q1总运营支出为714.63亿美元,高于去年同期的552.80亿美元。

据亚马逊发布的2020财年第二季度财报显示,该公司Q2营收较上年同期增长40%,达到889亿美元;净利润52亿美元,比一年前翻了一番,这是该公司26年历史上的同期最大净利润。

主要是因为在新型冠状病毒大流行期间,在线销售和支持第三方商家的业务激增。因对其服务的需求激增,亚马逊近几个月雇用了17.5万名员工。此外,亚马逊在线商店销售额在第二季度增长了48%,达到459亿美元。

据亚马逊发布的2020财年第三季度财报显示,亚马逊Q3的绝大部分收入增长依旧来自于线上。其中来自于在线商店的净销售额为483.5亿美元,与去年同期的350.39亿美元相比增长38%;实体店的净销售额为37.88亿美元,与去年同期的41.92亿美元相比下降10%。

广告主:

卖广告的,今年过得怎么样?

对于大多数以广告业务为主的公司而言,今年行业如过山车般起伏不定,谷歌和Facebook也摆脱不了。

两个公司的一季度可以总结为,一二个月业绩强劲,三月份猛然收缩,折合下来,一季度表现都超出市场预期——谷歌广告收入为337.6亿美元,与2019年第一季度相比,增长了约10%;Facebook的广告收入为174.4亿美元,同比增长17%。

这两家也都打好了“预防针”,二季度的结果才能更好地反映出损失程度。

果不其然,谷歌在二季度遭遇了业绩滑铁卢,依赖的广告营收同比下降8.8%至299亿美元。

二季度,在整个广告版块中,只有YouTube广告业务有微小涨幅,其他部分因为旅游、休闲广告减少,都出现了大幅下滑。谷歌的广告收入分为两大部分,一是网站业务,包括谷歌搜索及其他业务和YouTube,二是网络营收,也就是谷歌合作伙伴网站通过AdSense计划所获的营收。

这也让外媒犀利地指出,谷歌的业绩疲软不能归咎于疫情,毕竟,Alphabet一直是大型科技领域增长最慢的公司,过分依赖广告业务,且云业务落后于行业同行。同时,Alphabet的利润率也备受诟病,这主要是因为向移动广告的转移导致广告业务的流量获取成本增加,进而导致利润增长乏力。

事实上,谷歌二季度的艰难,还与Facebook在广告市场的分食有关。

Facebook今年二季度广告收入183亿美元,同比增长10.2%。广告主选择Facebook是因为,疫情让人们被迫放弃外出,居家隔离,大幅推升了Facebook旗下各大社交媒体平台的用户活跃度以及业务增长。

不过,一句话总结最新发布的三季度财报,两大广告巨头依然很能打。

Alphabet三季度的广告营收达到371亿美元,同比增长10%。

分业务来看,谷歌搜索及其他的营收263亿美元,同比增长6.5%。较上一季度的同比增速-9.8%已有所回升,但仍未回到一季度的正常水平。谷歌表示,搜索广告回升的直接原因是,受益于北美数字广告市场正在回暖。

来源/ Pexels

来源/ PexelsYouTube广告业务的增长也比较明显,这部分在本季度的营收为50亿美元,同比增长32.4%。与谷歌搜索以旅游、酒店业客户为主不同,据谷歌CFO露丝·波拉特透露,家居、园艺和办公电脑等方面的广告主在YouTube上都表现出了需求。值得一提的是,YouTube的变现方式除了广告还有用户端的订阅付费,只不过目前仍处于早期阶段,尚未给谷歌带来利润。另外,谷歌也在尝试在YouTube上推出视频购物来实现商业变现。

Facebook的增长更为明显,三季度财报中,来自广告业务的营收为212亿美元,和去年同期相比增长22%,增速同样高于前一季度。

在用户数据上,Snap、Twitter今年的用户增长表现也是亮点,相较于Facebook更加垂直的用户群,Snap、Twitter更受部分定位于年轻群体的广告主青睐。尤其是Snap,本季度Snap的季度营收为6.78亿美元,同比上涨52%,环比上涨49%。

此外,Facebook表示,由于假期需求旺盛,预计公司第四季度广告收入的增长率将高于第三季度。

而Alphabet和Facebook一直是广告市场的一对死敌。

据机构对美国2020年数字广告市场份额的统计,谷歌以43%的市场份额位列第一,Facebook以24.7%位列其后。

不过谷歌的敌人除了大众已经有认知的电商和社交产品外,还面临着来自垂类产品搜索和视频平台的竞争,例如Kayak(旅行查询)、LinkedIn(工作查询)、WebMD(健康查询)、Hulu(视频平台)和TikTok(抖音海外版)。

后起之秀正在撬走谷歌们的用户和变现空间。

企业主:

疫情催生在线办公需求,云业务大涨

疫情期间,共享办公火热起来。随着更多的企业工作负载进入到公共云,云计算这个已经十分稳定的市场出现了逆风翻盘。

在过去几年中,亚马逊早已经不再满足于做一家纯电商公司,AWS云计算逐渐成为亚马逊的主要利润来源。

根据亚马逊2020财年第一季度财报可以发现,亚马逊AWS业务第一季度净销售额为102亿美元,去年同期为77亿美元,增长了32%。随着许多公司转向虚拟办公,亚马逊的云服务需求激增,第二季度亚马逊AWS的收入增长了近29%,达到108.1亿美元。到了第三季度,AWS云服务的净销售额为116.01亿美元,比去年同期的89.95亿美元增长29%。

从上面的各季度增长率可以看出,作为亚马逊最大收入源,随着AWS规模逐渐庞大趋于稳定,其每季度的同比增幅逐渐减少,出现了增速放缓的现象。

Synergy Research Group的新数据显示,亚马逊在2020年Q1以32%的市场份额位列首位,排名第二的微软,其市场份额达到18%。在公共云市场,前五大提供商控制着四分之三的市场。

Synergy Research Group的首席分析师John Dinsdale表示:“这场疫情给云提供商带来了一些问题,但公共云为正在竭力维持正常运营的企业提供了灵活性和安全港。云提供商的收入继续显著增长,AWS和Azure现在的年化收入总和远超过600亿美元。”

今年搜索广告业务受巨大冲击、广告收入过山车的谷歌,也一直在尝试增加业务的多元化,云业务被给予厚望。

上半年,云业务的稳定增长,加上下半年三季度的表现:收入34.4亿美元,实现了44.5%的同比增速,成为谷歌本季度增速最快的业务。

不过,谷歌云的市场份额依然较小,远不及领先的亚马逊网络服务和第二大微软Azure。

谷歌CEO桑达尔·皮查伊(Sundar Pichai)在答分析师问时表示,谷歌云接下来会基于谷歌的技术优势提供独特的行业解决方案,从下一季度的财报开始,将把谷歌云划分为一个单独的部门进行细分,其中将包含有关Google Cloud投资,营业收入和2018、2019和2020年的年度数据。

谷歌云若想追赶,可能需要加大在研发和营销方面的投入,势必给利润增长造成压力。

*题图来源于Pexels。

(声明:本文仅代表作者观点,不代表新浪网立场。)