上周刚刚度过次贷危机爆发10周年的日子,危机造成的伤痛尚未抚平,在这期间美股却走出了一个不折不扣的“历史最长牛市”。

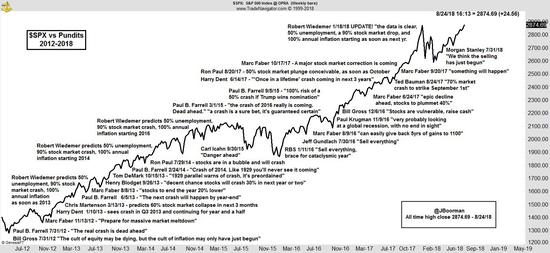

超过9年的漫长牛市中,无数知名机构和专家均不止一次高呼“大跌就在眼前”,最终都成为了市场茶余饭后的笑料。

知名市场投资人Jon Boorman制作了一张从2012年开始唱空美国股指的图,在社交网络上取得了热烈的反响。连知名投资社区Stocktwits的联合创始人Howard Lindzon都表示,为了避免登上Boorman的最新大作,他决定暂时给自己放个假......

(2012-2018年唱空股市的专家和机构们,来源:Jon Boorman)

对于股指顶着唱空压力一路高歌,ElliottWaveTrader.net的创始人Avi Gilburt表示,事件从来不是影响股市涨跌的主要因素,而投资者心理才是。

一个朴素的道理

Avi Gilburt进一步说明,如果市场上绝大多数看多的人全部离场了,那么我们很大概率能见到这一轮行情的顶部;同理大多数看空的人选择离场,真正的“婴儿底”就已经到了。

同时,很多投资者都倾向于收集更多的信息,以为这样就能无往不利。但事实是他们往往选择性地阅读了符合自己偏见的信息,加深了错误的认识。

过去这9年牛市,还有哪些常见的误解呢?

其实大家都在赚钱

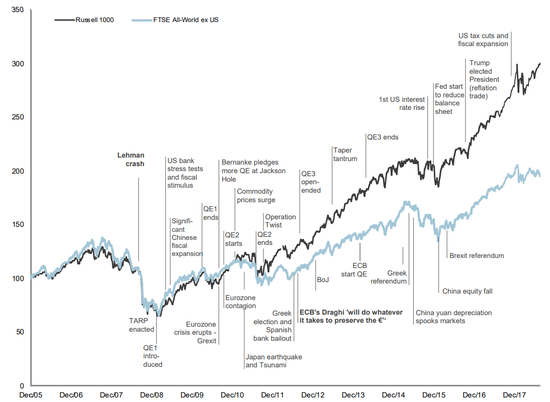

富时集团制作了从2005年至今的证券市场回报收益图,可以清楚的看到这些年来全球经济事件不断,但总体上全球的证券投资者都是在盈利的,只不过美股公司收益更高一些罢了。

(过去12年证券市场收益图,来源:富时集团)

而且在过去十年里,以“FAANG”为代表的互联网公司也是不断驱动美股创出新高的主要原因。证券分析师Ryan Vlastelica煽情得表示“过去十年的美股互联网板块可能是投资史上最伟大的故事”。

小盘股更赚钱

那些市值万亿的大块头显然是整个市场的关注焦点,动辄四五倍的涨幅也让全球市场眼红不已。但事实是,过去九年里市值越小的股票,越容易挣到更多的收益。

回溯过去九年的收益率,标普600小盘指数的回报率要高于标普400中盘指数,同时大块头的标普500指数是这三者中收益最低的。

(过去9年美股不同市值指数收益情况,来源:标普道琼斯指数)

关键因素:货币市场政策

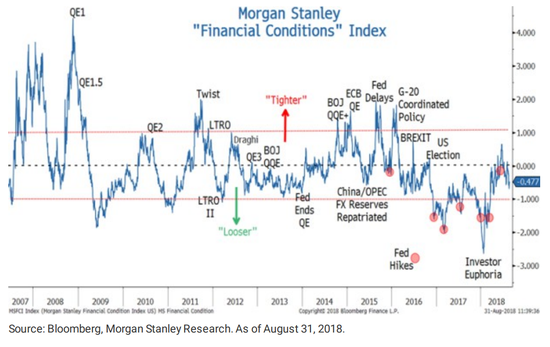

过去这几年的全球货币政策,尤其是美联储过去十年的政策导向,无疑是不断促使市场上攻的重要因素之一。美联储持续了多年的低利率政策,配合多轮公开市场卖出国债的操作,使得证券等资产保持了良好的吸引力。

(过去9年主要央行政策,来源:Morgan Stanley )

值得投资者注意的是,美联储政策无疑是推动这轮牛市的主要因素之一,但随着政策不断偏向紧缩,联储政策已经成为了潜在的风险因素。摩根大通此前就发声表示联储政策转向可能会导致下一轮经济危机,而Morgan Stanley 表示货币政策变动将会使得美国未来几年的波动幅度明显加大。

美股其实没那么贵

转向的货币政策使得不少投资者都担忧经济即将进入下行周期,不断创出的高点也使得看空情绪逐渐显露。不过摩根大通资产管理部门研究显示,标普500指数的动态市盈率目前只有16.8,仅仅比近25年平均值高出一点,后市还有上升空间。

(近25年标普500动态PE,来源:摩根大通)

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:于健 SF069

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)