【线索征集令!】你吐槽,我倾听;您爆料,我报道!在这里,我们将回应你的诉求,正视你的无奈。新浪财经爆料线索征集启动,欢迎广大网友积极“倾诉与吐槽”!爆料联系邮箱:finance_biz@sina.com

无冕财经 无冕财经团队

从万科2015年向万亿市值发起冲击后,收购印力集团,参与物流巨头私有化,成立多支基金,将触角伸向住宅业务之外的多个领域,万科多元化布局逻辑何在?有着怎样的成功与危机?

本文由无冕财经(ID:wumiancaijing)原创并首发,作者:张子怡,编辑:陈涧,设计师:甄开心,编辑助理:陈悦珊

郁亮执掌万科已有两年时间,这位曾双眼含泪从王石手中接过万科权杖的职业经理人,正变得愈发强势,带头淡化万科的“房地产”印记。

9月初,有媒体报道称,“深圳市万科房地产有限公司”即将更名为“深圳市万科发展有限公司”。对此,万科回应称,深圳市万科房地产有限公司的确将进行企业名称变更。

作为万科董事会主席的郁亮曾公开表示,“十年后,万科还会是地产公司吗?我想不是了,如果还是,那也是惨淡经营了。”

从最初打着“为住宅做配套”的旗号试水商业地产,到将长租公寓列入核心业务,万科以住宅业务为起点,将版图触角伸向多个领域,涉及商业地产、长租公寓、物流地产、教育、养老、冰雪小镇等。正如万科所言,其经营范围不断扩大。

在万科进行多元化的过程中,作为优势业务的商业和物流地产已找到稳定的发展模式,但被确立为核心业务的长租公寓,却面临行业前景未知、盈利难等考验。

走入“无人区”的万科,其多元化之路会顺利吗?

优势业务的操盘逻辑

剥离、独立、收购,这是万科多元化过程中的关键词。

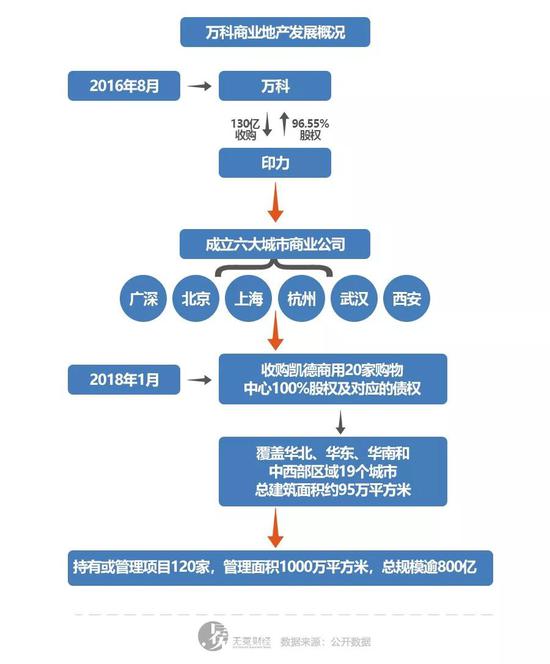

2016年8月21日,万科宣布以129亿收购印力集团96.55%股权。后者前身为深圳国资旗下的深国投商置,曾不断被注入金融基因,与其有过交集的包括大摩、黑石集团等资金方,也有美国西蒙地产和凯德这样的开发商。

借此背景,印力集团开创了“金融+开发+商业”的全新模式,曾发行总额逾10亿人民币的商业地产信托产品,也曾在2010年发行和募集过华润零售地产发展基金。金融底色明显的同时,商业地产运营能力亦不落下风。

▲万科在商业地产方面布局清晰。

▲万科在商业地产方面布局清晰。这或许是万科收购印力集团的原因。毕竟万科早在2009年便已进军商业地产,规模虽大却并不出彩。

万科商业的前任负责人丁长峰曾对媒体表示,看实体项目及同资本对接耗费了其极大的精力。丁长峰是万科老人,一路从普通职员升迁为上海万科房地产有限公司总经理、万科执行副总裁,即便如此,他在接手万科商业后,仍要重新学习商业地产的运营逻辑。

国际地产资管公司协纵策略管理集团联合创始人黄立冲对无冕财经分析:“事实上,会做开发的人不一定擅长运营,会做运营的人也不一定擅长开发。企业应该把专业的事情交由专业人才来做。”

有趣的是,万科商业第一任掌门人刘肖在2016年年底曾提到,万科2016年商业上的最大亮点就是收购了印力集团,这绝对是万科里程碑式的动作。刘肖当时还表示,单独辟出来的条线肯定比部门制要好得多,万科只有物业是独立的,养老、教育都可以这样去做。

万科收购不久,印力集团董事长丁力业便接替丁长峰成为万科商业新任负责人。此后,印力集团作为万科旗下商业开发与运营平台,专注于国内商业地产投资、开发和运营管理。万科商业地产的轻资产化也终于走出重要的一步。

郁亮曾说,“除了传统住宅开发之外,万科未来有机会做得很大,成为行业数一数二的优势业务的领域一是商业地产,另一个就是物流地产。”

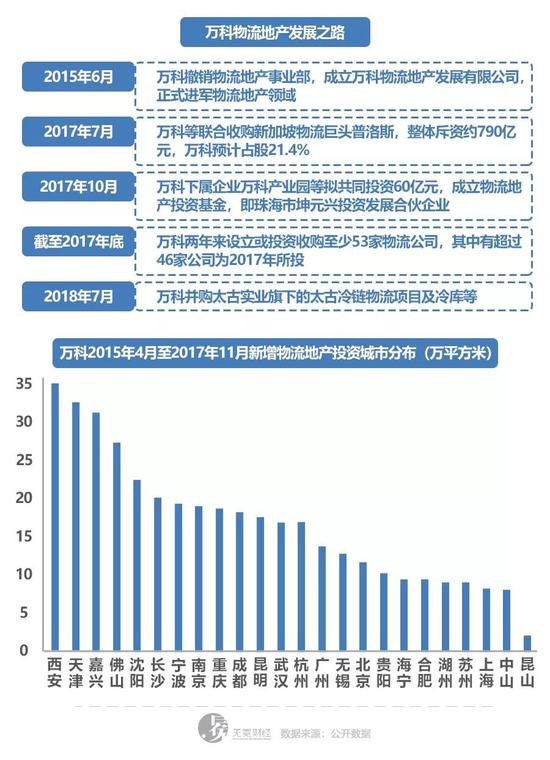

在商业地产方面,万科交由更专业的印力集团打理。物流地产方面,万科的操作逻辑类似。万科参与了物流巨头普洛斯的私有化,以占股21.4%的微弱优势成为普洛斯的第一大股东。

资料显示,普洛斯拥有及管理在中国、日本、美国和巴西等地共5500万平方米现代物流设施组合,也是全球最大房地产基金管理人之一,管理资产约390亿美元。借助普洛斯在物流领域的资源和地位,万科无疑可以加快在该领域内的规模和布局速度。

仅就商业地产和物流地产而言,万科在这两者上的发展模式已经愈发清晰:独立业务,以及收购相关公司扩大规模是其重要手段。

▲万科加速物流地产并购。

▲万科加速物流地产并购。不能忽视的是,万科正在成立越来越多的基金平台,这些基金平台的投资方向涉及到商业地产、物流等。

在收购印力集团后不久,万科联合招商银行设立两支商业地产基金,总规模达到128.9亿元,其中万科出资50.31亿。该基金将用于投资万科或下属控股子公司所持有的含在建和已完工的42个商业地产项目,而这些项目将交由印力集团管理。

2017年10月,万科出资15亿元,与4家公司一同设立60亿元的物流地产基金。于万科而言,成立物流投资基金让万科有能力实现在领域内借力发力。据相关机构不完全统计,2017年,万科投资物流项目23个,投资约17.8亿元。最近两年内,万科在全国取得物流项目用地超过40宗,几乎每个月万科都会在公开土地市场或者以收购方式实现物流地产项目入账。

2017年万科共成立四支针对物流、商业与文化娱乐领域的相关基金,再加上对普洛斯与链家的投资,万科2017年投资于多元化业务的金额或超过250亿元。

黄立冲表示:“成立基金这种方式有利于减少表内的负债,可以把表内负债放到表外。这是一种金融操作手段。”

需要指出的是,无论是印力集团还是普洛斯,两者都有金融产品的操盘经验,也都擅长利用“基金”来借力发力推动自身业务发展。万科的商业地产和物流地产业务似乎继承了这种金融基因,从而谋求更长远的发展。

核心业务前景难测

长租公寓业务已经成为万科继住宅业务后的核心业务,但与商业地产和物流地产相比,长租公寓前途未卜。

在9月8日的万科拉萨媒体沟通会上,郁亮不无担忧地表示,教育、养老、租赁这些多元化业务,遇到的不止是经营问题,还面临着许多伦理问题。“关于养老业务,我现在非常焦虑,会不会出现大规模小概率高风险事件。”

郁亮的担忧并非没有缘由,养老业务目前还未出现高风险事件,但长租公寓已经站在风口浪尖,在经历“中介机构推高房租”、“杭州鼎家暴雷”及“自如甲醛事件”后,面临的是行业担忧、舆论质疑及政府管控。当所有目光齐齐看向长租公寓时,这意味着行业内所有从业者都需要谨慎行动。万科亦如此。

在万科内部的策略认定中,长租公寓被视为“城乡建设与生活服务商”战略的一个环节。截至目前,万科的泊寓在全国覆盖29个一二线城市,累计获取房间数超10万间,累计开业超4万间,分布在北京、上海、深圳、合肥、厦门、重庆、沈阳等城市,已形成万科内部较大规模的业务分区。

黄立冲告诉无冕财经(ID:wumiacaijing),“地产开发商做长租公寓无异于价值破坏,效果会非常差。”

他具体分析称,第一,中国的房地产开发商有一个最大特点,即属于项目公司,运营效率和成本都不如专门的资产运营公司;第二,开发商进入长租公寓领域后,从卖房子变成租房子,很可能会陷入战略陷阱中;第三,中国的租金回报率太低。以澳洲的租赁公司为例,其租金回报率可达4%-5%,但中国的租金回报率最多2%,长远发展会影响地产开发商的经营现金流,并且可能会增加负债率。

8月3日,万科发布长达293页的《万科住房租赁专项公司债券募集说明书》,涉及住房租赁内容只有5页,而关于长租公寓商业模式的描述,只有400字,剩下的篇幅都在说住宅业务。万科对于长租公寓的租金收益、盈利能力均未做出说明。

募集说明书显示,此次发债规模80亿元,主要用在租赁住房上,补充公司运营资金达24亿元。明显可以看出,万科在用公司信用背书融资,未来还债还需要住宅业务输血,直到租赁板块业务产生收益能够覆盖所有运营成本。

8月21日,在万科2018年中期业绩推介上,万科总裁、首席执行官祝九胜坦承,“我们低估了这个(长租公寓运营)难度。收到房间后,如何及时供应出来,这中间的时间差我们控制得不是特别好。”

▲万科长租公寓业务发展概况。

▲万科长租公寓业务发展概况。值得注意的是,万科2018年中报显示,截至目前万科累计获取房间数超过16万间,但开业仅4万间。剩下未开业的12万间房,如果未出租还需支付租金的话,假若拿房成本是每月3000元/间,一个月的成本需要3.6亿元,如果12万间房后续对外出租为每月5000元/间,一年赚24万元。但这24万元仅仅是租金差所得,尚未减去运营成本、前期投入成本等。

倘若万科无法加快其长租公寓运营周转速度,加强盈利,长期发展下去,很可能会成为万科的“阿喀琉斯之踵”。

郁亮对媒体表示:“长租公寓就不应该赚钱。”但是不赚钱的业务如何让投资者投资,又如何获得长远发展?

万科的2018年中报显示,其95%的收入仍然来自房地产业务。从布局多元化业务开始,万科仅对外宣布过各项业务的拓展成果,并没有披露过具体的营收情况。

在谈到万科转型以及新业务时,郁亮颇为感慨:“今天的我们特别焦虑,焦虑在于如何找到新的发展渠道、路径与方法。没有现成的道路可以学习,这是万科最大的焦虑。”

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:陈悠然 SF104

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)