【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

原标题:从苹果(AAPL.US)的估值看特斯拉(TSLA.US)的成长:五年内市值能到3000亿美元? 来源:光大证券

光大证券

1)特斯拉的核心竞争力在于BMS电池系统与Autopilot智能驾驶。2)我们预计特斯拉或通过差异化定价策略将其产能打满(走量低配车型贴合各国购置补贴政策 vs. 高配车型通过OTA升级/Autopilot功能维稳售价);其中,欧洲市场前景巨大(我们预计2018-2030E欧洲NEV销量Cagr约22.9%-27.7%至450-720万辆,渗透率约25.8%-45.8%),特斯拉必须通过进军且赢下欧洲市场(或主要为大众MEB平台车型)来扩大全球市占率。

通过对定价、以及成本/费用分拆与比较,我们测算2025E前后的特斯拉盈利空间或达95亿美元;其中,美国工厂或达35亿美元(毛利率约24%+),中国工厂或达35亿美元(Model 3/Y毛利率分别约30%+/35%+),德国工厂或达25亿美元(Model 3/Y毛利率分别约22%+/28%+)。

通过与苹果(APPL.US)分阶段的估值比较,结合新能源汽车技术/市场特征,我们预计特斯拉长期PE估值中枢或约15x;其中,2020E-2025E特斯拉或类似于2007-2009苹果的产品孵化期,对应的PE估值中枢或约20x-30x(vs. 苹果约12x-28x)。我们预计2025E前后的特斯拉市值空间或近3,000亿美元(其中,预计整车部分市值空间或达2,300+亿美元)。

鉴于美国工厂复工时点快于我们此前预期,上修2020E Non-GAAP归母净利润至9.4亿美元、维持2021E/2022E Non-GAAP归母净利润分别约30.3亿美元/38.2亿美元。我们看好特斯拉的长期价值,预计短期股价波动或带来相应的投资机会,上调目标价至US$980.72(对应约193.5x/61.5x/51.4x 2020E/2021E/2022E Non-GAAP PE),维持“买入”评级。

海外工厂产能恢复与供应链恢复不及预期;Model 3国产车型与Model Y销量/毛利率爬坡不及预期;Model Y国产导入/交付时间点不及预期;美国工厂扩产、以及欧洲工厂投产初期对盈利的拖累。

我们预计2025E前后的特斯拉全球产销量有望达约200万辆(其中,美国工厂约100万辆,中国/德国工厂分别约50万辆/50万辆)。

我们预计在2025E前后,1)美国工厂平均售价约4.2万美元;2)中国工厂平均售价约人民币25万元(对应约3.5万美元);3)德国工厂平均售价约3.5万欧元-4.0万欧元(对应约4.0万美元-4.5万美元)。

预计2025E毛利率约24%+。中国工厂:预计Model 3国产车型毛利率约30%+,Model Y国产车型毛利率约35%+。德国工厂:预计Model 3德国车型毛利率约22%+,Model Y德国车型毛利率约28%+。

特斯拉的核心竞争力在于BMS动力电池系统、以及Autopilot智能驾驶技术。我们预计特斯拉或通过差异化定价策略将其产能打满(走量低配车型贴合各国购置补贴政策 vs. 高配车型通过OTA升级/Autopilot功能维稳售价)。

通过成本分拆与比较,我们测算出美国、中国、以及德国工厂的长期盈利空间(预计2025E前后的特斯拉盈利空间或达95亿美元;其中,美国/中国/德国工厂约35亿美元/35亿美元/25亿美元)。

我们以iPhone不同发展阶段对应的苹果估值为参考,预计特斯拉长期PE估值中枢或约15x;其中,2025E前后的PE估值中枢或约20x-30x,对应2025E前后的特斯拉市值空间或近3,000亿美元(其中,整车部分市值空间或达2,300+亿美元)。

1)2H20E销量/业绩爬坡;2)盈利逐步兑现。

鉴于美国工厂复工时点快于我们此前预期(整车于5/18复工),我们小幅上修2020E全年销量至49.0万辆,预计2Q20E交付量约6.3万辆-7.2万辆,对应2020E交付量约48.7万辆-49.6万辆(仍存<3%的指引下修风险)。

鉴于2020E销量小幅上修,我们上修2020E总收入至296.6亿美元、维持2021E/2022E总收入分别约471.7亿美元/548.7亿美元不变,上修2020E Non-GAAP归母净利润至9.4亿美元、维持2021E/2022E Non-GAAP归母净利润分别约30.3亿美元/38.2亿美元不变。

尽管受公共卫生事件导致的停产(中国工厂已于2/10复工,美国工厂已于5月中旬复工)、以及Model 3国产车型减配风波(芯片减配至HW2.5的免费升级至HW3.0、以及部分电池切换至LG对应的续航里程略有差距)等影响,从2019/11/20至今,特斯拉股价上涨约126.9%(vs. 纳指上涨约5.7%),其中从2020/3/31至今,特斯拉股价上涨约52.5%(vs. 纳指上涨约17.1%)。

复盘来看,我们认为特斯拉股价上涨主要由于交易面与基本面的共同影响。

交易面:空头回补的交易型特征(截止至2020/4/30,特斯拉的做空量占比下降至约11.7% vs. 上市至今平均值约32.2%)。

基本面:1)4Q19-1Q20交付量与业绩表现稳健;其中,3月Model 3国产标准续航终端销量约1.1万辆(国内NEV乘用车市占率约23.2%);2)上海工厂产能爬坡(2019年底约3,000辆/周,1Q20爬坡至约4,000辆/周,预计2Q20E或达5,000辆/周,预计4Q20E或达6,000辆/周);3)产品线日趋完善(2021E Model Y国产车型量产交付,预计后续低配售价或调整至人民币30万元以内),有望进一步驱动国产车型销量/盈利爬坡。

我们的观点,1)特斯拉的核心竞争力在于BMS动力电池系统、以及Autopilot智能驾驶技术,我们看好走量低配车型的交付与爬坡前景;预计特斯拉或通过差异化定价策略将其产能打满(走量低配车型贴合购置补贴政策 vs. 高配车型通过OTA升级/Autopilot功能维稳售价);其中,除美国/中国之外,欧洲新能源汽车市场前景巨大,特斯拉须通过深耕欧洲市场拓宽其全球销量。

2)通过成本分拆与比较,我们测算出美国/中国、以及德国工厂的长期盈利空间(预计2025E前后,特斯拉盈利空间或达95亿美元;其中,预计美国工厂或达35亿美元,中国工厂或达35亿美元,德国工厂或达25亿美元)。

3)随着盈利兑现/估值体系切换,我们预计特斯拉长期PE估值中枢或约15x;其中,2025E前后的PE估值中枢或约20x-30x,对应2025E前后的市值空间或近3,000亿美元(其中,预计整车部分市值空间或达2,300+亿美元)。

当前欧洲传统燃油乘用车销量约占全球的20%-25%(vs. 中国约30%、美国约20%-25%),2019欧洲新能源乘用车渗透率约3.4%(vs.中国约4.7%、美国约4.1%--美国包括轻型货车)。

从行业角度来看:1)欧洲与中国/美国是全球汽车产销量的三大主要市场(尤其德国历来是汽车强国),但其新能源汽车的发力时间节点却相对落后于中国/美国;2)随着欧洲碳排放规划/部分国家燃油车限售禁令、以及各国补贴扶持政策等陆续落地,政策驱动或迅速抬升欧洲市场新能源汽车销量增长。

根据IEA的相关数据,我们预计2018-2030E欧洲新能源乘用车销量Cagr约22.9%-27.7%(vs. 全球约20.9%-27.8%),2030E欧洲市场销量规模或达450-720万辆(渗透率约25.8%-45.8%)为继中国之后的第二大市场(其中,预计约90%+为纯电动车型 vs. 2018年欧洲纯电动销量占比约64.4%)。

我们分析,1)欧洲新能源汽车市场前景巨大,当前尚处于还未全面释放阶段;2)特斯拉必须通过进军且赢下欧洲市场来扩大其全球市占率。

2019欧洲新能源乘用车销量同比增长45.3%至55.9万辆;其中,德国/英国/法国的销量占比约43.5%,荷兰/瑞典/挪威的销量占比约33.5%。具体分拆来看,2019德国/英国/法国、以及荷兰/瑞典/挪威的合计纯电动乘用车销量增速约76.3%(合计纯电动乘用车的总销量占比约50.5%),插电混动乘用车销量增速约4.1%(合计插电混动乘用车的总销量占比约26.5%)。

我们将对德国/英国/法国、以及荷兰/瑞典/挪威的政策与销量结构进行分拆。

我们分析,1)2019欧洲新能源乘用车销量主要以给予购置补贴为代表的德国/英国/法国、以及以给予更多税率优惠为代表的荷兰/瑞典/挪威为主;目前,德国政策扶持力度在加大(政府与主机厂平均分摊)、且销量规划较为激进。

2)从政策细则来看,给予购置补贴的德国/英国/法国更偏向于中小型纯电动车型或主要为欧系车企(荷兰/瑞典也或切换至以给予购置补贴为主);对比而言,给予税率优惠的挪威则更注重车型的市场竞争力以及性价比。

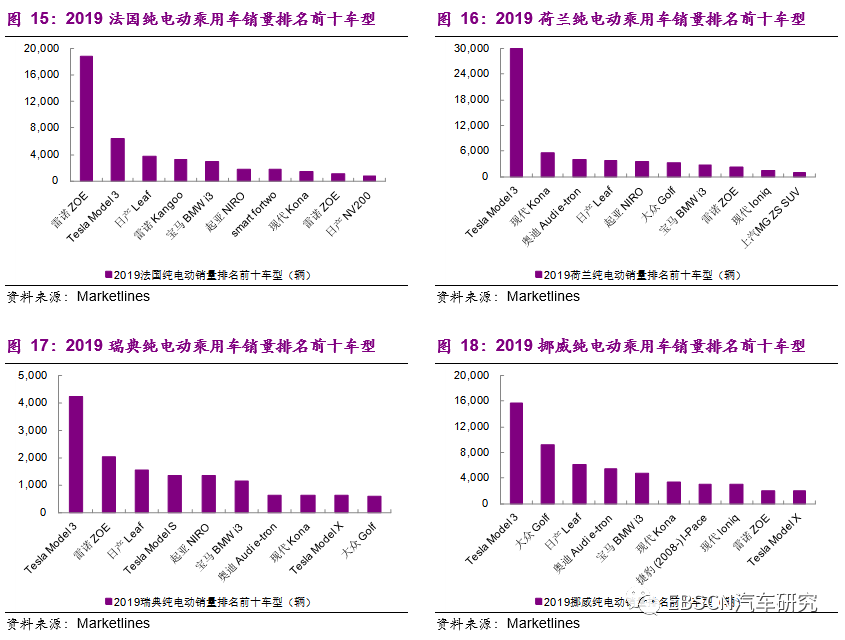

从2019德国/英国/法国、以及荷兰/瑞典/挪威的纯电动车型合计销量排名来看,最畅销的五款车型分别为特斯拉Model 3/雷诺Zoe/宝马i3/大众Golf/日产leaf(欧系车型/特斯拉Model 3销量占比分别约47.0%/40.5%)。具体分拆来看,各国前三大最畅销纯电动车型的销量占比约45%-65%;其中,Model 3占法国纯电动销量的比例最低约13.2%、占荷兰纯电动销量的比例最高约48.7%(vs. 德国约14.7%/英国约24.6%、瑞典/挪威约26%)。

从2019各国数据来看,1)德国最畅销的为雷诺Zoe/宝马i3/特斯拉Model 3(其中,Zoe/i3合计销量约Model 3的2.1x);2)法国最畅销的为雷诺Zoe/特斯拉Model 3/日产Leaf(其中,Zoe销量约Model 3的2.9x);3)除德国/法国之外,特斯拉Model 3在英国、以及荷兰/瑞典/挪威均位列各市场销量第一(其中,荷兰的特斯拉Model 3销量为排名第二车型现代Kona的5.4x,挪威的特斯拉Model 3销量为排名第二车型大众Golf的1.7x)。

我们分析,1)当前欧洲纯电动车市场仍处于集中度较高阶段;2)德国/英国/法国或受补贴购置等政策导向、以及欧系车型偏好等因素影响(vs. 挪威、以及2019给予更多税率优惠的荷兰则更倾向于车型性能对应的竞品力)。

我们的观点,1)2019特斯拉在荷兰/挪威等欧洲国家的收入占比并不低,荷兰/挪威合计约占总收入的11.4%(vs. 美国/中国约51.5%/12.1%)。

2)在以BBA等德系车型为代表的高端车领域,特斯拉在欧洲市场的受众度或相对低于美国(2019欧洲市场Model 3占BBA B级轿车销量比率约0.2 vs. 美国约1.2,我们预计柏林建厂/产能爬坡有望带动欧洲市场比率至约0.5)。

我们判断,纯电动车型在欧洲市场的销量增长前景可期,各细分领域或都存较大发展空间;但当前欧洲销量更多的还是依赖于购置补贴/税收优惠等政策扶持。鉴于欧洲各国补贴政策或更偏向于中低端纯电动车型(或主要为欧系车企)、以及包括大众等欧系新能源车型的密集上市规划,预计欧洲市场竞争或将逐步加剧(预计特斯拉的竞争对手或主要为大众MEB平台车型)。

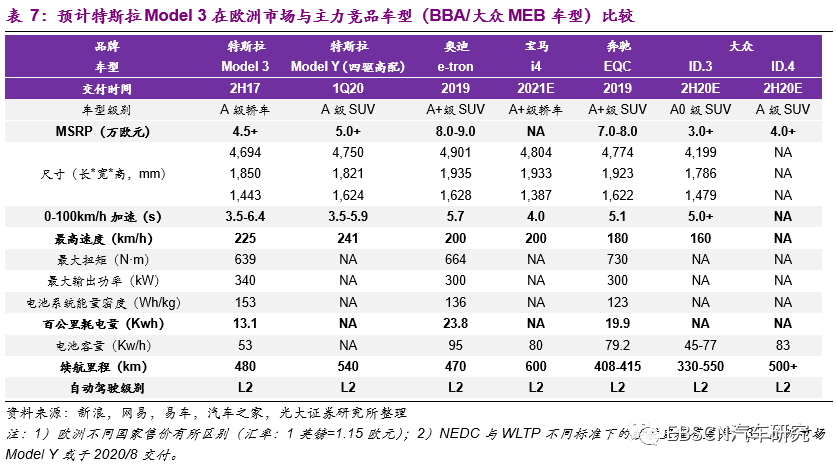

我们分析,1)从市场定位角度来看,特斯拉主要对标车型或为BBA等豪华品牌主力车型;对比而言,预计特斯拉或将具有更强的市场竞争力(售价 vs. BMS/Autopilot对应的续航里程/智能驾驶功能);此外,BBA也将同样面临售价相对较高/购置补贴政策不占优等风险。2)鉴于大众集团的欧系车企属性、以及中低端纯电动乘用车密集上市规划;预计在欧洲纯电动市场,与特斯拉直接竞争/抢占市场份额的或为大众集团(尤其MEB平台紧凑车型)。

对于大众集团而言,已经交付的纯电动车型仅包括1)豪华车型奥迪e-tron、奥迪Q2L、保时捷Taycan,2)大众朗逸、大众高尔夫、以及大众宝来等。

但从新能源车型的技术/产品储备角度来看,大众拥有四个新能源汽车平台,分别为MLB-EVO、MEB、PPE、J1。其中,1)MLB-EVO平台生产大众高端车型/奥迪/保时捷传统燃油车型、以及奥迪e-tron纯电动SUV等新能源车型;2)MEB为紧凑型纯电动平台(奥迪与大众/斯柯达/西雅特平台共享);3)PPE中大型纯电动平台(与保时捷共同研发);4)J1高性能纯电动平台(与保时捷共同研发,生产奥迪e-tron GT概念车/保时捷Taycan等车型)。

我们认为从平台规划来看,1)大众新能源的走量车型或主要来自于MEB与PPE平台;2)鉴于PPE平台的中大型定位属性(或将主要覆盖中高端至豪华市场的各细分领域),预计PPE平台的车型上市时间点或晚于MEB平台。

从当前产品规划角度来看, 2020E大众MEB平台交付的车型为ID.3(小型SUV)、以及ID.4(紧凑型SUV),其中,ID.3已经公布欧洲市场定价(约3.0+万欧元),我们预计ID.4定价或约4.0+万欧元(落入购置补贴范围内)。此外,ID.4或将于2020E年底国产导入(上汽大众初期规划产能约24万辆)。

(我们将在德国工厂盈利空间测算部分,对德国工厂Model 3/Y的价格/成本、以及盈利情况做具体分析)。

我们分析,1)特斯拉在动力电池(电芯)、以及智能驾驶(传感器)等方面具有成本优势;2H20E-1H22E与宁德时代在Model 3国产短续航的磷酸铁锂电池合作,有望进一步压缩成本(为国产车型降价/冲量留有足够空间)。

2)预计特斯拉或针对各细分市场的消费属性/供求结构,通过差异化定价策略将其产能打满(走量低配车型贴合购置补贴政策 vs. 高配车型通过OTA升级/Autopilot功能维稳售价);同时通过成本控制,带动盈利爬坡。

3)根据特斯拉车型交付与产能规划(或将在美国再新建两个工厂分别用于生产Model Y/Cybertruck);我们预计在2025E前后,特斯拉的全球产销量有望达约200万辆(美国工厂约100万辆,中国/德国工厂分别约50万辆)。

截止至1Q20,美国工厂总年产能约49万辆(其中,Model 3/Y约40万辆,Model S/X约9万辆);管理层指引2020E将Model 3/Y扩产至50万辆(对应2020E美国工厂总年产能约59万辆)。此外,特斯拉或将在美国新建两大工厂用于生产/交付Model Y、以及Cybertruck。

鉴于Model Y的销量预期(或高于Model 3)、Cybertruck交付规划、以及新工厂的投产/爬坡等;我们预计2025E(或早于2025E),美国工厂总年产能有望达100万辆(其中,Model 3/Y约80万辆,Model S/X约10万辆,Cybertuck约10万辆)。结合特斯拉或通过差异化定价策略将其产能打满,我们预计2025E美国工厂总产销量有望达100万辆。

当前美国市场Model 3售价约4.0+万美元(考虑优惠/节油之后的售价约3.5+万美元),美国市场Model Y(仅为高配四驱车型)售价约5.0+万美元(考虑优惠/节油之后的售价约4.5+万美元)。

1)我们预计走量车型主要为Model 3/Y(对应的Model S/X、以及Cybertruck降价压力或相对有限);2)我们测算2025E美国工厂平均售价(不考虑优惠/节油因素)约4.2万美元(vs. 2019约5.7万美元/1Q20约5.8万美元)。

1Q20特斯拉剔除积分收入后的汽车毛利率约20%;考虑到中国工厂爬坡等影响(Model 3国产车型毛利率已接近其美国工厂的水平),我们预计当前美国工厂的毛利率约20%+。

我们判断,1)从毛利率贡献角度来看,爬坡后的Model Y或高于Model S/X或高于Model 3或高于Cybertruck;2)鉴于Model Y的爬坡,预计2025E美国工厂的毛利率有望达24%+;3)预计美国工厂的R&D费用率约5%,SG&A费用率约10%,对应EBIT利润率近10%+;4)预计在2025E前后,美国工厂的盈利空间有望达35亿美元(盈利空间约25-45亿美元)。

截止目前,中国工厂生产交付的车型为Model 3国产标准续航升级版(补贴后售价下调人民币2.8万元,对应补贴前售价下调人民币3.2万元至约29.2+万元);此外,Model 3国产长续航计划于2H20E交付(补贴后售价上调人民币5,000元,对应补贴前售价维持不变约人民币36.9+万元),Model 3国产高性能计划于2021E交付(补贴前售价维持不变约人民币42.0+万元)。

根据国内最新补贴政策,2020/4/23-2020/7/22交付且上牌的Model 3国产标准续航与长续航可分别获得补贴约人民币2.0万元与2.3万元,2020/7/23之后的Model 3国产长续航补贴取消(Model 3国产标准续航继续享有补贴,预计2020E/2021E/2022E的补贴分别约人民币2.0/1.6/1.1万元)。

我们认为,1)Model 3国产标准续航的价格下调(<=人民币30万元),符合我们对特斯拉定价策略的判断;此外,Model 3国产短续航的售价或继续下沉,进一步驱动上海工厂的销量与盈利爬坡。2)预计补贴过渡期之后,Model 3国产长续航售价或下降约人民币2万元(维持终端售价基本一致)。

截止至1Q20,上海工厂产能已爬坡至4,000辆/周(对应年产能约20万辆);我们预计在2020E年底,产能有望爬坡至6,000辆/周(对应年产能约30万辆);预计2021E-2022E,上海工厂50万辆年产能有望全部释放。

我们预计特斯拉的客户群体或主要分为三类:1)从BBA等豪华品牌传统燃油车型切换过来的客户;2)受传统燃油车限牌等因素影响的客户;3)追求新能源车科技感(特斯拉BMS/Autopilot)的客户。

我们判断,1)预计Model 3/Y国产车型或蚕食更多的是BBA等传统燃油车型国内市场份额;2)预计Model 3国产车型的销量空间或约30万辆,Model Y国产车型的销量空间或约20万辆(对应上海工厂产能规划约50万辆/年)。

当前国内豪车市场销量规模近300万辆(豪车渗透率近15%);其中,B级车型在豪车市场的销量占比约20%+达60-70万辆(B级轿车约45-50万辆, B级SUV约20-25万辆),主要以BBA品牌为主。

考虑到消费升级趋势/SUV偏好、以及豪车B级车型的入门级属性,我们预计国内豪车(尤其B级车型)的渗透率仍有望上升,预计豪车B级车型的销量空间或达60-100万辆(B级轿车约45-60万辆,B级SUV约20-40万辆);其中,预计BBA B级轿车/B级SUV空间或分别约40-55万辆/20-35万辆。

我们预计特斯拉或通过订单/产能爬坡、结合差异化定价策略,带动Model 3/Y国产车型占国内BBA B级轿车/SUV的销量比率分别至约0.5/0.5(vs. 2019美国Model 3占BBA B级轿车销量比率约1.2),对应国内从BBA B级车型切换至Model 3/Y国产车型的销量空间分别约25万辆/15万辆。

2018-1H19国内限购城市非营运的B级新能源车型(包括纯电动/插电混动)占新能源乘用车的销量比例约3%-5%;我们预计受传统燃油车限牌等因素影响对应的Model 3/Y国产车型销量空间或分别约<5万辆。

2019蔚来ES6/ES8合计销量约2.0万辆;我们预计由于新能源车科技感(特斯拉BMS/Autopilot)对应的Model 3/Y国产车型销量空间或分别约<5万辆。

通过对特斯拉的消费结构分拆、结合其定价策略,我们预计Model 3国产车型的销量空间或约30万辆,Model Y国产车型的销量空间或约20万辆(对应上海工厂产能规划约50万辆/年);其中,我们预计大部分或来自于从国内BBA传统燃油车型的切换(预计从BBA切换至Model 3国产车型的销量空间约25万辆,切换至Model Y国产车型的销量空间约15万辆)。

我们预计在Model 3国产车型约30万辆的销量空间内,约50%或来自于短续航车型(vs. 标准续航升级版/长续航/高性能分别约30%/15%/5%),对应2021E Model 3国产车型平均售价(补贴前)约人民币28-29万元。

从盈利空间角度来看,1)管理层指引截止至1Q20,上海工厂Model 3毛利率已接近其美国工厂的水平(我们预计美国工厂Model 3毛利率约20%+);预计随着产能爬坡(固定成本分摊)/国产化率持续提升等,Model 3国产车型的毛利率有望进一步改善。2)在2019/11/20发布的《全球领军新能源车企,Model 3国产有望盈利催化——特斯拉(TLSA.O)投资价值分析报告》,我们测算Model 3国产车型毛利率有望达30%+,EBIT利润率有望达20%+。

在定价趋势方面,我们假设Model 3国产车型毛利率维稳(部分降本转换为售价下降),1)在仅考虑虑电池成本约10%年化降幅的情况下,预计2025E Model 3国产车型平均售价或下降至约人民币25万元(对应约3.5万美元);2)除电池成本年降之外,考虑到国产化率上升/零部件供应商切换(短续航采用宁德时代磷酸铁锂电池)、以及规模效应等对应的成本进一步压缩,我们预计定价下移后Model 3国产车型的盈利改善空间依然可期(或根据市场需求/订单情况、以及扩产规划存在售价进一步下调的可能)。

在定价趋势方面,考虑到Model Y的SUV车型属性、以及美国市场Model Y vs. Model 3的定价策略,我们预计2025E Model Y国产车型平均售价约人民币28万元(对应约4.0万美元,相对于Model 3国产车型溢价约10%)。

在成本分拆、以及利润率方面,考虑到Model Y国产车型相对于Model 3国产车型的溢价、以及生产共线(约70%零部件共享)/规模效应等对应的部分成本下降(vs. Model Y国产车型空间增大/配置升级等导致的新增成本),我们预计Model Y国产车型的毛利率约35%+,EBIT利润率25%+。

我们预计在2025E前后,Model 3/Y国产车型的盈利空间有望达35亿美元;其中,Model 3国产车型有望达20亿美元(盈利空间区间约15-25亿美元),Model Y国产车型有望达15亿美元(盈利空间区间约10-20亿美元)。

目前,柏林工厂仍处于投建状态(预计2021E Model Y有望交付)。考虑到产能规划与爬坡,我们预计约2025E柏林工厂50万辆年产能有望全部释放。

鉴于对定位与定价策略的分析,我们维持Model 3/Y德国车型或蚕食更多的是BBA等传统燃油车型欧洲市场份额的判断。当前,欧洲市场BBA B级车型销量规模约70+万辆(其中,B级轿车35+万辆,B级SUV约30+万辆)。

我们预计Model 3德国车型的销量空间或约25万辆,Model Y德国车型的销量空间或约25万辆(对应柏林工厂产能规划约50万辆/年)。其中,预计大部分或来自于从欧洲BBA传统燃油车型的切换(预计从BBA切换至Model 3/Y德国车型的销量空间或分别约20万辆,对应Model 3/Y德国车型占欧洲BBA B级轿车/SUV的销量比率分别约0.5)。

当前欧洲市场Model 3售价约4.5+万欧元(vs. 美国市场售价约4.0+万美元,对应约3.5+万欧元);欧洲市场Model Y四驱高配车型有望于2020/8交付,售价约5.0+万欧元(vs. 美国市场售价约5.0+万美元,对应约4.5+万欧元)。

我们维持特斯拉或通过差异化定价策略将其产能打满的观点不变。我们判断由于目前欧洲新能源汽车市场尚处于政策扶持阶段,因此其定价取决于1)欧洲各国政府的购置补贴政策标准(表3,欧洲尤其德国补贴加码vs. 美国补贴取消/中国补贴退坡),2)德国工厂的生产成本。

我们预计特斯拉在柏林建厂/投产或提振其在欧洲市场的受众度;同时,也将带来产能利用率提升/运输等方面的费用压缩(vs. 德国较高的劳工成本)。

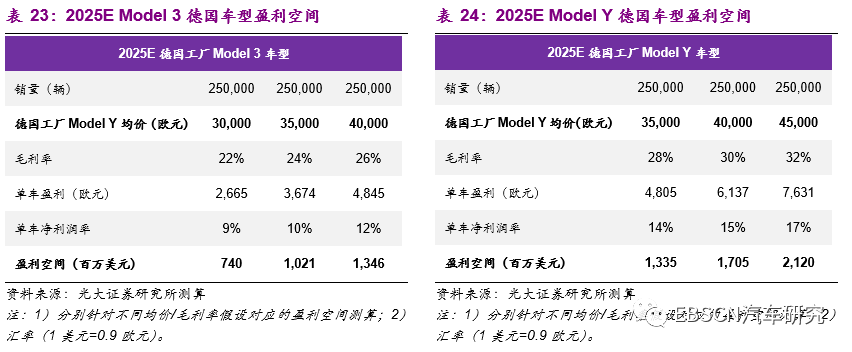

结合以上各项因素(尤其欧洲购置补贴政策/德国较高的劳工成本等影响),我们预计2025E Model 3德国车型平均售价约3.5万欧元(对应约4.0万美元),2025E Model Y德国车型平均售价约4.0万欧元(对应约4.5万美元)。

从现有的欧系/美系车企毛利率(营业成本)、以及净利润率(研发费用/SG&A等费用)比较来看,1)欧系车企毛利率约20%(vs. 美系车企约10%-15%);2)欧系车企净利润率约5%+(vs. 美系车企约<5%)。

我们认为这主要或由于欧系(尤其德系)车企更高的产能利用率、以及较强的车型竞品力(部分欧系品牌定位于豪车市场)。

从各项成本分拆角度来看,1)营业成本主要包括原材料成本/折旧摊销/人工费用/制造成本;我们预计与美国工厂相比,德国工厂的产能利用率提升或将压缩包括折旧摊销/人工费用等方面的单车固定成本(vs. 德国劳工成本相对于美国高约30%)。2)预计德国工厂研发费用或有大幅压缩(vs.欧系/美系车企约2%-6%)。3)预计德国工厂SG&A费用率或将与行业持平约10%。

我们以当前美国工厂的Model 3毛利率(约20%+)为基准,综合考虑德国Model 3/Y相对于美国工厂的溢价空间(更高的劳工成本)、以及德国工厂产能利用率提升等因素,预计Model 3德国车型毛利率约22%+,EBIT利润率约11%+;预计Model Y德国车型毛利率约28%+,EBIT利润率约17%+。

我们预计约2025E,德国工厂Model 3/Y车型的盈利空间有望达25亿美元;其中,Model 3德国车型有望达10亿美元(盈利空间区间约5-15亿美元),Model Y德国车型有望达15亿美元(盈利空间区间约10-20亿美元)。

我们以苹果估值为参考,将iPhone的主要发展历程分为三个阶段,分别为1)产品孵化期(2007-2009,盈利/估值驱动),PE估值中枢约12x-28x;2)产品普及期(2010-2015,盈利驱动),PE估值中枢约10x-15x;3)产品迭代期(2016至今,市场驱动),PE估值中枢约12x-20x(2016至今,纳斯达克指数PE估值中枢约30x-34x vs. 2010-2015约21x-34x)。

我们分析,特斯拉的核心竞争优势在于电池技术与智能驾驶技术。1)电池方面,目前圆柱/方形/软包等各有优劣势,技术路径尚未最终确定(特斯拉收购Maxwell/Hibar后的技术升级/成本控制等对应的竞争力增强前景可期);2)智能驾驶方面,目前特斯拉尚处于智能驾驶L2+阶段,其核心竞争优势之一的OTA/Autopilot(芯片/软件)功能尚未充分释放。

我们预计1)2020E-2025E特斯拉或类似于2007-2009苹果的产品孵化期(车型性能日趋成熟/价格更具市场竞争力);2)2025E-2030E(结合欧洲碳排放规划/部分欧洲国家燃油车限售等政策)特斯拉或类似于2010-2015苹果的产品普及期(新能源车型渗透率迅速抬升);3)2030E之后,特斯拉或类似苹果的产品迭代期(或通过OTA升级/Autopilot等功能变现维稳其销量规模)。

通过与苹果分阶段的估值比较,结合新能源车技术/市场特征,我们预计特斯拉长期PE估值中枢或约15x(其中,2025E前后的PE估值中枢约20x-30x)。

基于对美国/中国/德国工厂的盈利空间测算、以及PE估值分析,我们预计2025E前后的特斯拉市值空间或近3,000亿美元(其中,预计整车部分市值空间或约2,300+亿美元,智能驾驶部分市值空间或约500+亿美元)。

4月特斯拉Model 3国产车型产量持续爬坡但销量环比回落(产销节奏不匹配 vs. 按订单交付模式),我们认为主要原因或在于1)4月部分订单从标准续航切换至长续航,2)交付延迟(4/23补贴政策出台导致的部分标准续航订单交付延迟、以及或受潜在海外供应链影响对应的备货/平滑交付量)。

我们判断,1)国内订单仍相对稳健(2020/5/1调价后Model 3国产标准续航的竞品力增强,部分长续航订单切换回标准续航)。2)美国工厂已于5月中旬复工(海外供应链也将逐步恢复),预计订单或将逐步转换为交付量。

截止目前,特斯拉尚未修正2020E全年交付量指引(约50万辆);结合复工对应的产能恢复情景测算,我们预计2Q20E交付量约6.3万辆-7.2万辆,对应2020E交付量或存<3%的指引下修风险(预计约48.7万辆-49.6万辆)。

我们在2020/4/30发布的《1Q20业绩超预期,看好2H20E销量与业绩爬坡——特斯拉(TLSA.O)跟踪报告》中,已下修2020E全年销量至48.1万辆。但鉴于特斯拉美国工厂的复工时点(整车于5/18复工)快于我们此前预期,小幅上修2020E全年销量至49.0万辆。

我们的观点,1)看好2H20E(Model 3国产车型与Model Y)销量/业绩爬坡前景;2)看好长期盈利/市值空间前景(预计2025E前后的盈利空间或达95亿美元,对应的市值空间或近3,000亿美元);3)预计公共卫生事件/指引下修风险等导致的短期股价波动或带来相应的投资机会。

我们在2019/11/20发布的《全球领军新能源车企,Model 3国产有望盈利催化——特斯拉(TLSA.O)投资价值分析报告》中,从竞争力、销量、盈利、以及自由现金流这四个方面对特斯拉的核心价值进行了分析。

其中,我们判断,1)特斯拉在动力电池BMS系统、以及Autopilot自动驾驶领域具有核心竞争力(技术/成本优势)且优势依然有望延续;2)预计Model 3国产车型的毛利率或达30%+,EBIT利润率或达20%+。

1)定价与销量方面,持续看好特斯拉在BMS与Autopilot的市场竞争力,预计其或通过差异化定价策略将其产能打满(走量低配车型贴合购置补贴政策 vs. 高配车型通过OTA升级/Autopilot功能维稳售价)。

2)成本控制与单车盈利方面,我们测算美国/中国、以及德国工厂的长期盈利空间(预计2025E前后的特斯拉盈利空间或达95亿美元;其中,预计美国工厂或达35亿美元,中国工厂或达35亿美元,德国工厂或达25亿美元)。

3)PE估值切换与长期市值方面,我们预计特斯拉长期PE估值中枢或约15x;其中,2025E前后的PE估值中枢或约20x-30x,对应2025E前后的市值空间或近3,000亿美元(其中,预计整车部分市值空间或达2,300+亿美元)。

1)现金流依然充沛(受益于前期增发融资约23亿美元,1Q20特斯拉在手现金约80.8亿美元;此外,2020/5上海工厂获约人民币40亿元的经营开支方面融资);2)维持看好2H20E(Model 3国产车型与Model Y)销量/业绩爬坡前景;3)持续看好特斯拉长期盈利/市值空间前景(预计2025E盈利空间或达95亿美元,对应的市值空间或近3,000亿美元)。

鉴于对2020E销量小幅上修,我们上修2020E总收入至296.6亿美元、维持2021E/2022E总收入分别约471.7亿美元/548.7亿美元不变。我们上修2020E Non-GAAP归母净利润至9.4亿美元、维持2021E/2022E Non-GAAP归母净利润分别约30.3亿美元/38.2亿美元不变。

1)海外工厂产能恢复与供应链恢复不及预期;2)Model 3国产车型销量/毛利率爬坡不及预期;3)Model Y美国工厂扩产、以及销量/毛利率爬坡不及预期;4)Model Y国产导入/交付时间点不及预期(上海工厂产能爬坡不及预期);5)美国工厂扩产、以及欧洲工厂投产初期的盈利拖累。

传统车企(尤其大众MEB平台)新能源车型的加速导入等,或弱化公司已有的先发优势与产品竞争力。

公共卫生事件导致的市场风险、以及全球经济/消费力放缓风险,汇率风险。

(编辑:张金亮)

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)