【线索征集令!】你吐槽,我倾听;您爆料,我报道!在这里,我们将回应你的诉求,正视你的无奈。新浪财经爆料线索征集启动,欢迎广大网友积极“倾诉与吐槽”!爆料联系邮箱:finance_biz@sina.com

两根阳线改变信仰?当前A股5大特征神似2013年,另有这些风险点和积极信号

A股市场连续两个交易日强劲反弹,此前,上证指数连续走低,险些跌破股灾时的2638.30点低点。

市场再次处于各方观点严重“撕裂”的十字路口:就此企稳?信心严重不足,毕竟此前的历次反弹都以失败告终,下跌似乎绵绵无期;进一步大幅下跌?似乎也过度悲观,毕竟当前从多方面的指标来看,都已具有底部的模样。

笔者发现,当前的A股与2013年,着实有颇多“神似”之处。

一个最直观的对比是市场的运行状态:

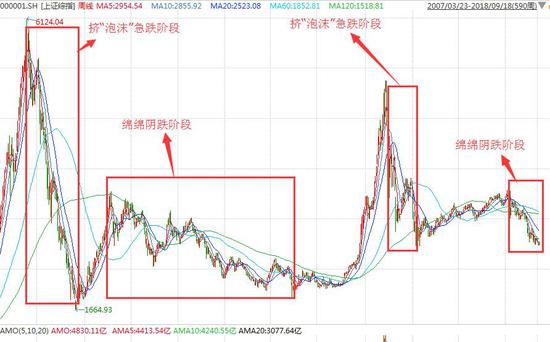

当前的A股市场从2015年6月算起,已调整超过三年的时间,期间上证指数大致经历两轮调整:从2015年6月的5178.19点到2016年1月2638.30点的急速调整阶段,以及从2018年1月3587.03点以来的漫漫阴跌寻底阶段。

2013年时,A股此前已经历两轮调整,先在1年内自6124.04点急跌至1664.93点,第二轮则是从2009年8月的3478点调整至2013年6月才真正触底,调整时间长达4年。

将当前与历史进行一下对比,找出相同与不同,相信可以提供一些镜鉴。

当前A股与5年前至少有5大相似之处

相似点一:调整轨迹相似

2013年A股:在2013年之前,A股经历两轮大级别调整:第一阶段为2007年10月6124.04点开始至次年1664.93点的急跌,这轮下跌跌势惨烈,跌幅超过70%,耗时仅约一年,可谓是快速“去泡沫”阶段;另一阶段为2009年开始(另有观点认为是从2011年开始)的绵绵阴跌,调整幅度虽不如前一阶段大,但调整时间长。

目前A股:在此之前也调整了两轮,第一轮也是急调,从2015年6月的5178.19点跌到2016年1月的2638.30点,接近腰斩,耗时仅约7个月;第二轮调整是从今年1月开始,调整方式也是连续阴跌。

相似点二:破净股数量及占比均触及高位

Wind数据显示,2013年6月,A股破净股数量超过100只,当年6月25日,破净股数量达到154只,为前后数年内破净股数量最多的一天。当日破净股比例达6.3%,也为2009年以来截至当时的最高值。

近日A股破净股一度逼近300只,数量创下历史新高。破净股比例则达到8%,创下接近十年的新高。

通常来看,整个市场破净股数量大幅增加,甚至创出一段时期新高,很大程度上能说明该段时期市场整体上处于低估状态。从这一个角度来看,目前市场的低估程度与2013年6月相似,甚至更严重。

相似点三:高价股数量减少 低价股和低市值股剧增

这里可以详细看下2013年6月与当前两组数据对比(详见下表)。

从股价上看,两个时期低价股数量占A股市场的比例均为A股史上高位,且大体相当。

如2013年6月25日,低于2元股票数量占A股股票数的比例为0.65%,低于10元股票数量占A股股票数的比例为64.73%;当前低于2元股票数量占A股股票数的比例为0.79%,低于10元股票数量占A股股票数的比例为57.66%。

从市值上看,目前市值低于100亿元的股票数量高达2692只。从占比上看,目前市值低于100亿元的股票占A股股票数的比例为76.33%,这一比例与2013年股市低迷期相差不大。

相似点四:消费等白马股都出现补跌

消费股由于其行业属性,业绩增长相当稳定,常被视为市场的白马股。

在A股历史上,消费股在市场一轮大的调整周期里,往往是担当前期较为抗跌,最后出现补跌的角色。

如在2012年初表现强势的消费股在当年底出现了补跌,这其中以白酒股最为典型。彼时白酒股在2012年上半年之前走势非常强劲,但自当年下半年开始,开始持续调整,这其中虽然有受塑化剂事件影响的因素,但板块在此前高估值基础上的补跌,也不可忽视。

目前的消费等白马股似乎也在复制上述走势。在今年以前,消费等白马股已连续大涨了一年,但今年开始,出现连续调整,上演了补跌行情。

相似点五:投资者心态

在2013年的底部到来之前,A股市场至少经历4年时间(从2009年起算)的调整,期间市场每次小级别反弹过后,是指数更大幅度的调整,并刷新前期低点,投资者信心逐渐趋向悲观、乃至极度失望,投资人饱受煎熬,信心严重丧失。

目前市场的投资者心态也颇为相似:自2018年初开始,上证指数开始持续寻底,每次反弹过后都是更大幅度的下跌,投资者信心态极度低迷。

四大不同之处不容忽视

历史会重演,但不会简单重复,对于股市而言,更是如此。当前环境与2013年也有很多不同之处。

5年前外部环境优于当前

2013年,奥巴马刚开始其第二任总统任期,全球仍处于经济危机恢复过程中,美国尚未退出量化宽松,各国间贸易虽偶有摩擦,但并无实质性的大规模贸易保护主义行动。

目前,特朗普就任美国总统已近两年,美国贸易保护主义倾向大为加强,并于今年开始掀起中美贸易战,由于中美双方贸易规模巨大,贸易战没有赢家,中国今年可能面临比较严峻的外贸环境,贸易战走向如何,也构成影响今年A股市场走势的一个重要不确定变量。

最新情况是,据商务部消息,美国政府宣布将于9月24日起,对原产于中国的2000亿美元商品加征10%的进口关税,并将于2019年1月1日将加征关税税率上调至25%。

作为应对,中国在世贸组织追加起诉美国301调查项下对华2000亿美元输美产品实施的征税措施。此外,国务院关税税则委员会18日宣布,对原产于美国约600亿美元进口商品实施加征关税。

5年前调整持续时间长于当下

如果从2009年开始算起,到2013年,上证指数整体上调整时间长达4年, 调整时间相当漫长,长时间的调整使得市场筹码消化非常充分。

上证指数本轮持续调整则大致只能从2018年初开始,至目前调整时间不到1年,明显短于上次连续数年的阴跌,单从这个方面来看,目前市场的调整时间是否会延续仍存在不确定性。

外资有限参与VS外资已全方位融入

5年前的2013年,外资参与A股的主要就一个渠道,即QFII(另一个渠道为RQFII,但体量较小)。根据国家外汇管理局数据,截至2013年3月份,QFII账户总资产规模为2656亿元。

而目前投资A股的渠道显然已大为拓展,除了之前的QFII和RQFII外,沪股通和深股通也成为外资投资A股的重要渠道,沪股通和深股通相继于2014年11月、2016年12月推出。

今年A股被正式纳入MSCI,将进一步提升外资融入A股的深度。

根据中国人民银行调查统计司此前在央行网站公布的数据,截至今年6月底,境外机构和个人持有的境内人民币股票资产达1.28万亿元。

根据上述初略估算,目前外资参与A股的规模已经是5年前的数倍。

事实上,A股的大门仍在为外资进一步敞开。以往可以直接参与A股的外国投资者主要为QFII等机构投资者,而自本月15日开始,符合条件的外国投资者(自然人)也可以开通A股账户,直接投资A股。

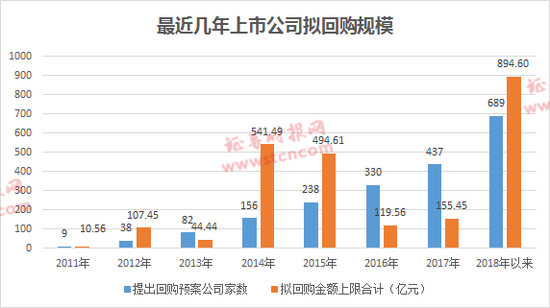

当前回购案例大幅增加

相较于5年前,A股上市公司在回购股份上的态度已发生了天翻地覆的变化。

据Choice数据,2013年全年提出回购预案的公司数量合计仅有82家,拟回购金额上限值合计仅44.44亿元。彼时回购股份对绝大多数上市公司而言,还是一件“奢侈”的动作。

相较之下,2018年以来提出回购预案的公司数量合计已达到689家,拟回购金额上限值合计接近900亿元,回购股份已成为上市公司一项相当常态化的动作。

事实上,回购在维护和推动上市公司股价上能发挥很大的作用。根据美股经验,近年来美股各年份回购金额都在数千亿美元级别,成为美股长期走牛的一个非常重要的因素。

责任编辑:史考

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)