2005年:股权分置改革如火如荼 | |||

|---|---|---|---|

| http://finance.sina.com.cn 2005年12月29日 08:02 新京报 | |||

|

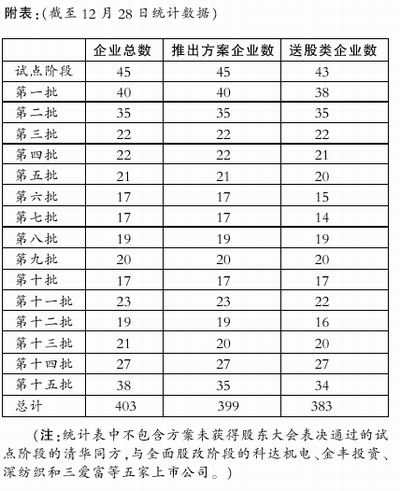

2005年,因为股权分置改革,这一年在中国资本市场的历史上留下了重重的一笔。时至新旧交替之际,中国股市的股权分置改革也步入了攻坚阶段。在改革的关键时刻,积极回顾反思一年来的改革历程,总结问题与经验,展望未来十分重要。 《国九条》推动股权分置改革 自2001年以来,以国家股按市价减持开始的股权分置改革的理论之争,一直就在“以强调国情为主的实事求是派”和“以强调海外规范为主的照搬照抄派”之间激烈地进行。理论对上可以影响决策,对下可以影响媒体,理论话语权的实质是股权分置改革战役的“制空权”。“制空权”被谁控制,谁就决定着股权分置改革战役的走势。 理论之争的本质是改革的路径之争。中国历经四分之一世纪的改革实践,获得了举世公认的成功。可在一些经济学家和海外人士眼里, 中国经济改革却充满了不规范。他们对比美国的市场经济和由萨克斯之类的美国经济学家指导的俄罗斯、波兰的改革,总觉得中国改革不系统、不彻底、不规范,如股市中存在的股权分置和一股独大。股份制的推行和深沪股市的建立是中国改革成功的重要组成。即使不是成功在“摸着石头过河”,可也得不出“成功等于不规范”的经济学逻辑。到底是中国改革不规范,还是“规范”出了问题,是值得人们反思的。实践是检验真理的惟一标准,与俄罗斯的全面照搬美国股市相比,中国股市虽然产生了股权分置和一股独大,但这却是我们在特殊的历史时期朝着既定方向稳步推进时最小代价的路径选择。 股权分置改革事关中国资本市场在实现自身的规范化和与国际市场接轨的进程中,究竟是放弃实践已证明成功的中国改革方法论,在关键时刻,步入“休克疗法”的误区,且不能自拔,还是确立并遵循实事求是、符合国情的改革方略。建立正确的股权分置改革方法论是决定中国股市未来发展的关键。 可幸的是,“以强调国情为主的实事求是派”最终取得了这场决定中国资本市场命运的理论之争的胜利,真正在理论和政策上占据了主导地位。2004年2月,中央充分认识到股市持续下跌对中国经济产生的危害性,从中国股市的实际出发,颁布了《国务院关于推进资本市场改革开放和稳定发展的若干意见》(国发[2004]3号,简称《国九条》),这是我国资本市场发展史上里程碑式的纲领。《国九条》明确指出,“积极稳妥解决股权分置问题。稳步解决目前上市公司股份中尚不能上市流通股份的流通问题。在解决这一问题时,要尊重市场规律,有利于市场的稳定和发展,保护投资者特别是社会公众投资者的合法权益”,并强调“坚持改革的力度、发展的速度与市场可承受程度的统一,处理好改革、发展、稳定的关系”。在继《国九条》颁布14个月之后,2005年4月29日,证监会发布了《关于上市公司股权分置改革试点有关问题的通知》(简称《4.29通知》),提出了对价并轨的改革思路,并启动了这场处于新兴尚未转轨时期的中国股市所特有的股权分置改革。 单一送股的对价改革模式未能扭转股市的低迷 虽然股权分置改革的方向已经以国务院文件的形式确定,但是对于改革方法的争论依然在继续。在同样是主张对价并轨完成股改的改革者中仍存在着较大的分歧,这其中既包括监管部门和国资管理部门在这一问题认识上的差异,也包括理论界和实际部门的差异,还包括监管部门和上市公司的矛盾以及上市公司两类股东的分歧。 正确的改革方法是这场改革能否沿着正确的方向走下去的保障,也是决定改革最终成功的关键。然而自改革启动至今,在方法上基本上采用的是单一送股模式。 截至2005年12月28日推出股改方案的上市公司共399家(不包含方案未获得股东大会表决通过的试点阶段的清华同方,与全面股改阶段的科达机电、金丰投资、深纺织和三爱富等五家企业),其中送股类企业为383家(见附表)。在这383家上市公司中,已完成股改的G股企业有213家,其中有208家跌破股改前价格,平均跌幅达23%;有78家跌破了市场的自然除权价,平均跌幅达8%,即广大流通股股东没有因为改革获得利益反而遭受了损失(截至12月28日统计数据)。与此同时,上证指数始终徘徊在1100点左右,市场未能如监管层、上市公司和投资者所愿扭转颓势。 显然,单一送股的股改模式导致市场的持续低迷,已成为不争的事实。造成这样局面的根本原因,一方面是市场对目前单一送股股改模式的不认同,另一方面是投资者对未来股市预期的不乐观。 单一送股与“锁一爬二”的结合导致了多数G股的下跌 这场改革的政策基础是对价理论,对价对的是未来非流通股可流通时保护股民利益不受伤害的承诺。未来的风险尚未发生,损失亦无法衡量,因此两类股东对改革的看法也不一致。在目前只实施了股改方案但尚未实现流通的情况下,投资者更多考虑的是未来非流通股进入市场流通后的扩容对股价下跌的冲击。此外,未来非流通股以任何价格实现流通是否都会给股民带来损失?是否存在着一种两类股东双赢的可能性?无论从理论还是实践上看,这种可能性都是存在的。因此,人们对“一刀切”送股的疑义导致行动不积极。 在实际中,由于单一送股与“锁一爬二”结合导致改革中收益的获得与风险的承担在时间上不同步,基金等流通股持有人一方面在改革前,“用手投票”,讨价还价,另一方面,在拿到对价的送股之后,又“用脚投票”,回避一年后非流通股转入可流通的风险。因此市场上投资者的理性选择就表现为一批接一批地炒股改企业,炒完后就把G股抛掉,再炒下一批股改企业。 这直接导致股改完成后的G股变成了“鸡肋”,只剩了骨头,没有肉。送的越多,流通股东的成本价格越低,股价的重心就自然越往下移。上市公司所送出的股数和政府为拯救市场所做的努力,在短时间内就被股价的下跌打了折扣。 由于顺市而为的投资者看到了获得对价股数之后依然会遭受损失,所以大多数人在方案表决通过甚至公布股改方案后的第一时间就抛售股份。这使得市场进入恶性循环之中。 “新老划断”的时机将在明年上半年 由于“锁一爬二”的规定,一年之后G股企业股本总额5%的股份将陆续进入可流通状态。按目前和预计的股改进度测算,再加上持股比例在5%以下的非流通股不受“锁一爬二”限制的政策规定(12个月后即可100%的全流通),这部分股份保守估计也在200亿股左右,大约相当于近年来全年IPO募股的总额。以目前的平均股价测算,可套现的非流通股金额在1000亿元左右。以此类推,两年后将有10%的非流通股进入可流通状态,在500多亿股左右;三年之后即可全流通,转为可流通的股数高达3000多亿股。而目前非流通股的净资产价格在2.8元/股左右,只要股价在这之上,非流通股就有高价套现的冲动。所以未来一至三年内股市的空方压力是始终存在的。 尽管从大股东要保持控股地位的角度看,全流通的可能似乎并不存在,但实际上由于政策允许大股东增持流通股,所以大股东在“锁一爬二”的条件下可采取“高派低吸”的策略保持其控股地位。因此,全流通的风险在现实中也是存在的。 所以,单一送股和“锁一爬二”结合给市场带来的风险,并没有随着股改的推进而消除,仅仅是迟滞并留给了后人。 此外,“新老划断”扩容的风险将与非流通股可流通的风险相衔接。“新老划断”是股市的一个敏感问题,其原因:一是恢复股市扩容,二是新股上市将实行全流通的政策,导致现有A股股价下跌。目前人们普遍预测“新老划断”的时机将在明年上半年,而非流通股可流通的风险则从2006年7月后又陆续发生,并将于未来一至三年内持续存在。 这两个投资人密切关注的风险连在一起,将导致人们对股市较长期持续下跌的悲观预期。 股权分置改革将逐渐步入高风险区 尽管,不论从企业数量或市值指标测算,完成股改和进入股改程序的上市公司已达沪深两市总量的三分之一;尽管,不论是监管层或市场各方参与者,对股权分置这一制度性矛盾解决之后的中国股市充满了期待,这场在中国资本市场历史上抹下浓重一笔的股权分置改革正逐渐步入高风险区。 截至12月23日全面股改第十五批企业名单公布,已有403家上市公司(见附表)完成股改或进入股改程序,按现有进度推算,中国沪深两市上市公司将在2006年基本完成股改方案的实施操作,但是这场改革远没有结束。如前所述,由于“锁一爬二”的制度规定,在未来的一至三年内可以预见的是,逐步取消限售制约的获得流通权的股份将给市场造成持续的空方压力。此外,与股权分置改革紧密相连的上市公司再融资与 新股发行的“新老划断”问题,也将在明年提上日程。我们脆弱的股市在经历了阵痛之后,能否平稳渡过未来三年的改革高风险区,是对监管者管理智慧的考验,也是对市场承受能力的考验。

□刘纪鹏(首都经贸大学教授) |

| ||||||||||||||||||||||||||||||||||||||||||

| 新浪首页 > 财经纵横 > 滚动新闻 > 中国股权分置改革专网 > 正文 |

|

|

| ||||||||||||||||||||||||||||||||||||||||||||||||||