|

|

|

股指研究:调整将在四季度成为现实(6)http://www.sina.com.cn 2007年12月03日 10:09 长城伟业

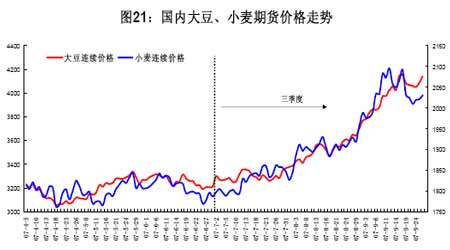

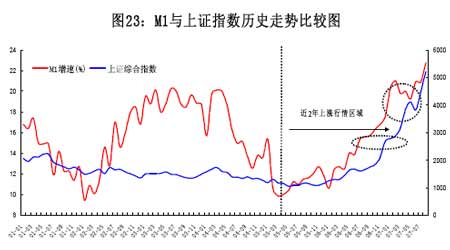

截止9 月下旬,沪深300指数的静态市盈率已经接近60 倍,远高于国际主要股票指数的市盈率。而动态市盈率在30 倍左右,从数字来看似乎不高。但问题是,动态市盈率的依据是上市公司的动态业绩变化,这样的高业绩增长和高估值能持续吗?上海和深圳交易所都对上市公司的中期报告做出了具体分析,其核心就是揭示目前上市公司的利润增长的构成:“深市公司2007年半年度共实现利润总额678.97亿元。其中,投资收益104.10亿元、公允价值变动损益9.14亿元和营业外收入42.49亿元对利润贡献的比例分别为15.33%、1.35%和6.26%,合计占利润总额比例的22.94%。而海外成熟市场中上市公司的上述收益占利润的比例一般低于10%,相比之下,深市主板上市公司投资收益等项目占利润的比例显得过高。尽管深市主板上市公司2007年中报主营业务利润的绝对金额发生了大幅增加,主营业务利润对整体利润的贡献比例却明显下降,非主营业务利润的增长对本次中报的增长起到了较大的作用。非主营因素对利润贡献的影响主要来自投资收益、营业外收入及公允价值变动等三个方面,。“(以上文字来源:深圳证券交易所网站)“沪市上市公司2007年半年度共实现利润总额4033亿元,同比增长66%。仅投资收益一项就贡献了1059亿元,占利润总额的比例为26.3%,同比增长更是达到惊人的164%。剔除中国人寿和中国平安(投资收益是保险公司的主要收入来源)后,非保险类上市公司投资收益为423亿元,占非保险类上市公司净利润的15.5%,同比增长138%。由于证券市场的大幅上涨、会计准则的变更和股权分置改革后限售流通股逐步上市流通,沪市上市公司投资收益呈大幅增长态势,成为业绩增长的第一推手。 ”(以上文字来源:上海证券交易所网站) 可见,现阶段上市公司的动态利润增长已经搭上了股票市场这辆“快车”,而并非源于主营业务的增长,这不禁让人回想起美国1929 年大崩溃的那一幕。当时由于股票市场活跃,整个社会资金蜂拥入市,源源不断的资金供给将指数不断推高,由于上市公司也积极参与其中,其业绩也就不断上升,逐渐脱离了主营业务的正常经营,而没有主营业务支撑,上市公司的高估值就很难持续,最终股票市场下跌和上市公司业绩下滑的恶性循环,进一步引发经济崩溃。因此,如果投资收益占上市公司的利润比重不断提高,那么高估值将很难持续。 (2)上市公司集中再融资值得重视 从公开信息来看,今年以来随着二级市场的蓬勃发展,上市公司再融资行为大幅增加。比较集中的是房地产行业,今年仅通过增发来进行融资的房地产企业就达到9 家,以深万科为例,在今年进行增发完成后又迅速启动了通过发行公司债进行再融资的方案,两次融资金额高达159亿元。此外,金地集团、保利地产、招商地产等大型房地产企业均进行了再融资,加上复地集团等地产企业在香港上市融资,今年可以说是国内房地产企业的“融资大年”。在行业高景气度和二级市场繁荣的时候进行融资,是企业较为合理的财务选择。但是,如果这样的行为在短期集中体现,就可能不是理论上的简单含义了。2000年-2001 年,大批上市公司短期集中以高价进行了再融资,之后二级市场就进入了5 年熊市。虽然并不能去证明这两者之间是否的确具有相关性,但历史的经验还是不能忘却。 2、关注国内经济降温的方式: 国内宏观经济在四季度需要关注的主要因素是CPI 是否会持续上涨和资金供给是否会出现拐点。 (1)CPI面临持续上涨压力: 从三季度的CPI 细分数据来看,过去6 个多月一直领涨的肉、蛋制品出现了涨幅趋缓的迹象。在上季度报告中,我们已经重点分析了粮食价格的上涨将是未来CPI 持续上涨的重要因素。进入8 月以后,国内外粮食期货价格出现明显的上涨,尤其是国际价格上涨幅度更大,使得国内外粮食期货价格的价差不断扩大。虽然国内在9月下旬出台了相关政策,大力扶持农产品生产和限制相关产品出口,但其实际效果的体现将不比“猪肉”问题来的早。因此,如果四季度粮食价格居高不下,将给CPI带来强劲的推动力。 根据今年来央行紧盯CPI变化决定利率政策的思路来看,CPI如果持续上涨,那么加息可能在保持目前高频率的同时出现高强度,这将和1993-1994年的宏观经济情况趋同,经济的降温将不得不采取刚性的选择。 (2)市场资金供给是否会出现拐点 由于沪深300指数历史数据较短,考虑到沪深300指数与上证指数走势大体上是相同的,因此我们用上证指数作为替代来观察M1在2001年以来与指数之间的关系。从图23 中可以看到,自2005 年本次上涨行情开始,M1 的增速趋势与指数的增涨趋势是基本一致的,并且M1 在2006 年6-7 月和2007 年5-6月指数出现明显调整之前均提前出现调整迹象。因此四季度内,如果M1 出现明显调整迹象,则沪深300指数调整压力将增大。 M1 的增减问题基本上就是收缩国内流动性的问题,央行今年以来的主要工作基本围绕这一点。经过二、三季度多次加息和政策引导,四季度以后国内资金流动方向或许会出现变化。国内银行进入9 月以后开始提高信贷门槛,这既是银行出于控制自身风险而做的主动调整,也是紧缩货币政策效应的一种体现,银行贷款的收缩将对改善流动性过剩问题起到积极作用,再加上QDII、个人境外直接投资、PE 以及公司债券等新的投资渠道的开通对于国内资金产生的分流作用,四季度资金供给是否会出现拐点值得关度关注。 3、国际经济金融波动的影响: 虽然三季度美国“次债波动”没有对沪深300 指数形成实质影响,但在国内外经济金融日益联动的效应下,一旦国际市场出现明显恶化的情况,国内指数很难持续保持独立强势。展望四季度的国际市场环境,我们认为有两点值得关注: (1)地区政治局势趋紧: 近期,伊朗核问题再度趋紧。从金融市场反应情况来看,原油和黄金在8 月份以后走出强势上涨行情。由于这两类商品具有很强的政治敏感性以及避险功能,因此他们的上涨往往反应了国际金融市场对于国际政治局势紧张的担忧。如果在四季度伊朗问题出现恶化,发生局部摩擦或者发生直接战争,那么国际金融市场的波动将再所难免。 从另一个角度来看,如果原油出现连续大幅上涨,那么世界经济增长的前景将不容乐观,沪深300 指数运行的宏观环境将会恶化。

【 新浪财经吧 】

不支持Flash

|

||||||||||||||||