安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

来源:金十数据

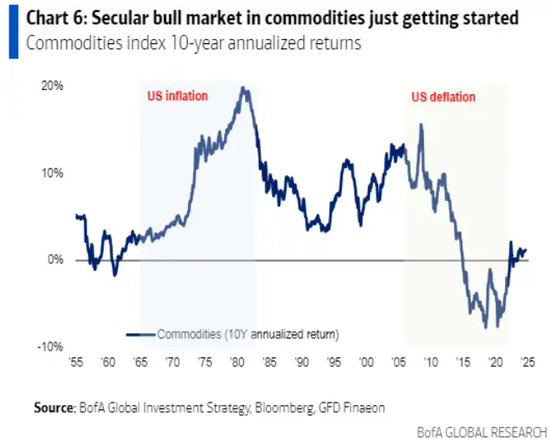

据美国银行称,大宗商品是未来十年投资者应该关注的领域。

美国银行策略师Jared Woodard上周四在一份报告中表示,结构性通胀上升表明“大宗商品牛市才刚刚开始”。

石油和黄金等大宗商品长期以来被认为是可靠的通胀对冲工具,如果Woodard对通胀大幅上升的预测成真,投资者将对它们的需求更大。

Woodard指出,过去20年通胀率一直稳定在2%左右,原因是全球化和科技发展的趋势,但现在美国可能很快会恢复到2000年之前的通胀趋势,当时通胀平均每年上涨约5%。

Woodard表示,“这些力量的逆转意味着通胀将结构性转变回5%。”2023年美国CPI指数上涨3.4%,7月份数据显示该指数同比上涨2.9%。

虽然很难想象技术颠覆不断压制通胀的趋势会放缓,但近年来去全球化趋势有所增强。

无论是美国对部分产品的高征税,还是对美国半导体行业的支持,这些政策都阻碍了价格下跌,尤其是扶持美国本地就业岗位的成本远高于新兴市场的劳动力成本。

美国银行表示,投资大宗商品可能产生11%的年化回报,“因为债务、赤字、人口统计、逆全球化、人工智能和净零排放政策都具有通胀性”。

大宗商品指数10年年化回报率

这些潜在的回报意味着大宗商品将是一种更好的资产类别,可以代替经典的60/40投资组合中通常保留给债券的40%。

Woodard强调,即使在通胀下降和美联储保持鸽派的情况下,大宗商品指数也产生了10%-14%的年化回报,而广受欢迎的彭博总债券指数仅产生了6%的回报。

黄金是推动大宗商品板块强劲表现的特别强劲力量。今年迄今,金价已上涨约21%,创下历史新高,自2022年初通胀开始加速以来,金价已上涨35%。

另一方面,油价相对于黄金表现不佳。WTI原油价格周一的交易价格在73美元/桶徘徊,与2021年8月的水平大致相同。

责任编辑:王许宁

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)