安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

中国金融科技巨头陆金所控股有限公司寻求通过首次公开募股(IPO)筹集高达23.6亿美元,势将成为中国公司今年在美国交易所进行的最大规模募股活动之一。陆金所控股是中国平安的联营企业。

据周四向美国证券交易委员会提交的文件,陆金所控股正在推介1.75亿股美国存托股份(ADS),每股价格在11.50-13.50美元之间。两股ADS代表一股普通股。

曾经是中国最大的网贷(P2P)业务贷方之一的陆金所控股,已演变成一家提供财富管理和零售借贷服务的金融巨头。以招股说明书中列出的已发行股份,并按推介区间的最高价格测算,该公司的估值将接近330亿美元。

陆金所控股募集资金的用途,可能包括产品开发、销售和营销活动,技术基础设施,资本支出,全球扩张,以及其他一般和行政事务,也可能用于收购或投资。

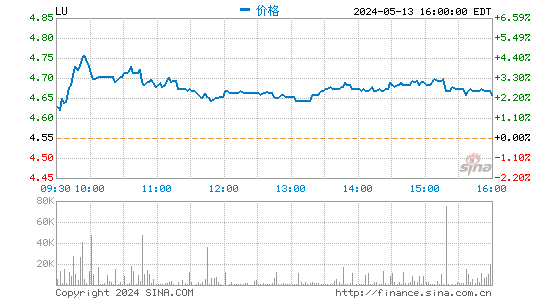

据文件,陆金所控股预计10月29日定价,次日在纽约证券交易所上市,交易代码LU。高盛集团、美国银行、瑞银集团、汇丰控股和平安证券在帮助安排发行事宜。

该公司已经就IPO筹备数年。目前它是以市值计中国最大保险公司中国平安的联营公司。随着“资产组合调整,以及对消费金融产品的限制”,致使交易量下降30%之后,该公司管理的资产2019年下降了6.1%。

据申报文件,在截至6月30日的六个月,陆金所控股净利润逾10亿美元,总收入36.4亿美元。

数据显示,今年中国内地和香港的公司通过美国IPO已筹集了109亿美元,为2014年以来最多。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王永生

相关专题:

陆金所IPO融资额超20亿美元专题

APP专享直播

热门推荐

收起

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)