炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

转自:中邮证券研究所

食饮行业周度观察:

酒企营销再细化,饮料增速环比上行

报告外发日期:2024年05月20日

l 投资要点

(一)4月社零数据:餐饮偏弱、淡季烟酒呈现韧性、饮料增速环比上行。4月我国社会消费品零售同比+2.3%,2022-2024年复合增速为10.0%;除汽车以外的消费品零售额同比+3.2%,近两年复合增速为9.4%。细分项:1)23年4月餐饮存在爆发式增长,因此今年4月增速4.4%、环比有所下降,但近2年复合增速22.5%、依然亮眼。2)烟酒类消费淡季增速呈现韧性,4月+8.4%、近2年复合增速14.3%。3)随着气温升高,饮料类消费逐渐走强、4月同增6.4%、增速环比上行。4)粮油、食品类必需品消费4月+8.5%、保持较稳健增长。

(二)本周进入股东大会密集期,我们就重点行业重点公司进行持续跟踪:

1)山西汾酒:营销工作进一步细化,青30的价值再表达,通过创造和丰富它的价值、科学的表达、在消费者心目中固化和提升这种表达,分三步来走,今年会逐步落实。费用端利用数字化手段提高营销费用的费效比。强化腰部产品推广,其中老白汾产品升级,发力宴席,成立专业化的指导团队,预计整体提速。今年品牌营销端重点是提升数字化的科学投放,品牌竞争力有望取得明显进步。区域端:省内今年主要依靠结构升级,省外更快、同时各市场个性化增长和发展、合适时机相应做动态调整。

2)洽洽食品:着力打造坚果第二大单品,积极变革、拥抱新渠道、新市场。近2年来受到市场外部竞争、原材料涨价等因素影响下洽洽收入和利润有所承压,公司也积极通过内部组织架构调整、新渠道和海外市场开拓寻找增长动力。分产品,未来着力每日坚果、同时积极布局壳坚果品类,预计今年下半年将全渠道推出。第三大增长曲线,明年将更清晰。分渠道,零食量贩渠道月销爬坡至较好水平,预计今年可实现翻倍增长。海外市场发展蒸蒸日上,除了较早布局的泰国市场外,去年在印尼设立分公司、计划今年建厂,积极开拓印尼、越南、中东等海外市场。成本,葵花籽去年涨价对盈利端较大负面影响,今年瓜子原料下行带来成本端改善,同时将采购模式延展至上游,加大瓜子品类的上游掌控力度。

3)宝立食品:总体来看在当下经济环境下,公司战略方向以量为主定调务实,当下公司在行业中角色定位逐渐从追赶者变为被追赶者,短期发展核心思路是优先保证规模扩张并持续提升市场份额。分品类,B端业务中增量主要来自头部客户老品类的量增需求,以及新开拓客户。C端空刻经过组织调整后对新品反应速度等提升,预计未来将通过更多的BC嫁接导入新品,丰富产品矩阵、改善利润水平。渠道上继续通过线上赋能线下,高势能商超及线下团购均有良好表现。盈利端,B端老品毛利率预计受下游大B客户诉求的影响,依靠开发新品来保持总体毛利率稳定。C端空刻通过推新品多元化等,未来盈利能力有望改善。全年表现上,空刻较平稳、B端业务有望维持较高增速、大B客户表现预计更好。成本端,规模效应以及今年部分肉类价格同比改善,综合来看有望带来一定程度毛利率优化。

4)承德露露:新品持续发力更为积极,新采购季成本预计回落。针对南方市场的清爽口感偏好推出减糖版杏仁露,线上推出抹茶、咖啡杏仁饮料、巴旦木奶等4款PET瓶装饮料、今年进行线下试点。推出1L装杏仁露、今年重点做餐饮渠道。水系列产品也在储备,预计下半年推出。区域端:北方市场继续补空白+下沉,南方市场继续拓展。费用端:结构上从传统媒体转向新渠道、新媒体的投放,导致销售费用绝对额的下降。产能:承德老厂搬迁带来一定产能增加、但扩产计划稳健。成本:去年新品诸多市场折扣活动叠加主要原料成本上行(苦杏仁、糖)影响毛利率,今年下半年新采购季、若天气正常/供给增加有望带来苦杏仁价格回落,其他原料稳中有降。

投资建议:地产政策再出台,取消商贷利率政策下限、降低公积金贷款利率、降低首套二套首付比、设立3000亿元保障性住房再贷款,支持地方国有企业以合理价格收购已建成未出售商品房,用作配售型或配租型保障性住房,助力存量房的去化,市场投资情绪进一步向好。我们建议锚定基本面扎实以及积极改善标的,白酒:看好贵州茅台、泸州老窖、山西汾酒、古井贡酒、迎驾贡酒、今世缘,积极关注五粮液。大众品:看好青岛啤酒(A&H股),关注华润啤酒、重庆啤酒、燕京啤酒;速冻推荐安井食品、千味央厨;休闲零食看好盐津铺子、劲仔食品;软饮料看好东鹏饮料、欢乐家,建议关注香飘飘;调味品看好改革落地的中炬高新;乳制品看好新乳业。

l 05月13日-05月19日行情回顾

本周食饮板块整体表现一般,申万食品饮料行业指数(801120.SL)本周区间涨跌幅为-0.39%,在申万一级行业中位列第18,较沪深300指数低0.70%,当前行业动态PE为24.88,处于历史偏低位置。

本周食饮行业的子板块整体表现一般,板块涨幅最高的分别为其他酒类(+2.30%)、烘焙食品(+1.20%)。从个股角度看,食饮板块本周62只个股收涨,58只个股收跌,涨幅前5分别为ST交昂(维权)(+15.03%)、老白干酒(+8.93%)、顺鑫农业(+8.76%)、*ST莫高(+7.93%)、妙可蓝多(+6.32%);跌幅前五分别为甘源食品(-9.27%)、金达威(-7.62%)、青海春天(-7.10%)、香飘飘(-6.29%)、金字火腿(维权)(-6.25%)。

l 风险提示:

食品安全的风险;行业竞争加剧的风险;需求复苏不及预期的风险;成本波动的风险。

正文

1、 周度观察:消费结构必选强、可选弱,龙头企业紧跟消费趋势、更具发展动能

1.1 4月社零数据:餐饮偏弱、淡季烟酒呈现韧性、饮料增速环比上行

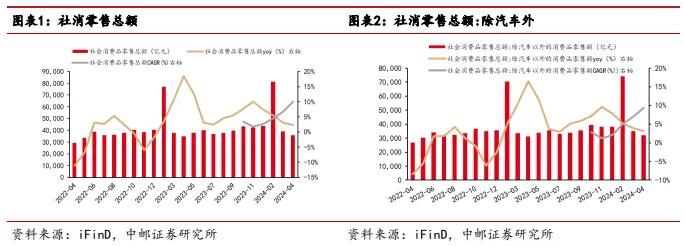

4月我国社会消费品零售总额为3.57万亿元,同比+2.3%,2022-2024年复合增速为10.0%;除汽车以外的消费品零售额为3.22万亿元,同比+3.2%,2022-2024年复合增速为9.4%。

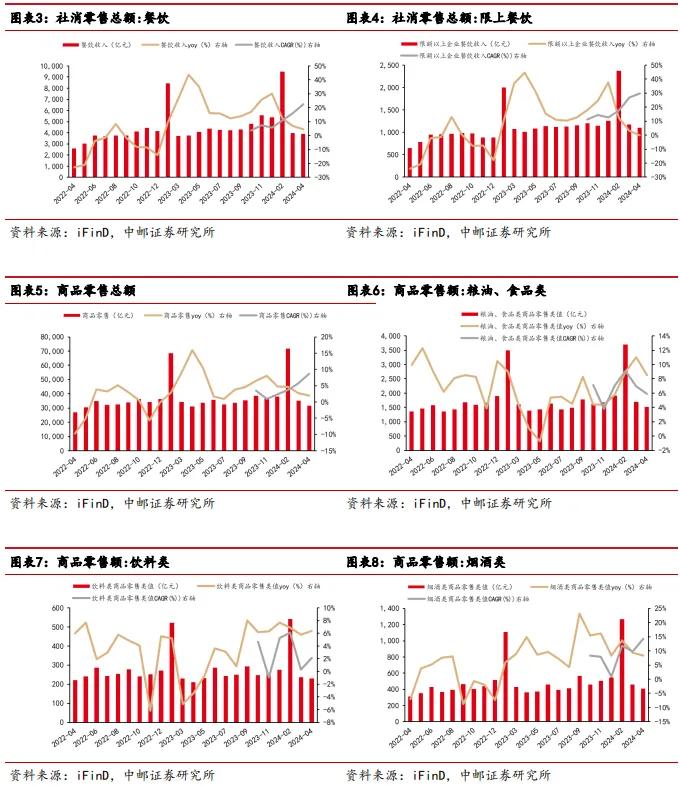

拆分板块来看:1)23年4月餐饮消费存在爆发式增长,因此今年4月餐饮类消费增速环比有所下降,但近2年复合增速依然亮眼。2024年4月,餐饮收入总额为3915亿元,同比+4.4%,2022-2024年复合增速+22.5%。其中4月限额以上企业餐饮收入为1100亿元,同比持平,2022-2024年复合增速+29.8%。2)烟酒类消费淡季增速呈现韧性。4月烟酒类商品零售总额为407亿元,同比+8.4%,2022-2024年复合增速+14.3%。3)随着气温升高,饮料类消费逐渐走强。2024年4月,饮料类商品零售总额为230亿元,同比+6.4%,2022-2024年复合增速+2.1%,环比略提速。4)粮油、食品类必需品消费保持较稳健增长。粮油、食品类零售总额为1521亿元,同比+8.5%,2022-2024年复合增速+5.9%。

1.2 行业动态:坚守产品品质、发力空白市场、拥抱新渠道

随着年报季收官,食品饮料行业开始了新一轮销售年度的整体规划与展望,我们就重点行业重点公司进行持续跟踪,目前反馈如下:

1)山西汾酒:营销工作的进一步细化,青30的价值再表达上,通过创造和丰富它的价值、科学的表达、在消费者心目中固化和提升这种表达,分三步来走,今年会逐步落实。费用端利用数字化手段提高营销费用的费效比。强化腰部产品推广,其中老白汾产品升级,发力宴席,成立专业化的指导团队,预计整体提速。今年品牌营销端重点是提升数字化的科学投放,品牌竞争力有望取得明显进步。区域端:省内今年主要依靠结构升级,省外更快、同时各市场个性化增长和发展、合适时机相应做动态调整。

汾酒未来发展的四个发力点:一、在品质提升上发力,坚持守正创新,推动全面升级;二、在文化发展上发力,推动人文交融;三、在市场拓展上发力,促进营销升级,针对以山西为中心的华北五省传统优质市场,工作重心下沉到县一级,提高单位产量。针对京津冀、长三角和珠三角区域的经济高地,主动促进提升消费渠道的数量和质量。另一方面抓产品结构优化,玻汾调存量,青花20要突破,中期看青花30;四、在管理工作上发力,持续夯实基础,不断推动汾酒管理体制和管理能力现代化,进一步完善了中国特色现代企业制度,有力地推动全面预算管理,全面绩效管理,数字化管理等各项工作。

2)洽洽食品:着力打造坚果第二大单品,积极变革、拥抱新渠道、新市场。近2年来受到市场外部竞争、原材料涨价等因素影响下洽洽收入和利润有所承压,公司也积极通过内部组织架构调整、新渠道和海外市场开拓寻找增长动力。

分产品看,瓜子已经成分细分品类第一,坚果品类竞争激烈但市场空间大,目前发展不及预期,未来将着力每日坚果、同时积极布局带壳坚果品类,预计今年下半年将全渠道推出。公司正孕育孵化第三大增长曲线,明年将有更清晰的规划和战略打法。

分渠道看,公司抓住了零食量贩渠道发展的机遇,随着与头部企业建立合作后月销逐渐爬坡至较好水平,预计今年可实现翻倍增长。海外市场发展蒸蒸日上,除了较早布局的泰国市场外,公司已于23年在印尼设立分公司、计划今年建厂,积极开拓印尼、越南、中东等海外市场。

成本上看,葵花籽23年涨价对公司盈利能力产生较大负面影响,今年来看瓜子原材料下行带来成本端改善,同时公司将采购模式延展至上游直采、与农户、种子公司开展合作,加大瓜子品类的上游掌控力度。

3)宝立食品:总体来看在当下经济环境下,公司战略方向以量为主定调务实,当下公司在行业中角色定位逐渐从追赶者变为被追赶者,短期发展核心思路是优先保证规模扩张并持续提升市场份额。

分品类看,B端业务中增量主要来自头部客户老品类的量增需求,以及公司不断开拓的新客户提供新增量。C端空刻经过组织调整后对新品反应速度、内部效率都有提升,预计未来将通过更多的BC嫁接将宝立自生优势B端产品以空刻品牌导入C端市场,在丰富产品矩阵的同时改善利润水平。渠道端,公司继续通过线上赋能线下,在costco、胖东来,广东永旺,ole等高势能商超以及线下团购渠道均有良好表现。

盈利能力端,B端老品毛利率预计受下游大B客户对上游的利润空间的诉求影响,短期提升预期偏低。但伴随公司持续与B端客户合作新品,毛利率总体维持稳定。C端空刻意面公司通过推新品多元化、新IP联名等手段逐渐摆脱直接价格竞争,未来盈利能力有望改善。

全年表现上,我们预计空刻稳中求进预计个位数增长,B端业务整体有望维持较高增速,其中大B客户预计增速更高。成本端,规模效应以及今年部分肉类价格同比改善,综合来看有望带来一定程度毛利率优化。

4)承德露露:新品持续发力更为积极,新采购季成本预计回落。公司针对南方市场的清爽口感偏好推出减糖版杏仁露,线上推出抹茶、咖啡杏仁饮料、巴旦木奶等4款PET瓶装饮料、今年进行线下试点。推出1L装杏仁露、今年重点做餐饮渠道。水系列产品也在储备,预计下半年推出。区域端:北方市场继续补空白+下沉,南方市场继续拓展。费用端:结构上从传统媒体转向新渠道、新媒体的投放,导致销售费用绝对额的下降。产能:承德老厂搬迁带来一定产能增加、扩产计划稳健。成本:去年新品诸多市场折扣活动叠加主要原料成本上行(苦杏仁、糖)影响毛利率,今年下半年新采购季、若天气正常/供给增加有望带来苦杏仁价格回落,其他原料稳中有降

2、食品饮料行业本周表现

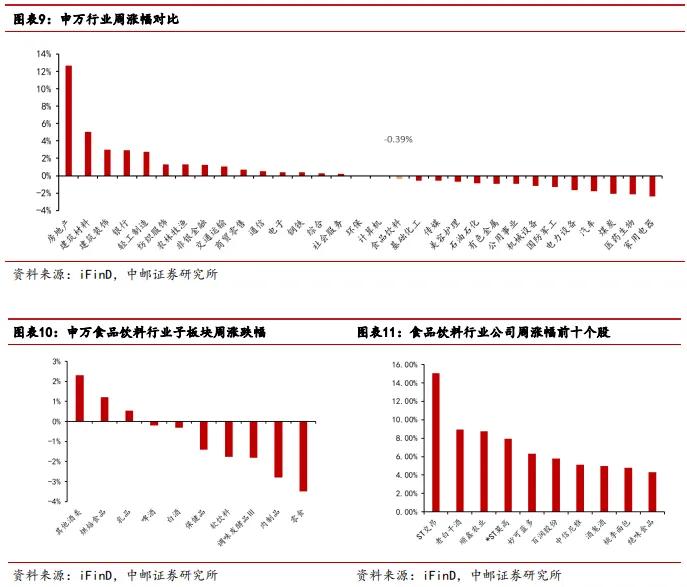

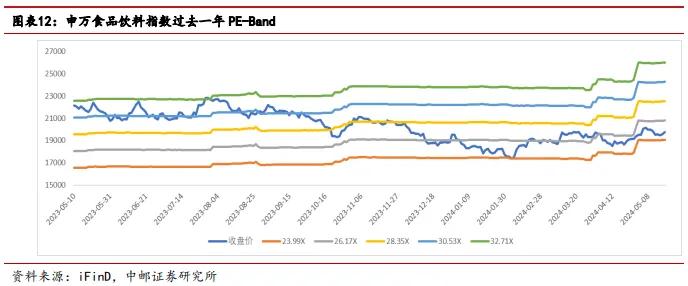

本周食饮板块整体表现一般,申万食品饮料行业指数(801120.SL)本周区间涨跌幅为-0.39%,在申万一级行业中位列第18,较沪深300指数低0.70%,当前行业动态PE为24.88,处于历史偏低位置。

本周食饮行业的子板块整体表现一般,板块涨幅最高的分别为其他酒类(+2.30%)、烘焙食品(+1.20%)。从个股角度看,食饮板块本周62只个股收涨,58只个股收跌,涨幅前5分别为ST交昂(+15.03%)、老白干酒(+8.93%)、顺鑫农业(+8.76%)、*ST莫高(+7.93%)、妙可蓝多(+6.32%);跌幅前五分别为甘源食品(-9.27%)、金达威(-7.62%)、青海春天(-7.10%)、香飘飘(-6.29%)、金字火腿(-6.25%)。

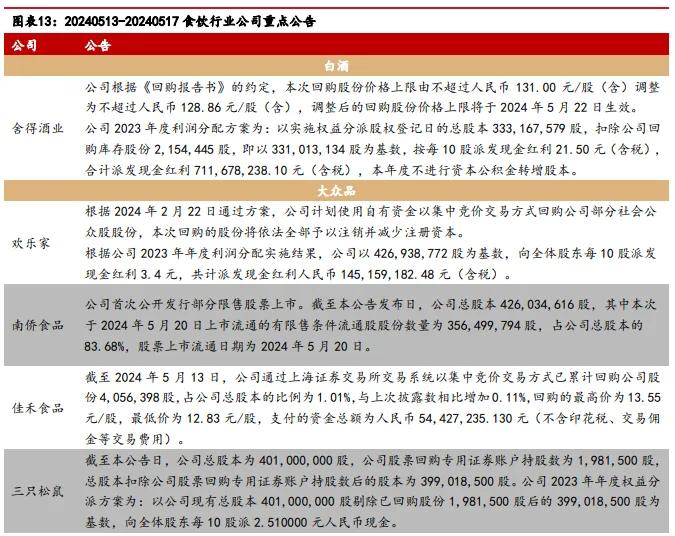

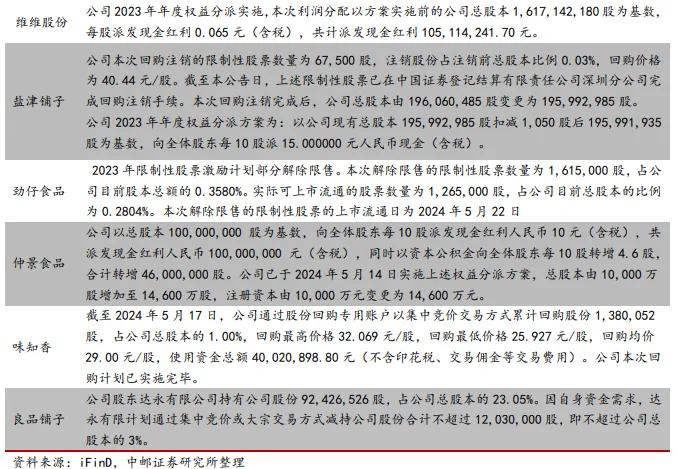

3、本周公司重点公告

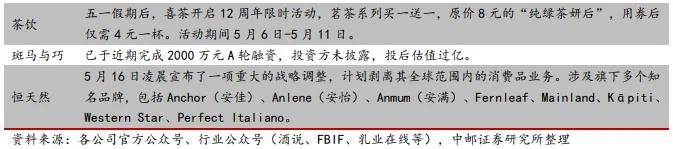

4、本周行业重要新闻

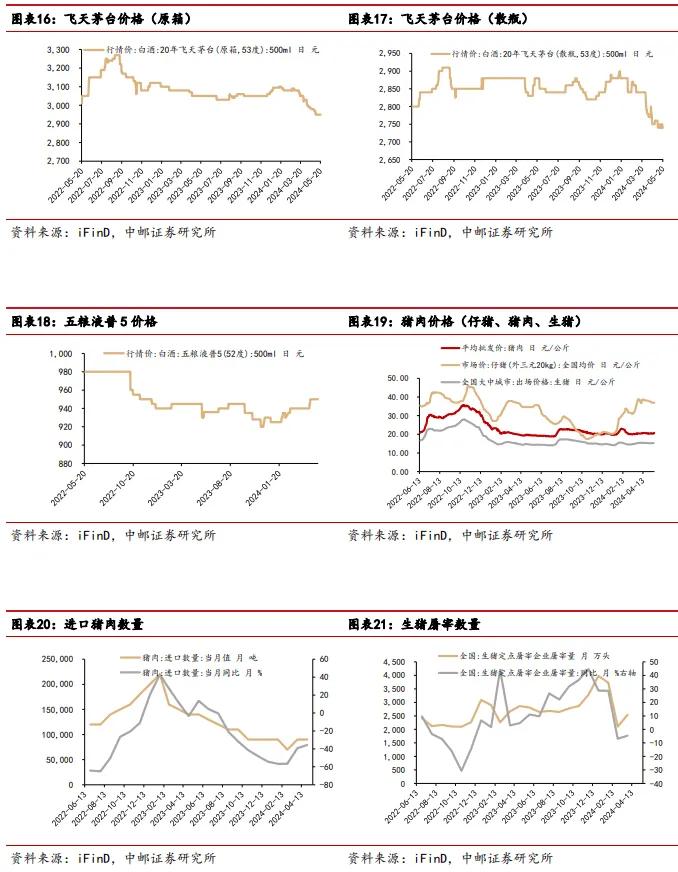

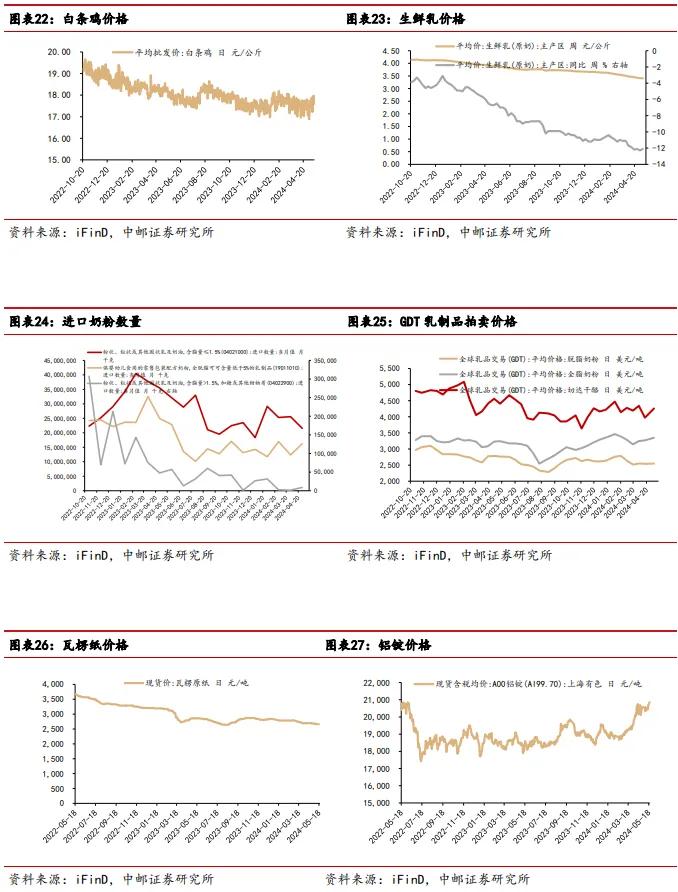

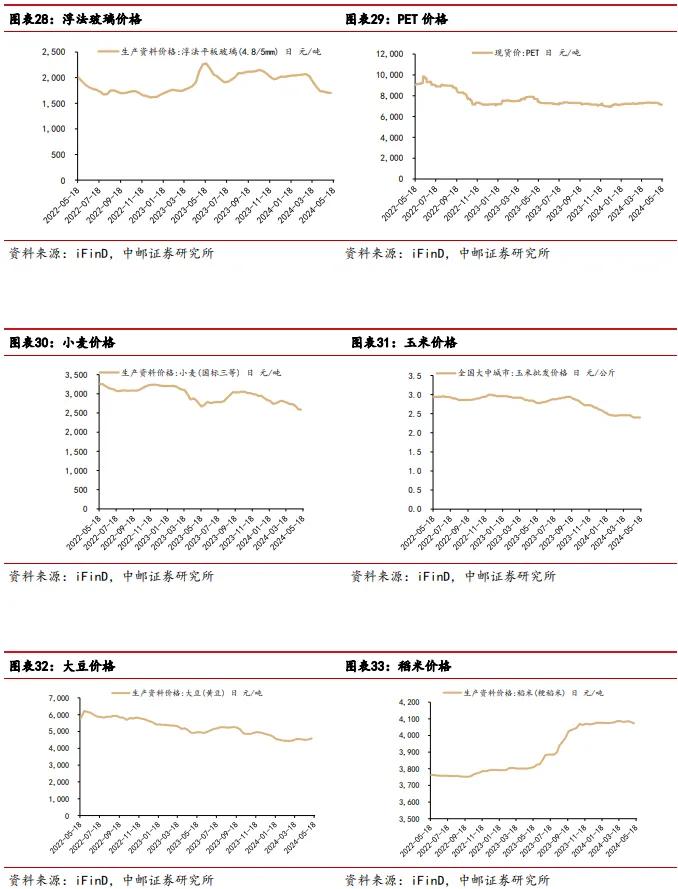

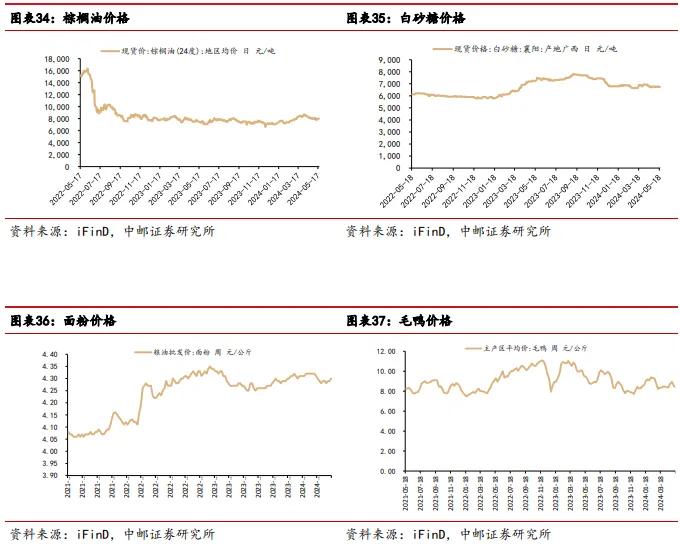

5、食饮行业周度产业链数据跟踪

6、风险提示

需求复苏不及预期的风险:国内经济形势整体向好,但需求仍处于弱复苏阶段,导致部分地区消费需求波动并影响相关行业及公司营收增长。

行业竞争加剧的风险:若行业竞争加剧,出现价格战等现象,公司盈利能力将受到影响。

食品安全的风险:食品安全事件将影响消费者信心,将相关行业和公司造成影响。

成本波动的风险:食饮行业中原材料、能源等成本波动将增加公司盈利不确定性。

证券分析师:蔡雪昱

E-MAIL:caixueyu@cnpsec.com

证券投资咨询执业资格证书编码:

S1340522070001

证券分析师:华夏霖

E-MAIL:huaxialin@cnpsec.com

证券投资咨询执业资格证书编码:

S1340522090003

证券分析师:杨逸文

E-MAIL:yangyiwen@cnpsec.com

证券投资咨询执业资格证书编码:

S1340522120002

证券分析师:张子健

E-MAIL:zhangzijian@cnpsec.com

证券投资咨询执业资格证书编码:

S1340524050001

法律声明:

本订阅号所载内容所指的证券或金融工具的价格、价值及收入可涨可跌,以往的表现不应作为日后表现的显示及担保。本订阅号所载内容并非投资决策服务,仅供订阅人参考之用,不是也不应被视为出售、购买或认购证券或其它金融工具的要约或要约邀请。订阅人不应单纯依靠本订阅号所载内容而取代自身的独立判断,应根据自身能力自主审慎决策,并自行承担投资风险。本订阅号所载内容不表明其对产品或者服务的风险和收益做出实质性判断或者保证,中邮证券不对使用本订阅号所载内容产生的任何直接或间接损失或与此有关的其他损失承担任何责任。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)