炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

-报告摘要

1、中证500指数当前估值性价比高,板块预期盈利能力相对较强。指数当前市盈率为23.99倍,历史分位数23.57%;市净率为1.67倍,历史分位数6.70%。指数当前估值处于自2007年1月发布以来的历史低位,具有较高的投资性价比。从一致预期来看,中证500未来盈利水平将稳步增长。

2、中证500成分股整体仍处于低配状态。从当前公募偏股基金持仓来看,当前以中证500成份股为代表的中盘股处于低配状态,从存量资金来看未来流入中证500成分股的概率更大。

3、指数成分股特征:行业均衡,个股分散。整体而言指数成份股的行业配置集中度不高,呈现均衡配置多个行业的特征。指数成分股数量较多,前十大个股累计权重仅为6.58%,个股权重分布较分散。指数前十大成分股名单变化较频繁,指数增强方法跟踪指数的发挥空间较大。

富安达中证500指数增强基金投资价值分析:

1、基金竞争力与超额收益解析:1)历史业绩大幅跑赢基准及同类基金。富安达中证500指数增强基金历史表现超越中证500指数,产品相对于中证500指数基准有着稳健的增强效果。2)严格控制偏离风险,保持较高超(金麒麟分析师)额胜率。截至2024年4月12日,基金的近30日平均日度跟踪偏离度仅为0.018%,年化跟踪误差为5.23%,符合基金的投资目标。从近2年超额胜率来看,基金日度超额胜率和月度超额胜率都较高。相比同类产品超额相对更显著。3)基金超额来源主要是优秀的个股选择能力。基金主要在价值、盈利等因子上有显著的超额暴露,而在流动性、波动性等因子上相对低配。本基金整体而言行业偏离幅度较小,不做过多的行业轮动。基金的超额收益主要源于选股能力优秀,行业内个股的优选和偏离给基金带来了较大的正超额贡献。

2、富安达中证500指数增强基金(A份额:007943,C份额:019808),该基金的历史超额收益率较高且费率相对较低,由经验丰富的纪青女士进行管理。该基金作为增强型的指数基金,通过量化组合管理方法,从优选个股、风险控制、成本控制等角度优化投资组合,力争在稳定跟踪标的指数外获取超额收益。该基金的量化增强策略主要依据标的指数成分股及备选成分股的基本面投资原则构建投资组合,控制对市场的冲击,而非单一趋势性交易或程序化交易。

1.中证500指数投资价值分析

1.1指数估值性价比较高,板块预期盈利能力强

中证500指数当前估值性价比高,板块预期盈利能力强。截至2024年5月13日,中证500指数当前市盈率为23.99倍,历史分位数23.57%;市净率为1.67倍,历史分位数6.70%。指数当前估值处于自2007年1月发布以来的历史低位,具有较高的投资性价比。

从与其他宽基指数横向对比来看,中证500指数的估值分位数较低,具有较高的安全边际。从同一历史区间计算的当前估值分位数对比来看,中证500指数的市盈率、市净率、市现率、市销率等常见估值指标的历史分位数相比于其他宽基指数而言较低,因此,横向与其他宽基指数对比来看,中证500指数的估值性价比较高。

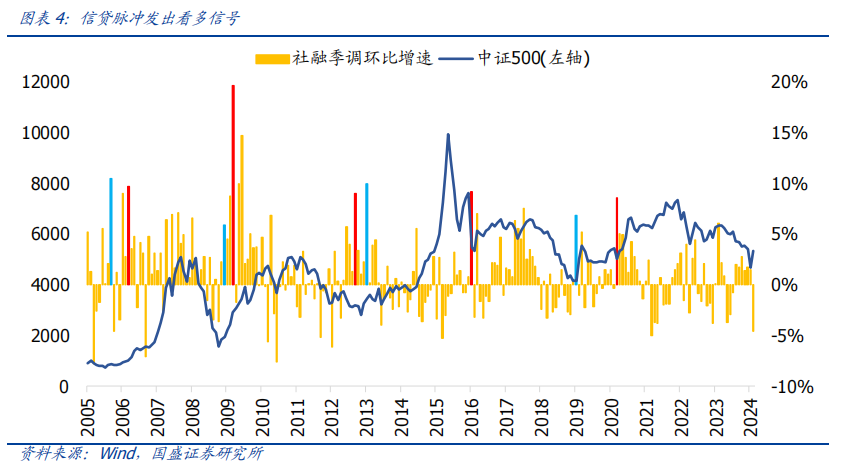

信贷脉冲对中证500的净利润同比具有领先意义,当前信贷脉冲发出看多信号。信用扩张超(金麒麟分析师)预期可以用社融环比增速(季调)作为代理变量。历史经济底或市场底基本都有超预期社融增速(季节调整后环比超过5%),伴随政策利好出现。历史上几次市场底领先经济底的案例中,都有这个现象,如下图所示,历史市场底附近(蓝色柱)、经济底附近(红色柱)都有社融环比超过5%的高增速(季调后)。历史上来看,信号发出后半年内市场总体较强。2023年8月以来信贷脉冲持续呈上行趋势,尽管2024年2月社融季调环比增速有所下滑,但未超过5%的阈值,长期趋势上仍发出看多信号。如若未来信贷脉冲回升,中证500的盈利或将持续反弹。

从一致预期来看,中证500未来盈利水平稳步增长。万得一致预期数据显示,中证500指数2024、2025、2026年预期归母净利润分别为6770.79、7710.93、8715.17亿元,预期同比增长率分别为28%、14%、13%,指数盈利水平未来的成长性可期。

1.2 公募对于中证500成分股整体仍处于低配状态

当前公募偏股基金持仓来看,当前以中证500成份股为代表的中盘股处于低配状态,从存量资金来看未来流入中证500成分股的概率更大。从对公募主动偏股型基金的持仓风格测算结果来看,小盘都处于相对高位,而大盘和中盘处于相对低位,那么从存量博弈的角度来说,增量资金进入小盘风格的空间相对较小,相比小盘风格而言进入到以中证500为代表的中盘风格概率更大。

1.3指数成分股特征:行业均衡,个股分散

中证500指数成分股在行业分布上均衡配置。截至2024年5月13日,指数成分股涉及中信全部30个一级行业,其中前十大行业累计权重为68%,权重最大的五大行业分别为医药、电子、基础化工、有色金属、非银行金融。整体而言指数成份股的行业配置集中度不高,呈现均衡配置多个行业的特征。

指数成分股的分散度较高。指数成分股数量较多,截至2024年5月13日,前十大个股累计权重仅为6.58%,个股权重分布较分散。从指数前十大成分股来看,持仓权重最大的5只股票分别为新易盛、沪电股份、天孚通信、赛轮轮胎、科伦药业。

指数前十大成分股名单变化较频繁,指数增强方法跟踪指数的发挥空间较大。从指数成分股前十大重仓股历史变迁频率来看,每个季度前十大重仓股均有较大程度的变化,这也表明该指数的跟踪难度较大,采用指数增强的量化方法进行跟踪能够有较大的发挥空间,从而更为准确的把握成分股的频繁变化。

从指数成分股涉及概念来看,指数在各概念主题上暴露较均衡,在行业龙头、基金重仓等概念上的暴露相对较高。从相关概念来看,指数在行业龙头、基金重仓等概念的暴露度最高,分别为27.64%、28.73%。整体来看,由于指数成分股数量较多且分散度较高,各类概念暴露度不算极致,指数持仓同时兼顾多个主题概念,例如TMT、资源股、科技龙头等概念上的暴露也较高,分别为22.72%、15.77%、14.90%。

1.4指数风格特征:中小市值、低估值、高流动性

中证500指数当前相对万得全A的风格总体为中市值、低估值、高流动性。中证500指数当前在非线性市值、价值、流动性等风格因子上的暴露值较大,在市值、Beta等因子上的暴露值较小。因此,指数目前相对于万得全A来说整体上的风格特征可总结为中小市值、低估值、高流动性。

1.5指数编制规则:寻找优质中小盘股

指数简介:中证500指数由全部A股中剔除沪深300指数成份股及总市值排名前300名的股票后,总市值排名靠前的500只股票组成,综合反映中国A股市场中一批中小市值公司的股票价格表现。

指数编制规则如下:

样本空间:

同沪深300指数的样本空间,具体由满足以下条件的非ST、非*ST、非暂停上市的沪深A股组成:(1)如果是创业板股票,要求上市时间超过三年;(2)如果是非创业板股票,上市时间要超过1个季度,除非该股票自上市以来日均A股总市值在全部非创业板的沪深A股中排前30名。

选样方法:

(1)在样本空间剔除沪深300指数样本股及最近一年日均总市值排名前300名的股票;

(2)将剩余股票按照最近一年(新股为上市以来)日均成交金额由高到低排名,剔除排名后20%的股票;

(3)将剩余股票按照最近一年日均总市值由高到低进行排名,选取排名在前500名的股票组成中证500指数样本股。

定期调整:

中证500指数每半年调整一次样本股。样本股调整实施时间分别为每年6月和12月的第二个星期五的下一交易日,每次调整数量不超过样本总数的10%样本调整设置缓冲区,日均成交金额排名在样本空间的剩余股票(剔除沪深300指数样本股及最近一年日均总市值排名前300名的股票后)前90%的老样本可参与下一步日均总市值排名;日均总市值排名在400名的新样本优先进入,排名在600名之前的老样本优先保留。定期调整时,根据样本空间内股票的综合得分设置备选名单,备选名单中股票数量一般为指数样本数量的5%。

2.基金竞争力与超额收益解析

2.1历史业绩:大幅跑赢基准及同类基金

富安达中证500指数增强基金历史表现超越中证500指数,产品相对于中证500指数基准有着稳健的增强效果。考虑基金一个月左右的建仓期,从下图我们从2019年12月20日开始统计富安达中证500指数增强基金A的净值曲线可看出,自成立满1个月以来年化收益为4.80%,获得0.9303的年化信息比率,年化超额回报高达4.54%。另外,基金在年化波动率、最大回撤方面也全面优于中证500指数。从与其他500增强基金对比来看,富安达中证500指数增强基金近2年走势优于其他500增强基金的平均值,超额收益更加显著。综上所述,从基金成立以来的历史业绩走势来看,富安达中证500指数增强基金相对于中证500指数有着长期显著的超额收益,并超过同类平均水平,指数增强的效果稳健且有效。

从今年以来的业绩来看,富安达中证500指数增强基金在市场所有500增强基金中业绩领跑,未来产品规模有望进一步提升。从与市场中其他以中证500指数为基准的指数增强型基金对比情况来看,从近2年累计回报可以看到富安达中证500指数增强基金A为3.23%,领先于市场中绝大多数其他同类型500增强基金,在同类基金中近2年回报位居前列。而从当前规模来看,富安达中证500指数增强基金规模仍比较小,A类份额仅0.35亿元,未来预计还有非常大的规模提升潜力,有望实现规模增长与业绩提升的正向反馈。

2.2稳定性:严格控制偏离风险,保持较高超额胜率

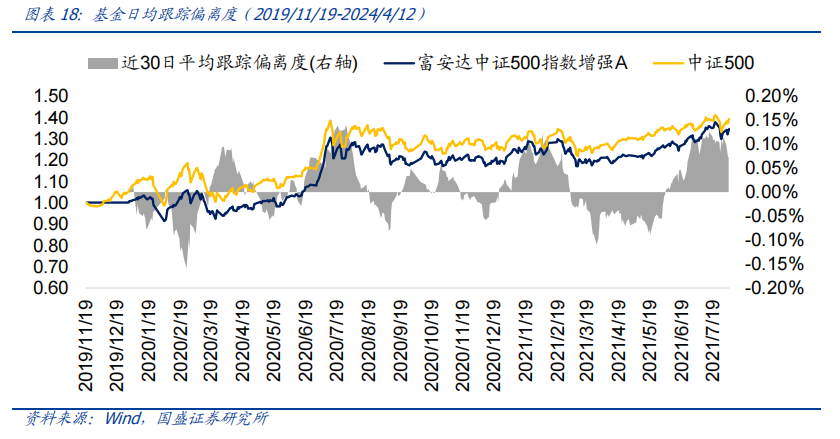

基金严格控制偏离风险,近30日平均日偏离度较稳定。自基金2019年11月19日成立以来,截至2024年4月12日,基金的近30日平均日度跟踪偏离度仅为0.018%,年化跟踪误差为5.23%,符合基金的投资目标。

从近2年超额胜率来看,基金日度超额胜率和月度超额胜率都较高。截至2024年4月12日,近2年基金日度超额胜率为56.67%,月度超额胜率为58.33%。因此,基金相对基准具备超额收益,且不论是从日度还是月度来看,基金都能大概率跑赢基准,稳定性较强,持有体验较好。

相比同类产品,富安达中证500指数增强基金超额相对更显著。从与其他500增强基金的对比来看,富安达中证500指数增强基金超额能力名列前茅,不论是从近3年的超额收益率对比来看,还是从短期今年以来超额对比情况来看,富安达中证500指数增强基金都超越了市场上其他500指增基金的平均水平。

从在风格因子上的偏离来看,基金主要在价值、盈利等因子上有显著的超额暴露,而在流动性、波动性等因子上相对低配。我们根据2023/12/31年报基金持仓股计算了基金的风格因子暴露度,同时计算了中证500指数在当时的暴露度,发现基金相对于指数在部分风格因子上有小幅偏移,可见基金在风格层面进行了一定程度的主动管理。具体来看,基金在价值、盈利等因子上超配,在流动性、波动性等因子上低配。可见基金在选股时,相对而言更重视低估值、高盈利、低波动率等因素,获取股票超额收益的同时兼顾风险控制。

指增基金可以在指数行业配置基础上进行一定的偏离,本基金整体而言行业偏离幅度较小,不做过多的行业轮动。富安达中证500 指数增强A基金作为指数增强基金,允许在紧密跟踪指数的条件下,进行一定的行业上的偏离从而获取超越基准指数的超额收益。我们根据 2023年报披露基金持仓以及2023/12/31的中证500指数行业配置数据,计算了基金相对于中证500指数在行业上的超低配特征。从下图可以看到,相对于中证500指数而言,基金在机械、纺织服装、计算机、建筑、轻工制造等行业上超配最多,分别超配0.69%、0.51%、0.33%、0.31%、0.24%,基金在有色金属、电子、非银行金融、煤炭、医药等行业相对低配,分别超配-0.47%、-0.44%、-0.36%、-0.26%、-0.26%。可见该基金在行业层面偏离中证500的程度较小,紧跟基准的行业配置,而不做过多行业轮动,更多凭借行业内优选个股获取超额收益。

基金的超额收益主要源于选股能力优秀,行业内个股的优选和偏离给基金带来了较大的正超额贡献。我们基于2023/12/31基金的重仓股做了简单的测算归因,计算重仓股在接下来一个季度相对所属行业的超额收益,如下图所示,基金的前十大重仓股有7只都超越了行业本身的收益率,尤其是重仓的赛轮轮胎、格林美、顺络电子、太阳纸业等股票都取得了超越行业10%以上的超额回报。

3.富安达中证500指数增强基金的基本信息介绍

3.1基金基本信息

富安达中证500指数增强基金(A份额:007943,C份额:019808),标的指数为中证小盘500指数,该基金成立于2019年11月19日。该基金作为增强型的指数基金,通过量化组合管理方法,从优选个股、风险控制、成本控制等角度优化投资组合,力争在稳定跟踪标的指数外获取超额收益。该基金的量化增强策略主要依据标的指数成分股及备选成分股的基本面投资原则构建投资组合,控制对市场的冲击,而非单一趋势性交易或程序化交易。

富安达中证500指数增强基金的历史超额收益率较高且费率相对较低。该基金近1年超额收益率高达11.31%,而管理费率仅为0.75%/年,在所有对标中证500指数的指数增强类产品中属于超额较高但费率相对较低的产品,具备较高的投资性价比。

3.2基金经理

基金经理纪青女士具备丰富的量化产品管理经验。纪青女士,硕士,历任中海基金投研中心金融工程分析师。2013年4月加入富安达基金管理有限公司。2016年12月起担任富安达健康人生灵活配置混合型证券投资基金(2016年12月16日至2021年11月3日期间)、富安达中证500指数增强型证券投资基金、富安达长盈灵活配置混合型证券投资基金(2021年8月11日至2022年10月28日期间)、富安达智优量化选股混合型发起式证券投资基金的基金经理。2022年7月至2022年11月兼任投资经理。

3.3基金管理公司

基金管理人富安达基金管理有限公司致力于为投资者提供优质的产品与服务。富安达基金管理有限公司经中国证监会批准,于2011年4月27日成立。南京证券股份有限公司是1990年经中国人民银行批准设立的江苏省第一家证券机构,全国创新类证券公司,自成立以来持续24年盈利。南京市河西新城区国有资产经营控股(集团)有限责任公司是由南京市人民政府批准成立并被授予国有资产投资主体职能的国有独资公司,是南京市四大投融资平台之一和南京市河西新城区唯一的基础设施建设投融资平台。目前公司发行的基金产品投资稳健、运作规范、业绩稳定,赢得业内外好评。公司现拥有公募基金和私募资产管理业务资格,已发行的公募基金产品覆盖股票、混合、债券、货币等领域,产品线已初步齐备,专户业务顺利开展。富安达基金全资子公司——富安达资产管理(上海)有限公司也已于2013年1月17日成立,进一步拓宽了公司的投资范围。

风险提示:

本报告从历史统计的角度对特定基金产品、行业观点进行客观分析,当基金投资策略、市场环境、政策倾向发生变化时,不能保证统计结论的未来延续性。本报告不构成对基金产品的推荐建议。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)