炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

湿电子化学品是在清洗,刻蚀等多个微电子/光电子湿法工艺环节中使用的各种高纯度电子化学材料的统称。由于生产技术壁垒高,生产难度大,湿电子化学品市场长期海外企业主导。2020年以来,我们观察到部分国内湿电子化学品厂商逐步在半导体级湿电子化学品市场实现了客户突破,我们认为中国湿电子化学品行业已迎来快速发展期。

湿电子化学品是集成电路/新能源等产业所需的关键化学材料。湿电子化学品是在清洗,刻蚀等多个微电子/光电子湿法工艺环节中使用的各种高纯度电子化学材料的统称。按下游行业领域划分,主要可分为集成电路/显示面板/光伏电池用湿电子化学品,据中国电子材料行业协会统计,2020年全球湿电子化学品需求达378万吨,其中集成电路/显示面板/光伏电池占比为45%/38%/17%。

下游产能扩充带动湿电子化学品需求稳步增长。据中国电子材料协会统计,2020年全球/中国湿电子化学品市场达51亿美元/110亿元,其中中国市场2015-2020年CAGR达13.7%。向前看,我们认为受益于下游集成电路/显示面板/光伏等行业的旺盛产能扩充需求,中国湿电子化学品市场增长有望加速,中国电子材料协会预测2025年中国湿电子化学品市场有望达到235亿元,2020-2025年CAGR达16.5%。

客户突破叠加持续扩产,看好中国企业市占率提升潜力。湿电子化学品生产工艺复杂,技术壁垒较高,市场长期由海外企业主导。据中国电子材料行业协会统计,2018年中国大陆企业仅占据了全球湿电子化学品市场份额的15%,且在中高端产品布局仍存不足。但2020年以来,我们观察到以兴发集团为代表的中国湿电子化学品企业已逐步开始导入半导体客户供应链,实现对高端集成电路用湿电子化学品批量出货。向前看,随着中国湿电子化学品企业布局的先进产能逐步落地,我们认为中国湿电子化学品企业市占率仍有较大提升潜力。

中国企业市占率提升进展不及预期,下游产能扩张不及预期,行业竞争加剧。

湿电子化学品是集成电路/新能源等产业所需的关键化学材料

湿电子化学品简介

湿电子化学品是在清洗,刻蚀等多个微电子/光电子湿法工艺环节中使用的各种高纯度电子化学材料的统称。作为集成电路、新能源、显示面板等行业生产中所需要的关键化学材料,湿电子化学品质量对集成电路芯片,光伏电池,显示面板等产品的生产良率及电性能等有显著的影响。

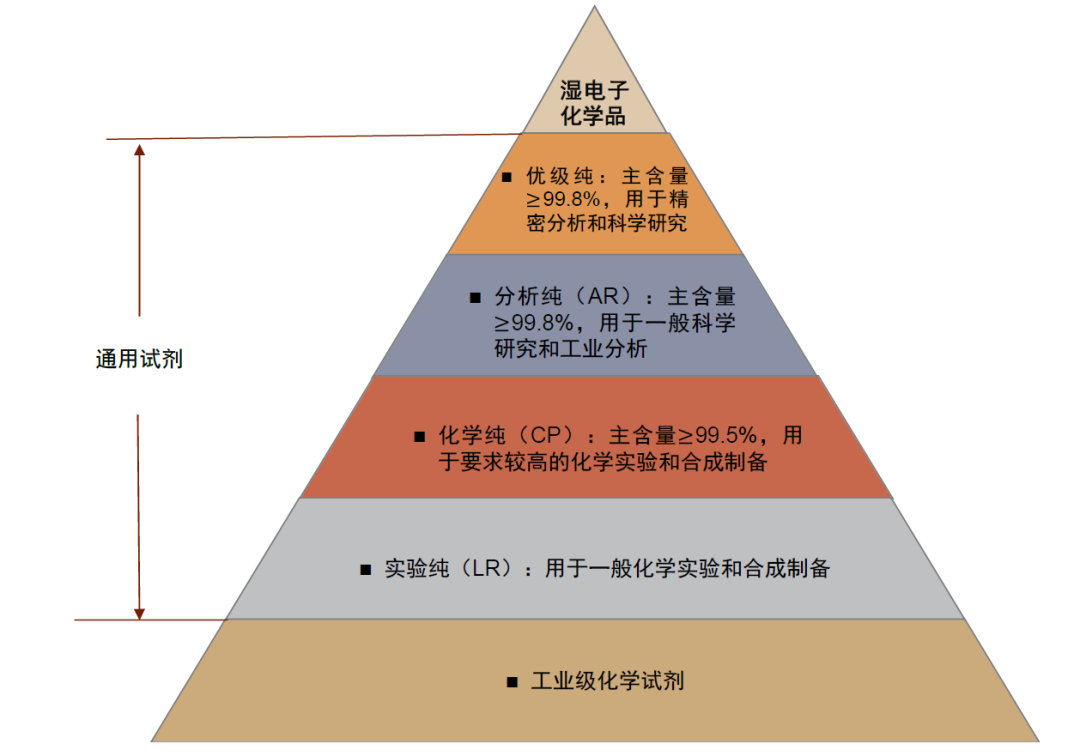

图表:湿电子化学品是纯度要求最高的化学试剂

资料来源:江化微官网,中金公司研究部

资料来源:江化微官网,中金公司研究部图表:集成电路/显示面板/光伏电池生产工艺中均有较多工艺需要使用湿电子化学品

资料来源:中国电子材料协会,中金公司研究部

资料来源:中国电子材料协会,中金公司研究部图表:湿电子化学品产业链

资料来源:中国电子材料协会,中金公司研究部

资料来源:中国电子材料协会,中金公司研究部湿电子化学品可按用途/下游应用领域进行划分

按下游用途划分,湿电子化学品主要分为通用化学品和功能化学品。

►通用化学品。通用化学品又称超净高纯溶剂,常用于湿法工艺制程中的清洗、光刻、腐蚀等工序,主要包括主体纯度大于99.99%,杂质含量低于ppm级别的酸类(氢氟酸、硫酸、磷酸、盐酸、硝酸等),碱类(氨水,氢氧化钠,氢氧化钾等),有机溶剂类(甲醇,乙醇,丙酮等)及其他类(双氧水等)产品。通用化学品应用范围较广,因此市占率相对较高,据中国电子材料行业协会统计,2019年通用化学品占中国湿电子化学品整体需求的88%。

图表:主要通用化学品用途

资料来源:中国电子材料协会,中金公司研究部

资料来源:中国电子材料协会,中金公司研究部►功能化学品。功能化学品指为满足湿法工艺中特殊工艺需求,通过复配工艺制备的配方类(复配类)化学品,主要包括显影液、剥离液、清洗液、刻蚀液等。据中国电子材料行业协会统计,2019年功能化学品约占中国湿电子化学品整体需求的12%。

图表:按用途划分中国湿电子化学品需求结构(2019年)

资料来源:中国电子材料行业协会,中金公司研究部

资料来源:中国电子材料行业协会,中金公司研究部图表:按行业划分中国湿电子化学品需求结构(2020年)

资料来源:中国电子材料行业协会,中金公司研究部

资料来源:中国电子材料行业协会,中金公司研究部按下游应用行业领域划分,湿电子化学品主要可分为集成电路、显示面板及光伏电池用湿电子化学品。由于应用领域不同,客户对产品洁净度,纯度有不同要求,因此分领域产品的需求结构,产品价格上存较为明显差异。国际半导体设备与材料组织(SEMI)制定了G1-G5五个等级的湿电子化学品分类标准。一般而言,光伏太阳能电池所需的湿电子化学品只需满足G1等级,而显示面板用湿电子化学品需满足G2-G3等级,集成电路用湿电子化学品技术规格要求最高,所需产品一般需满足G3或以上等级,且随着集成电路制程线宽不断缩窄,对湿电子化学品纯度也逐步提升至G4及G5等级。

图表:SEMI等级划分

资料来源:SEMI,中金公司研究部 注:*为双方协商决定

资料来源:SEMI,中金公司研究部 注:*为双方协商决定►集成电路湿电子化学品。集成电路用湿电子化学品主要用于晶圆制造的清洗、显影、刻蚀、剥离环节。由于集成电路生产对产品纯度要求高,客户粘性强,因此产品价格高,盈利能力较好。据中国电子材料行业协会统计,2020年中国集成电路用湿电子化学品需求达20.0万吨,占总体需求的21.9%,其中需求量较大的产品包括硫酸/双氧水/氨水/显影液及氢氟酸。

►液晶显示湿电子化学品。液晶显示用湿电子主要用于平板显示制造工艺环节的薄膜制程清洗、光刻、显影、蚀刻等工艺环节。下游客户对液晶显示类湿电子化学品的纯度要求略低于集成电路类产品。据中国电子材料行业协会统计,2020年中国液晶显示用湿电子化学品需求达28.7万吨,占总体需求的31.4%,需求量较大产品为磷酸/硝酸/MEA等极性溶液及醋酸。

►太阳能电池湿电子化学品。太阳能电池用湿电子化学品主要用于晶硅太阳能电池片的制绒加工及清洗等工艺环节。一般而言,太阳能用湿电子化学品的技术标准要求最低,盈利能力较弱,但需求增速较快。受益于新能源产业的快速发展带来的光伏电池需求增长,据中国电子材料行业协会统计,2020年中国光伏用湿电子化学品需求达37.9万吨,占总体需求42%,需求量较大产品为氢氟酸/硝酸/氢氧化钾及盐酸。

图表:不同下游使用的湿电子化学品有所不同

资料来源:中国电子材料协会,中金公司研究部

资料来源:中国电子材料协会,中金公司研究部图表:不同纯度硫酸价差明显

资料来源:百川资讯,中金公司研究部注:统计时间截至2022.5.20

资料来源:百川资讯,中金公司研究部注:统计时间截至2022.5.20图表:不同纯度氢氟酸价差明显

资料来源:百川资讯,中金公司研究部注:统计时间截至2022.5.20

资料来源:百川资讯,中金公司研究部注:统计时间截至2022.5.20湿电子化学品具较高技术壁垒,下游技术升级驱动湿电子化学品技术要求继续提升

湿电子化学品生产具有较高技术壁垒

湿电子化学品生产具有相对较高技术壁垒。湿电子化学品生产涉及的核心工艺包括分离纯化,分析检测,混配及包装运输技术等,具有较高的技术壁垒。

►分离纯化技术。分离纯化技术的关键是针对不同产品的不同特性采取针对性的提纯技术。目前国内外制备超净高纯试剂常用的提纯技术主要有高效连续精馏技术、气体低温精馏与吸收技术、离子交换技术、膜处理技术等。

►检测分析技术。检测分析技术是超净高纯化学试剂质量控制的关键技术,根据不同的检测需要,可分为颗粒分析测试技术、金属杂质分析测试技术、非金属分析测试技术。随着技术要求的提升,近年来分析检测技术也逐步升级,例如颗粒检测技术从早期的显微镜法、库尔特法、光阻挡法发展到了目前的激光光散法。

►混配技术。混配技术是满足下游客户对湿电子化学品功能性要求的关键工艺技术。混配工艺的关键在于配方,配方的获取需要企业有丰富的行业经验,通过不断的调配、试验、试制及测试才能完成。有时,还需要对客户的技术工艺进配套,才能实现满足客户需要的功能性产品的研发。

►包装运输技术。据江化微招股说明书,湿电子化学品大多属于易燃、易爆、强腐蚀的危险品,且随着微电子技术向深亚微米技术水平的发展,对其产品的质量提出了越来越高的要求,即不仅要求产品在贮存的有效期内杂质及颗粒不能有明显的增加,而且要求包装后的产品在运输及使用过程中对环境不能有泄漏的危险。目前最广泛使用的包装材料是高密度聚乙烯(HDPE)、四氟乙烯和氟烷基乙烯基醚共聚物(PFA)、聚四氟乙烯(PTFE)。

图表:湿电子化学品工艺流程

资料来源:江化微招股说明书,中金公司研究部

资料来源:江化微招股说明书,中金公司研究部技术升级驱动,湿电子化学品技术指标要求或继续提升

向前看考虑到湿电子化学品下游三大行业未来技术升级趋势明显,我们认为这有望驱动下游提高对湿电子化学品纯度等技术指标的要求。

►集成电路。对于集成电路领域,目前集成电路产业制程正逐步向3纳米迈进,我们认为随着集成电路IC线宽的逐步缩窄,对集成电路用湿电子化学品的纯度将提出更高的要求,即更多的G5级产品将导入半导体生产线中。这有望带动集成电路用湿电子化学品单位价值量提升。

►显示面板。对于液晶显示领域,我们判断液晶面板正处在由LCD逐步升级为OLED的趋势中,相比LCD面板,OLED面板生产过程中光刻和蚀刻工艺一般需要重复较多次数,在玻璃基板上叠加层数也会增多,我们认为这也将进一步提升了液晶显示用湿电子化学品的纯度要求,我们判断这有望带动液晶显示用湿电子化学品由G2/G3等级逐步向G3/G4等级升级。

►光伏电池。对于光伏电池领域,我们认为光伏电池技术正处在自P型Perc电池逐步升级为N型Topcon/HJT电池的趋势中,相较P型电池,N型电池生产工艺精密度要求更高,对光伏电池清洗制绒环节湿电子化学品纯度控制提出更高的要求,我们判断这有望带动光伏用湿电子化学品自G1向G2等级升级。

图表:集成电路制程正逐步升级

资料来源:中国电子材料协会,台积电,中金公司研究部

资料来源:中国电子材料协会,台积电,中金公司研究部图表:N型电池市占率有望逐步提升

资料来源:IHS Markit,中金公司研究部

资料来源:IHS Markit,中金公司研究部湿电子化学品市场规模有望稳步增长

2020-2025中国/全球湿电子化学品市场CAGR有望达16.5%/7.1%

在下游集成电路/显示面板/光伏三大领域需求增长的驱动下,全球湿电子化学品需求量保持了快速增长,据中国电子材料行业协会统计,2020年全球/中国湿电子化学品需求量已经达378/92万吨,其中中国市场2015-2020年CAGR达17.9%。在需求增长的驱动下,据中国电子材料行业协会统计,2020年全球/中国湿电子化学品市场已经达51亿美元/110亿元,其中中国市场2015-2020年CAGR达13.7%。向前看,受益于下游需求扩张及技术升级带来的价格提升,我们认为湿电子化学品行业容量有望保持稳步增长,据BCC research/中国电子材料行业协会预测,2025年全球/中国湿电子化学品市场有望突破80亿美元/235亿元,2020-2025年CAGR达7.1%/16.5%。

图表:中国湿电子化学品需求保持稳步增长

资料来源:中国电子材料行业协会,中金公司研究部

资料来源:中国电子材料行业协会,中金公司研究部图表:中国市场湿电子化学品市场容量有望稳步增长

资料来源:中国电子材料行业协会,中金公司研究部

资料来源:中国电子材料行业协会,中金公司研究部下游产能扩张是湿电子化学品市场需求增长的主要驱动因素

按下游应用领域划分,我们判断受益于集成电路/液晶显示/太阳能电池整体市场的扩张,湿电子化学品需求量有望继续保持稳健增长,据中国电子材料行业协会的预测,到2025年,全球湿电子化学品需求量有望达到624万吨,2020-2025年CAGR达10.5%。

图表:全球湿电子化学品需求量预测

资料来源:中国电子材料行业协会,中金公司研究部

资料来源:中国电子材料行业协会,中金公司研究部►下游晶圆厂加速扩产,拉动集成电路湿电子化学品提升。对于集成电路领域,我们判断在5G、物联网、智能汽车、云服务等下游旺盛需求的驱动下,全球晶圆厂或将继续加大资本开支进行产能扩充。据SEMI预测,2024年全球8英寸/12英寸Fab厂数量将达到212/162座,8英寸/12英寸晶圆月产能预计将达到660万片/700万片。此外,12英寸晶圆产线对湿电子化学品的需求量较8英寸/6英寸产线有较为明显提升,我们判断有望进一步带动湿电子化学品需求量增长。据中国电子材料行业协会预测,2025年全球集成电路用湿电子化学品需求有望达到281万吨。2020-2025年CAGR达10.3%。

图表:12英寸晶圆湿电子化学品消耗量远高于8/6英寸晶圆

资料来源:中国电子材料行业协会,中金公司研究部

资料来源:中国电子材料行业协会,中金公司研究部图表:全球8英寸晶圆产能有望持续提升

资料来源:SEMI,中金公司研究部

资料来源:SEMI,中金公司研究部图表:全球12英寸晶圆产能有望持续提升

资料来源:SEMI,中金公司研究部

资料来源:SEMI,中金公司研究部►LCD/OLED同步扩产,液晶显示湿电子化学品需求有望保持稳健增长。历经多年市场竞争,中国大陆厂商京东方/TCL等企业已经逐步成为液晶显示领域市场领导者,据CINNO统计,2020年中国面板厂商的出货面积达到全球的54.7%,首次超过50%。向前看,在大陆厂商扩产带动下,CINNO预计全球液晶显示面板产能仍将保持稳健增长,至2025年,全球液晶显示面板产能有望达到4亿平米,液晶面板产能扩充有望带动液晶显示用湿电子化学品需求稳健增长。此外,近年来OLED等新兴显示技术渗透率正稳步提升,据CINNO预测,2025年OLED显示面板产能将达到1.17亿平米,2020-2025年CAGR超过30%,由于单位面积 OLED 面板制造所需的湿电子化学品用量较LCD面板大幅提升,我们认为这有望进一步拉动液晶显示用湿电子化学品需求增长。据中国电子材料行业协会预测,2025年全球液晶显示用湿电子化学品需求有望达到243万吨,2020-2025年CAGR达10.9%。

图表:全球LCD显示面板产能有望稳步增长

资料来源:CINNO,中金公司研究部

资料来源:CINNO,中金公司研究部图表:全球OLED面板产能有望快速增长

资料来源:CINNO,中金公司研究部

资料来源:CINNO,中金公司研究部►“碳中和”趋势下,光伏电池用湿电子化学品有望保持快速增长。我们认为在近年来各国政府相继出台的“碳达峰,碳中和”政策及光伏技术进步带来的光伏平准化度电成本(LCOE)降低的双重带动下,全球光伏装机量有望持续增长。 据中国光伏协会(CPIA)统计,2021年全球新增光伏装机170GW,CPIA预计在乐观情形下,2025年全球新增光伏装机有望达330GW,2021-2025年CAGR达18.0%。光伏需求的快速增长有望驱动光伏电池用湿电子化学品需求保持快速增长,据中国电子材料行业协会预测,2025年全球光伏电池用湿电子化学品需求有望达到100万吨,2020-2025年CAGR达10.2%。

图表:近年来光伏LCOE正逐步降低

资料来源:IRNEA,中金公司研究部

资料来源:IRNEA,中金公司研究部图表:2025年全球新增光伏装机有望达330GW

资料来源:中国光伏行业协会,中金公司研究部

资料来源:中国光伏行业协会,中金公司研究部客户突破已经开始,中国湿电子化学品企业快速发展期已至

海外企业仍主导湿电子化学品市场,中国企业市占率仍有较大提升空间

欧美及日韩企业主导全球湿电子化学品市场。由于欧美/日韩等发达国家集成电路/显示行业起步较早,供应链成熟,使得欧美/日韩企业主导了全球湿电子化学品市场,据中国电子材料行业协会统计,2020年全球欧美/日韩企业占据了全球68%市场份额。目前发达国家湿电子化学品生产商主要分为两类,即综合型化工企业及专一型电子化学品供应商。其中综合型化工企业以巴斯夫,陶氏,霍尼韦尔,住友化学,德国默克等为代表,湿电子化学品是多元化业务组合的一部分;而专一型企业以森田化学,关东化学,Stella Chemifa等为代表,其长期深耕于电子化学品领域,在某些细分市场已位居市场领导地位,[1]据Semi Union报道,Stella Chemifa及森田化学2018年在高纯氟化氢市场合计市占率就已超过70%。

海外企业正加大中国产能布局。如前文所述,据中国电子材料协会预测,2020-2025年中国湿电子化学品市场增速高于全球,因此也吸引了较多海外企业在中国进行湿电子化学品产能扩张。例如巴斯夫正在浙江嘉兴建设第三套电子级硫酸生产装置,据巴斯夫2021年报,该套装置预计于2023年投产,投产后,巴斯夫在浙江嘉兴的电子级硫酸产能有望提升超过100%。而德国默克也于2022年宣布未来3-4年内将新增在华投资超过10亿元,用于电子材料(湿电子化学品,OLED材料等)的生产、研发、供应链本土化建设和扩张。

中国湿电子化学品企业市占率仍有较大提升空间。据中国电子材料行业协会统计,2018年中国大陆企业仅占据了全球湿电子化学品市场份额的15%,且产品集中于技术规格,盈利能力均相对较低的光伏领域,在集成电路/显示面板行业等中高端产品布局仍存不足。从中国湿电子化学品程度来看,2018年除技术规格要求较低的光伏电池领域湿电子化学品中国企业市占率较高外,集成电路及显示面板领域湿电子化学品中国企业市占率仅23%/35%。

图表:分区域企业市占率(2020年)

资料来源:中国电子材料行业协会,中金公司研究部

资料来源:中国电子材料行业协会,中金公司研究部图表:湿电子化学品分产品中国企业市占率(2018年)

资料来源:中国电子材料行业协会,中金公司研究部

资料来源:中国电子材料行业协会,中金公司研究部图表:中国企业市占率程度较高的湿电子化学品集中于低端产线(2018年)

资料来源:中国电子材料行业协会,中金公司研究部

资料来源:中国电子材料行业协会,中金公司研究部本土企业市占率有望开始提升,中国湿电子化学品行业或进入快速发展期

虽然目前中国企业在湿电子化学品领域市占率仍相对较低,但向前看,我们认为随着国产厂商逐步实现对半导体客户突破,并通过产能扩充进一步丰富中高端湿电子化学品产品线,市占率有望继续提升。

►客户突破已经开始。历经多年技术积累,2020年以来我们已经看到以兴发集团,江化微,晶瑞电材为代表的中国湿电子化学品企业在部分G5级别的湿电子化学品上实现客户突破,例如兴发集团的湿电子化学品产品已批量供应台联电、中芯国际、华虹宏力、SK 海力士、格罗方德、长江存储、台积电、长鑫存储等多家国内外多家知名半导体客户。

图表:国内湿电子化学品企业已逐步打入半导体客户供应链

资料来源:公司公告,中金公司研究部

资料来源:公司公告,中金公司研究部►产能正持续扩充。2020年以来,国内企业湿电子化学品产能扩张明显加速,例如兴发集团2020年至今相继投资建设7万吨/年IC级硫酸、1万吨/年电子级双氧水等项目。我们判断2022年起大量国产湿电子化学品产能有望逐步投放,为中国企业市占率进一步提升打下坚实的基础。

图表:2022年起较多国产湿电子化学品产能将逐步投放

资料来源:公司公告,中金公司研究部

资料来源:公司公告,中金公司研究部投资建议:优选具有技术/客户/产品品类/一体化能力的中国湿电子化学企业

向前看,受益于技术进步及下游需求逐步提升,我们认为中国湿电子化学品企业有望进入快速成长期。我们建议投资者重点关注在技术/客户/产品品类/一体化能力上具有竞争优势的中国湿电子化学企业。

湿电子化学品企业核心竞争力体现于四个层面

我们判断优秀的湿电子化学品企业的核心竞争力主要体现于4个层面,即技术实力,客户储备,品类布局及向上一体化能力。

图表:湿电子化学品企业核心竞争力

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部►技术实力。湿电子化学品作为化工材料与电子技术的结合的创新产物,具有较高的技术壁垒,需要企业持续的研发投入逐步提升产品技术水平。

►品类布局。由于下游客户对湿电子化学品需求相对分散,(2019年中国湿电子化学品下游需求占比最高的过氧化氢也未超过20%),我们认为通过积累丰富的产品矩阵,为客户提供完整的解决方案,同样是提升企业综合竞争实力的重要因素。

►客户储备。由于湿电子化学品占下游客户生产成本比例相对较低(以集成电路芯片/N型HJT电池为例,我们预计湿电子化学品仅占其生产成本4%/3%)但对产品性能有较大影响,因此客户对湿电子化学品的产品质量及技术指标的一致性要求较高,验证周期相对较长,客户粘性相对较高。此外,我们也观察到部分湿电子化学品与客户采用闭环交易,循环回收的商业模式,进一步提升了客户粘性。因此我们认为率先进行客户验证配套,进入下游客户供应链的中国湿电子化学品企业有望借助较高的客户粘性,积累起较大的先发优势。

►向上一体化能力。由于湿电子化学品成本中原材料成本占比较高(2021年江化微超净高纯试剂生产成本中原材料成本占比达77.8%),因此我们认为大宗化学品价格波动对湿电子化学品生产商的盈利能力会产生一定影响。向前看,我们判断部分湿电子化学品企业通过向上一体化战略,完善上游原材料布局,有望进一步提升产品的盈利能力及盈利稳定性。

图表:江化微闭环交易商业模式

资料来源:江化微招股说明书,中金公司研究部

资料来源:江化微招股说明书,中金公司研究部图表:湿电子化学品占光伏电池生产成本低

资料来源:中科院,中金公司研究部注:以2021年均价测算

资料来源:中科院,中金公司研究部注:以2021年均价测算图表:超净高纯试剂生产成本中原材料占比较高

资料来源:江化微年报,中金公司研究部注:以2021年年报数据测算

资料来源:江化微年报,中金公司研究部注:以2021年年报数据测算风险提示

中国企业市占率提升进展不及预期。基于供应链安全问题考虑,国内半导体/显示面板企业正积极导入国产湿电子化学品供应商,为国内厂商提供了发展机遇,若行业国产化替代趋势趋缓,可能导致国内电子化学品企业市占率进展提升不及预期。

下游产能扩张不及预期。我们认为湿电子化学需求增长的主要驱动力来源于下游晶圆/面板/光伏电池片产能扩充,若下游产能扩张不及预期,可能导致国内电子化学品企业市占率进展提升不及预期。

行业竞争加剧。由于国内湿电子化学品企业整体布局时间较短,较海外龙头在技术实力,产品布局上仍有一定差距,若海外企业通过兼并重组等方式提升自身实力,可能导致国内电子化学品企业市占率进展提升不及预期。

[1] http://www.semiunion.com/news/2020/36.html

本文摘自:2022年5月24日已经发布的《新材料系列I:国产替代浪潮已至,中国湿电子化学品行业迎来快速发展期》

吴 頔 SAC 执业证书编号:S0080519040001 SFC CE Ref:BPK521

李学来 SAC 执业证书编号:S0080521030004 SFC CE Ref:BRH417

裘孝锋 SAC 执业证书编号:S0080521010004 SFC CE Ref:BRE717

责任编辑:陈悠然

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)