炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

【兴证策略张启尧团队】价格比时间重要

核心观点

回顾:2021年11月起判断风格向金融地产等稳增长方向切换,并将国企地产作为首推,至今超额收益显著。2022年4月24日周报《悲观预期反映到什么程度了?》判断后续市场更多将从系统性的调整转入结构性分化。

展望:当前又来到了一个价格比时间更重要的阶段。估值调整到位、且盈利预期修正到位的优质资产,将率先从底部脱颖而出。

当前市场已经处于底部区域。1)悲观预期已很大程度得到反映、释放。此前市场大幅调整,主要是受国内疫情发酵+汇率贬值+海外美联储收紧的冲击。而当前,一方面,国内疫情已在逐步改善,同时决策层反复要求稳定产业链供应链,企业复工复产持续推进,来自疫情的供应链冲击也将缓和。另一方面,近期美债利率上行趋缓。5月初美联储会议后,市场或进一步“靴子落地”。此外,尽管汇率贬值,但并未带来外资的大幅流出。2)决策层连续在多个重要场合加码“稳增长”、稳定市场预期,不断夯实“政策底”。从两会、到金融委会议、再到近期的政治局会议,决策层“稳增长”的决心已反复得到确认。后续货币、信用政策仍有望进一步放松。与此同时,决策层还反复强调“保持资本市场平稳运行”,并针对市场关切的供应链、地产、互联网监管等重点问题做出明确部署。3)结合我们独家构建的十一项底部特征指标来看,大部分指标已经达到或者接近历史市场底部水平:其中,信贷脉冲、下跌速率、估值、破净率、风险溢价、股债收益差和偏股基金发行规模等指标已经达到历史上市场底时水平。而下跌幅度、成交额、回购规模和产业资本增减持等指标也已不断接近历史底部(详见2022年4月29日报告《十一项指标看市场底部特征》)。

从时间上,当前市场仍处在消耗、震荡、整固的阶段。复杂底部的构建很难一蹴而就。1)海外尾部风险仍待释放。一方面,二季度将是美联储收紧的高峰期。近期美联储主席鲍威尔多次表示5月将加息50bp。而根据联邦利率期货的数据来看,市场预期5月、6月、7月美联储均将加息50bp,并且 6月美联储大概率还将启动缩表。另一方面,欧央行也于4月22日表示或将在三季度初结束其购债计划,并在年底前加息。流动性收紧之下,海外市场或仍将波动,也抑制国内风险偏好。2)国内疫情对于国民经济、企业盈利的拖累仍未完全显现。3月社会消费品零售总额同比增速-3.5%,较前值的6.7%大幅下滑。与此同时,生产端,3月工业增加值同比增速为5%,较前值7.5%下滑2.5个百分点。疫情拖累下,生产活动受到限制,生产持续改善的趋势被打断。投资端,稳增长支持下,基建投资成为主要支撑,但制造业投资增速大幅回落,地产投资增速也再次转负。并且,考虑到采取较为严格的管控措施实际上是从3月下旬开始,因此3月数据尚未完全体现疫情对经济的冲击。在国内疫情反弹及坚持动态清零的背景下,虽然货币政策和财政政策等政策环境有望继续保持宽松,但稳增长的效果受影响,二季度经济及中报业绩仍将承压。3)参考历史,大跌之后,除非政策出现系统性的放松,市场在底部区域通常需要经历一段消耗、整固的过程。对于本轮下跌,虽然政策放松的方向已经明确,但更多是温和的对冲和发力,因此大概率将构建一个复杂的底部。因此,当前又来到了一个价格比时间更重要的阶段。估值调整到位、且盈利预期修正到位的优质资产,将率先从底部脱颖而出。

结合一季报及未来的景气前瞻,重点关注以下三个方向:1)消费核心资产(酒类、免税、航空、景区及酒店):一方面,受益于国内疫情逐步改善。另一方面,板块股价、估值均已处于低位,内外部不确定下进可攻退可守。2)“稳增长”板块(基建、地产、银行等):中财委会议要求“全面加强基础设施建设”,政治局会议强调“努力实现全年经济社会发展预期目标”,政策持续加码。同时,全球市场仍处于高波动、低风险偏好的乱局中。基建、地产、银行等板块兼具安全性与政策驱动。3)“新半军”中,免疫力较强、维持高景气的方向(军工新材料、光伏组件、风电整机、半导体材料、5G光纤光缆、特高压):结合估值和业绩确定性,以及我们“新半军”择时框架领先指标的判断,我们认为5月科技成长板块有望迎来一波修复窗口。

风险提示:关注全球资本回流美国超预期,中美博弈超预期等。

价格比时间重要

展望:当前又来到了一个价格比时间更重要的阶段。估值调整到位、且盈利预期修正到位的优质资产,将率先从底部脱颖而出。

当前市场已经处于底部区域。1)悲观预期已很大程度得到反映、释放。此前市场大幅调整,主要是受国内疫情发酵+汇率贬值+海外美联储收紧的冲击。而当前,一方面,国内疫情已在逐步改善,同时决策层反复要求稳定产业链供应链,企业复工复产持续推进,来自疫情的供应链冲击也将缓和。另一方面,近期美债利率上行趋缓。5月初美联储会议后,市场或进一步“靴子落地”。此外,尽管汇率贬值,但并未带来外资的大幅流出。2)决策层连续在多个重要场合加码“稳增长”、稳定市场预期,不断夯实“政策底”。从两会、到金融委会议、再到近期的政治局会议,决策层“稳增长”的决心已反复得到确认。后续货币、信用政策仍有望进一步放松。与此同时,决策层还反复强调“保持资本市场平稳运行”,并针对市场关切的供应链、地产、互联网监管等重点问题做出明确部署。3)结合我们独家构建的十一项底部特征指标来看,大部分指标已经达到或者接近历史市场底部水平:其中,信贷脉冲、下跌速率、估值、破净率、风险溢价、股债收益差和偏股基金发行规模等指标已经达到历史上市场底时水平。而下跌幅度、成交额、回购规模和产业资本增减持等指标也已不断接近历史底部(详见2022年4月29日报告《十一项指标看市场底部特征》)。

从时间上,当前市场仍处在消耗、震荡、整固的阶段。复杂底部的构建很难一蹴而就。1)海外尾部风险仍待释放。一方面,二季度将是美联储收紧的高峰期。近期美联储主席鲍威尔多次表示5月将加息50bp。而根据联邦利率期货的数据来看,市场预期5月、6月、7月美联储均将加息50bp,并且 6月美联储大概率还将启动缩表。另一方面,欧央行也于4月22日表示或将在三季度初结束其购债计划,并在年底前加息。流动性收紧之下,海外市场或仍将波动,也抑制国内风险偏好。2)国内疫情对于国民经济、企业盈利的拖累仍未完全显现。3月社会消费品零售总额同比增速-3.5%,较前值的6.7%大幅下滑。与此同时,生产端,3月工业增加值同比增速为5%,较前值7.5%下滑2.5个百分点。疫情拖累下,生产活动受到限制,生产持续改善的趋势被打断。投资端,稳增长支持下,基建投资成为主要支撑,但制造业投资增速大幅回落,地产投资增速也再次转负。并且,考虑到采取较为严格的管控措施实际上是从3月下旬开始,因此3月数据尚未完全体现疫情对经济的冲击。在国内疫情反弹及坚持动态清零的背景下,虽然货币政策和财政政策等政策环境有望继续保持宽松,但稳增长的效果受影响,二季度经济及中报业绩仍将承压。3)参考历史,大跌之后,除非政策出现系统性的放松,市场在底部区域通常需要经历一段消耗、整固的过程。对于本轮下跌,虽然政策放松的方向已经明确,但更多是温和的对冲和发力,因此大概率将构建一个复杂的底部。因此,当前又来到了一个价格比时间更重要的阶段。估值调整到位、且盈利预期修正到位的优质资产,将率先从底部脱颖而出。

结合一季报及未来的景气前瞻,重点关注以下三个方向:1)消费核心资产(酒类、免税、航空、景区及酒店):一方面,受益于国内疫情逐步改善。另一方面,板块股价、估值均已处于低位,内外部不确定下进可攻退可守。2)“稳增长”板块(基建、地产、银行等):中财委会议要求“全面加强基础设施建设”,政治局会议强调“努力实现全年经济社会发展预期目标”,政策持续加码。同时,全球市场仍处于高波动、低风险偏好的乱局中。基建、地产、银行等板块兼具安全性与政策驱动。3)“新半军”中,免疫力较强、维持高景气的方向(军工新材料、光伏组件、风电整机、半导体材料、5G光纤光缆、特高压):结合估值和业绩确定性,以及我们“新半军”择时框架领先指标的判断,我们认为5月科技成长板块有望迎来一波修复窗口。

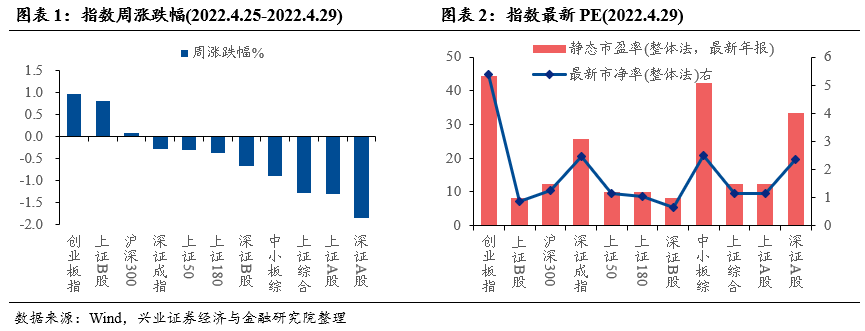

本周A股市场回顾

A股资金面跟踪

A股盈利和估值

海外市场跟踪

关注全球资本回流美国超预期,中美博弈超预期等。

责任编辑:彭佳兵

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)