炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:证券日报

本报记者 龚梦泽

随着我国资本市场日益走向成熟,上市公司股东和管理层越来越意识到市值管理的重要性,并将其作为实现公司价值最大化的抓手。

接受《证券日报》记者采访的专家认为,真正的市值管理应当综合运用多种手段,整合、提升、展现上市公司的内在价值,强化公司竞争优势,提高公司运行质量,实现可持续发展。

强化公司治理

实现经营业绩持续健康发展

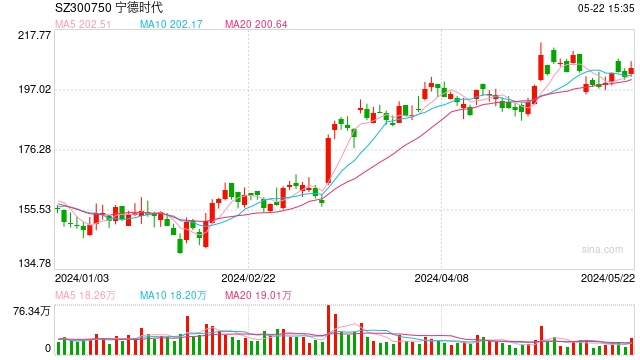

宁德时代是凭借高水准公司治理提升内在价值的典型案例。近年来,宁德时代紧盯产业发展趋势,提前布局,不断向新的商业模式转变,投资者的想象空间也随之打开,公司市值不断跃升可谓顺理成章。

作为2022年全球动力电池和储能的“双料冠军”,宁德时代年度营收达到3285.94亿元,同比增长152.1%,归属于上市公司股东的净利润为307.3亿元,同比增长92.9%。目前公司市值接近万亿元。

在竞争白热化的动力电池市场,宁德时代采取“战略合作+深度合作+车企入股”的组合模式,稳固自身市场份额,防止被竞争对手侵蚀。公司早在2012年就与宝马建立了战略合作关系,这也是宁德时代“绑定”车企的开端。2020年2月份,宁德时代与特斯拉达成战略合作关系。此外,宁德时代还与上汽、广汽、东风、一汽和吉利合资建立工厂,深度绑定。2020年3月份,本田斥资37亿元认购宁德时代定增股份,这是宁德时代首次引入外资汽车品牌入股。

通过上述方式,宁德时代不仅提高了动力电池出货量,还加强了与合作伙伴之间的关系。更为引人注目的是,宁德时代董事长曾毓群明确表示,未来将依靠材料体系创新、系统结构创新、极限制造创新和商业模式创新推进发展。

材料体系、系统结构、极限制造三方面都是宁德时代的看家本领,更重要的是公司的商业模式创新。宁德时代的投资版图显示,近年来,公司早已不满足于做电池制造商,除了布局锂电上游产业,包括镍钴锂等矿石、锂电四大材料、锂电设备等,还将触角延伸至下游的新能源整车领域。公开资料显示,宁德时代投资了包括汽车芯片、自动驾驶、共享出行等领域新能源初创公司,还参与了很多公司的二次融资。这种上下游通吃,颇有“投资控股公司”味道的打法,意味着若上述公司IPO步伐加速,宁德时代的投资收益乃至整体市值都将进一步提升。

“优秀上市公司的市值管理路径有二。首先是提升上市公司主营业务价值创造能力,其次要强化信披和投资者关系管理。”一位受访的资深证券分析师表示,宁德时代超强的价值创造能力背后,是公司强大的治理能力。

2022年,我国汽车市场经历多重严峻挑战,但仍有车企取得了骄人成绩。其中就包括比亚迪。

财报数据显示,比亚迪2022年营业收入4240.61亿元,同比增96.2%,归属于上市公司股东的净利润166.22亿元,同比增445.86%,扣非净利润156.38亿元,同比增1146.42%,各项核心经营数据均创历史新高。

作为如今国内新能源整车行业当之无愧的“一哥”,整车与电池两大业务的深度捆绑与互为助益成为其销量扛鼎、市值上涨的最重要因素。整车业务方面,比亚迪是全球唯一一家同时掌握电驱、电控、电池和混动技术等电动车核心技术的车企,拥有垂直供应链体系和自研自产自供的核心技术。

电池配套方面,公司拥有比亚迪电子、比亚迪半导体,弗迪电池等弗迪系公司,覆盖核心零部件的自研自产自销全部环节,能够更好地应对原材料价格上涨等外部影响,保障公司产销顺畅。基于此,在去年众多车企都因为“缺芯”而销量下滑时,比亚迪却逆势增长,首次获得年度销量冠军,这也是中国品牌在中国市场首次问鼎。公司的业绩“天花板”不断抬高,突破了投资者的预期,最终也反映在市值上。

善用并购重组

找到公司估值与产业扩张最优解

依据企业发展战略资源开展并购与重组,是价值创造的有力手段。

今年以来,A股市场上市公司并购重组活跃度显著提升。《证券日报》记者据同花顺iFind数据统计,截至6月14日,年内有近140家公司推出重大重组方案,较去年同期增长223%。其中,作为全球水电龙头,素有“水电茅”之称的长江电力定增收购云川公司100%股权,交易总价值达804.84亿元。

长江电力控股股东为三峡集团,持有公司约59%股份,实控人为国务院国资委。公司在控股股东扶持下,多次注入成熟的水电资产。公司上市前仅有一座葛洲坝电站,而目前已拥有及代管三峡、葛洲坝、溪洛渡、向家坝、乌东德、白鹤滩等6座巨型水电站,装机、电量、营收、利润获得了飞跃式增长。

在我国经济继续稳定增长背景下,发电和用电规模非常大。考虑到环保方面的问题,清洁能源发电比例将逐步增长。这些因素使得长江电力具备主营业务水力发电常年保持稳定、固定资产投资规模巨大、毛利润超高的特点,成为名副其实的现金和市值“奶牛”。

长江电力一直以来都很重视市值管理。从2015年起,公司在历次年报中都强调市值管理的重要性。在市值达到或者突破3000亿元、4000亿元和5000亿元时,公司都予以着重介绍,“新高”“最高”等词语使得长江电力市值与投资者关注度同步升温。

“企业通过内生式增长实现价值创造、价值提升,再投射到市值的过程,往往是较为缓慢的。”有资深证券分析师告诉记者,为了应对瞬息万变的市场,通过并购或重组,企业可以实现规模扩张以及盈利能力和市场价值的大幅提升。

面对宏观经济环境和产业周期的深刻变化,加快转型以寻找增长第二曲线,进而实现价值重塑,成为相当一部分上市公司的发展之钥。然而,对于一家处于转型期企业进行客观评价是非常困难的。此类企业往往处于新旧业态更迭期,旧业态疲态尽显,新业态又尚在孵化期,投资者对企业景气预期及估值分化明显。

互联网企业百度便是其中的代表。看好者认为,AI以及智能汽车会支撑企业未来发展;看衰者则认为,百度再无PC时代那般对流量近乎垄断的掌控力,转型存在极大的不确定性。

而在最新的季度报告中,从2010年开始全面布局AI的百度集团迎来了收获期。今年一季度百度实现营收311.44亿元,同比增长10%。一季度百度核心收入为230亿元,其中在线营销收入为166亿元,同比增长6%;非广告收入为64亿元,同比增长11%。

百度集团相关负责人告诉《证券日报》记者,目前百度的非广告收入已经占到了核心收入的近1/3。值得关注的是,在AI驱动下的文心一言成为爆点之前,AI业务线就已展现出新增长引擎的潜质。体现在一季度,百度智能云实现盈利,收入42亿元,同比增长8%。

事实上,二级市场的投资者,往往会从行业政策、产业链、供需格局、产品价格、竞争者、技术趋势等方面进行股票价格预测。针对互联网和AI等科技公司,更多会用技术护城河、业务拆分和商业逻辑变现预判公司业绩。

对此,上述百度负责人表示,希望三年之内非广告收入能够超过50%。“技术护城河方面,我们拥有人工智能四层能力,即昆仑AI芯片层、飞桨深度学习框架层、文心大模型的模型层以及搜索、自动驾驶、智能家居等产品的应用层。相比之下,绝大多数公司都卡在了算力上,因为没有AI芯片。”

“百度可以说已经成功地从依赖搜索业务的互联网公司转型成为AI公司。”上述负责人表示。据悉,一些券商以百度AI业务潜能进行估值,而不再完全按照一家互联网公司来估值。

责任编辑:何松琳

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)