回调砸出“黄金坑” 大资金调仓换股正当时?牛市氛围仍在,你还在等什么?点击立即开户,3分钟极速响应,专属通道福利多多!助你“抄底牛市”!

相关阅读:

粤开策略 | 大势研判:短期反弹需求强烈,把握跌出来的配置良机

来源:粤开崇利论市

大势研判:短期反弹需求强烈

在增量流动性的支撑下,市场对于负面扰动的反应较为钝化。短期快速上涨之后市场多空分歧加剧,中长期改善预期短期难以完全体现,叠加负面消息催化使得以白酒为代表的消费核心资产调整,市场出现快速回调。目前沪指已回调至20日均线附近寻找支撑,此处支撑力度较强,在前期量能放大及市场情绪高涨的背景之下,短期再度反弹的概率较大;而创业板指虽然跌破10日均线,但周五收于阳十字星,说明市场做多动力依旧存在,短期市场存在反弹需求。反弹的空间还需要关注量能的变化,如果量能出现持续萎缩,反弹空间则相对有限;如果量能继续释放,则有望走出强势反弹。反弹过程中龙头板块的引领非常重要,对于市场情绪的提升以及稳定性都将有所帮助,被市场各方认可的龙头将引领指数突破近期新高,或者将指数维持在强势区域进行整固,具体我们认为金融、科技、消费、周期板块均具备较好人气。同时应当关注此轮反弹能否突破近期高点,这是指数形成双头或者三浪上涨趋势的核心。从中期来看,当前A股具备基本面和资金面的双重利好支撑,长牛逻辑仍在,节奏方面,后续指数大概率将以一种在震荡中上涨的“上台阶”的方式演绎。

基本面、资金面和市场情绪催化三重逻辑为指数提供强力支撑

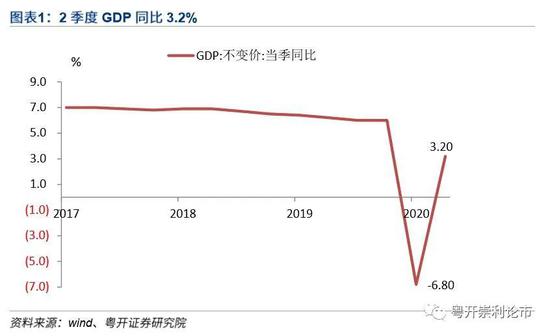

(一)国内经济持续复苏。7月16日,我国二季度经济数据公布。二季度GDP同比增长3.2%,相较一季度增速-6.8%由负转正,回升10个百分点,好于市场预期。单就6月数据而言,我国工业增加值、固定资产投资及出口增速有所回暖,经济得以明显修复。工业增加值近三个月内稳步提升,在6月达到4.8%;固定资产投资累计完成额降幅逐月收窄,6月累计完成额同比下滑3.1%;出口增速持续回暖,出口金额累计增速已从2月的-17.1%回升至6月的-6.2%。国内事件性因素控制较好,经济实现恢复性增长,预计后续政策对于消费和基建的拉动仍有空间,我国经济结构型复苏的预期仍将持续。但考虑到政策滞后性,及信用宽松边际增量有限,我国经济改善将面临一个长期且缓慢的过程。

(二)险资新规叠加流动性传导效率提升,短期资金面无忧

1、险资新规下,保险资金权益类投资空间放大。近期险资新规的出台大幅拓展了保险资金权益类投资空间:一是7月15日召开的国务院常务会议指出,取消保险资金开展财务性股权投资行业限制;二是7月17日银保监会发布《关于优化保险公司权益类资产配置监管有关事项的通知》,设置差异化的权益类资产投资监管比例,提高权益类投资上限。

两项新规对于险资的投资范围及投资上限适度放宽,有望为二级市场带来的资金增量。包括中国人寿、新华保险等在内的绝大部分上市险资的综合偿付能力充足率均高于250%,这意味着其权益类投资上限将从30%升至35%。

根据银保监会数据,截至2020年一季度末,保险公司权益类资产余额为4.38万亿元,占保险资金运用余额的22.57%。目前保险资金主要以债权型投资的方式支持实体经济,权益类投资偏少,险资新规对于权益投资限制的松绑,短期来看能够提振市场信心;从中长期的角度,有利于保险资金履行机构投资者职能,引导保险资金为实体经济提供更多资金支持,从而起到降低实体经济杠杆的作用。

2、流动性传导效率提升,为市场提供资金支撑。信用环境整体宽松,流动性传导效率提升。6月金融数据显示社融总量保持强势的同时,结构也在不断改善,贷款分项均超出了往年的季节性均值,这体现了银行流动性向实体经济传导过程更加顺畅,预计未来信用环境出现大幅收紧的可能性较低,整体宽松的流动性环境之下,部分资金转而流向股市,为市场上涨提供了资金支持。而增量资金的注入提升了市场的赚钱效应,对资金的吸引力度得以强化。

(三)上证优化叠加科创50发布,市场情绪具备正向催化。下周上证指数将迎来首次重大优化,同时科创板50成份指数也将正式发布。随着指数的诞生,挂钩科创板指数的ETF产品将迎来蓝海,增量资金有望进一步向科创板及科技成长股倾斜,同时能够有效缓解即将到来的科创板解禁高峰(金麒麟分析师)带来的压力,对市场信心起到重要的提振作用。

配置方向:从景气、估值、业绩三维度进行选择

(一)科技股仍处于上升通道,具有中长期投资机会。考虑到后续外围扰动影响将边际减弱,且外部因素对自主技术的科技概念股影响有限,各个细分行业龙头的资金和资源优势明显,中长期科技股仍处于景气上行的优质赛道。此外7月23日科创50指数即将正式发布,基金公司纷纷开始提前布局,截至7月15日已有四家公司上报首批跟踪科创50指数的ETF基金。相较于科创板股票的高门槛,ETF基金为个人投资者提供了更加便捷的投资方式,资金也更倾向于流向科技股中业绩向好的龙头公司。

(二)低估品种具备补涨潜力,重点关注券商、保险。7月17日证监会向券商、基金下发关于《支持证券基金行业实施组织管理创新》的文件。监管鼓励券业并购重组,券商的强强联合能够进一步优化竞争格局,也促进了中小型券商的差异化、特色化发展,有助于提升市场景气度,利于券商行业长期发展。重点关注综合实力出众的头部券商和特点鲜明的中小型券商;险资新规的推出将对保险板块形成正向催化,资金关注度将得以提升。

(三)业绩窗口期,配置回顾业绩确定性。截至7月18日,沪深两市共1552家披露了中报业绩预告,其中620家公司业绩预喜,业绩预喜率达39.95%,其中医药生物、化工、机械设备和电子行业的企业较多。重点关注披露率和预喜率均处于较高水平的行业。整体上披露率高于20%且预喜率超过40%的行业有建筑材料、农林牧渔、机械设备、电气设备、电子和医药生物,其中建筑材料、农林牧渔和机械设备均处于近十年的较低估值水平。

(四)关注国企改革、军工的主题投资机会。相关政策的出台有利于国企横向和纵向的整合,配置时应侧重于中长期走强的行业,选择现金流充沛、订单量稳定、中报业绩稳健的个股。当前国防军工行业估值处于历史底部,行业景气上行,叠加建军节的临近,军工行业有望迎来投资机会。

风险提示:经济超预期下行,政策推进不及预期,外围环境超预期走弱

一、大势研判:短期反弹需求强烈

本周沪指自周一创下近期阶段高点3458点之后,周二起出现大幅回撤,较高点的最大回撤幅度约8%。我们在此前报告中曾反复强调三季度存在扰动因素,然而在增量流动性的支撑下,市场对于负面扰动的反应较为钝化。短期快速上涨之后市场多空分歧加剧,而中长期的改善预期在短期也难以完全体现,叠加负面消息催化使得以白酒为代表的消费核心资产调整,市场出现快速回调。

在前期报告中我们提及当前指数的第一支撑位在10日线附近,第二支撑位在20日线与前期缺口附近。目前沪指已回调至20日均线附近寻找支撑,此处支撑力度较强,在前期量能放大及市场情绪高涨的背景之下,短期再度反弹的概率较大;而创业板指虽然跌破10日均线,但周五收于阳十字星,说明市场做多动力依旧存在,短期市场存在反弹需求。反弹的空间还需要关注量能的变化,如果量能出现持续萎缩,反弹空间相对有限;如果量能继续释放,则有望走出强势反弹。反弹过程中龙头板块的引领非常重要,对于市场情绪的提升以及稳定性都将有所帮助,被市场各方认可的龙头将引领指数突破近期新高,或者将指数维持在强势区域进行整固,具体我们认为金融、科技、消费、周期板块均具备较好人气。同时应当关注此轮反弹能否突破近期高点,这是指数形成双头或者三浪上涨趋势的核心。从中期来看,当前A股具备基本面和资金面的双重利好支撑,长牛逻辑仍在,节奏方面,后续指数大概率将以一种在震荡中上涨的“上台阶”的方式演绎。

二、三重逻辑为指数提供强力支撑

我们从基本面、资金面和市场情绪催化三方面进行观察,认为指数在当前位置具备强力支撑。

(一)国内经济持续复苏

7月16日,我国二季度经济数据公布。二季度GDP同比增长3.2%,相较一季度增速-6.8%由负转正,回升10个百分点,好于市场预期。

单就6月数据而言,我国工业增加值、固定资产投资及出口增速有所回暖,经济得以明显修复。工业增加值近三个月内稳步提升,在6月达到4.8%;固定资产投资累计完成额降幅逐月收窄,6月累计完成额同比下滑3.1%;出口增速持续回暖,出口金额累计增速已从2月的-17.1%回升至6月的-6.2%。

国内事件性因素控制较好,经济实现恢复性增长,预计后续政策对于消费和基建的拉动仍有空间,我国经济结构型复苏的预期仍将持续。但是考虑到政策具有一定滞后性,以及信用宽松边际增量有限,我国经济的持续改善将面临一个长期且缓慢的过程。

(二)险资新规叠加流动性传导效率提升,短期资金面无忧

1、险资新规下,保险资金权益类投资空间放大

近期险资新规的出台大幅拓展了保险资金权益类投资空间:

一是7月15日召开的国务院常务会议指出,取消保险资金开展财务性股权投资行业限制,在区域性股权市场开展股权投资和创业投资份额转让试点;

二是7月17日银保监会发布《关于优化保险公司权益类资产配置监管有关事项的通知》,设置差异化的权益类资产投资监管比例,提高权益类投资上限,强化对重点公司的监管,增加集中度风险监管指标,引导保险公司开展审慎投资和稳健投资。

两项新规对于险资的投资范围及投资上限适度放宽,有望为二级市场带来的资金增量。包括中国人寿、新华保险在内的绝大部分上市险资的综合偿付能力充足率在250%以上,这意味着其权益类投资上限将从30%升至35%。

根据银保监会数据,截至2020年一季度末,保险公司权益类资产余额为4.38万亿元,占保险资金运用余额的22.57%。目前保险资金主要以债权型投资的方式支持实体经济,权益类投资偏少,险资新规对于权益投资限制的松绑,短期来看能够提振市场信心;从中长期的角度,有利于保险资金履行机构投资者职能,引导保险资金为实体经济提供更多资金支持,从而起到降低实体经济杠杆的作用。

2、流动性传导效率提升,为市场提供资金支撑

信用环境整体宽松,流动性传导效率提升。2020年6月新增信贷1.8万亿,新增社融3.43万亿,存量社融增速上涨至12.8%。在总量保持强势的同时,结构也在不断改善,贷款分项中,居民短期贷款、中长期贷款、企业短期贷款、中长期贷款四大最为重要的分项,均超出了往年的季节性均值,这体现了银行流动性向实体经济传导过程更加顺畅,预计未来信用环境出现大幅收紧的可能性较低,整体宽松的流动性环境之下,部分资金转而流向股市,为市场上涨提供了资金支持。而增量资金的注入提升了市场的赚钱效应,对资金的吸引力度得以强化。

(三)上证优化叠加科创50发布,市场情绪具备正向催化

根据此前公告,下周上证指数将迎来首次重大优化,主要体现在三个方面:

一是剔除被实施风险警示(ST、*ST)的股票,有利于及时淘汰劣质股票,更好反映上市公司的整体表现;

二是延迟新股计入指数时间,新股上市满1年后才能计入指数,有利于增强上证综合指数的稳定性;

三是将科创板证券纳入上证综合指数样本空间,科创型新兴产业公司在指数中的占比有所提高。

同时科创板50成份指数也将于下周正式发布,同时配套发布全收益指数和净收益指数。随着指数的诞生,挂钩科创板指数的ETF产品将迎来蓝海,增量资金有望进一步向科创板及科技成长股倾斜,同时能够有效缓解即将到来的科创板解禁高峰带来的压力,对市场信心起到重要的提振作用。

三、配置方向:从景气、估值、业绩三维度进行选择

配置方面重点关注以下四条主线:科技股、具备补涨潜力的低估品种、业绩预期向好板块及主题投资中的国企改革和军工机会。

(一)科技股仍处于上升通道,具有中长期投资机会

科技股本周有小幅下挫,主要归因于高位整理需求和外围扰动因素,虽然市场短暂降温,但考虑到后续外围扰动影响将边际减弱,且外部因素对自主技术的科技概念股影响有限,各个细分行业龙头的资金和资源优势明显,中长期科技股仍处于景气上行的优质赛道。

此外,7月23日科创50指数即将正式发布,基金公司纷纷开始提前布局,据证监会官网显示,截至7月15日已有四家公司上报首批跟踪科创50指数的ETF基金。相较于科创板股票的高门槛,ETF基金为个人投资者提供了更加便捷的投资方式,资金也更倾向于流向科技股中业绩向好的龙头公司。

(二)低估品种具备补涨潜力

从估值方面看,目前板块分化情况较为明显,银行、地产、煤炭、农林渔牧等行业估值均处于近十年内的最低水平,存在补涨潜力。但近期板块轮动频繁,叠加正值中报业绩窗口期,着重关注低估值板块中具备基本面和资金面支撑的标的。

以券商、保险为代表大金融板块可作为重点关注对象。7月17日证监会向券商、基金下发关于《支持证券基金行业实施组织管理创新》的文件,提出鼓励市场化并购重组和支持股权激励计划,推进资本市场改革。监管鼓励券业并购重组,券商的强强联合能够进一步优化竞争格局,也促进了中小型券商的差异化、特色化发展,有助于提升市场景气度,利于券商行业长期发展。重点关注综合实力出众的头部券商和特点鲜明的中小型券商;险资新规的推出将对保险板块形成正向催化,资金关注度将得以提升。

(三)业绩窗口期,配置回顾业绩确定性

截至7月18日,沪深两市共1552家披露了中报业绩预告,其中620家公司业绩预喜,业绩预喜率达39.95%。这620家企业中,医药生物、化工、机械设备和电子行业的企业较多,分别为68家、66家、65家和64家。

重点关注披露率和预喜率均处于较高水平的行业。整体上披露率高于20%且预喜率超过40%的行业有建筑材料、农林牧渔、机械设备、电气设备、电子和医药生物,其中建筑材料、农林牧渔、机械设备均处于近十年的较低估值水平。

(四)关注国企改革、军工的主题投资机会

6月30日通过的《国企改革三年行动方案(2020-2022年)》进一步明确了国企改革的目标、方向和时间表,建立健全市场化的经营机制,尤其是国有资产证券化和并购重组,有望提升国企的运营效率和治理体系。相关政策的出台有利于国企横向和纵向的整合,配置时应侧重于中长期走强的行业,选择现金流充沛、订单量稳定、中报业绩稳健的个股。

随着国企改革的深化,相关的军工行业央企也将从中获益,促使优质资产潜能释放。当前国防军工行业估值处于历史底部,截至2020年7月17日,国防军工PE值为66.9倍、PB值为3.13倍,均处于近年来的较低分位,其中的龙头公司被显著低估。另一方面,我国2020年国防支出预算达12684亿元,同比增长6.6%,比政府预算高6.8个百分点,是近三十年最大差值,军工行业景气上行,叠加建军节的临近,军工行业有望迎来投资机会。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:陈志杰

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)