来源:市值风云

风口上的公司以上市为目的的话,背后总会有一些“异于常人”的故事。

电解液及添加剂作为锂电池产业链中重要的细分领域,已经出现了多久市值超百亿的公司。

风口上的行业和公司,总会有些“异于常人”的故事,今天要聊的华盛锂电(688353.SH)就是如此——离奇的股权转让故事和远高于同行的毛利率水平,都比较值得深挖。

股权转让二三事

华盛锂电的发展壮大,跟张家港市国泰华荣化工新材料有限公司(下称:华荣化工)有着莫大关系。

而后者最终成为另外一家公司的核心子公司。

(一)两家上市公司源于一个厂子

华盛锂电的前身要追溯到上世纪90年代,作为一家吃大锅饭的集体企业,在经营上很快就遇到了麻烦。

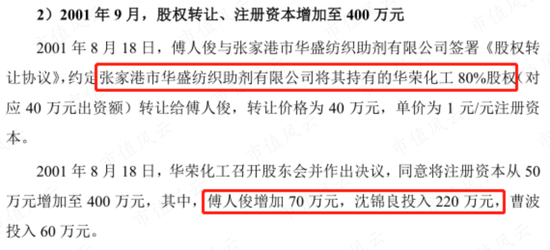

为了接下张家港市华盛纺织助剂厂(集体企业),1997年8月,沈锦良等23名职工股东合计投入85万成立同名企业张家港市华盛纺织助剂厂(有限责任公司;下称:华盛助剂厂),承接下华盛助剂厂(集体)全部的资产、债务、人员等。

2000年9月,华盛助剂厂(股份合作制)更名为张家港市华盛纺织助剂有限公司(下称华盛有限),沈锦良持有华盛有限约58.5%股权,为控股股东。

最初几年,华盛有限的主营业务为盐酸、次氯酸钠溶液、乙腈的生产。但是,传统业务并不能让其最终一飞冲天。直到2003年引进锂电池电解液添加剂生产线,开始“腾飞”之路。

在担任华盛有限董事长之前,沈锦良于1999年2月至2003年5月担任华荣化工副董事长,同时,其于2001年至2008年为华荣化工的股东,持股比例一度达55%。

华荣化工是锂离子电池电解液生产商瑞泰新材(301238.SZ)的核心子公司,华荣化工在2021年营业收入31.9亿元,占瑞泰新材52亿元的61%。

而这家荣华化工却是当年从华盛有限剥离出去的公司。

(截图来自瑞泰新材招股说明书)

沈董事长接手的华盛助剂厂(集体企业)做起电解液添加剂,最终成为曾经子公司华荣化工的上游供应商。从这股权和上下游关系看,华盛锂电与瑞泰新材、沈锦良与瑞泰新材核心管理人员应该有着非常密切的关系。

有意思的是,两家上市公司的招股说明书都有意淡化这层关系,甚至绝口不提以前的关系。华盛锂电在招股说明书上披露的前五大客户中华荣化工为2021年的第二大客户、2020年第三大客户,但均没有提及华荣化工为瑞泰新材控股子公司。

着重提华盛锂电与华荣化工的关系,是为下文分析二者招股说明书上的数据相互矛盾做铺垫。

时间来到2014年。

“善于”做股权投资的长园集团发现了华盛有限,并于当年11月以7.2亿元价格收购后者80%股权。华盛有限100%股权对应9亿元估值。

而此次股权转让中,沈锦良沈老板转让了42.3%股权,拿到3.84亿元现金。

接下来就是长园集团上演“扛米打工赔到家”的好戏了。

2019年1月,长园集团以5.76亿元转让华盛有限80%股权。此时,华盛有限100%股权从最初的9亿元下降至7.2亿元。

受让方包括:

张家港金农联实业有限公司(下称金农联实业);

苏州敦行价值二号创业投资合伙企业(有限合伙)、苏州敦行价值三号创业投资合伙企业(有限合伙);

苏州汇璋创业投资合伙企业(有限合伙);

常州中鼎天盛创业投资合伙企业(有限合伙)等机构。

而“敦行系”合伙企业的出资人包括沈锦良等人;张家港金农联实业有限公司,系杨舍镇农联股份合作社的控股子公司。

显然,这是沈老板联合了金农联实业收回了转让给长园集团的股权,为后面的上市做铺垫。

只是这一来一回,前后4年时间,长园集团一毛没赚到还倒亏1.44亿元,2019年报告确认了该笔股权投资损失。

到底是什么原因令长园集团贱卖华盛锂电的股权?

是纯属巧合还是另有内情?

按2022年10月底收盘价计算,华盛锂电的100%股权对应70亿元市值,那么,当年长园集团贱卖的80%股权对应的是56亿元市值。

当然,真正受到损失的是长园集团中小股东,老板们都有一盘大棋,嗳,你们这些龟毛小股东管不着~

金农联实业幕后老板赵建军,实实在在捡了个大漏。

话说回来,金农联实业老板赵建军正是华盛锂电的“95后”董事赵家明的父亲。在上市前,华盛锂电第一大股东是持股19.8%的金农联农业。

而沈锦良作为上市公司实控人并担任董事长,其与一致行动人沈鸣持股比例低于金农联实业,这引发交易所的关注。

为了搞定交易所的第二轮问询,沈老板跟相关利益方签订了一致行动人协议,拿到了华盛锂电的81.31%表决权。

(三)比亚迪精准入股

与长园集团“精准”认亏出局操作截然相反的,是比亚迪。

2021年2月,比亚迪及其跟投机构深圳创启开盈以3千万受让华盛锂电2%股权,后者100%估值对应15亿元。

按2020年7736万元的净利润测算,比亚迪入股时,华盛锂电对应的市盈率约20倍,算比较高了。

比亚迪入股华盛锂电后,随即加大向后者的采购额,从前一年的1343万元激增至1.35亿元的产品,采购额增幅达10倍,直接从前一年的第八大客户,跃升到第三大客户。

在一众大玩家的扶持下,华盛锂电的营业收入从2020年的4.4亿元增长到10.1亿元。

2022年7月13日,华盛锂电顺利上市,市值一度飙涨到133亿元,截止今年10月底,总市值仍有70亿元。比亚迪及其跟投机构在去年2月受让的2%股权,已增值到1.4亿元,1年半时间,增值近4倍。

对于这种先入股再给订单的方式,无可厚非,换谁都想玩这么一把。

华盛锂电营收和利润三季度增速陡然下降

华盛锂电的主营业务为锂电池电解液添加剂,主要产品为碳酸亚乙烯酯(VC)、氟代碳酸乙烯酯(FEC)、双草酸硼酸锂(BOB)和特殊有机硅(IPTS/TESPI)。

上市公司目前有3000吨VC产能、2000吨的FEC产能。

根据该公司招股说明书披露,2021年底,锂电池电解液添加剂的产量约2.47万吨,华盛锂电的产量为5045吨,约占全球20%的市场份额。

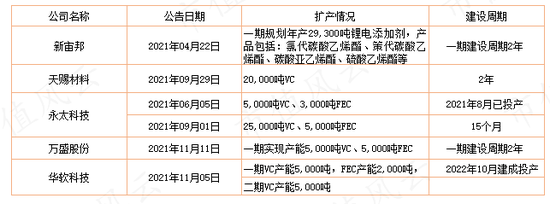

A股IPO募投计划是增加产能,拟使用6.7亿元新建年产6000吨VC、3000吨FEC,建设周期2年。换言之,上市公司新增产能最快要到2024年7月投产。

从目前收入来看,VC占绝对比重,其次是FEC。

华盛锂电上市前三年,即2019至2021年营业收入保持较快增长,尤其是2021年同比增长128%,比新能源汽车提前一年爆发。

2022年上半年,华盛锂电的营业收入5.13亿元,同比增长34%,扣非净利润2亿元,同比增长68%。

但在第三季度就翻车了:单季度营业收入1.9亿元,同比下降38%,扣非净利润1807万元,同比下滑88%。

前三季度营业收入7亿元,同比增长1.7%;扣非净利润2.17亿元,同比下降18%。

下文会对该公司三季度的增速进行对比,来讨论增速陡降是否合理。

华盛锂电在电解液添加剂细分领域的规模较大企业,进入了全球锂电池第一梯队公司的供应链中。

目前,国内锂电池电解液添加剂领域除了华盛锂电,还有瀚康化工(新宙邦持股76%)、浙江天硕(天赐材料持股83%)、荣成青木和苏州华一(奥克股份持股36%)等企业。

而华盛锂电与部分公司既有竞争,又有合作,比如,天赐材料是华盛锂电第一大客户,奥克股份是华盛锂电重要的原材料供应商。

2019年至2021年主要客户包括天赐材料、华荣化工、比亚迪、三菱化学、宁德时代、杉杉股份等,对前五大客户的依存度非常高,销售收入合计占营业收入的70%以上。

(来源:根据华盛锂电招股说明书整理)

华盛锂电重要客户之一是天赐材料,2019年至2021年,对后者的销售收入占比分别26%、35%、22%;

此外,对华荣化工的销售规模增长很快,从2019年的2512万元增至2021年的1.57亿元,增长了6倍多;

而对比亚迪的销售规模则在2021年实现重大突破,销售金额接近1.36亿元,占营业收入的13.4%;

当期,对宁德时代的销售额也接近1亿元。

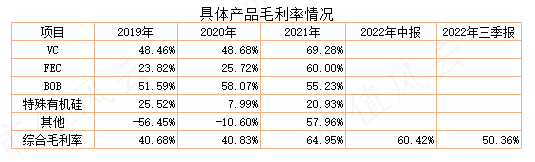

从具体产品销售毛利率看,华盛锂电的水平非常高,尤其2021年,VC毛利率接近70%水平,FEC从前一年的26%飙升到60%;而综合毛利率从2020年的41%上升到65%。在2022年中报仍有60%水平。

但是在今年三季度就陡降10个百分点,至50.4%。

这是独一家发生的情况,还是行业普遍现象呢?下文同行业比较将揭晓。

做个延伸,华盛锂电招股说明书披露,其主要原材料的碳酸乙烯酯、碳酸二甲酯约占市场成本的45%;根据石大胜华二季度、三季度的经营数据测算,碳酸二甲酯系列的均价从二季度的10604元/吨下降至三季度的8330元/吨,降幅达21%。

按理说,华盛锂电的生产成本也出现一定程度的下降,因该公司未披露各季度的销售数据,无法测算其三季度主要产品的销售单价,但在主要原材料下降2成多的情况下,毛利率逆势下降10个百分点,还是令人颇为费解。

对华盛锂电相关数据的疑问

风云君曾在2021年5月分享过一篇题为《金正大迷失海外的37亿预付款,宋都股份(维权)38亿巨额关联担保,还有那些不敢让客户上市的上市公司们》,其中提到万润股份(002643.SZ)与民祥医药(834738.NQ)、键凯科技(688356.SH)与长春高新(000661.SZ)作为供应商与客户关系的公司,招股说明书或年度报告所披露信息不一致。

(来源:注册制“买股之前搜一搜”的市值风云APP)

在华盛锂电的招股说明书上,这个熟悉的剧情再次上演了。

(一)两家公司信息披露不一致

两家作为供应商与客户的关系,在同一年上市,基于各自目的,在信息披露上无可避免出现了矛盾。

上文提到,瑞泰新材持有华荣化工的91%股权,后者为前者的核心子公司,因此,华荣化工并表瑞泰新材。

华荣化工是华盛锂电非常重要的客户,2019年至2021年均位列前五大客户中;然而,华盛锂电、瑞泰新材两家公司同在2022年上市,瑞泰新材的招股说明书上却极少提及与华盛锂电的业务往来。

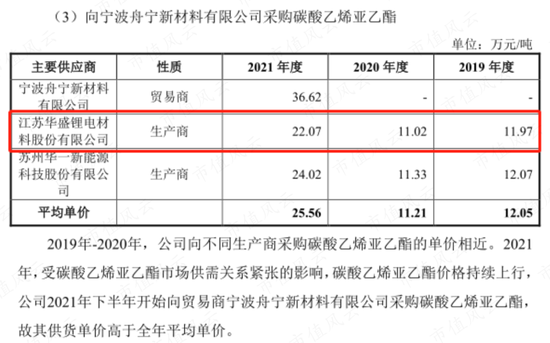

唯一一次正面提及是,瑞泰新材向华盛锂电采购碳酸乙烯亚乙酯,采购均价2019年至2021年分别为11.97万元/吨、11.02万元/吨、22.07万元/吨。

(来源:瑞泰新材招股说明书)

华盛锂电的招股说明书上,该公司的主要产品包括碳酸亚乙烯酯(VC,化学分子式C3H2O3)、氟代碳酸乙烯酯(FEC,化学分子式C3H3FO3),没有瑞泰新材招股说明书上提到的“碳酸乙烯亚乙酯”(VEC,化学分子式C5H6O3)。

而根据华盛锂电招股说明书并没有披露关于碳酸乙烯亚乙酯的信息,若按其招股书披露的销售收入与销售量计算,2021年碳酸亚乙烯酯(VC)销售均价为20.36万元/吨,与瑞泰新材招股说明书披露的2021年采购均价22.07万元/吨有近10%的差距。

简单对比发现,瑞泰新材在2019年、2020年向华盛锂电采购商品的单价均低于华盛锂电对外的销售单价,而2021年则明显高于华盛锂电对外销售单价,这种变化是什么原因呢?

以两家公司近20年的合作关系,应该是继续给予优惠才合理。

从两家招股说明书披露的遮掩情况看,二者或许在更多的信息达成默契。

(二)与第一大客户披露信息不一致

为了规避像风云君这样的狗拿耗子的好事者拿两家公司的招股说明书来对比,发现其中的差异,华盛锂电在招股说明书上还玩了个“小技巧”——其前五大客户均不披露具体产品类型。

(来源:华盛锂电招股说明书,国泰华荣即为华荣化工)

继续往下看。

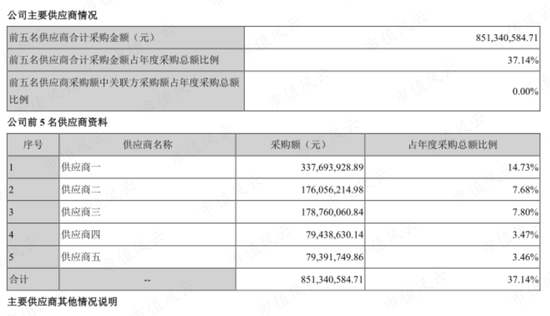

2020年华盛锂电对天赐材料的销售金额为1.57亿元。

然而,天赐材料在2020年度报告上披露的前五名供应商中没有然后一家的金额与1.57亿元相匹配。

(来源:天赐材料2020年度报告)

看到这里或许又有“高人”跳出来说了:天赐材料披露的供应商采购额为税前,而华盛锂电披露的销售额为税后,如此等等。

对对对,你说得对,加油~

行业研发费用率低、毛利率分化、经营性现金流质量普遍不高

把相关经营数据的疑问暂放一边,接下来比较下华盛锂电与同行业或下游客户的相关财务指标情况。

(一)研发投入普遍不高

通常,研发投入在一定程度上反映的是企业在产品上“科技”含量。

但是,风云君跟踪几十家化工企业发现,化工企业的研发投入跟产品的“科技”含量关联度不是特别大,尤其是成熟的化工品,根本不需要太多的研发投入,毕竟,整个生产装置、流程、工艺都已经固定,产品的质量、纯度是由化学反应炉决定。

而化工企业的研发投入更多的是在新产品研发和尾气、废料废渣等的处理上。

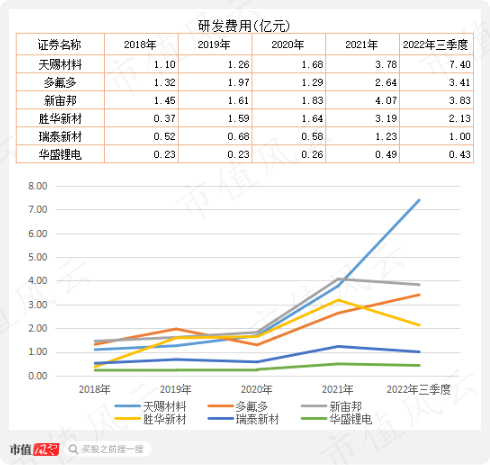

尽管如此,还是有必要看看产业链上相关公司的研发投入。风云君选取了天赐材料、多氟多、新宙邦、胜华新材、瑞泰新材与华盛锂电做对比。

单从研发投入看,华盛锂电的研发投入金额是6家公司中最少的,2018年至2020年研发投入均在2000多万,今年上市后,研发费用明显增加,前三季度达0.43亿元。截止2022年半年报披露,目前在研项目有22个(拟投入研发金额合计7455万元),其中有21个均为针对现有产品技术优化或改良,只有1个新项目,即“一种高性能长寿命石墨负极材料开发和产业化”为新产品研发。

研发费用与营业收入高度相关,华盛锂电研发费用绝对值虽然最低,但其研发费用率却是6家公司中比较高的,基本保持在5%上下,高于天赐材料、多氟多等电解液龙头企业。

再啰嗦几句。

华盛锂电招股说明书显示,该公司核心技术人员两名,张先林和杨志勇。

张先林系沈锦良配偶张雪梅的外甥女婿,硕士研究生学历,但专业不详,2005年起(时年27岁)担任该公司技术总监;杨志勇本科学历,2005年5月起担任华盛有限研发部经理,23岁毕业不久即进入该公司从事技术研发工作。

截至2022年6月底,华盛锂电研发人员增长至89人,占员工总数的11.5%。

研发人员的平均年薪约20万元。

(二)华盛锂电毛利率下降明显

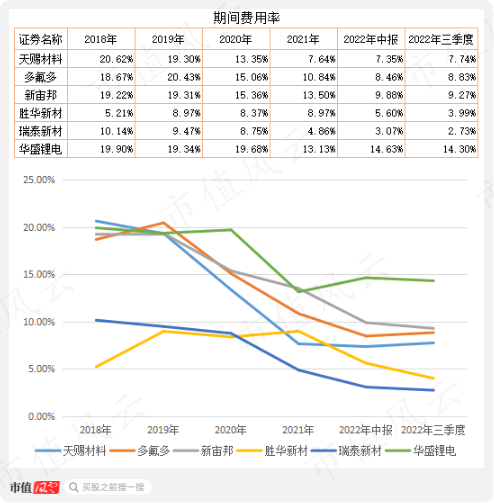

对比毛利率水平发现,华盛锂电在2021年提升非常大,同比提升了23个百分点。

6家公司中,多氟多、胜华新材的毛利率均在2021年有明显提升,分别提升19个百分点、14个百分点。

而在三季度末,多氟多、胜华新材、华盛锂电毛利率较二季度末分别下降了5个百分点、10个百分点、9个百分点,出现毛利率陡然下降的显然并非只有华盛锂电一家公司。

从这个情况看,部分锂电池材料企业毛利率在三季度出现下滑,或许预示着行业增速的向下拐点到来。

注意看,天赐材料长期毛利率水平2018年、2019年为25%,2020年、2021年在35%,2022年二季度、三季度分别为43%、41%,整体保持上升趋势。

而华盛锂电作为天赐材料重要的供应商,却是在三季度出现近10个百分点毛利率下降。

如果两家公司的财务数据都真实的话,则反映出行业龙头对供应商的议价能力越来越强。

华盛锂电另外一个重要客户瑞泰新材也是如此,今年三季度毛利率较二季度没有明显下降。显然,华盛锂电在供应链中的议价能力在减弱。

再来看期间费用率情况。

华盛锂电的毛利率高于同行或产业链下游公司,但是其在期间费用率也比较高,看来是能挣钱也能花钱。

值得注意的是,华盛锂电的期间费用率在2022年中报、三季度并没有出现明显下降,但毛利率在三季度下降了近10个百分点,这必然压缩企业的利润。

需要补充的是,未来两年将有近10万吨VC产能释放,目前市场中供给紧张的局面将发生扭转,对包括华盛锂电在内的VC、FEC生产企业而言,真正的考验才开始。

(来源:根据华盛锂电招股书信息、上市公司公告整理)

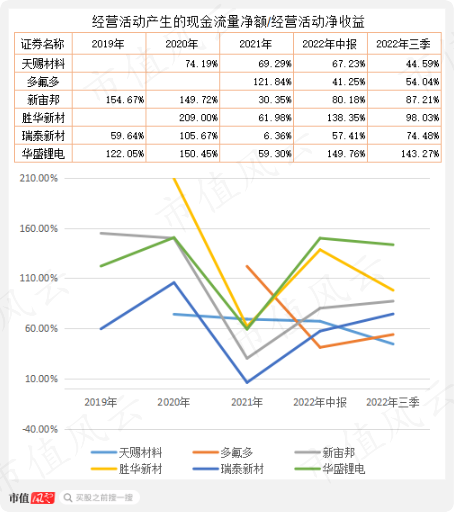

(三)电解液领域企业经营性现金流质量普遍不高

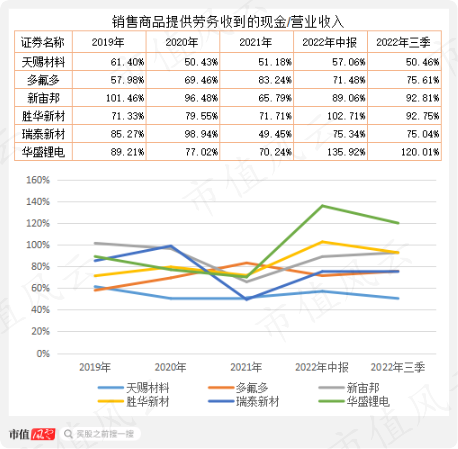

通常用“销售商品提供劳务收到的现金/营业收入”(以下简称为“收现比”)和“经营活动产生的现金流量净额/净利润”(以下简称为“净现比”)等指标来反映企业经营性现金流的质量情况。

经常关门、拉窗帘、备纸巾、偷偷看风云君文章的老铁们,应该知道这个指标对于制造业企业的重要程度。

最近几年,锂电池电解液企业的经营性现金流情况均不好,作为全球电解液第一梯队的天赐材料,销售商品提供劳务收到的现金与营业收入的比值长期低于100%,甚至不到60%。

多氟多的收现比则长期低于80%;新宙邦相对好些,除了2021年较差外,均在90%上下。

华盛锂电在上市前的收现比也不好,但今年中报、三季报均超过100%,显示出较好的经营性现金流。

再看净现比情况。

天赐材料、多氟多、新宙邦、瑞泰新材的净现比均不是特别理想,大部分时间都是低于80%;相对而言,华盛锂电的净现比较好,尤其是2022年中报和三季报。

虽然经营性现金流质量不好,但处于一个高成长的行业里,这些看起来似乎又不是那么重要了,显然,所有的问题都可以在“发展”中解决。

通常,在高速发展的行业中,企业都在加大包括固定资产、研发等投入,尤其是在产能上,不断扩产以抢占更多市场份额。因此,高成长行业的公司在财务指标上往往表现为“营收高增长、经营上缺钱”的特征;而在成熟的市场中,往往表现为龙头企业经营性现金流很好,比如家电行业。

作为国内规模较大的锂电池电解液添加剂企业,在巨大风口助推下,华盛锂电的上市看似水到渠成,但其相关财务数据却不由得令人生疑。

而令投资者正在需要当心的是,那些持有华盛锂电股票的合伙企业接下来的减持。

责任编辑:杨红卜

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)