财富管理“最后一公里”,谁是优秀的引路人?首届新浪财经·金麒麟最佳投资顾问评选重磅开启,火热报名中~~点击查看>>

来源: 市值风云

业绩稳健,竞争加剧,喜忧参半。

作者 | Los

编辑 | 小白

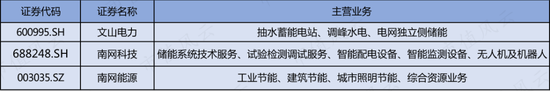

与风云君介绍过的文山电力(600995.SH)和南网科技(688248.SH)类似,今日主角依旧是南方电网旗下新军,南网能源(003035.SZ)。

公司2010年成立、2021年上市的,上市三个月就成为10倍股,1.66元/股的发行价最高冲刺到15.11元,备受市场追捧。

随后股价持续回落,截至2022年9月1日收盘,为6.32元/股,较最高点时已跌去近60%,市场态度冷却。

(来源:注册制时代最好用的市值风云APP)

潮起又潮落,我们一起来观潮。

(文山电力研报)

综合能源服务商,业绩稳健增长

“南网系”的三家公司主营业务侧重点各不相同:

文山电力亮点在抽水蓄能电站;

南网科技专注于电化学储能技术服务和电网智能化设备;

南网能源则是在节能服务和综合资源利用两大业务上发力。

南网能源目前是国内唯一一家同时拥有三大节能领域5A级证书的公司,节能业务主要分为工业、建筑、城市照明节能三大类,综合资源业务主要包括生物质综合利用和农光互补两大类。

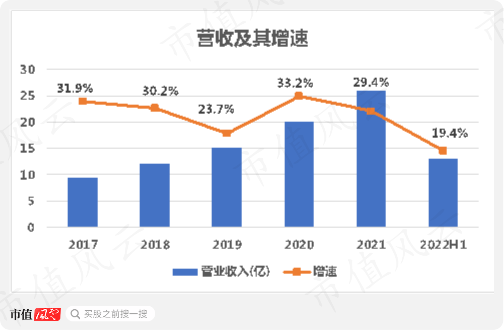

近几年南网能源业绩虽谈不上像南网科技那样的高增长,但也算稳健,2017-21年,公司营收从9.4亿提升至26亿,CAGR为28.9%。2022年上半年为13亿,同比增速为19.4%,有所放缓。

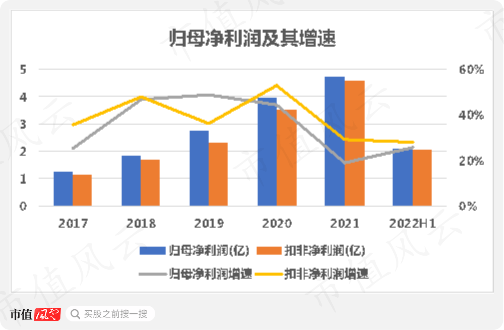

公司2021年归母净利润为4.7亿,2017-21年CAGR为39%,高于营收增速。2022年上半年为2.1亿,同比增速为25.6%。

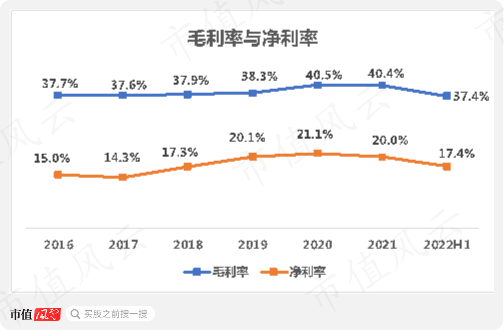

南网能源的毛利率过去6年表现较为稳定,2022年上半年较去年底下滑3个百分点,达37.4%。净利率近三年维持在20%,水平较高。

与招股书里披露的同行业公司中材节能(603126.SH)和聆达股份(300125.SZ)比,南网能源表现更出色,2022年上半年毛利率较前两者分别高出近20个和33个百分点。

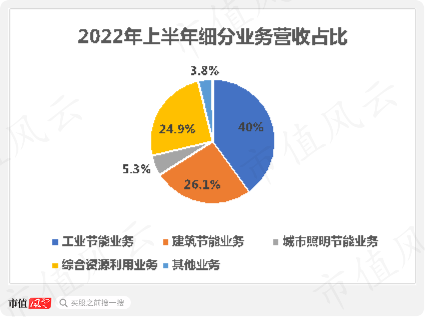

公司两大业务主线,节能服务2022年上半年为公司创收9.5亿,占总营收超7成,综合资源利用业务同期营收为3.2亿,占25%。

分布式光伏节能业务扛大旗

公司的核心业务要看节能服务,节能服务的核心在于工业节能和建筑节能,再往下看分布式光伏节能是最大的亮点。

《南方电网公司新兴业务“十四五”发展规划》中表示,要以南网能源为主体,打造全国分布式光伏规模最大的龙头企业。

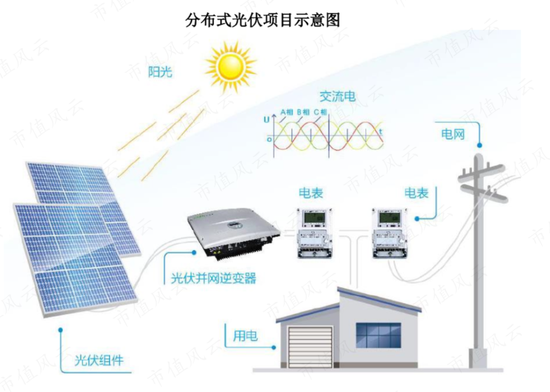

工业节能80%营收来自分布式光伏节能,该业务下公司主要以合同能源管理模式向客户提供系统的设计、投资建设、运营维护等服务,最终以折扣电价销售给工业企业,并将剩余电量销售给电网公司的方式获取节能收益。

(来源:招股说明书)

近几年公司该业务的累计装机容量及在手项目逐年递增,从2017年的42万千瓦增长至2021年的104.2万千瓦,年复合增长率达25.5%。截至2022年上半年底为116万千瓦,同期在手订单226个,较2017年增长149个。

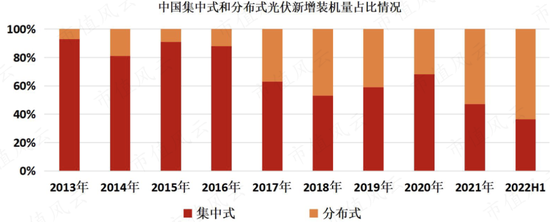

这主要得益于分布式光伏行业的蓬勃发展,2021年国内累计装机量为126.8GW,2013-21年复合增长达到55.8%,2022年上半年新增装机量19GW,同比增长156.9%。

另一方面,分布式光伏正在逐步与集中式并举发展,2021年新增装机量二者基本持平,2022年上半年得以反超。

(来源:国家能源局,东莞证券研究所)

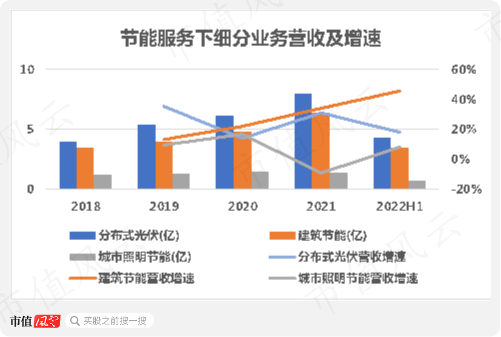

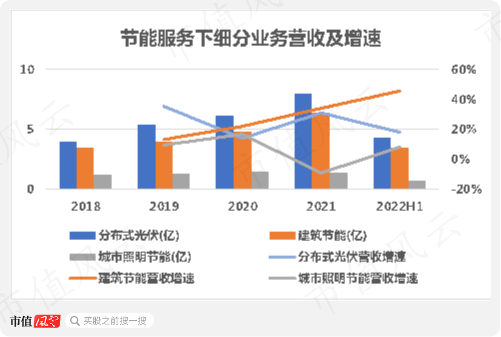

分布式光伏节能营收稳步攀升是公司业绩增长的核心驱动力,2022年上半年该业务营收为4.2亿,同比增速为17.5%。但近期上游光伏组件原材料价格高企,对公司有一定影响。

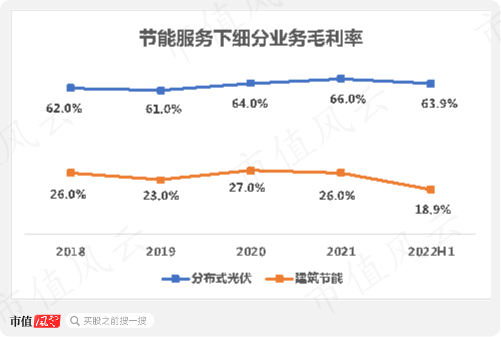

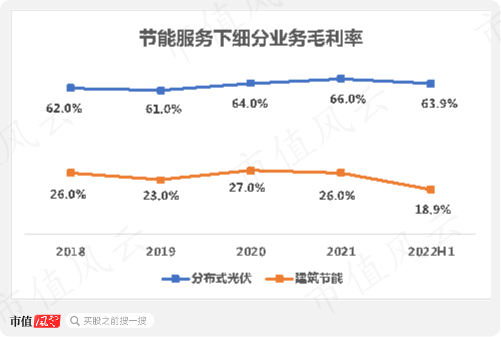

该业务盈利能力也较为优秀,2022年上半年为63.9%,远超公司综合毛利率26个百分点。

另外,公司自成立以来一直从事建筑节能业务,通过诊断办公楼、学校、商业综合体等高耗能建筑物的能耗情况,分析该建筑的用能需求,向客户提供节能改造、用能设施投资、运营维护等综合节能服务。

(来源:招股说明书)

2021年底公司建筑节能服务面积达到695万平方米,累计托管电量约5.84亿kWh,2022年上半年新增客户有南宁东站、晋中市第一人民医院等,新增服务面积约59万平方米。

根据华泰证券的数据,目前国内存量建筑581亿平方米,而建筑节能渗透率仅为4%。2022年3月住房城乡建设部印发的规划中指出,到2025年完成既有建筑节能改造面积3.5亿平方米以上,市场空间较为广阔。

2021年建筑节能业务为公司创收6.3亿,2022年上半年为3.4亿,同比增速高达45.6%。近几年该业务年平均增长率为22%,实现稳定增长,但占总营收的比重在下滑。

该业务毛利率2021年为26%,显著低于分布式光伏。相较于工业节能、建筑节能的服务期限短,各期分摊的折旧相对多,另外该业务运营期内电力成本支出较高。

近几年虽然南网能源的节能业务发展势头不错,但身处多而弱、小而散的市场格局里,需要警惕。根据EMCA不完全统计,截至2021年底,全国节能服务公司达到8725家,同比增加23.8%。

生物质综合利用增速快,农光互补毛利高

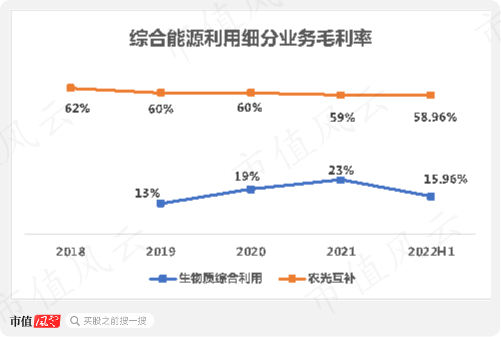

南网能源的第二大业务综合资源利用业务扎根于农村,主要分为农光互补和生物质综合利用两大块业务。其中,前者毛利率高,后者营收占比高。

农光互补业务是在农用地、未利用地上搭建支架铺设光伏组件,并兼顾农业生产,提升土地综合利用率。2022年上半年,公司共投运9个项目、合计装机容量490MW。

公司生物质综合利用业务2019年开始起步,该业务是将农林废弃物转换为电能或热能联供,合理循环利用生物质能。目前公司管理有4个项目,合计装机容量为115MW。

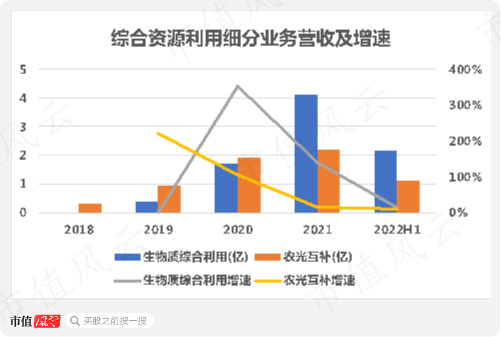

生物质综合利用业务起步虽晚,但增速较快,2021年营收4.1亿,2019-21年复合增长率高达229%。农光互补业务营收占比不足10%,2022年上半年营收为1.1亿,同比增速为9%,水平较低。

毛利率方面,生物质综合利用业务2022年上半年仅为15.9%,是公司几大业务里最低的,而农光互补项目毛利较高。

控股股东占据三个“第一大”

截至2022年半年报,南方电网直接持有公司40.39%的股份,又通过绿色能源混改基金间接持有7.82%的股份,合计持有48.21%,是公司控股股东。

同时南方电网占据公司三个“第一大”,第一大客户、第一大供应商和应收帐款期末余额客户名单的榜一,可见公司高度依赖背后的南网。

近几年公司第一大客户均为南方电网,2021年公司向其销售8.7亿,占总销售额的33.6%。此外,美的集团、南网医科大学医院等也榜上有名。

(来源:2021年年报)

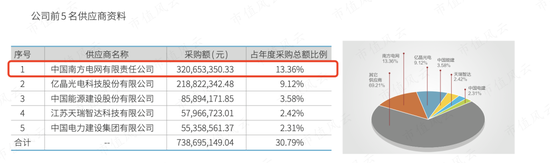

2021年前5大供应商名单上,南方电网也是排名第一,公司向其采购3.2亿,占总采购额的13.3%,过去几年该比例也均超10%。

(来源:2021年年报)

由此产生了较多的关联交易,其中向南方电网销售中5成是政策性关联交易,另外5成是属于业务性,而向其采购中9成是政策性。

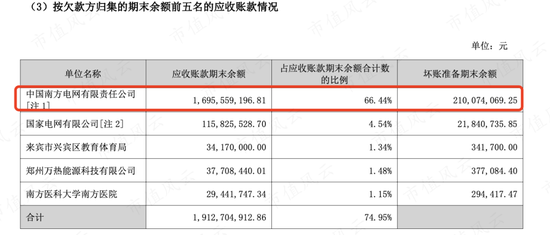

关联交易占比高自然形成了很高的应收帐款,2022年上半年末对南方电网的应收帐款期末余额高达16.9亿,2021年末为13.4亿,占期末总余额的63.8%,占总资产的10%,占比很高。

由于与南方电网的关联交易中很大一部分属于政策性,其中涉及到可再生能源补贴款,截至2021年末公司总计有12.9亿的补贴款尚未到位。目前公司应收帐款高主要源于这两大因素。

(来源:2022年半年报)

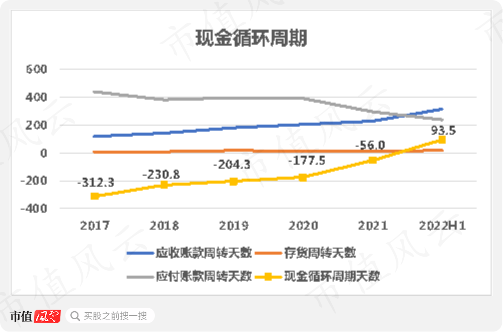

近几年公司的应收帐款周转天数不断走高,导致现金循环周期也在不断攀升,虽目前对公司资金使用效率形成的压力并不大,但长此以往需要关注。

重资产模式,现金流有压力、分红不理想

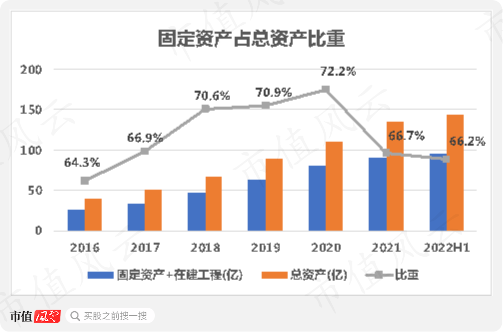

南网能源属于典型重资产模式,业务的发展依赖于固定资产的大量投入,2021年虽有明显的改善,但固定资产和在建工程期末合计仍达90亿,占总资产比重的66.7%。

重资产模式特点是投资大、周期长、固定成本高,也就导致了公司的负债水平高以及自由现金流吃紧。

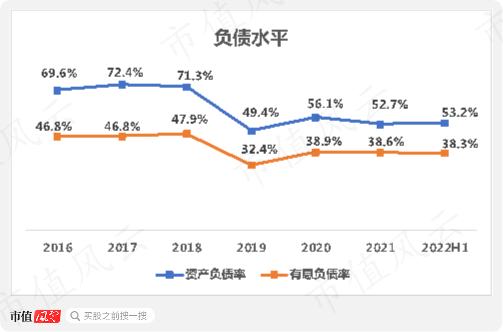

近几年公司负债水平有改善,但2022年上半年仍为53.2%,同期有息负债率也高达38.3%。

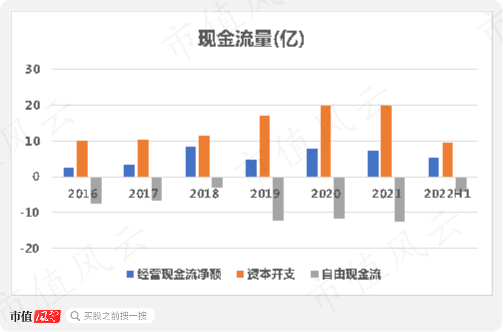

2016-21年,公司自由现金流历年为负,其通过经营活动共产生了38.8亿现金流,支出97.2亿资本开支,最终自由现金流净流出约58.3亿。

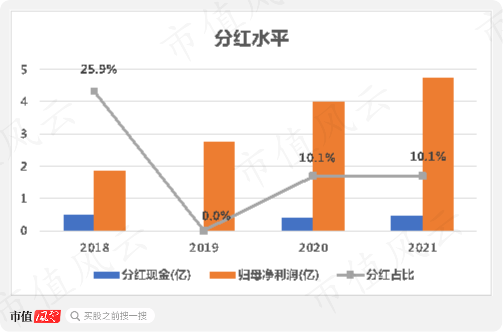

相较于兄弟公司文山电力与南网科技均超30%的分红比,南网能源就略显小气,2018-21年总计分红现金为1.35亿,同期归母净利润为13.3亿,分红比仅为10.1%。

2021年公司分红4772万,同期归母净利润为4.7亿,分红水平也仅在10%。虽然公司业务模式的特性导致公司需要大量投资才能推动业绩增长,但兼顾股东回报也很重要。

初上市的南网能源靠节能业务和综合资源利用两大业务,实现了业绩稳健增长。

其中节能业务中工业节能是核心,不仅创收高,也在不断为公司增利,但行业尚未完全成熟,未来高增长是真,竞争激烈也是真。

另外,建筑节能虽毛利低,但也实现了稳定增长。综合资源利用业务里生物质综合利用业务起步晚增速快,但毛利显著低于农光互补。

公司属于重资产模式,高负债,现金流也比较紧张,分红情况也有待提高。

“南网系”的三家公司,虽都背靠大树好乘凉,但南网能源的依赖程度算是极高的,后续能否经受住市场的检验并取得高于同行的增速,具有不确定性。

责任编辑:杨红卜

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)