【线索征集令!】你吐槽,我倾听;您爆料,我报道!在这里,我们将回应你的诉求,正视你的无奈。新浪财经爆料线索征集启动,欢迎广大网友积极“倾诉与吐槽”!爆料联系邮箱:finance_biz@sina.com

来源: 投行大师兄

最近,东旭光电(0.370, 0.00, 0.00%)真是尴尬极了。

只要有大白马出事,东旭就会立刻被拉出来抽几下鞭子。

比如,1月21日,康得新刚刚宣布因为财务问题被ST后,反应贼快的股民就在互动平台问起来了:东旭光电的控股股东有没有占用上市公司资金啊?

东旭的回答当然是:没有。

不过,谁信呢?

没过多久,铺天盖地的质疑文章就在朋友圈出现了。

之前,康美药业(2.220, -0.01, -0.45%)(维权),三安光电(12.170, 0.19, 1.59%)暴雷的时候,东旭光电也一直都是 “You Jump,I Jump”。

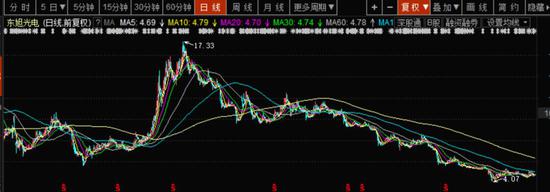

就这样,过去2年多的时间,东旭光电的股价自挂东南枝,累计跌去了75%。如今,尽管已经跌破了净资产(现价4.68,每股净资产5.53),却也不见任何起色。

俗话说:走势反映一切信息。(趋势交易的三大假设之一)

今天我们就来聊聊,东旭光电K线图背后的故事。

01

康得新之所以栽跟头,是因为:“账上趴着150亿现金,却连10亿的债券都还不起”,然后被股民们顺着藤,摸出了控股股东“涉嫌占用上市公司资金”的这个大瓜。

所以大家很自然就想到了,东旭光电会不会成为下一个康得新?

之所以这么想,因为东旭光电的问题和康得新太像了:

截止到2018年9月30日,东旭光电货币资金余额是215.08亿元,有息负债却有231亿,究竟咋回事?

这就好比,你的一个土豪小伙伴,整天在朋友圈炫富,私下里却总是朝你借钱,还是给利息的那种,你怀不怀疑?

这在财务上,被称为“存贷双高”,也就是:货币资金(存款)很多,却又大量借入有息负债。

我在我的文章和课程中曾经多次提到,如果你发现某个公司“存贷双高”,背后有“鬼”的可能性比较大。

当然,对于东旭光电,我们还不能一棒子打死。

出于严谨性考虑,我仔细分析了东旭货币资金的构成。

(注:由于3季报没有公布货币资金构成,以下数据为2018年半年报数据)

截止到2018年6月30日,东旭的货币资金余额为237.95亿。其中,使用受限的资金为23.52亿,占货币资金总额的10%。

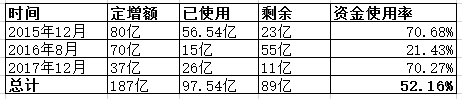

除此之外,我还发现,2015-2017年,东旭光电定增3次,一共募集187亿,目前还剩下89亿元。

这部分资金是专门用于募投项目的,也不能随便挪用。

所以,东旭光电实际使用受限的资金应该是112亿,可以自由使用的资金是103亿。而公司必须在1年内偿还的短期有息负债也是103亿。

这意味着,公司账上的这些钱,就算“真实存在”,也刚好只够偿还短期债务。

当然,这还不是最坏的。假如,这103亿的资金,根本不在公司的账上呢?

这是市场最担心的,也是所有人都不想看到的。

02

那么,货币资金被挪用的可能性是否存在呢?

有人抛出了第一个证据:

2018年12月22日,东旭光电拟公开发行可转债,募集35亿资金。其中,25亿用于A股股份回购项目,10亿用于补充公司流动资金。

账上有200亿现金,还在借钱?这是什么操作?

根据我前面的分析,很容易判断,东旭光电其实非常缺钱,那么发债借钱也是情有可原。

不过,这并不能说明,资金被大股东占用了。

但是,下面这个证据,就很难回答了——

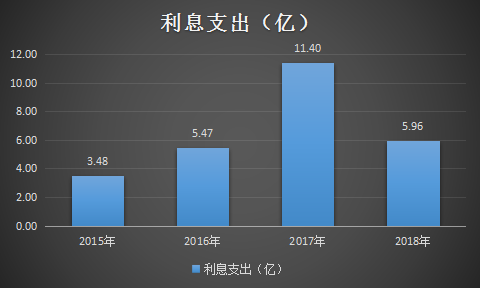

我们都知道,借钱是要还利息的。

东旭光电每年的利息支出,在2017年,达到了11亿之多。

2018年上半年,东旭的利息支出是6亿元,照此推算,全年突破10亿应该问题不大。

按理说,利息支出这么大,而且账上还趴着200多亿现金,是个傻瓜应该也能想到:买点理财产品,对冲下利息支出吧。

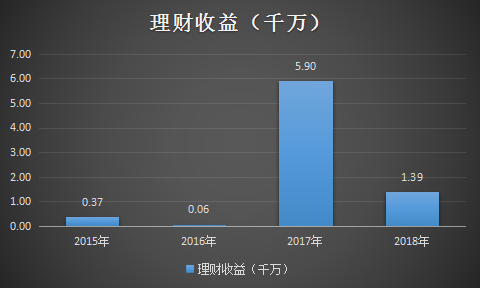

我统计了下,2015年到2018年上半年,东旭光电的投资收益从来没有超过1亿。

你不妨算一下:200亿资金,就算全部存活期,年化收益率按照2%算,也有4亿的利息收入。

差距为什么会这么大?

我是不是可以这么理解:有些土豪,爱好比较奇特,从来不喜欢买理财,只喜欢把钱放在家里,堆满整个屋子,每天瞧着就很开心?

如果不是这样,那么一种可能的解释是:账上的200多亿资金,只是在季末的时候,临时调过来给审计师看的。

还有一个比较有意思的现象是:

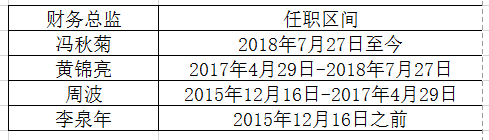

从2015年12月17日到2018年7月28日,短短不到3年的时间里,东旭光电竟然更换了4任财务总监。

对于一家上市公司来说,财务总监就好比是“财神爷”,位置举足轻重。如此频繁更换,是老板太任性,还是位子太烫屁股?

03

凡事都要讲个动机。

下面,正式有请东旭光电的爸爸——东旭集团出场。

东旭集团控股了三家上市公司,除了东旭光电之外,还有东旭蓝天(0.860, 0.00, 0.00%)和嘉麟杰(2.350, 0.01, 0.43%)。

东旭集团的总资产将近2000亿元,名列中国民企500强。

你可能会问,这么有钱的富爸爸,难道还会从资金紧张的儿子那里“借”钱用吗?

如果这么想,那你真是太拿义务了。

你没听说过,越是有钱人,越缺钱的道理吗?

还记得,当年王首富是怎么含泪甩卖文旅资产的吗?

东旭集团究竟缺不缺钱,看看下面3组数据,你就明白了。

第一组数据是:质押率。

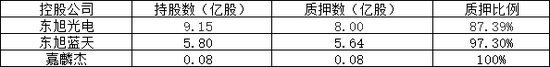

截至2018年9月底,东旭集团持有的东旭光电,东旭蓝天,嘉麟杰3家公司的质押比例分别为87.39%,97.3%,100%。

也就是说,东旭集团几乎把能质押的股份全部质押完了。你说缺不缺钱?

第二组数据是,收购额。

过去3年,东旭集团一直都在买买买。

其他非上市公司就不说了,单说这两年刚收购的东旭蓝天和嘉麟杰。

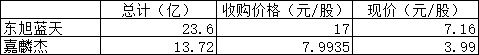

2015年9月,东旭集团以每股17块钱,耗资23.6亿元买下了宝安地产(现在的东旭蓝天)的控股权。

2016年10月28日,东旭集团又以8块左右的价格,耗资13.72亿,买下了嘉麟杰的控股权。

而截止到2019年1月22日,东旭蓝天的股价是7.16,3.99。

你算算,单单这两次收购,东旭集团亏了多少钱?

第三个数据是:PPP。

很不幸的是,东旭集团在前两年也非常卖力地搞了很多PPP项目。

究竟有多少呢?

我就说一个:2017年1月19日,东旭集团以324亿中标金额跻身民企PPP规模前十五强第八名。

PPP究竟有多坑爹,建议你看看我之前写过的《东方园林(1.720, -0.01, -0.58%):英雄的迟暮》。

04

其实,东旭集团并不是个案。

前几年,在金融膨胀的岁月里,很多大佬都在犯着同样的错误——

误判经济周期,拼命加杠杆,拼命买资产。等到潮水退去的时候,才发现,自己竟然在裸泳。

最近,陈峰反思海航危机时提到:

“我们经验不足,自以为真正有这种把握全球企业和世界级品牌的能力,所以近两年来,我们偏离了主业,扩张速度太快,心太急。总而言之,我们自身没有准备好,所以就出现去年在江湖上买买买,好家伙,海航没不能买的,今年又卖卖卖,又创世界资产处置之最。”

也许,此时此刻,李兆廷(东旭集团的老板),想说的也是这些吧。

(感谢研究团队糖醋小星星和金平两位小朋友的帮忙)

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:凌辰 SF179

关注公众号查看全文

公司资本论

连接每日热点,

点评股市众生相

微信公众号

扫一扫 关注我

热门推荐

一小学教师不幸离世,温州鹿城区教育局通报:部分网络信息不属实 收起一小学教师不幸离世,温州鹿城区教育局通报:部分网络信息不属实

- 2025年02月18日

- 14:25

- APP专享

- 扒圈小记

15,419

15,419

俄美决定成立消除刺激两国关系因素咨询机制 未来将在多领域合作

- 2025年02月18日

- 13:10

- APP专享

- 扒圈小记

9,495

9,495

美媒:拒绝向马斯克交出数据,美社保局长被撤职

- 2025年02月18日

- 05:36

- APP专享

- 北京时间

7,227

7,227

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

投资研报 扫码订阅

股市直播

-

冯矿伟今天 02:53:31

【更多独家重磅股市观点请点击】 -

趋势起航今天 02:53:18

杭钢跌停!梦网跳水!浙数跳水! -

宋谈股经今天 02:52:23

大盘昨日跌到支撑,银行没有领涨,目前市场修复,专注按早盘策略个股操作。【更多独家重磅股市观点请点击】 -

趋势起航今天 02:52:17

DPS概念跳水 -

徐善武今天 02:52:13

天没有出现单边下跌,恰恰说明当前是主力资金的强势洗盘,并非是春季行情结束,大盘指数从3140点反弹至3360点附近,用了两个多月的时间也才涨了200多点,这个幅度其实算不上是很高,所以说反弹到顶结束时没有意义的。从今天资金流向来看,虽然还是有一些缩量,但是内资主力资金态度出现了较大的变化,上午内资主力资金流出明显较前几日放缓,而且十点之后,主力资金开始恢复净流入了。说明什么?昨天大幅流出之后是一个转折点,大量的资金兑现离场,开始有一些资金慢慢抄底,市场普遍担忧悲观之后,有资金趁着回调低吸。所以,今天主力资金的净流入,大家也看到了一个现象,资金的情绪其实没有想象的那么悲观,涨得时候流出是投机资金兑现,跌的时候要敢于买入,都是赚取差价套利的资金,这才是真正的高抛低吸。 -

北京红竹今天 02:51:28

分时到压力位后,还没有看到资金继续顶上来,所以分时回落一波也是正常,一个小时修复情绪 已经很强了 -

趋势起航今天 02:50:16

其实这波行情,很多高手都被梦网和杭钢这两货坑了,以为至少有一个是龙头,其实都不是,这也是为什么埋了很多人的原因,就算是那些大游资,我们可以看到类似方新侠、余哥都是大亏,就连陈小群都是没赚到什么钱; -

东方红陈晨今天 02:50:09

北交所今天对啥都不敏感,就是好汽车电子还行,这活跃度也不如之前了,差点意思 -

数字江恩今天 02:49:44

3346就算突破一些,也看为毛刺,但是把黄白线拉上零轴的任务,今天还是完成不错的。 -

徐善武今天 02:48:27

昨天市场缩量下跌,内资主力资金净流出了一千多亿,高位股集体补跌,两市跌停的个股较多,大家都比较恐慌担忧的时候,股票ETF资金是净流入的,说明有资金在逆势借道ETF抄底。这次的净流入是终结了之前的连续9个交易日的净流出,大家可以看做是某队的护盘资金或者在借道ETF抄底护盘,也可以理解是有一些机构资金在大跌的时候吸筹。总体来讲,这个数据至少说明一点,那就是在恐慌性跳水回调的时候,有贪婪资金逆势操作,至少保证了市场不会出现持续的大跌,市场没有失控的风险。