炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

周三A股沪弱深强,其中沪指跌0.82%,深成指上涨0.39%,创业板指上涨1.19%。两市成交额为4996亿元,较上一交易日缩量280亿元。盘面上,新能源赛道集体反弹,能源金属(+5.39%)、电池(+3.23%)、光伏设备(+1.45%)居行业涨幅榜前三。相反,高位股继续退潮,红利股展开调整。

01

“三桶油”集体重挫

具体看个股,周三A股“三桶油”集体走低,其中中国石化和中国海油盘中一度跌超5%,收盘分别下跌3.08%和2.01%。中国石油盘中一度跌超4%,收盘下跌1.9%。三家公司市值一天蒸发约716亿元,最新合计为2.91万亿元(市值按上市地分别计算)。

一段时间以来,“三桶油”整体表现不佳,中国石油较前期高点回调近30%,中国海油回调超过27%,中国石化回调超过12%。此外,“三桶油”均在周三刷出新一轮回调的新低。

港股的“三桶油”在周三同样集体下挫,中国石化H股下跌2.95%,中国海油H股下跌2.3%,中国石油H股下跌1.41%。

对于石油行业个股,尤其是“三桶油”的集体走低,市场普遍认为与近期国际油价持续走低关系密切。

9月10日晚间,国际油价“跳水”大跌,WTI 10月原油期货收跌2.96美元,跌幅4.31%,报65.75美元/桶,创去年5月份以来新低。布伦特11月原油期货收跌2.65美元,跌幅3.69%,报69.19美元/桶,创2021年12月以来新低。

往前看,国际油价近来持续承压,NYMEX原油在9月10日盘中创出65.27美元/桶的阶段新低,这和4月12日盘中创出的87.67美元/桶阶段高点相比,约5个月时间最大跌去25.55%。

02

原油供应过剩?

市场人士分析称,全球范围疲软的经济数据引发了市场对石油需求的担忧,加剧了市场对石油过剩的担忧。

石油输出国组织欧佩克(OPEC)在最新的月度报告中预测,2024年全球石油日需求量将增长203万桶,低于此前预计的211万桶。OPEC还将2025年全球需求增长预期从178万桶下调至174万桶。

高盛近期在报告中也表示,市场对原油供应过剩的预期成为引发油价疲软的催化剂。到2025年预计整个原油市场可能会从供应偏紧的情况转向供应过剩。

摩根士丹利也在报告中预期,到2024年底市场将从供应偏紧过渡到平衡,由于OPEC和非OPEC产油国的供应规模增加,2025年将出现供应过剩的情况。

03

红利股持续走低

此外,“三桶油”的走低,还与当前红利板块的持续走低关系密切。从周三的盘面来看,红利股继续承压,除前述“三桶油”外,煤炭板块中的中国神华、陕西煤业均跌超2%;电力板块中的长江电力、中国广核、华能水电、中国核电、龙源电力、国投电力、华能国际这些千亿巨头纷纷下挫;还有银行板块,“四大行”同样集体下挫,农业银行和中国银行跌超3%;工商银行和建设银行跌超2%。

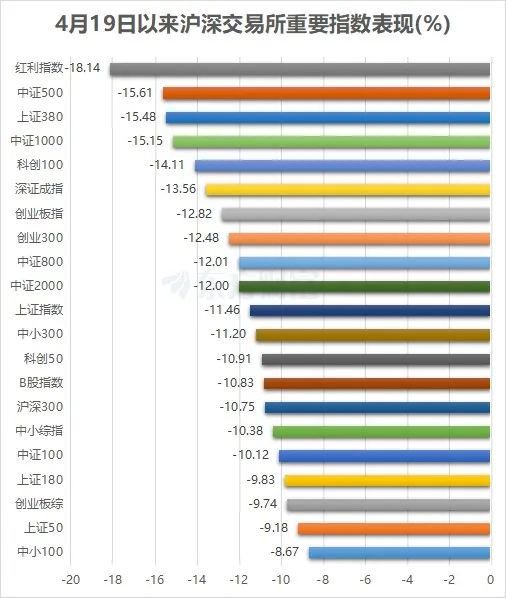

红利指数本周三下跌2.31%,盘中再刷2703.54点回调新低。4月19日(该交易日红利指数盘中创出阶段新高)以来的近5个月时间,红利指数累计下跌18.14%,成为同期沪深交易所重要指数中跌幅最大的指数。

由年初的强势到现在的转弱,作为2024年的“风口”之一,红利板块还具不具备配置价值,就成了投资者关注的焦点。

对于本轮回撤,深圳一家私募基金高管分析称,红利股作为前期强势板块在市场调整后半程补跌,这意味着部分盈利丰厚的资金开始集中兑现,部分资金选择高低切换。

信达证券研究开发中心研报则表示,当前红利相对估值处于高位,ETF资金有所转向。综合宏观、PE估值、资金层面等维度来看,红利绝对收益有望伴随A股触底而企稳,但美联储降息与红利业绩相对弱于市场或使得后续超额收益偏震荡。

展望未来,富国基金表示,当前A股红利指数平均维持5%股息率,指数盈利增长预期偏弱,估值分位处于历史65%以上的水平。基于此,持续性的股利或许才是未来红利指数收益的主要支撑。而从市场情绪与资金流向来看,市场仍有为“确定性”买单的意愿,红利资产的韧性使其成为资产配置的基本盘。

上海一家公募基金投研部人士则表示,在经济总量弹性较为缺乏的背景下,A股市场短期预计仍以结构性行情为主,表现体现为板块之间估值差异收敛。相比之下,央企红利类资产的确定性和性价比均较强,回调适合左侧布局。当前利率中枢持续下行,高股息更加稀缺,高分红附加的长期理财替代属性将具备更强的配置价值。

(文章来源:东方财富研究中心)

责任编辑:石秀珍 SF183

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)