炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:昊

12月6日,万安科技发布公告,拟以自有资金约1.33亿元收购万安集团有限公司(以下称“万安集团”)持有的浙江安郅科技有限公司(以下称“安郅科技”)100%股权。交易完成后,万安科技将成为安郅科技的唯一股东。

由于交易对方万安集团是万安科技的控股股东,上述收购构成关联交易。

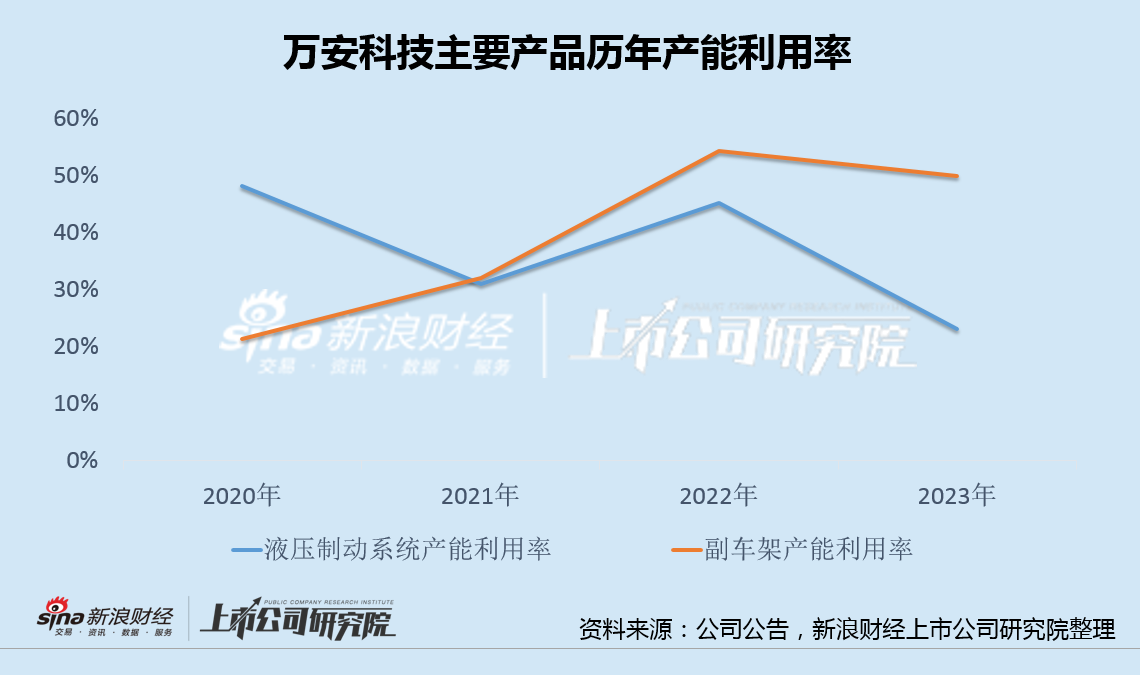

安郅科技主业是新兴能源技术和相关电子材料,而成立一年多以来,实际业务却是向万安科技出租厂房。万安科技此次收购目的是为扩产增加经营场地,不过公司液压制动系统和副车架两大产品的产能利用率却多年维持在50%以下的低位,“变租为购”必要性存疑。

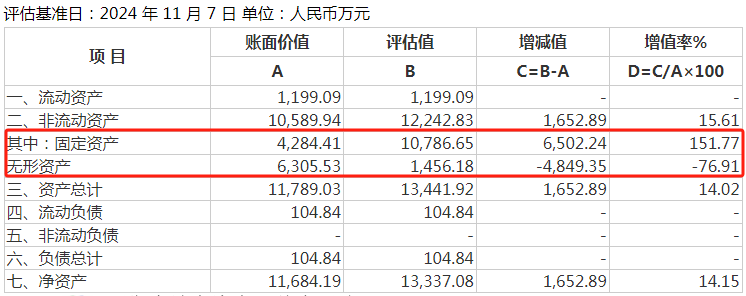

今年前11个月,安郅科技净亏损超2600万,亏损额比去年全年扩大近150倍,同时交易评估却增值14%,其中房屋建筑评估增值150%,而土地使用权减值77%,评估值与原值之间差异的原因也不得而知。

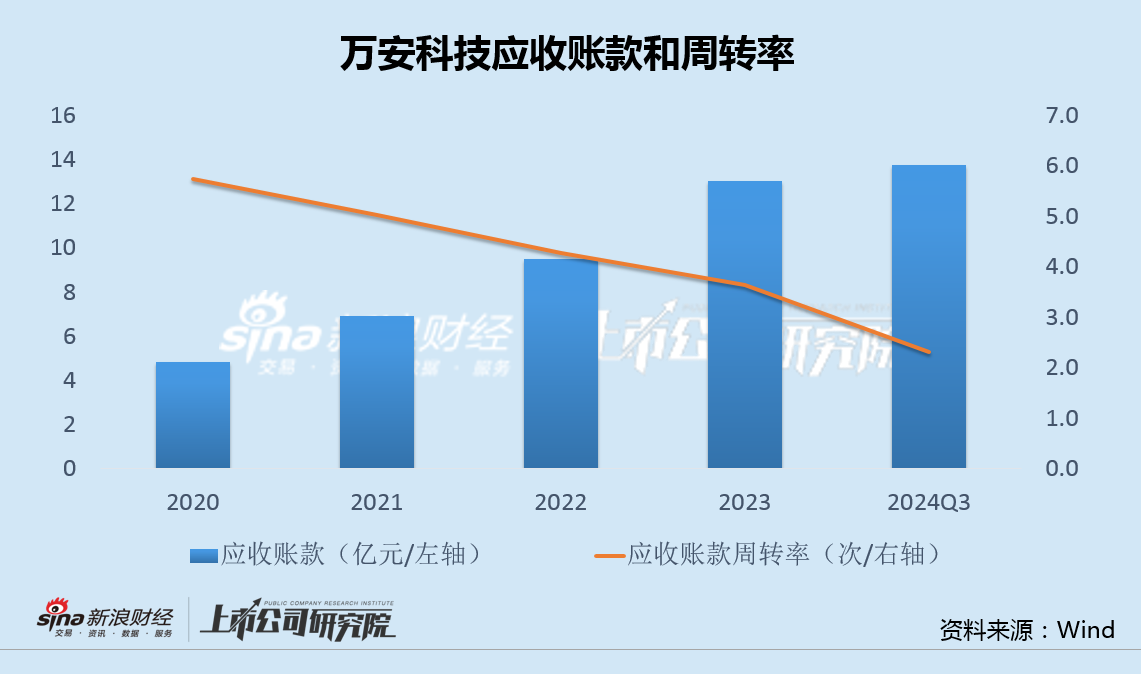

值得注意的是,万安科技应收款和周转天数连年攀升,并踩中了威马、知豆等破产车企,导致坏账大增。

为缓解资金压力,几个月前刚完成4.1亿元的定增。此时,公司以增加经营场地为由,斥巨资收购大股东亏损资产,其真实动机令人生疑。

两大产品产能利用率长期低于50% “变租为购”必要性存疑

日前,万安科技发布公告称,拟以1.33亿元现金收购控股股东万安集团持有的安郅科技100%股权。

资料显示,安郅科技成立于2023年6月,经营范围包括新兴能源技术、电子专用材料等产品的研发和制造。公司由万安集团以土地使用权方式认缴出资设立,成立时注册资本为14378万元。

对于此次收购,万安科技表示,安郅科技拥有4.62万平方米土地和3.62万平方米的厂房,公司此次收购安郅科技后,将对该区域进行整体规划和布局,满足公司及博胜供应链未来业务的发展需求,以适应汽车后市场发展不断增长的趋势,实现可持续发展。

然而经统计发现,随着产能的不断扩张,万安科技液压制动系统和副车架两大产品近年来的产能利用率,持续在50%以下的低位徘徊,特别是液压制动系统,产能利用率从2020年的约50%下滑到了2023年的20%左右。

值得注意的是,万安科技工作人员对外表示,“由于当地附近的工业用地较少,考虑到售后市场的发展,所以进行了收购”。

然而,此次交易的评估报告却显示,“自安郅科技成立以来,未开展规模生产经营,公司仅从事厂房出租业务,除浙江博胜供应链管理有限公司租赁的部分厂房外,其他部分均处于空置状态”。

也就是说,万安科技目前是标的安郅科技的唯一租客,在自身产能利用率长期偏低的情况下“变租为购”,必要性存在很大疑问。

标的成立次年亏损扩大150倍 资金面恶化仍欲溢价收购

事实上,标的公司安郅科技的基本面更加令人担忧。

安郅科技主业是新能源技术和相关电子材料的研发、生产和销售,然而自2023年6月成立以来,向万安科技出租厂房实际上是唯一收入来源。

2023年,安郅科技营业收入206.70万元,净利润-18.02万元;今年前11个月营收254.98万元,净利润为-2675.8万元,亏损扩大近150倍。

而评估报告显示,截至今年11月7日,安郅科技净资产账面价值为1.17亿元,评估值为1.33亿元,增值率为14.15%。亏损大幅增加之下,万安科技却溢价收购。

另外,以房屋建筑为主的固定资产评估增值152%,同时以土地使用权为主的无形资产评估减值77%,评估值与原值之间存在显著差异,原因也不得而知。

来源:公司公告

来源:公司公告实际上,作为收购方的万安科技,资金也并不宽裕。

近几年来,万安科技应收账款持续攀升,同时应收账款周转率不断下滑。由于踩中了威马汽车、知豆汽车等破产车企客户,2022年和2023年应收账款坏账损失分别高达2000万元和2500万元。

为缓解资金压力,2021年12月,万安科技筹划了超过5亿元的定增计划,历时近三年,于今年9月刚刚完成,实际募资4.1亿元。

上述定增融资落地不久,万安科技便以增加经营场地为由,斥资1.33亿收购控股股东以土地使用权方式认缴注册资金的亏损资产,背后的真实动机不免令人生疑。

责任编辑:公司观察

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)