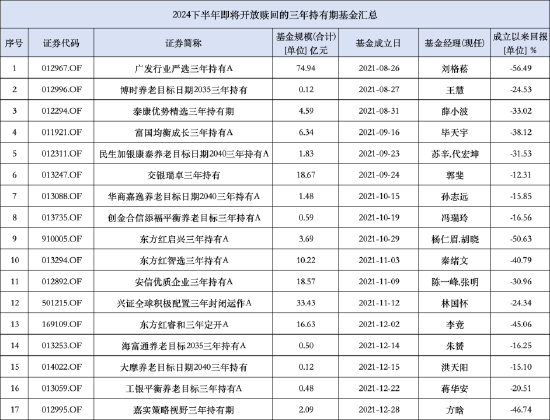

近日,某券商研究所整理了近期机构关注的十大问题。其中,多只3年持有期产品将集中到期备受市场关注。在部分投资人看来,公募基金在2021年的高峰时期发行了一批三年期产品,且在今年8至12月即将进入开放日常赎回状态。根据Wind数据显示,截止今年8月20日,下半年共有17只基金将解封(A/C类只统计A类)。

数据来源:Wind

按月份来看,8月共有4只基金解封,9月、10月、11月均为3只,12月数量最多,共有5只。

从业绩表现看,“集体亏损”成为上述17只基金运作三年共同交出的成绩单。其中,广发行业严选三年持有A跌幅最狠,成立以来跌幅达56.49%,已然“腰斩”;东方红启兴三年持有A成立以来跌幅达50.63%;嘉实策略视野三年持有期、东方红睿和三年定开A、东方红智选三年持有A成立以来业绩均跌超40%。

广发行业严选三年持有A成立于2021年8月26日,发行总份额148.7亿份,合计认购户数27.08万户,由知名基金经理刘格菘管理。截至今年8月20日,广发行业严选三年持有A成立以来累计回报率为-56.49%,亏损超80亿。近两年业绩回报为-51.57%,近一年业绩回报为-15.78%,在同类型的偏股混合型基金中排名靠后。这一成绩也让明星基金经理刘格菘备受质疑。

广发行业严选三年持有A阶段涨幅 数据来源:天天基金

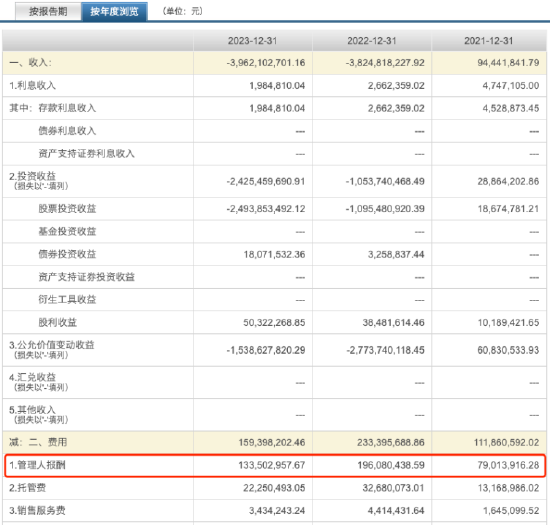

值得一提的是,广发行业严选三年持有A管理费率为1.2%。也就是说,在三年间,刘格菘亏了80亿却收了4亿多元的管理费。对此,有市场人士表示,“基民们让渡了3年的流动性,手管住了,并且给了管理费,预期能拿到一个比较好的收益,没想到最后换来的是一地鸡毛,亏损惨重,而基金公司以亿为单位来计算的3年管理费,已稳稳入袋。”还有网友评论,“三年亏了80亿左右,管理费收了4亿多,车门焊死三年,真的是公开、合法的抢钱啊,缅北都直呼佩服。”

数据来源:天天基金

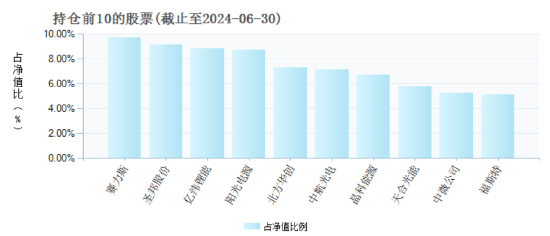

从重仓股来看,广发行业严选三年持有A遭遇巨大亏损,与刘格菘重仓押注新能源、光伏行业有关。在基金发行时,刘格菘曾表示:“近期我们集中调研了光伏产业链、动力电池、化工新材料、面板等具备‘全球比较优势’的中国制造业公司,我们判断,随着全球经济从疫情中不断复苏,这类制造业资产的盈利预计能够保持比较长的景气周期,且相当一部分资产或仍具备较高的性价比。”

截止今年二季度,广发行业严选三年持有A重仓股前十依次为赛力斯、圣邦股份、亿纬锂能(维权)、阳光电源、北方华创、中航光电、晶科能源、天合光能、中微公司、福斯特。前十大仓占比为73.74%。

广发行业严选三年持有A前十大重仓 数据来源:天天基金

刘格菘在今年二季报中表示,报告期内,本基金行业配置变化不大,低位适当增加了军工及半导体设备行业的配置,光伏及其产业链、锂电池、新能源车等全球比较优势资产方向维持原有配置水平。今年上半年全球比较优势制造业资产依然表现不理想,也拖累了本基金的中长期业绩表现。

关于目前光伏行业所面临的困境,刘格菘指出,内部竞争加剧导致供给暂时失衡,外部贸易保护主义抬头,光伏行业所面临的困境对于以出口为主的优势制造业来讲有一定的代表性。我们在这个方向的配置较重,过去两年基金净值表现较差,一方面是供给失衡导致的优势制造业公司景气预期下降,资产价格提前剧烈反应;另一方面是成长风格受压制导致的优势制造业资产价格超跌。

刘格菘表示,虽然我们的投资风格在过去两年表现与投资者的期待相比有较大差距,但我们依然对持仓有信心,中国在制造业领域拥有一大批世界级企业与优秀企业家,这些企业家的眼光、创新意识、团队能力会继续引领行业发展,随着行业进入新一轮发展阶段,估值受压制的情况会迎来改变。

业内人士表示,三年持有期产品的主要特征在于投资者可以在任意时点申购基金,但申购后须持有三年才能赎回。这类产品的出现主要是因为基金公司希望通过持有期这一措施锁定投资者的投资年限,引导投资者长期投资,让投资者体验长期投资的价值,从而获得较好的长期收益。另一方面,三年期限制既有利于帮助投资者避免“追涨杀跌”、在关键时点赎回的风险,又有利于基金经理中长期投资策略的有效执行,从而提高基金持有体验,而三年持有期则暗含了对A股波动周期的预判。

对于投资者来说,所持的三年持有基金如果亏损,开放后是去是留也成为摆在眼前的难题。而对于基金经理而言,在面对市场环境变化的挑战时,基金经理也应当承认和反省自身的不足,提升投资能力,而不是一味地归咎于市场环境因素。

责任编辑:公司观察

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)