炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

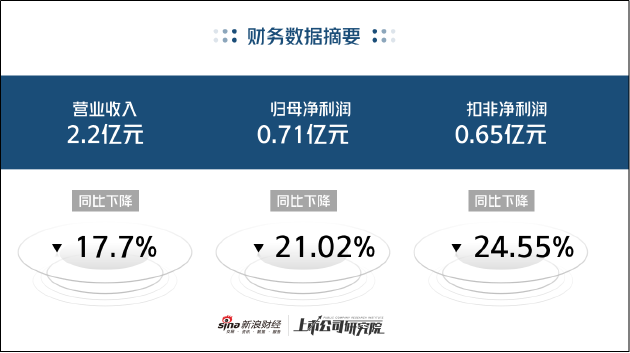

近日,海泰新光披露2024年半年度报告。公告显示,公司上半年实现营业收入约为2.2亿元,同比下降17.7%;归母净利润约为0.71亿元,同比下降21.02%;对应实现的扣非后归母净利润约为0.65亿元,同比下降24.55%;经营活动产生的现金流量净额为0.64亿元,同比下降20.89%。

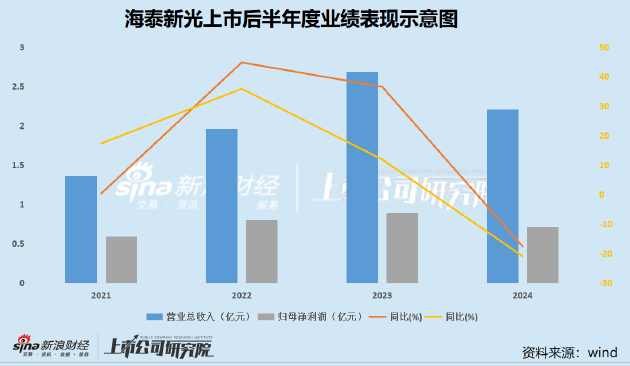

结合往期半年度业绩表现看,海泰新光营收、归母净利润自上市以来出现首次同比下滑,且降幅较大,归母净利润、扣非净利润及经营活动产生的现金流量净额均创下三年新低。从单季度表现来看,2024年第二季度公司业绩下滑趋势仍未出现改善迹象,单季度营收环比下降12.64%,归母净利润环比下降21.43%,扣非净利润环比下降28.25%。

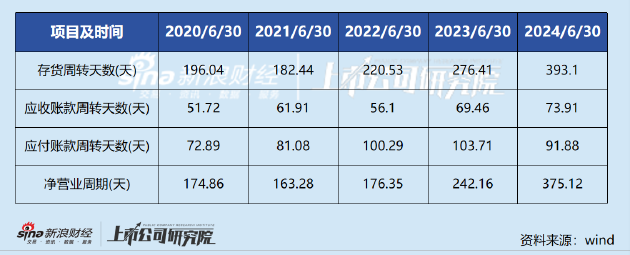

从营运指标看,近五个半年度报告期内,海泰新光应收账款周转率、存货周转率不断下滑,2024年存货、应收账款周转天数均创下历史新高,同期应付账款周转天数缩短,综合导致净营业周期显著延长,公司在产业链上的话语权持续趋弱。

从主营业务看,海泰新光主要从事医用内窥镜器械和光学产品的研发、生产和销售。其中,医用内窥镜器械是海泰新光的支柱产品,2024年上半年该业务营收占比达到80.47%,营收占比进一步提升。

作为公司的主要收入来源,海泰新光医用内窥镜器械业务却对单一客户存在明显依赖。资料显示,海泰新光为美国医疗器械企业史赛克的核心供应商。2023年9月,史赛克正式宣布推出下一代1788手术摄像平台,其中光源模组、荧光腹腔镜以及摄像适配镜头等近20个规格产品均为海泰新光独家供应。2023年年报显示,海泰新光的多个重大销售合同均为美国大客户,即史赛克。2024年上半年,公司所有合同中,来自美国的合同金额约1.3亿元,占所有合同金额的比重约60%。

2024年上半年,史赛克降低库存量,放缓从公司拿货的节奏,公司医用内窥镜器械收入随之显著下滑,报告期内营收额为1.76亿元,同比下降16.74%。事实上,公司历史业绩出现波动的原因基本与史赛克业务调整有关。例如2023 年,海泰新光实现营收 4.71亿元,同比-1.31%,主要原因是美国大客户新系统迭代延期,导致出货不及预期。

过去几年,凭借史赛克独家供应商的地位,海泰新光一直被投资者认为是增长确定性强,市场潜力大的优质成长股,公司股价也一路走高。但随着来自史赛克的订单频繁出现波动,单一大客户依赖所带来的后遗症也逐渐显现。稳定高增长预期被打破的背景下,公司股票也被投资者“用脚投票”,估值显著回落。截至发稿,海泰新光股价为28.08元/股,股价跌幅达5.33%。相较于2022年11月100.94元/股的高点,股价已遭遇膝盖斩。

从史赛克的库存情况来看,截至2024年上半年,公司原材料库存为11.63亿美元,相比于2023年末的12.42亿美元去库幅度约6.36%。库存商品为35.01亿美元,相比2023年末增加7.03%。结合往期数据来看,史赛克库存商品、原材料库存仍处于高位。从内窥镜业务增长情况看,2024年上半年相关业务收入约110亿人民币,同比增长约10.19%,半年度收入增速创2021年以来的新低。

从海泰新光自身的合同负债(预收货款)情况看,2024年上半年公司合同负债账面价值为125.84万元,相比2023年同期减少约55.46%。海泰新光在半年报中表示,“随着客户库存量下降到较低水平,公司的发货会回升到正常水平。”但从合同负债的减少,史赛克内窥镜业务增速放缓以及库存去化幅度较小等情况来看,订单额的恢复或仍需时间消化。

责任编辑:公司观察

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)