炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:昊

近日,部分光伏上市公司发行的可转债跌破100元面值,其中天合光能发行的“天23转债”、晶科科技发行的“晶科转债”等跌至90元以下,同时正股股价也出现长时间的大幅下跌,投资者开始担忧这些公司潜在的兑付风险。

6月25日晚,天合光能发布公告称,拟不超过31.00元/股,斥资10亿至20亿元回购公司股份,用于转换公司发行的可转债。

值得注意的是,2020年6月,天合光能IPO融资25亿,此后又两次发行可转债融资140亿,上市4年仅直接融资就达到165亿,远高于计划的回购金额。

更重要的是,不断融资却难解资金压力,公司自2018年以来负债率逐年走高,目前有息负债408亿,另有各类应付款444亿。去年7月,天合光能还计划通过定增再向市场募资109亿,但至今一年没有进展,再融资显然十分艰难。

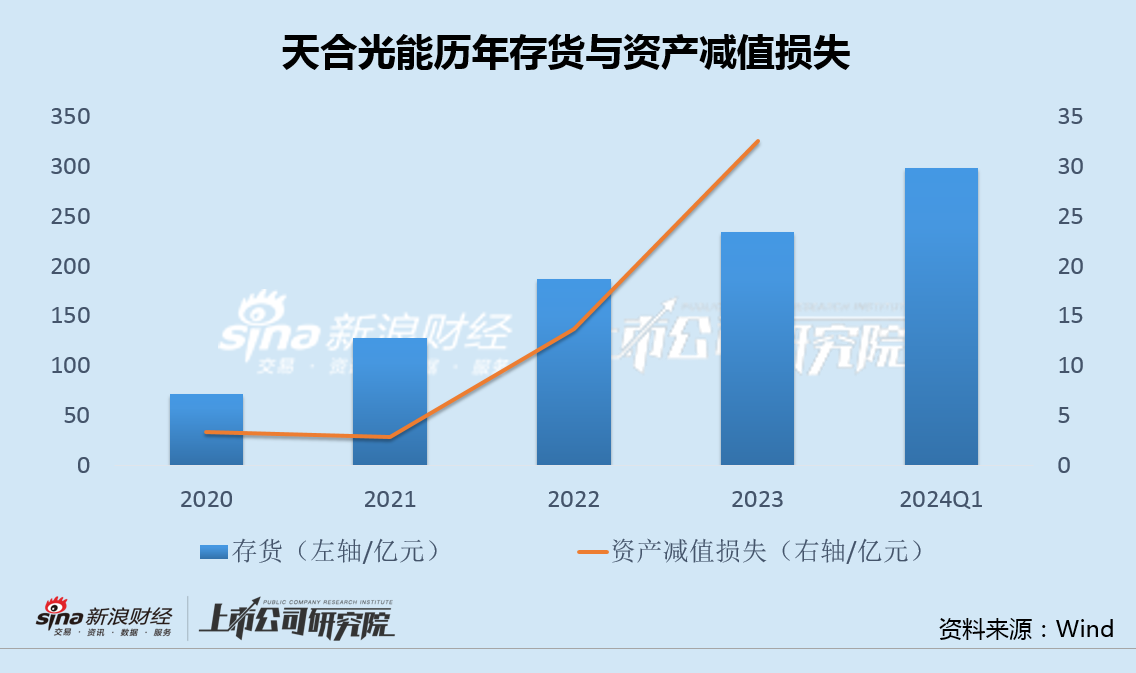

去年,天合光能资产减值达到32亿,同比大增近3倍;今年在存货和固定资产继续大幅增长,以及产业链降价趋势共同影响下,资产减值大概率将有增无减。

此外,去年来自与通威股份的几家合资公司的投资收益近20亿,而今年一季度,通威已陷入亏损,这部分利润也将由正面贡献转为负面拖累。

今年一季度,天合光能已收利双降,净利大降70%,未来业绩无疑面临极大考验。

408亿有息负债444亿应付款 上市4年直接融资165亿欲定增再募109亿

在正股股价经历长时间大幅下跌后,近日,天合光能转债“天23转债”也跌破100元面值,最低价不足90元。

为提振投资者信心,天合光能宣布斥资10亿-20亿回购公司股份,用于转换公司发行的可转债。然而,此举是否能够有效缓解市场对公司转债违约等财务风险的担忧,尚无法确定。

2020年6月,天合光能在科创板上市,募资25.3亿用于年产3GW高效单晶切半组件项目、铜川光伏发电项目、研发及信息中心升级建设项目,并补充流动资金。

此后,在2021年8月和2023年2月,天合光能又两次发行可转债,分别募资52.52亿元和88.65亿元,继续用于扩产、补流和偿还银行借款。上市至今4年,公司累计直接融资达165亿。

然而,在不断扩产之下,融资未能解决公司的资金困境。

截至2023年底,天合光能光伏硅片、电池和组件产能分别为55GW、75GW和95GW,到2024年底,即便在行业供给严重过剩的情况下,公司的上述产能仍将进一步扩张至60GW、105GW和120GW。

2018年到2023年,天合光能资产负债率从59.33%逐年上升至69.63%;今年一季度,公司负债率达到71.73%,创下2017年以来新高。

截至今年一季度末,天合光能长、短期有息负债408亿,另有包括应付票据和应付账款、其他应付款以及长期应付款等在内的各类应付款合计444亿,资金压力极大。

2023年7月,就在第二次发行可转债后不到半年,天合光能公告拟定增发行不超过6.52亿股,募资109亿元,再次用于扩产、补流和偿还银行贷款。

不过,这一次融资的难度似乎增加了很多,定增计划宣布至今近一年时间,仍未看到任何进展。

资产减值32亿同比增近3倍 投资收益20亿今年或由正转负

除资金面的压力外,天合光能未来业绩面临的挑战也与日俱增。

2023年,天合光能资产减值损失32.57亿元,是2022年13.63亿的2.4倍,其中存货跌价损失16.49亿,固定资产减值15.59亿。

今年一季度末,天合光能的存货从2023年末的234亿进一步上升至299亿,库存水平上升明显,固定资产也从232亿增至257亿。在光伏产业产能过剩和产业链全面降价的背景下,今年的资产减值压力无疑将有增无减。

除资产减值外,2023年,天合光能来自“权益法核算的长期股权投资收益”项的利润为19.88亿,其中内蒙古通威高纯晶硅有限公司贡献的收益为12.6亿,通合新能源(金堂)有限公司贡献的收益为4.55亿,四川永祥光伏科技有限公司贡献的收益为2.78亿,上述三家公司均为天合光能与通威股份合资。

值得注意的是,由于光伏行业景气大幅下行,今年一季度,通威股份的归母净利润从2023年同期+86亿大降至-7.87亿,今年上述三家合资公司对天合光能的业绩贡献,大概率也将从正收益20亿转为负值。

今年一季度,天合光能实现营业收入182.56亿元,同比下降14.37%,归母净利润5.16亿元,同比降幅达70.83%,业绩已经呈现大幅下滑之势。

面对资金和业绩巨大的双重压力,市场对天合光能债务违约的担忧似乎并非没有道理。

责任编辑:公司观察

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)