专题:派格生物港股IPO:科创板上市未果后转道港股 成立6年收入不足50万

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:天利

2月23日,派格生物医药(苏州)股份有限公司向港交所主板提交上市申请,中金公司为其独家保荐人。此前,派格生物曾准备在科创板上市,计划募资25.38亿元,但在2022年4月IPO终止。

据招股书,派格生物成立于2008年,但迄今仍无商业化产品。从在研管线看,长效GLP-1受体激动剂PB-119单药及联合二甲双胍用于治疗2型糖尿病的NDA申请已提交并于2023年9月受理,是距离商业化最近的管线。而其余各适应症及其他在研管线均处于早期临床或临床前研究阶段。

资料来源:公司招股书

值得一提的是,在招股书中,派格生物表示,PB-119是一款公司自主研发、接近商业化阶段的长效GLP-1受体激动剂,主要用于2型糖尿病及肥胖症的一线治疗。而实际上,PB-119针对超重或肥胖适应症的临床研究仅处于Ⅰ期临床,未来能否获批仍有较大不确定性。

同时,在派格生物前次申请科创板IPO的问询函中,监管要求明确PB-119系聚乙二醇化艾塞那肽。随后派格生物在回复函中补充披露,“PB-119是公司自主研发的长效GLP-1受体激动剂降糖药物,系依托公司核心技术体系对艾塞那肽改构,并经聚乙二醇化定点修饰后,筛选得到的长效GLP-1受体激动剂。”

资料显示,艾塞那肽的原研厂家是艾米林制药公司(Amylin)。该药物最初由艾米林制药公司与美国礼来制药公司在2005年共同开发,并于当年被美国食品药品监督管理局(FDA)批准上市。后来,在2011年6月,阿斯利康和百时美施贵宝联合收购了艾米林制药公司,获得了艾塞那肽的产品经营权。

然而在港交所招股书中,派格生物却又去掉了PB-119系对艾塞那肽改构、修饰所得这一信息。在药物研发中,从0到1进行的全流程研发以及针对已有药物的结构优化是两种截然不同的概念,对公司研发能力评估及估值锚定位有显著影响。因此,公司在前次监管明确要求后仍隐藏相关表述或存在信息披露不清晰之嫌。

此外,前次科创板IPO问询函中,公司在回复监管问题时表示,“公司正在进行PB-119药效学研究,已经在阿尔兹海默症小鼠模型中进行给药,并开展认知相关研究和观察。公司已完成用于支持PB-119申报阿尔兹海默症临床研究许可(金麒麟分析师)的其他相关临床前研究,包括药代动力学研究、毒理学研究及安全药理研究等。”

而在港交所招股书中,公司又称“GLP-1受体激动剂亦显示可降低脑部炎症及氧化应激,从而可能促进神经生长并减少与阿尔茨海默病相关的蛋白质积累。因此,我们认为PB-119可作为阿尔茨海默病的潜在治疗方法,并且我们计划将PB-119的治疗范围扩大至该适应症。”

可以发现,派格生物两次针对是否已开展阿尔茨海默病的临床前研究这一问题表述并不清晰,且在港股招股书在研管线示意图(上图)中,公司未披露相关研发情况。那么,派格生物前次表述的已开展临床前研究是否详实?令人颇为不解。

抛开信息披露中存在的“擦边”现象,单就市场角度而言,派格生物的未来或仍难言乐观。

2型糖尿病为慢性疾病,患病人数众多,但目前市场上已有双胍类药物、α-糖苷酶抑制剂、磺脲类药物、GLP-1受体激动剂、胰岛素等多种治疗药物。就GLP-1受体激动剂而言,有短效、长效等多种产品,仅长效GLP-1受体激动剂,国内已有4款药品上市。同时,已有多家国内企业的管线处于Ⅲ期临床,行业竞争激烈。

仿制药方面,国内已有华东医药和通化东宝两家的利拉鲁肽仿制药获批上市,其中华东医药糖尿病和肥胖、超重两项适应症均已获批上市。而司美格鲁肽仿制药同样进入竞速期,联邦制药、丽珠医药、博唯生物等公司旗(金麒麟分析师)下共计4款药物糖尿病适应症已处于III期临床阶段。

核心产品尚未上市就已陷入红海,这对于无商业化经验,销售团队仍未完全建立的派格生物而言无疑是巨大的挑战。

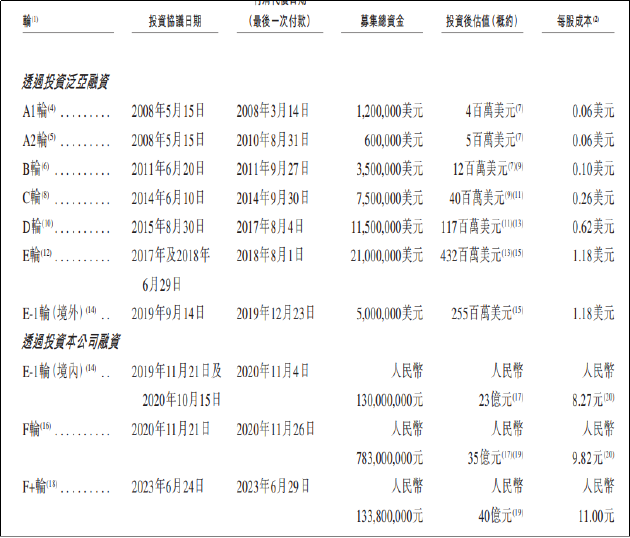

由于无产品,无营收,派格生物长期亏损,长期依靠政府补助以及外部融资度日。自2018年以来,派格生物累计亏损近10亿元。成立至今,公司融资轮次已到E轮,累计募资额超14亿元。

在历次融资中,出现了较为反常的一幕。2017年6月29日,派格生物、PAN-ASIA等与天士力签订E轮投资协议,E轮优先股入股价格达到18.01美元/股。而一年前,也就是2016年的D轮融资的入股价格仅5.3189美元/股。2020年的E-1轮融资,入股价格又下降至10.0224美元/股。

在天士力入股同日,派格生物又与天士力(香港)签订了产品商业化协议,授予天士力(香港) PB-119和PB-718在中国大陆独家商业化权利的优先购买权。根据协议,在PB-119或PB-718完成III期临床试验后,派格生物如有意通过经销商在中国进行商业化,需向天士力发出优先商业化通知以确认天士力是否希望在第三方最优提议的同等条件下取得独家商业化优先权利。

值得关注的是,相关协议中,天士力仅获得了权利而无需承担一定义务。结合明显溢价的入股价格来看,入股及商业化协议或构成一揽子交易,简而言之就是高价入股是以获得优先购买权为代价。

从动因来看,天士力的溢价入股或有帮助派格生物提升估值的目的。根据科创板上市第五套规则,上市公司市值需达到40亿元。在天士力入股后,派格生物估值由1.17亿美元跳跃式增长至4.32亿美元,估值一年增长约3.7倍。然而,在后续融资中,公司价值似乎并未得到其他投资者的认可,估值水平不增反降,直至2023年6月完成F+轮融资,公司投后估值才将将达到40亿元。

资料来源:公司招股书

然而,随着科创板IPO的收紧,公司并不出彩的成色最终闯关失败,而本次寻求港股上市,或是为已“站岗”多年的战投机构寻求一个退出途径而不得不选择的策略,毕竟以港股的估值水平和流动性,再想募资25.38亿元存在一定难度。

事实上,在科创板上市时,派格生物还因一笔800万的咨询服务费被推到风口浪尖。科创板IPO问询函显示,派格生物曾与上海博荃签署服务协议,服务内容包括拆除红筹架构,帮助公司选定中介机构以及负责与中介机构谈判,协助派格生物完成符合项目运作必要的股权结构调整等。

从服务内容看,上海博荃提供的服务与中介机构职责存在一定重合,曾被质疑代中介机构完成部分保荐职能。监管也在问询函中要求公司披露支付上海博荃服务费用资金去向及支付对象,是否存在利益输送,上海博荃和保荐机构相关人员有无不当利益安排。

目前,派格生物与上海博荃的服务协议已被中止,甚至与天士力的产品商业化协议也于递表前废除,或为最大程度保证合规,可见公司此次上市的决心。派格生物能否如愿登陆港交所?我们将持续关注。

责任编辑:公司观察

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)