炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

奥士康实控人是避税还是逃税?被曝存阴阳合同 关联往来大幅攀升警惕资金占用

出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:税务洼地乱象被相关部门重提,而作为插座龙头的公牛集团实控人似乎也玩起了税务洼地避税的把戏。一边以有限责任控股模式完成IPO巨额募资,另一边在上市成功后又将有限责任控股模式切换为合伙企业架构模式。这股权架构调整背后究竟是否存在避税动机?值得注意的是,近几年公牛集团持续大额现金分红,累计金额近70亿元。在阮氏家族一股独大下,大额的现金分红超八成将流入阮氏家族口袋。

近日,全国审计工作会议在北京召开,部署了2024年审计工作六大重点,其中“税收洼地”问题被重点提及。

此次会议指出,着眼推动加快全国统一大市场建设时,要求深入揭示一些地方招商引资中违规出台“小政策”、形成“税收洼地”等问题,严肃查处违规返税乱象。这或将意味着,未来地方税收返还等政策或将进一步收紧。

所谓税收洼地,即部分地方政府为了招商引资,给予企业税收优惠政策,或减免行政事业性收费,亦或给予企业与税收挂钩的财政性奖励或补助。值得注意的是,有的上市公司或上市公司大股东,充分利用税收洼地等进行避税。

需要指出的是,利用税收洼地节税方式众多,而常见的税务洼地避税中有以下几种方式:

第一种,变更企业架构模式,即把企业股权结构切换为合伙企业架构模式,将高税负的查账征收方式切换为低税负的核定征收形式进行避税;

第二种,变更企业注册地址模式,即将部分业务分流至税收政策福利较大的地方,以达到降低税负等目标,或利用行业税差将部分业务进行分流,如高新行业所得税率最高仅为15%等;

第三种,利用关联交易进行利润转移或转移支付等方式,即如将高税率公司的利润通过关联交易转移至低税率公司以降低税负等。

这些充分利用税收洼地等方式进行避税,不仅存在侵蚀税基之嫌,同时也可能破坏市场公平竞争的环境。近年,随着相关部门对相关税收返还的约束及税收征收方式的进一步规范,那些曾所谓节税的方案则可能诱发税务补缴风险,甚至可能出现被认定违规逃税等风险。

基于此,我们将对上市公司或拟上市公司及大股东等进行相关节税模式进行深度复盘,我们发现,插座茅公牛集团大股东疑似出现利用合伙企业架构模式进行避税的情形。

控股股东股权结构变更的两大疑问

公牛集团最终控制方是阮立平、阮学平为公司共同实际控制人,两人合计持有宁波良机实业有限公司(以下简称“良机实业”) 100%股权,通过良机实业持有公司53.77%股权,同时两人合计持有公司股份超30%,通过宁波凝晖投资管理合伙企业(有限合伙)间接持有公司0.68%的表决权。可以看出,从股权结构看,公牛集团大部分股权集中在实控人手中,属于典型的一股独大型的公司治理结构。

来源:企业预警通

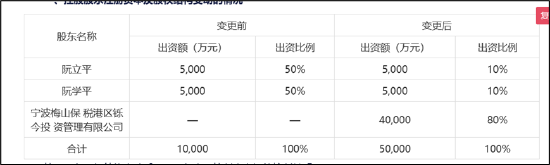

来源:企业预警通然而,2021年11月17日,公牛集团突然发布实控人股权变更公告。公司接到控股股东良机实业的通知,良机实业注册资本及股权结构发生变动,并已完成工商变更登记手续。控股股东股权结构变更前,阮立平、阮学平分别持有良机实业50%的股份;股权变更后,阮立平、阮学平将分别直接持有良机实业各10%的股份,而宁波梅山保税港区铄今投资管理有限公司将持有良机实业80%的股份。

来源:公告

来源:公告宁波梅山保税港区铄今投资管理有限公司由本公司实际控制人阮立平及阮学平各出资 50%,阮立平与阮学平为一致行动人,因此本次控股股东注册资本及股权结构变动不会导致公司控股股东和实际控制人发生变化,不会导致公司业务发生变化,也不会对公司正常生产经营活动产生影响。

至此,我们产生以下两大疑惑,第一,公牛实控人为何将公司控股股权结构由有限模式切换为合伙企业模式?第二,宁波梅山保税港区铄今投资管理有限公司早在2017年11月就已经注册成立,为何实控人在2021年进行股权变更,而不是在2017年就进行?

一股独大下两大避税动机?现金分红与减持套现

首先,公司有限公司架构控股模式或存在双重纳税问题。

在不考虑特殊政策等情况下,对于有限公司所得而言,第一,需要在公司层面缴纳25%的所得税,第二,公司将利润分配自然人股东后,股东还需要缴纳20%的个人所得税。因此,站在大股东角度,这种有限控股模式所得税综合税负在40%左右,存在双重纳税可能性。

其次,宁波梅山保税港区铄今投资管理有限公司相比宁波良机实业有限公司的注册地或具有税收洼地优势。

天眼查显示,良机实业注册地址为“浙江省慈溪市观海卫镇工业园东区三海路30、32号”;而宁波梅山保税港区铄今投资管理有限公司属于“浙江省宁波市北仑区梅山七星路88号1幢401室C区H0045”,属于宁波梅山保税港区。

根据当前税收机制,企业所得税是地方与中央为四六分成,增值税则五五开。目前,有的地方政府为招商引资,通过地方留存的税收给予相关税收返还政策。需要指出的是,霍尔果斯、江西萍乡等被称为国内十大税收洼地,其中宁波梅山在十大名单之中。公开资料显示,宁波梅山保税区针对企业所得税返还地方留成的90%,针对增值税饭还地方留成的80%。可以看出,宁波梅山税收返还力度之大。

最后,从技术层面操作,“税收洼地+合伙企业架构”将使得避税称为可能。

我们在《奥士康实控人是避税还是逃税?被曝存阴阳合同 关联往来大幅攀升警惕资金占用》一文指出,在合伙人架构模式下的以“低税率地区+核定征收”组合拳,可以实现低税负甚至不纳税等可能性。

业内人士表示,一般而言,合伙企业所得按照按生产经营所得缴纳5%~35%的个人所得税或按20%的税率缴纳个人所得税。若采取核定征收方式,合伙人的实际税负可能由35%将至3.5%或更低。一些地方政府出于招商引资等考量,存在很多的免税政策或财政返还的政策。与此同时,由于核定征收相关数据获取困难,整体而言核定征收相比查账征收税负要低。因此,不少企业利用地方税务洼地+核定征收方式进行避税现象。

那公牛实控人是否存在避税动机呢?

首先,一股独大下,公司实控人出现大额的现金分红。

公牛集团属于典型的家族绝对控股型企业。在这种一股独大下,公司大部分分红流向了实控人。公司历年现金分红力度较大,近几年平均分红率均超50%。自2019年至2022年,公司现金分红累计金额近70亿元,其中超8成的现金将流入实控人口袋。如此巨额的现金分红,公牛集团阮氏家族或存在避税动机可能性。

来源:wind

来源:wind其次,上市解禁后,实控人或存减持套现节税的动机。

公牛集团于2020年2月上市,实控人存在三年解禁期,其解禁期为2023年2月6日。公司控股股东结构变更在2021年年底,公司是否存在为减持套现节税提前做准备我们不得而知。

来源:wind

来源:wind值得一提的是,实控人限售股解禁后,实控人便开启了减持动作,需要指出的是,此次减持主体为阮学平,而非良机实业。6月21日晚间,公牛集团发布公告称,公司实际控制人之一的阮学平拟通过大宗交易方式减持不超过2%股份。以当日收盘价计算,顶格减持将套现约18亿元。

IPO成功后股权变更有玄机 警惕税收追缴风险

公牛集团在上市前夕也玩起了清仓式分红的把戏。公牛集团于2020年2月IPO发行上市募得35亿元。在上市的前一年,即2019年,公司现金分红率超98%,现金分红高达22.8亿元,几乎将全年利润全部分走。

公司上市前夕已经进行大额现金分红,而宁波梅山保税港区铄今投资管理有限公司早在2017年11月就已经注册成立。令人疑惑的是,为何实控人在2021年进行股权变更,而不是在2017年就进行?

这或不得不提上市审核要点,我们曾在《IPO审核要点|股东监管第一性原理是什么?八大审核动因全面透视》提到,监管对于股权清晰、稳定性尤为关注。清晰而稳定的股权关系背后关系到是公司的治理结构,也对公司经营稳定性产生重大影响。《首次公开发行股票并上市管理办法》第十三条规定:发行人的股权清晰,控股股东和受控股股东、实际控制人支配的股东持有的发行人股份不存在重大权属纠纷。

而合伙企业中,出现出资少却能控制合伙企业现象,这种治理结构下控制权稳定性或将可能影响IPO发行的进度。与此同时,在过往案例中,以自然人、公司作为控股股东,以自然人、国资委作为实际控制人比较常见,而合伙企业出现控股的案件极少。

最后,需要强调的是,合伙企业架构模式避税或将进一步被约束。

一方面,合伙企业核定征收模式被约束。根据《财政部 税务总局关于权益性投资经营所得个人所得税征收管理的公告》(财政部 税务总局公告2021年第41号)第一条规定,自2022年1月1日起,持有股权、股票、合伙企业财产份额等权益性投资的个人独资企业、合伙企业,一律适用查账征收方式计征个人所得税。

另一方面,此次审计署会议提及“税收洼地”现象,或意味着相关政策口径正在进一步收紧。合伙企业模式或也存税收追缴风险,同花顺持股平台的股权架构切换或提供参考。

同花顺的员工持股平台凯士奥由采用的是公司形式变更合伙形式,后出现被追缴税情形。公开资料显示,2020年,凯士奥迁址到北京,并在中关村完成企业的组织形式的转换,凯士奥从有限责任公司转换为有限合伙。随后,凯士奥重新迁址回到上海,目前全称为“上海凯士奥信息咨询中心(有限合伙)。据同花顺披露,凯士奥因“涉嫌在转换组织形式的过程中未申报缴纳相关税款”,被要求补税,需减持获得资金,据推算,凯士奥补税金额可能高达25亿元。

责任编辑:公司观察

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)